本资料仅面向太平洋证券客户中的机构投资者,若您非专业机构投资者,为保证服务质量,请勿使用本报告,敬请理解。

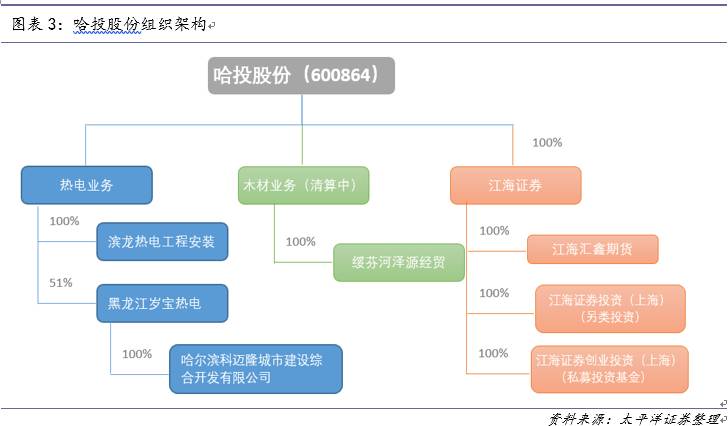

热电+证券双主业 公司原有主营业务属于公用事业,主要从事热力电力生产供应,2016年,公司完成江海证券的收购工作。江海证券成为公司全资子公司,公司主业新增证券业务。

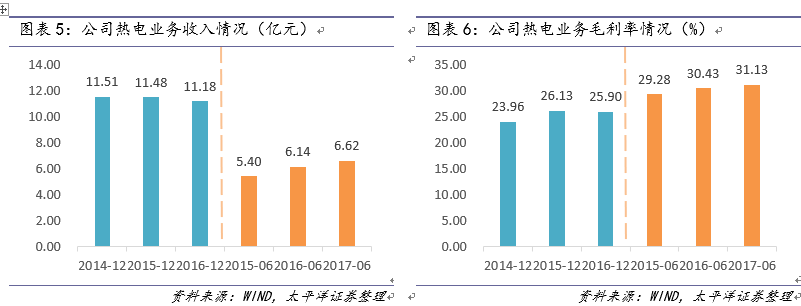

热电业务区域垄断,收入稳定 公司是哈尔滨市大型的地方热电联产企业之一,在政府批准的供热区域内,公司具有区域供热特许经营权,区域垄断优势明显,用户稳定,同业竞争压力较小。收入维持在11-12亿之间,毛利率也是窄幅波动,在25%左右。

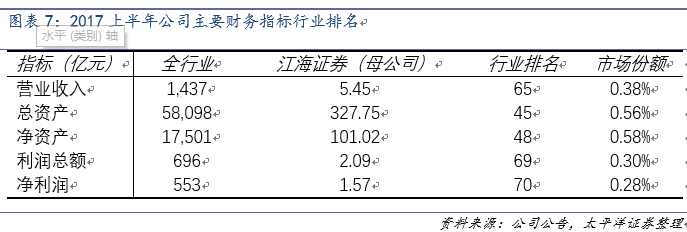

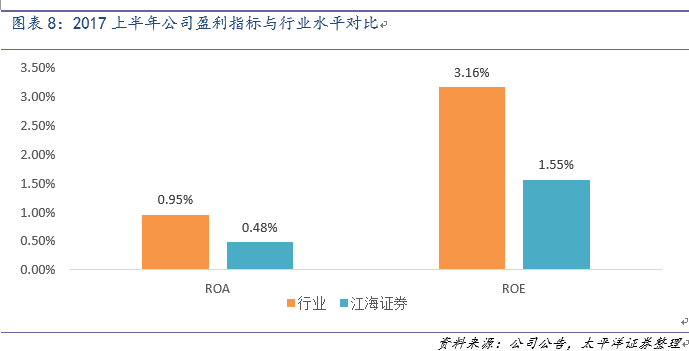

证券业务:资本补充到位,利润转化指日可待 2016年10月,哈投股份完成对子公司江海证券50亿元的增资事项,增资完成后,江海证券净资产实现翻番。目前来看,资本效用尚未完全释放,2017年上半年公司ROE仅1.55%,行业均值为3.16%。

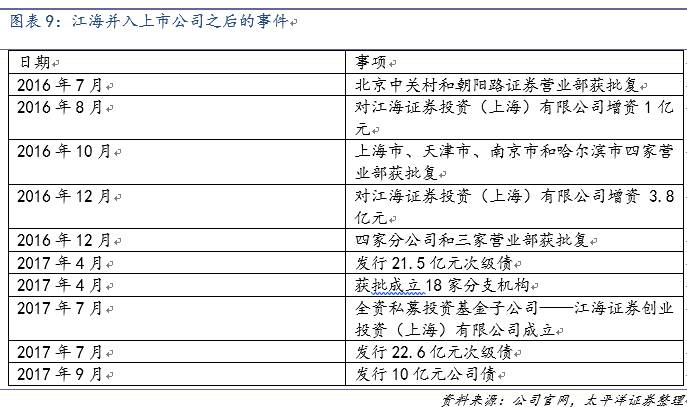

未来江海的业绩提升将来自于四个方面 1、资本补充更加灵活。公司将积极利用债券工具,提升杠杆率;2、立足龙江,走向全国。3、市场化改革;4、公司并入上市公司后,资源的利用率将会提高。公司拥有丰富的区域资源及股东资源。

江海证券估值偏低,安全边际高 通过市值拆解,当前股价下,江海证券的市值为148亿元,对应PB为1.39x,低于当前所有上市券商估值(平均估值为2.18xPB)。此外,当前股价8.21元/股,低于重组交易价9.43元/股,安全边际较高。

投资建议:我们预测公司2017/18/19年EPS为0.25、0.44、0.61元。根据分布估值法,我们给予公司253亿元估值,对应目标价12.01元/股,较当前股价有46%的空间。首次覆盖,给予买入评级。

风险提示:证券行业不景气;公司经营不及预期

1.1 江海证券估值偏低

通过市值拆解,当前股价下,江海证券的市值为148亿元,对应PB为1.47x,低于当前所有上市券商估值。

公司的资产可以拆解为非证券类资产以及江海证券。其中非证券类资产中主要包括两项可供出售金融资产以及热电业务资产。两项可供出售金融资产为:民生银行0.277%股权,方正证券2.4%股权,两项合计市值24.2亿元(2017-10-20日)。

热电业务为公司传统业务,具有区域垄断经营权。预测此项业务每年为公司贡献净利润0.9亿元左右,给予10倍估值,对应市值9亿元。后文对此业务进一步讨论。

可计算,当前股价下市场对江海证券的估值为148亿元,对应PB1.39x。当前上市券商PB区间为1.45x-4.83x,平均PB为2.18x(剔除次新股)。

1.2 安全边际高:当前股价与重组交易价倒挂

2016年,公司以非公开发行股份方式,购买哈投集团等9名机构持有的江海证券99.946%股权,发行价格9.53元/股。同时,公司通过非公开发行募集配套资金,总金额不超过50亿元,发行底价9.53元/股。当前股价8.21元/股,倒挂12.9%。

哈投集团的锁定股份与减值补偿的承诺:哈投集团承诺自股份发行结束之日起36个月内不进行转让,并且如果6个月内上市公司股票连续20个交易日的收盘价低于发行价,或者6个月期满时收盘价低于发行价的,哈投集团将延长锁定期6个月;减值补偿方面,哈投集团承诺自股份发行结束之日起36个月内,将在每个会计年度结束后对标的资产进行减值测试,如标的资产价值较交易价格出现减值,哈投集团负责向哈投股份就减值部分进行股份补偿,若哈投集团所持股份不足于补偿,哈投集团将通过二级市场购买哈投股份予以补偿。

哈投股份,原名为“哈尔滨岁宝热电股份有限公司”,于1994年8月上市。公司原有主营业务属于公用事业,主要从事热力电力生产供应,主要产品是电、供暖和蒸汽。由此还衍生有水泥、房地产、入网配套、工程安装等业务。2016年,公司顺利完成江海证券的收购工作。江海证券成为公司全资子公司,公司主业新增证券业务。自此,公司形成了热电业务和证券业务双主业运行格局。

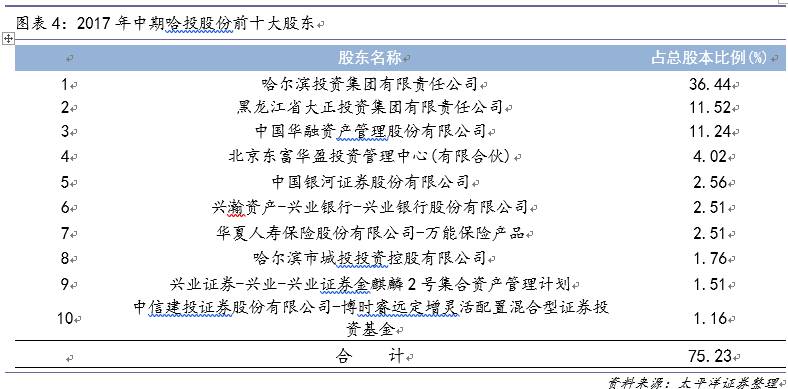

公司控股股东是哈尔滨投资集团有限责任公司,根据2017年中报,哈投集团在公司股份占比为36.44%。哈投集团是哈尔滨市政府重要的国有资产经营机构,同时是市政府重大项目的投融资平台,拥有全资、参控股企业43家。公司第二大股东是黑龙江省大正投资集团有限责任公司,根据2017年中报,大正集团在公司股份占比11.52%。大正集团是黑龙江黑龙江省财政厅100%控股的公司,是黑龙江省政府授权运用市场化方式投资和管理省属国有金融资产的主体。旗下拥有控股及参股企业23家,业务涵盖银行、证券、基金、担保、房地产、教育、高新技术产业等多个领域。

公司是哈尔滨市大型的地方热电联产企业之一,在政府批准的供热区域内,公司具有区域供热特许经营权,区域垄断优势明显,用户稳定,同业竞争压力较小。

从数据来看,公司收入较为稳定,在11-12亿之间,毛利率也是窄幅波动,在25%左右。公司坚持以热定电,不单独发电上网。因此供暖是公司热电业务主要的收入来源,根据2017年半年报,供暖贡献了公司热电业务78%。影响供暖收入的主要因素就是供暖面积和供暖价格。由于建筑销售市场的持续低迷,因此公司的供热面积增长缓慢。2016年底公司及控股子公司供热面积为2874万平方米,同比增长4.9%;而供暖价格与成本联动,可假定不变。

4.1 资本优势尚未体现

2016年10月,哈投股份完成对子公司江海证券50亿元的增资事项,增资完成后,江海证券的注册资本由 17.86亿元增加到 67.67亿元,行业排名上升至第15名。净资本与净资产规模也上升至行业中游水平(45名左右)。

公司给江海证券增资发生在2016年10月,因此江海证券的资本优势尚未充分体现。数据层面上就是公司的ROA/ROE水平远低于行业水平。

4.2 重构战略规划——三个彻底

面对行业发展动向,江海证券未来将要实现“三个彻底”的整体战略规划,即“彻底走出去、彻底市场化、彻底大转型”。“彻底走出去”,是指公司战略定位的转变。将公司的战略定位从原来的“立足龙江”,转为“走向全国”。通过北京、上海、深圳三个高端业务中心,以及在山东、湖南、湖北、四川、安徽等省市设立分公司,加之原有的发达地区营业网点布局,带动公司全盘联动,实现“走出龙江”的发展战略。“彻底市场化”,是指公司行政管理模式的转变。未来公司将去除原有的行政级别,从“由政府委派、政府直管”,转变为高管团队及经营管理的完全市场化,推行全面市场化的人才战略和经营战略。“彻底大转型”,是指公司经营定位的转变。公司推行业务多元化发展以来,取得了一定成果,积累了一些经验。重组增资后,公司站在全新的起点,资金更加充裕,社会影响力也大幅提升。公司将借此契机,大力推进业务的互动联动,从原有的单兵作战,转变为多向融合,有机互助,实现公司多元业务体系的联动发展、融合创新,将江海打造成综合全能的优质券商。

4.3 公司各业务情况

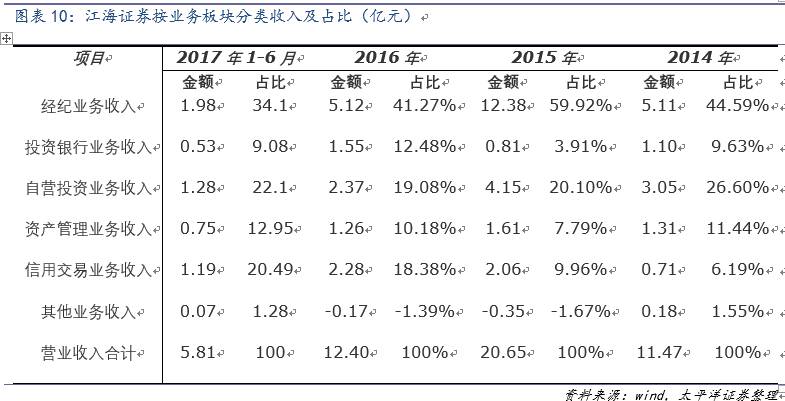

2017年上半年,江海证券实现营业总收入5.81亿元,同比增长4.95%;实现净利润1.67亿元,同比下降10.40%。从收入结构来看,经纪业务、自营、信用交易是公司的三大收入主要来源,收入占比分别为34%、22%、20%。

4.3.1 经纪业务

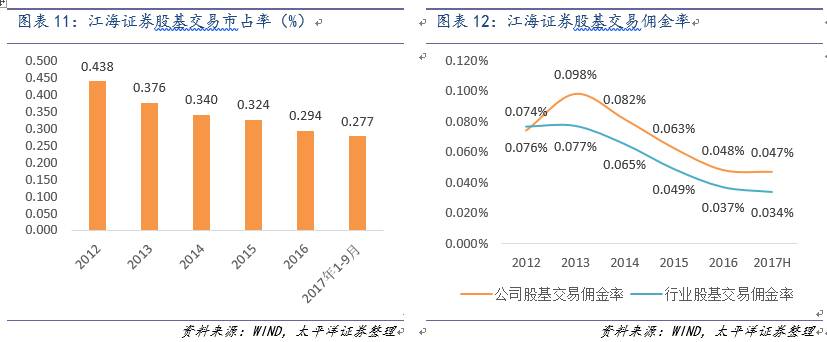

2017年1-9月,公司股基交易市占率为0.277%,较2016年0.017个百分点。2017年公司股基交易佣金率0.047%,与2016年基本持平。

由于经纪业务是江海证券主要的收入来源,因此公司也十分重视经纪业务的发展。一稳步推进分支机构建设,实现公司业务网络的快速延伸。截至2017年6月底,公司正式运营的分支机构65家,其中33家营业部布局在黑龙江省内,省外分支机构除设在北京、上海、广州、深圳等经济发达的一线城市外,还分布在福建、辽宁、山东等多个省份的发达城市;二衍生品类创新业务稳步发展,股指期权业务排名提升,上半年,股票期权成交量达到22.9万张;三全力推动互联网平台建设,助力公司战略布局,从客户体验、业务需求及创新角度出发推动传统业务、新业务发展,为经营与服务提供有力支持。四是,拓宽渠道,推动以固定收益为核心的产品销售,带动并有效服务传统经纪业务客户。

4.3.2 投行业务

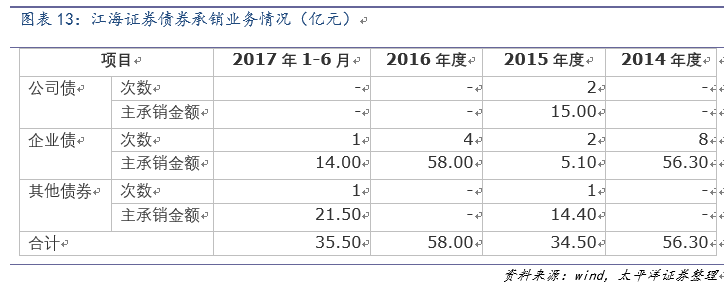

上半年江海证券完成资产重组2项,融资总额7.41亿元;完成企业债发行上市1项,次级债发行上市1项,承销金额共35.5亿,完成13家企业新三板挂牌。从项目储备来看,目前有5家企业处于IPO。

总体来看,公司的投行业务底子较为薄弱。目前公司保荐代表人协会登记在册仅9人,公司在半年报提到要大力推进投行队伍建设。

4.3.3 资管业务

江海证券根据自身特点决定按照先易后难的顺序。将信誉度较高、规模较大的银行作为合作对象,从操作上有行业指导规范可遵循、业务风险容易把控的定向资管通道业务入手。截至2017年6月30日,江海证券资产管理业务受托客户资金规模达3543.85亿元,存续运行资产管理产品430只,其中集合资产管理计划7只,定向资产管理计划418只,专项资产管理计划5只,涵盖主动及被动管理、权益及固定收益类等产品系列。

在有效控制风险的前提下,江海证券积极发展资产管理业务合作伙伴,其中,银行类合作伙伴由数十家发展到数百家大型国有及股份制银行的一级分行的业务合作均取得了实质性进展。

4.3.4 自营业务

自营业务是江海证券传统业务和主要利润来源之一,江海证券自取得自营业务资格以来一直秉承稳健投资、合规运作的理念。目前,江海证券自营资产配置以股票、债券为主。2017年上半年自营业务中其他类规模为53.7亿元,较2016年增长较大,主要系公司由于17年上半年公司发行了次级债,收益凭证等产品,资金充裕后相应增加了自营投资。主要包括信托产品投资规模37.1亿元、集合理财产品投资规模7.5亿元、理财产品规模8.5亿元。

4.3.5 信用业务

截至6月底,江海证券融出资金规模27.53亿元,市场占比0.31%;江海证券自有资金参与的股票质押业务规模35.5亿元,较去年底基本持平。

4.4 未来看点

1、 资本补充更加灵活。公司积极利用债券工具,提升杠杆率。2017中期,公司有效杠杆率已由2016年底的1.67提升到2.71,此外在2017年发行了22.6亿元次级债,2017年9月发行了10亿元公司债,10月份公告了第二期公司债的募集说明书(不超过20亿)。若定额发行成功,公司杠杆率将达到3.3。

2、 立足龙江,走向全国。公司之前的业务过于侧重于省内,并入上市公司前,公司仅44家营业部,其中32家在黑龙江省内。并入上市公司之后,公司积极扩展全国重点城市的布局,省外新增21家分支机构,其中9家分公司,地点分布在北京、上海、广州、深圳、山东、湖南、湖北、四川、吉林、福建、辽宁、山东。

3、 市场化改革是公司“三大彻底”之一。未来公司将去除原有的行政级别,从“由政府委派、政府直管”,转变为高管团队及经营管理的完全市场化,推行全面市场化的人才战略和经营战略。业务团队会有质的提升。当前公司诸多业务受制于团队,根据协会数据,当前公司的保荐代表人低于10人。

4、公司拥有丰富的区域资源及股东资源。江海证券是黑龙江省唯一本土券商,具有较为明显的区域优势。此外,公司的第一大股东哈投集团,第二大股东大正投资集团,第三大股东中融国际信托分别为哈尔滨国资委金融投资平台、黑龙江省国资委金融投资平台、信托行业龙头企业,股东资源相当丰富。公司并入上市公司后,资源的利用率将会提高。

5.1 盈利预测

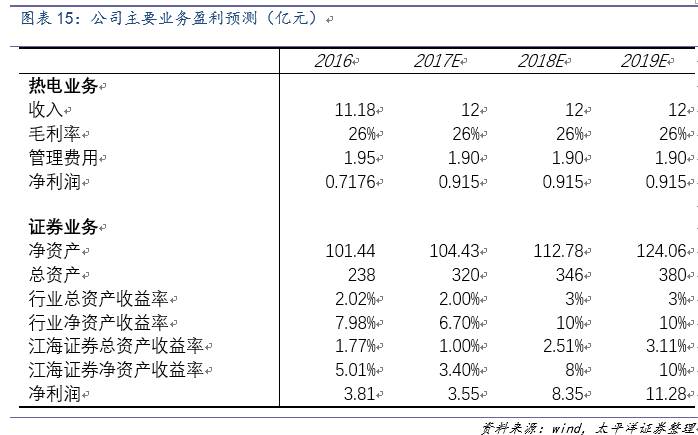

对于公司热电业务,采用历史平均预测;

对于江海证券,公司增资刚刚完成,当前资产收益率较行业仍有较大提升空间;此外,公司有一定的后发优势,可着重布局高成长业务,因此可获得超出行业的资产收益率。

我们预测公司2017/2018/2019年营业收入分别为23.8/35.87/44.2亿元,归母净利润分别为5.31/9.23/12.85亿元对应EPS分别为0.25/0.44 /0.61元。

5.2 估值讨论

三块资产市值加总,预计公司合理市值253亿元,对应股价12.01元/股,较当前股价有46%的空间。

5.3 投资建议

首次覆盖给予“买入”评级。

证券行业不景气:股基交易量不及预期,直接融资额不及预期等

公司经营不及预期:公司走向全国战略不及预期;公司投资收益率不及预期等。

【太平洋非银 魏涛团队】简介

【魏涛】太平洋证券研究院院长,非银金融行业首席分析师

2015 年“新财富”非银第一; 2011 年“新财富”非银第三名;2012 年“新财富”非银第二名;2013 年“新财富”非银第三名;2016 年“新财富”非银第四。

【孙立金】非银金融行业分析师,北京大学企业管理硕士,复合学科背景,八年金融行业从业经验。对证券、保险、信托、综合金融、跨界金融、金融科技有深入研究。

免责声明

本公众订阅号为太平洋证券研究院非银金融行业研究团队交流平台,内容包括研究报告转发或摘录部分内容,以及研究随笔。关于研究报告,本订阅号不是太平洋证券研究院研究报告的发布平台,如需了解详细的报告内容或研究信息,请具体参见太平洋证券研究院的完整报告。在任何情况下,本订阅号所载内容不构成任何的投资建议,太平洋证券研究院及相关研究团队也不对任何因使用本订阅号所载任何内容所引致或可能引致的损失承担任何责任。本订阅号对所载研究报告保留一切法律权利。订阅者对本订阅号所载所有内容(包括文字、音频、视频等)进行复制、转载的,需注明出处,且不得对本订阅号所载内容进行任何有悖原意的引用、删节和修改。