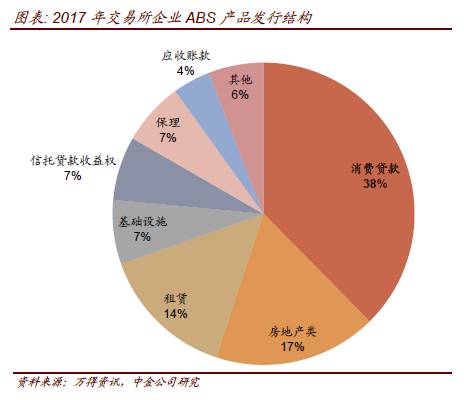

自

2016

年下半年起,我国消费信贷

ABS

产品迅速发展,特别是交易所

ABS

品种。根据

Wind

统计,

2017

年至今消费信贷

ABS

占交易所企业

ABS

发行量

37.6%

,已成为交易所

ABS

市场第一大产品。

我们曾在

20160913

期周报中简单讨论了消费信贷

ABS

产品的市场概况、基础资产基本分类及其数据特征、分析方法。而在近一年的时间中,我国消费信贷

ABS

产品市场结构、产品特征又出现了不少新的变化。本期周报中,我们将讨论消费信贷

ABS

产品的几个新趋势和新特征。

一、发行结构:非持牌消费金融机构

ABS

产品逐渐占据主流

我们曾在

20160913

期周报中讨论了消费信贷

ABS

产品。彼时,持牌机构(银行、消费金融公司)发行量约占总发行量

50%

左右。

而

2017

年以来,非持牌机构加速进入

ABS

市场,特别是互联网消费金融机构。

根据

Wind

数据,如仅统计银行间及交易所发行的产品,

2017

年以来非持牌机构发行量已达

730

亿,占消费信贷

ABS

发行量的

88%

左右。其中,蚂蚁金服发行的花呗、借呗系列发行量占

2017

年消费信贷发行量的一半以上。

此外,非持牌机构还大量发行了非交易所

ABS

产品及类

ABS

产品,发行方除主流的蚂蚁金服、京东金融、平安普惠(交易所额度难以迅速满足需求)外,还包括了诸多暂时难以进入交易所市场的小型非持牌机构,总发行规模也很大。

融资渠道狭窄是非持牌机构大量发行

ABS

产品的主要原因。

持牌机构往往股东背景较好,资本实力较强,且具有牌照优势,融资渠道十分丰富。而对于非持牌机构而言,由于我国消费金融市场大发展时间不长,非持牌机构往往运营时间不超过

5

年,资本实力较弱,银行助贷授信额度往往有限,更不具备发债资格。

但对于具有稳定消费场景和较强风控能力的非持牌机构,其资产往往表现出收益率较高、不良率相对收益率较低的特征,属于典型的弱主体强资产类别,发行

ABS

融资是其较好的选择。

我们预计未来非持牌机构发行的

ABS

产品发行量和发行占比还将进一步上升,成为我国

ABS

市场占比较大的组成部分。

当前,我国

ABS

投资者的主体思维仍较为浓厚,不少投资者对于弱主体强资产的

ABS

品种兴趣不强。这一方面是由于我国

ABS

市场发展仍处于初期,市场仍需要培养和建设;另一方面也是由于此类

ABS

产品在历史数据积累、信息披露和资金管控上仍然存在一定的不足,给投资者进行投资分析创造了不少难度。

随着非持牌机构运营时间的增加和数据的积累,持续运营的机构数据表现将趋于稳定,使得更多的投资者愿意接受此类资产。

我们建议投资者积极跟踪非持牌机构的经营数据,优选场景稳定、数据平稳、资金管理严谨的产品进行投资,特别是在当前绝对收益率水平较高的阶段。

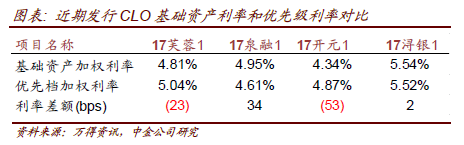

二、持牌机构次级逐渐尝试对外出售

受近期银监会多项监管政策的影响,原来通过理财进行自持或互持的信贷

ABS

次级档出现了对外真实出售的需求。但对于普通的

CLO

品种而言,其基础资产收益率本身不高,而近期优先级发行利率普遍较高,使得其次级收益率较低。此外

CLO

品种基础资产往往不超过

100

笔,分散性不高,使得对资产了解不深的外部投资者很难参与其投资。

消费信贷

ABS

产品基础资产收益率较高(多为

8%

以上)而不良率较低(已发行产品均在

1%

以下),因此其次级收益率通常也较高。根据已到期的银行间信贷

ABS

次级来看,次级真实收益率均在

15%

以上,部分产品甚至超过了

100%

。这构成了消费信贷

ABS

次级真实出售的基础。

此外,由于基础资产存续期限本身不长,且通常存在一定比例的早偿,消费信贷

ABS

次级存续期也较短,符合当前投资者偏好短期资产的需求。