作者:

瑞银中国证券业务主管

房东明

来源:新财富杂志(ID:newfortune)

中国消费者和投资者的海外支出已经成为不可忽视的全球性现象。从各类消费及投资的数据看来,这种现象近期出现了加速的趋势。

根据瑞银研究部统计,2016年,中国游客境外消费增长了12%达到2610亿美金,是位列第二名美国的两倍。

此外,中国投资者超过20万亿美元的资产正在投资到其他国家和地区。

2016年,中国投资者在香港购入了68.6亿港元的保险,较之2015年的金额翻了一番。2016年,通过港股通(沪/深)投资香港市场的资金总量达到2830亿元人民币,同比增长82%;海外商业地产投资也达到383亿美元,同比增长49%。

驱动中国资本对外资产配置的原因是什么?短期驱动因素是人民币汇率预期的分化,但我们认为中国大陆财富的逐步积累才是这种对外投资趋势的固有长期驱动力。

短期因素:人民币汇率预期分化

目前美元兑人民币汇率水平接近于2010年的水平,但我们认为中国政府将会加强对汇率的调控,以实现人民币对一篮子货币和美元的相对稳定。 这既是为了与国内预期保持一致,避免与主要货币走势关联的风险,也是考虑到了国际的政治情况。2017年以来,人民币对美元汇率稳中有升,人民币对美元汇率中间价调升413个基点,升值近0.60%。

因此,瑞银研究部预计美元兑人民币的汇率将在2017年底接近7.15, 且今年不太可能会超过7.15。 美元兑人民币汇率的的稳定和收紧的管制措施将有助于管理资本外流。

我们预计中国今年的外汇储备将不会低于2.8万亿美元。

内在动力:中国大陆的财富积累

中国大陆的财富积累和中国高净值人群的增加是不容低估的。根据瑞银和普华永道联合发布的2016年度亿万富豪报告《亿万富豪感到压力吗?》,

全球新增210位亿万富豪,有113位来自亚洲,而中国则新增80位。

相对于2009年时仅占到亚洲新增亿万富豪的35%,中国占亚洲新增富豪的比例近两年显著增长,2014年和2015年分别为69%和71%。另外,

虽然全球亿万富豪的财富总值从5.4万亿美元缩减至5.1万亿美元,中国亿万富豪的财富总值则增长了5.4%。

根据凯捷咨询发布的2016年世界财富报告,中国高净值人群的增长率在高净值人口最多的十大国家中名列第一。一个重要的里程碑是2015年中国的高净值人口已经超过100万。基于贝恩咨询公司对中国私人财富市场的调研,受访的中国投资者越来越多地投资于境外资产。

当境内机构投资者追逐收益时,个人投资者则更多的寻求管理风

险

。他们通常担心通货膨胀率上升,对资本流动的严格管制以及国内房地产市场震荡。因此,他们更多地为了风险多样化而投资海外市场,而不是追求更高回报。

中国投资者如何投资于境外资产以及投资于何种境外资产?

中国投资者的海外资本市场配置主要以两种渠道为主:QDII及其衍生计划以及股票互联互通机制。

一、QDII及其衍生计划

根据中国基金业协会的一项调查,75.6%的大陆投资者在考虑将投资组合的一部分投资于境外上市的股票。 调查还发现,55.8%的受访者将通过QDII计划来投资于境外上市的股票。QDII计划于2006年推出,按照主要产品类型可被分为银行QDII产品、券商QDII产品和保险QDII产品。近年来QDII计划有进一步延伸,即推出了RQDII以促进更多的海外投资渠道。

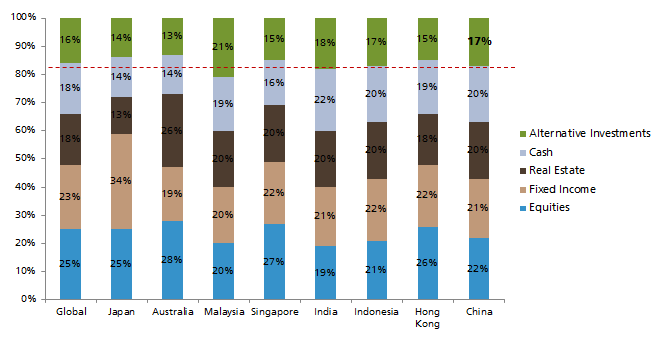

乍看起来,中国高净值人士更多的将资产平均的分配到不同的资产类别中:股票(22%),固定收益(21%),房地产(20%),现金(20%)和另类投资(17 %)。 然而,将中国与亚太区的其他国家进行比较,其结构性产品的配置位于最高的第一梯队,仅次于马来西亚和印度。 不仅如此,根据BCG对高净值人士的调研,受访的拥有超过600万美元可投资资产的高净值人士中有50%计划增加其理财产品的持有量。鉴于结构性产品能够迎合不同风险偏好的投资者,其在中国高净值人士中越来越受到欢迎。

图1:中国高净值人士将17%资产投资于包括结构性产品和衍生品在内的另类投资,在亚太区也是最高的国家之一

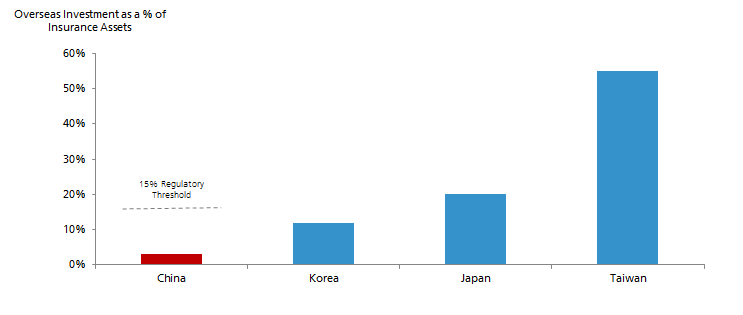

但是,中资机构的海外投资相较于同业来说仍然很低。例如,中国保险公司的海外投资占保险资产的比例远低于韩国、日本和台湾的同业机构。 对于中资机构来说,海外投资还有很大的空间去探索。预计随着监管的逐步放松,更多的中资机构将广泛进行境外配置。