文:

凭栏欲言

晴天一声霹雳!

上交所发布暂缓蚂蚁上市的决定!

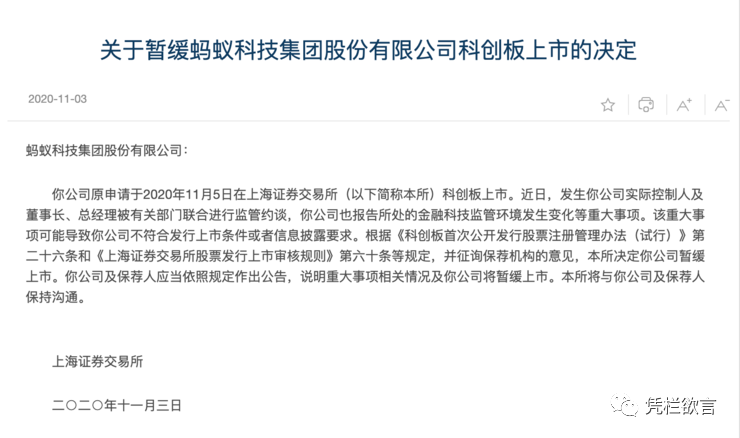

央行主管报纸连续三天点名蚂蚁之后,2日晚,银行间会和央行联合发布《网络小额贷款业务管理办法(征求意见稿)》,随后上交所发布了暂缓蚂蚁上市的决定。

如果没有这个意外,蚂蚁将募资340亿美元,募资规模将成为有史以来的最大规模。

央行主管报纸连续三天点名蚂蚁之后,2日晚,银行间会和央行联合发布《网络小额贷款业务管理办法(征求意见稿)》,随后上交所发布了暂缓蚂蚁上市的决定。

如果没有这个意外,蚂蚁将募资340亿美元,募资规模将成为有史以来的最大规模。

01

搅局者

马云深具武侠之风!

2013

年,余额宝独孤九剑横空出世,银行的好日子一去不返。在此之前,银行凭借着神技“吃利差”将日子过得顺风顺水,余额宝的出现则打破了银行的宁静,自此之后,负债端揽储成为银行越来越困难的任务。

而在资产端,银行仍看不上那些利润小浪费精力多的小肉沫。蚂蚁则不同,蚂蚁拥有以淘宝客户为基础的大量数据,并以此构建了一套芝麻信用体系,蚂蚁捡肉沫毫不费力。

随后,这些肉沫助力蚂蚁成长为庞然大物。正如同淘宝颠覆了传统卖场一样,马云在金融领域也成为了时代的搅局者。

一周前,马云再次来搅局了,这次是针对监管,马云在上海发表了一番武侠风范十足的发言。

中国没有系统性风险,因为没有系统;

“巴塞尔协议”像一个“老年人俱乐部”;

传统银行“当铺思维”;

监管远远落后于创新。

醉里

挑灯看剑?

意外迅速发生!监管加强!上市暂停!

随后,阿里巴巴集团发言人表示:“我们会和蚂蚁集团一起,

积极的配合和拥抱监管

,我们相信蚂蚁的同学,有这个信心,也有这个能力把工作落实好。社会希望我们更好,我们也必须用一如既往的努力实现和超越社会的期望,这是我们这群人的责任。”

中国没有系统,所以没有系统性风险;或者蚂蚁是有系统的,所以蚂蚁会有系统性风险?

02

蚂蚁——科技镀金的食肉兽

房产周期约20年一轮,1998年中国启动房地产周期,目前已经进入尾声,

适合加杠杆的群体越来越少是房地产末期的征兆。

近年以来,合格的借款人越来越少,大块的肥肉已经不多,细碎的肉沫却还有一些

,正是凭借着捡拾这些肉沫,蚂蚁实现了跨越式增长,高成长(

的预期

)带来了高市盈率,戴维斯双击,蚂蚁差一点就可以摘走最大上市的桂冠。

一周前,马云发言认为,现代金融创新基于大数据(笔者注:大数据大致上通过大数法则,将风险概率精算,只要取样样本够大,违约几率就可以通过正态分布较为准确的计算出来),潜台词就是依托科技和大数据,现代金融比传统银行高效得多(笔者很认同)。

马云在演讲的最后总结:“过去16年,蚂蚁金服一直围绕绿色、

可持续和普惠发展(注:这一点笔者不认同)

,如果绿色可持续普惠和包容是错误的话,我们将会一错再错,一错到底。”

然而,这只是马云自己的说辞。

11月2日,银保监会消费者权益保护局局长郭武平撰文表示,花呗分期手续费高于银行,与其普惠金融理念不符,实际上是

“普而不惠”

。而消费信贷是市场经济下(大肆创造消费舆论改变常规世界观“量入为出”刺激消费)的畸形产物,跟

可持续性完全不挂钩

。

负债的可持续性基于未来的回报预期,

只有投资性负债才可能具有长期回报,才有可持续性

。消费性负债的长期可持续性仅仅是一种自我标榜、自我安慰而已,经济学鼻祖亚当斯密在其《国富论》认为投资性负债对经济长远发展来说有一定好处,

但消费性负债对经济长远发展有且只有害处。

而蚂蚁的受众主要集中在年轻群体的

消费性负债(消费性负债与可持续性完全不搭边)

之上。蚂蚁虽然身上镀了一层高科技的金,却仍然是一只鼓励年轻人借贷,并从中获利的肉食动物。

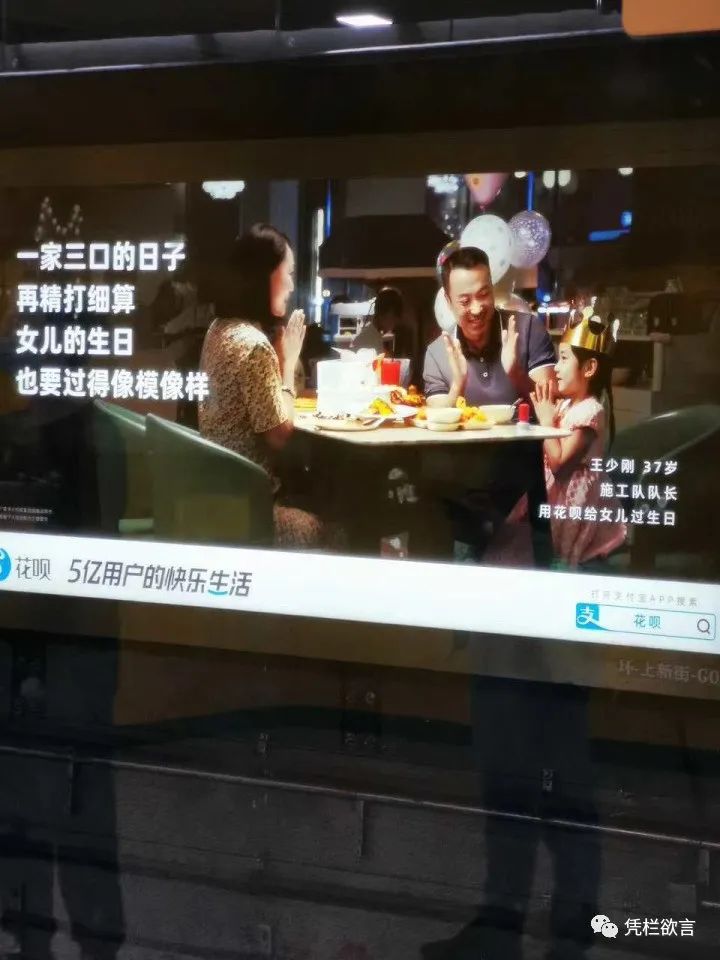

花呗广告:一家三口的日子,再精打细算,女儿的生日,也要过的像模像样,父亲用花呗给女儿过生日。

商业的目的从来都是逐利,而不是慈善。但占据道德制高点无疑有利于减少逐利的阻力。

03

忽视的风险

1)

数据的风险。

蚂蚁金服在2014年成立,至今并没有跨越一个完整的经济周期。代表了其背后的数据或有广度而没有历史深度。中国房地产周期自1998年启动,目前正处于巅峰滑落状态(远未触底),蚂蚁以房地产上行周期信用数据得出的违约概率,

是否仍适用未来房地产下行周期?

此外,中国居民杠杆率正在加速累积,加杠杆买房能上车的基本都已上车,剩下的人口,哪怕集中6个钱包也无法上车,成为中国最后的低杠杆人群(肉沫)。借贷能力在从无到有之时,违约率并不高,

但这部分人群杠杆稍加累计,违约率就会不同,如此一来,

历史违约率数据是否仍可依靠?

蚂蚁的数据广度或无问题,

但数据的历史深度会否不足?

考虑到未来下行周期的信贷风险,此时

上市套现对蚂蚁自身来说是最佳选择

,但对投资者不是。

2)

宏观的风险。

金融和实体一体双面,实体是相互间是较为独立的,但金融不是,金融几乎可以视为一个整体,牵一发而动全身。一旦宏观金融发生风险,金融又会通过与实体一体双面的关系导致实体发生风险,这就是为什么几乎所有的金融危机都会伴生经济危机。充足的资本金可以让单一金融机构制造一个防火墙吸收

经济下行周期的意外损失

,防范单一机构风险外扩冲击整个金融体系。这是长久以来形成的公识(巴塞尔协议)。但蚂蚁似已有突破迹象,

黄奇帆曾经讲得比较明白:“钱从哪来?先银行贷款,再发ABS。花呗、借呗30多亿资本金搞到了3000多亿,放大了100倍”,即

钱借出去了,拿着“欠条”去抵押发债,一直借一直抵押,连续滚动多轮,放大了100倍。

这里有一个潜在问题,放大100倍的情况下,一旦经济宏观环境发生动荡,违约率只要超预期1%,就会把自己的资本金吞噬干净,然后就会对外违约(

这时的余额宝资金还能否安全?

),风险外扩会传染,从而导致宏观金融发生风险,进而波及实体。

3)

监管的风险。