事件:

公司发布 2020 年第三季度报告,期内实现营业总收入 52.45 亿,同比增长

18.15%,归母净利润 2.68 亿,同比增长 31.91%。扣非后归母净利润 2.59 亿,

同比增 32.80%。

期内公司收入快速增长,2020 年三季度单季实现收入 19.81 亿,同比增长

28.34%,实现归母净利润 1.49 亿,同比增长 48.48%,单季度营收及净利润

均创历史新高。从公司半年报数据来看,上半年公司锻铸业务实现收入 24.3

亿,同比增长 17.68%,其中航空业务实现收入 20.46 亿,同比增 18.33%,

占锻铸板块收入的 84.2%,是公司业绩增长的最主要来源。上半年公司液压

环控业务实现收入 8.33 亿,同比增长 0.34%,基本保持稳定。公司作为我国

航空锻造领域龙头,在航空及航空发动机锻件市场具有较高的市场份额,受

益于下游飞机装备及航空发动机的采购加速。

2、盈利能力持续提升,下游航空订单饱满

期内公司盈利能力持续提升,销售毛利率提升 0.32PTC 至 26.87%,在费用

方面,期内发生销售费用(8204 万,-2.53%),管理费用(3.41 亿,+1.18%);财务费用(9312 万,-4.25%),研发费用(1.84 亿,+35.97%),公司在

保持大力投入研发的背景下,期间费用率整体压缩 1.38PTC,带动公司净利

润率提高至 6.35%,利润增速快速收入增速。而在资产负债表方面,公司期

末合同负债余额(4624 万,+50.28%),预付账款余额(3.95 亿,+85.89%),

此外公司发布公告,拟上调向关联方销售额度 3 亿元,调整后额度为 23 亿,

较调整前增加 15%。我们认为,以上反映出公司在手订单饱满,尤其是下游

航空板块需求旺盛,看好公司业绩持续增长。

3、限制性股票激励计划落地,释放企业活力

2020 年 6 月 8 日,公司审议通过了《关于向公司 A 股限制性股票激励计划(第

一期)激励对象授予限制性股票的议案》,本激励计划拟向激励对象授予

777.00 万股限制性股票,占本激励计划签署时公司股本总额的 93,360.38 万

股的 0.8323%,授予价格为 6.89 元/股,禁售期为 24 个月,后分三次解除限

售。三期解除限售的条件分别为:1、可解除限售日前一会计年度加权平均净

资产收益率不低于(4.70%/4.90%/5.10%); 可解除限售日前一会计年度较

草 案 公 告 前 一 会 计 年 度 的 营 业 收 入 复 合 增 长 率 不 低 于

(6.40%/6.50%/6.60%); 可解除限售日前一会计年度营业利润率不低于

(5.30%/5.40%/5.50%); 且三个指标均不低于同行业对标企业 75 分位值。我们认为,目前公司下游需求旺盛,随着激励计划的落地,预计将有效提升

公司管理层积极性,提升经营效率,促进利润增长。

4、业绩预测

预测 2020-2022 年公司归母净利润分别为 3.32 亿、4.30 亿和 5.47 亿元,对

应 PE 估值分别为 39、30、24 倍,首次覆盖,给予“强烈推荐-A”评级。

风险提示:军品订单出现波动,民品业务亏损加剧。

公司基本情况

中航重机股份有限公司隶属中国航空工业集团有限公司,1996 年在上海证券

交易所上市。近年来,中航重机在航空工业发展战略的指引下,按照国资委

的要求,先后剥离了新能源、燃机等非主业资产,聚焦高端航空锻铸造、高

端液压环控主营业务,公司秉承“航空报国,航空强国”宗旨,以航空技术

为基础,积极发展具有系统竞争优势的、以航空技术为特色的军民两用高端

装备制造产业,依托上市公司平台,通过专业化整合和资本化运作,努力提

升企业领先创新力、先进文化力、卓越竞争力,做强做优做大航空主业,成

为寓军于民、协调发展的产业集团。

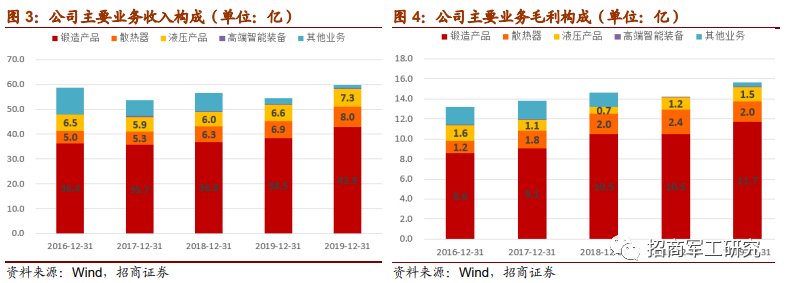

在锻铸业务领域,公司业务涉及国内外航空、航天、电力、船舶、铁路、工程机

械、石油、汽车等诸多行业。国内产品主要是飞机机身机翼结构锻件、中小型锻

件,航空发动机盘轴类和环形锻件、中小型锻件,航天发动机环锻件、中小型锻

件,汽轮机叶片,核电叶片,高铁配件,矿山刮板,汽车曲轴等产品。国外产品

主要为罗罗、IHI、ITP 等公司配套发动机锻件,为波音、空客等公司配套飞机锻件。公司铸造业务主要为汽车、工程机械等领域配套泵、阀、减速机等液压铸件,叉车零部件、管道阀门以及航空等铸件。

在液压环控业务领域,公司业务主要包括液压和热交换器两部分。液压产品主要

是高压柱塞泵及马达,产品广泛为航空、航天、工程机械等多个领域配套,部分

产品出口欧美等国家和地区,并为美国 GE、史密斯等公司配套生产民用航空零

部件。热交换器业务主要研制生产列管式、板翅式、环形散热器、胀接装配式、

套管式热交换器及铜质、铝质、不锈钢等多种材质、多种形式的热交换器及环控

附件,广泛为国内航空航天、工程机械、空压机、医疗、风电等民用领域配套,

民用产品实现批量出口,在全球 31 个国家和地区注册了产品商标。

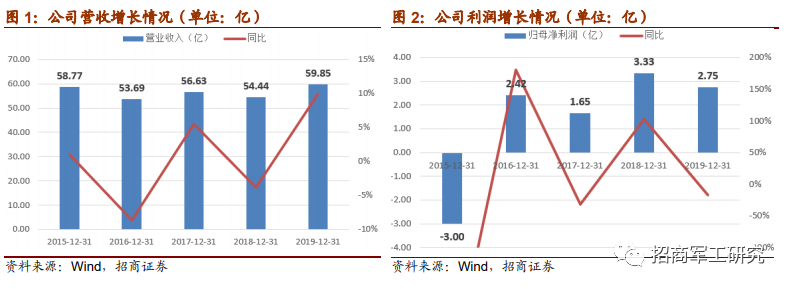

近年来,公司业绩波动较大,主要是因为公司聚焦主业,先后剥离新能源、燃机

等非主业资产,相关低效资产在剥离过程中对公司短期业绩造成一定冲击。而从

公司业务构成来看,公司的锻铸主业近年来持续增长,且增速不断加快,为公司

的发展提供了有力的支撑。

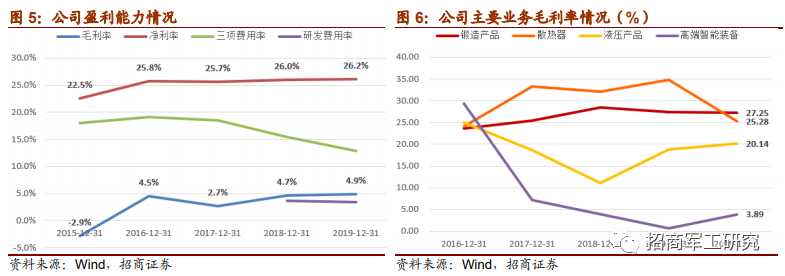

从盈利能力来看,公司处在持续改善的过程中,其中锻造产品毛利率基本稳

定,而随着公司收入规模的提升,规模效应逐步显现,公司期间费用率不断

压缩,推动公司净利润率的持续提升。