点击上图查看扑克财经年中巨献,抢名额与大咖共聚晚餐哦!

文 | 国有大型石油企业 部门首席经济师 智咖 佘建跃

编辑 | 扑克财经,转载请注明出处

本文为佘建跃先生在扑克原油社及能化沙龙群的分享

扑克导读:有人说,原油市场太过复杂,犹如雾里看花。确实,这个市场的分析评论,马后炮的太多,有主见的太少;油价走势的预判,模棱两可的太多,接地气的太少。

说到研究体系、交易策略,心浮气躁、浑水摸鱼之辈更是数不胜数。

某国有大型石油企业 部门首席经济师,资深交易员 佘建跃老师曾经写过一篇随笔,大致的意思是说,刚入行的时候,眼高手低,看不上那极为枯燥的炼油工艺书籍,反而喜欢看些《k线出奇迹》、《你就是巴菲特》这类“江湖秘籍”,以为淘到了宝,以为成功就在转瞬之间;但几年过去,无为之人依旧无为,再度拿起泛黄的《炼油工艺概论》的时候,通读一遍,痛哭流涕,后来的后来,商品市场上多了一位大师。

要练惊人艺,须下苦功夫。让我们看看佘建跃老师的成长经历,从1995年中石化的炼厂车间,到1997年计划部门跟踪市场、套期保值、原油采购、资源优化,再到2008年加入中海油,于进出口公司从事实货和纸货贸易,正是这样的稳扎稳打,一步一个脚印,才取得了今天的成就。

20多年的磨砺,化成了佘建跃老师对原油市场的洞见。他的很多文章已经成为市场从业者的投研必读。

在扑克投资家2016年大宗商品投资策略峰会上,佘建跃老师首次走入扑友们的视野,他的分享《原油背后的博弈:从基差、裂解价差、区域价差读懂油价》可谓重量级的报告,引起市场人士的高度关注。

此后他聚焦国际原油市场变化,剖析《美国原油出口解禁,如何重塑跨大西洋基准原油价格关系》给广大的扑友带来了更加深度的思考。这篇文章也在很短的时间内点击过万。

2016年尾,他亮相潮汐线上公开课,做了题为《全球原油2017展望,万字雄文深度剖析减产协议背后的多方博弈》的分享,深入浅出地阐释了地缘格局对油市的影响,为能化从业者的新年探路指明了方向。

前不久,他应扑克原油期货社的邀请,又一次慷慨分享,详细介绍了国际基准原油套利关系和应用策略,今天我们将文字纪要发布出来,供大家反复学习。

我们一再强调研究体系的重要性。有人喜欢在k线图里厮杀,但是很多时候,稳坐屏幕前,看穿各种指标,也不如听一线从业者的一席话。有人喜欢追逐消息,但是很多时候,听了各种口径的言论,因为缺乏自己的逻辑判断,反倒被误导。有人喜欢跟从市场情绪,但是很多时候,进场了止损了甚至爆仓了,才发觉原来多么盲目。

分析框架搭建好了,真正学会捕鱼之术,比什么都靠谱。

如果你想向佘建跃老师学习原油研究体系,那么机会来了!文末点击“阅读原文”,即刻加入大咖学习团队…

今天很高兴在扑克潮汐里发言和交流一下。今天的题目是“国际基准原油套利关系和应用策略”,近期上海原油期货上市准备工作紧锣密鼓,我这个演讲主题也是想和大家交流一下我对上海原油期货的价值锚定路径的个人观点和看法。

今天的演讲分为三部分内容,第一是介绍一下国际原油实货作价机制,第二是谈谈全球原油价格联动机制,第三是上海原油期货价格锚定的个人观点。

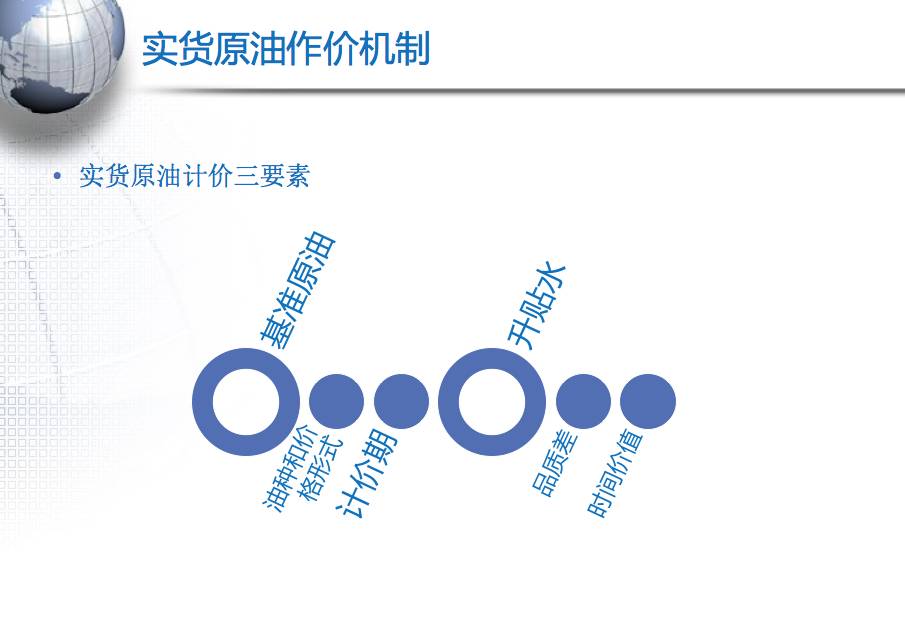

首先是国际原油实货作价机制,这个内容网上都有,大家可能没有做过原油实货交易的,也是略懂。

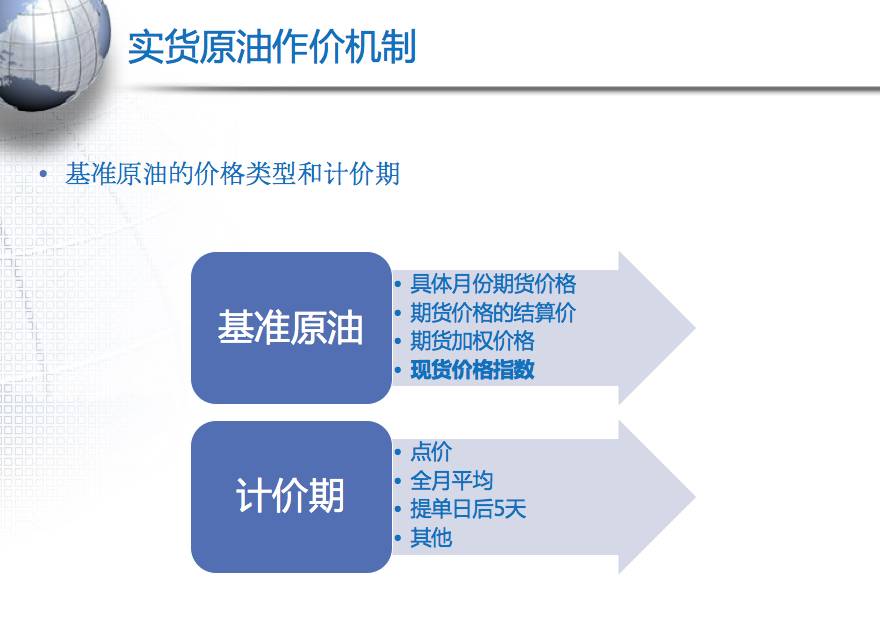

实货原油计价采取的是公式计价,也是俗称的“活价”。第一是作价的三要素,基准原油,计价期和升贴水。比如我们知道的沙特阿美石油公司也就是沙特的国家石油公司,对亚洲客户7月份提油的沙特轻质原油,官方的定价公式是,普氏迪拜和阿曼的7月份全月均价减去0.25美元/桶。这里普氏迪拜阿曼的现货价格指数就是基准原油,计价期是未来的7月份整个月,贴水是0.25美元/桶。

接着,我们稍微把三要素展开来看一下。第一个要素是基准原油。基准原油这个概念好理解,就是参考定价的原油。不好理解的是基准原油在价格形态上是多样的。说这个原油挂靠BRENT计价,其实根本就没有说清楚那个BRENT。

根据目前国内进口原油的报价情况,我们发现可以采取具体某个月份的期货合约,比如8月份ICE BRENT原油期货,注意我说的8月份是一个期货挂牌月份,这个8月份的合约6月30日就到期了。也可以是实际日历月8月份首行合约的结算价的全月平均,未来8月份的ICE首行合约是挂牌月ICE 10月BRENT。还有象期货交易所公布的期货加权价格。

前面三种基本上是流动性很高的期货联动定价模式。但是在国际原油市场做实物原油交易的时候,往往采取基准原油的现货价格,在东区市场最有名的就是普氏(PLATTS)评估的DTD BRENT和Dubai和OMAN。

第二个要素,就是计价期。计价期方面,如果用某个挂牌月份的期货,其实计价期是一个点的价格,就是你觉得今天某个时间的价格不错,你就点它。而比较常用的计价期是全月平均,这种方式比较均衡,比如我们前面说的用8月份的首行BRENT的结算价的全月平均。还有就是西非原油,一手资源交易,喜欢用提单日后5天。当然,计价期也还可以由交易双方自行商定。

前面谈到基准原油的现货价格,当今有三大现货价格(也有叫现货价格指数)很重要。除了前面提到的普氏评估的DTD BRENT和迪拜和阿曼之外,还有另一个评估公司叫阿格斯,他评估基于美湾地区的火星原油(MARS)现货交易的阿格斯高硫原油现货价格指数。注意,评估公司不交易这些价格,他们是根据窗口现货市场的实际交易情况来评估现货价格,给现货价格定盘的是大石油公司这些专业的市场玩家和参与者。

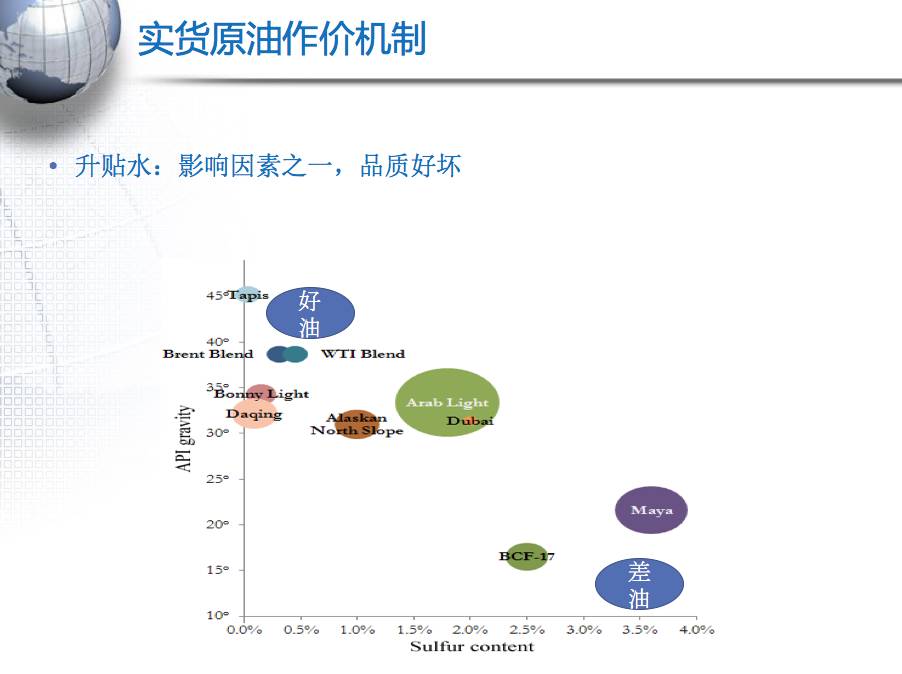

第三个要素是实货原油的升贴水。升贴水表现看,也好理解,就是实物原油和基准油种的品质肯定有差距,所有有价差也很合理。好的原油比差的原油应该升水,反之应该贴水。但问题是,实际的升贴水不仅仅是品质差,还需要反映这个实物原油的局部供求关系,这个价差我把它叫做时间价值。5个货,1个客户看,和10个客户抢,显然升贴水是不同的,这就是时间价值。我们交易很多时候的讨价还价,其实就是要讨个时间价值。

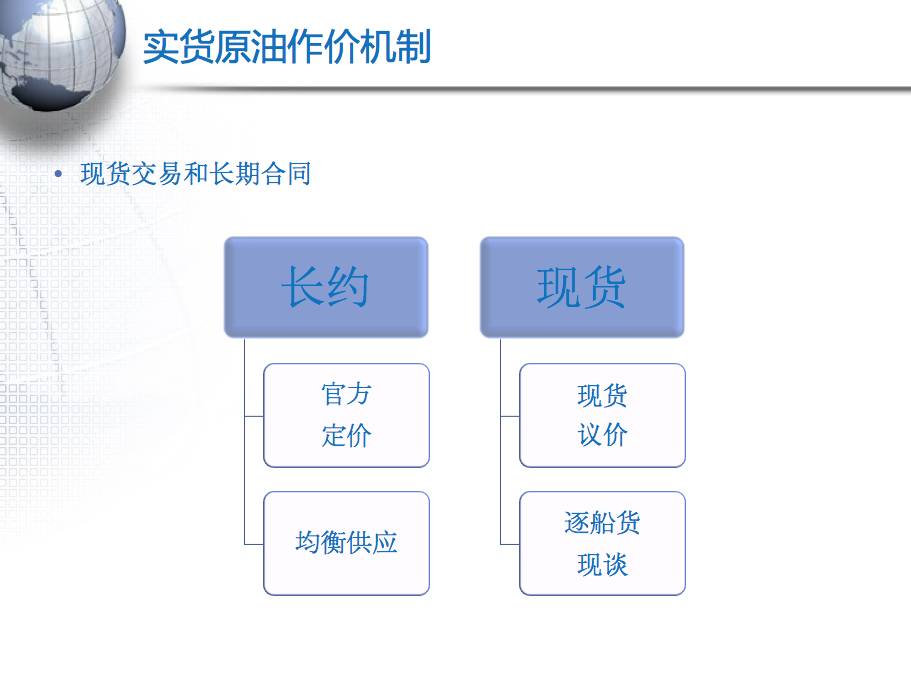

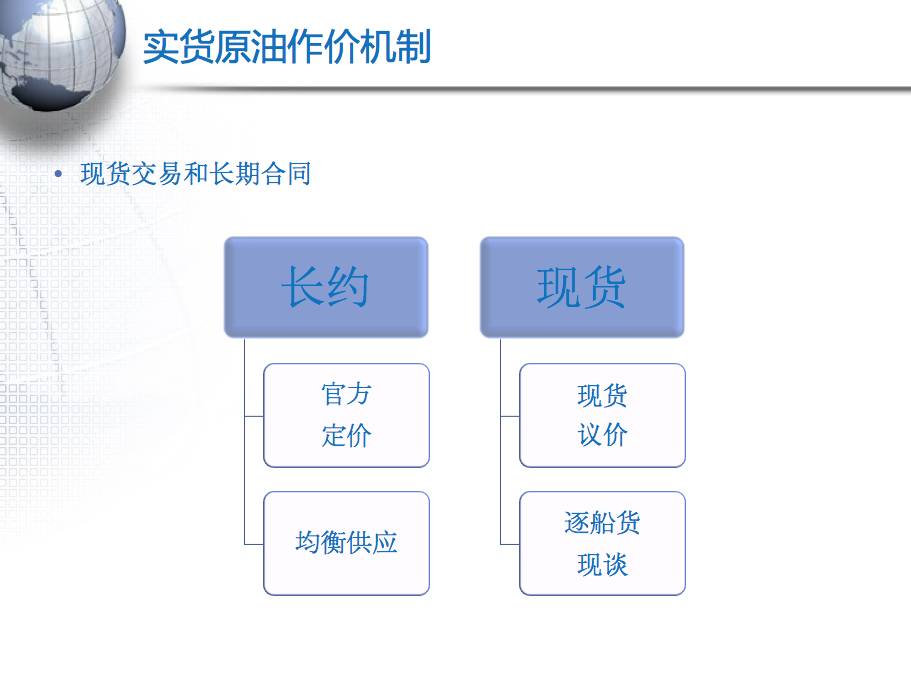

实物原油交易大体上分为长期合同和现货交易。长期合同一般是产油国象沙特、伊拉克、伊朗卖油的方式,价格公式是官方确定的,就是那个升贴水每个月会调整,怎么调,客户可以反馈意见,但是最后是卖方说了算。长期合同的好处是,在一年的时间了,双方有一个稳定的均衡的提油承诺。现货交易,就是逐个船货进行商议,比如西非原油,一个船货基数是95-100万桶,买家和卖家直接商谈升贴水,由供需决定。

讲完原油实货计价机制的铺垫之后,我们发现实货原油其实买的时候不知道到底多少钱,绝对的价格完全依靠基准原油来定。所以呢,从实货的计价方式看,我们就知道实货的具体价格肯定和基准原油的价格是联动的。基准原油的价格,又是如何产生关联的呢?接下来,谈谈全球原油价格联动机制。

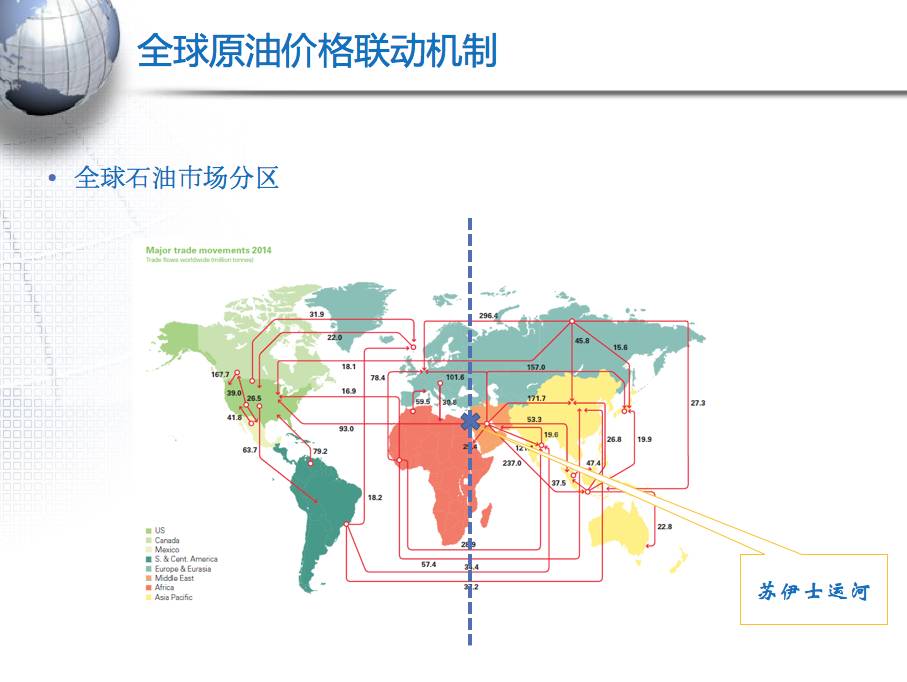

首先,我们发现全球的石油市场是分区的,每个关键地区都有一个基准原油。从地图上看,有个地方叫苏伊士运河,这条运河有个特点是,不能通过超级油轮,只能通过载货15万吨以下的船,所以这种船型就叫SUEZMAX。以这个海路通道节点为分界,全球石油市场可分为东西两个市场。

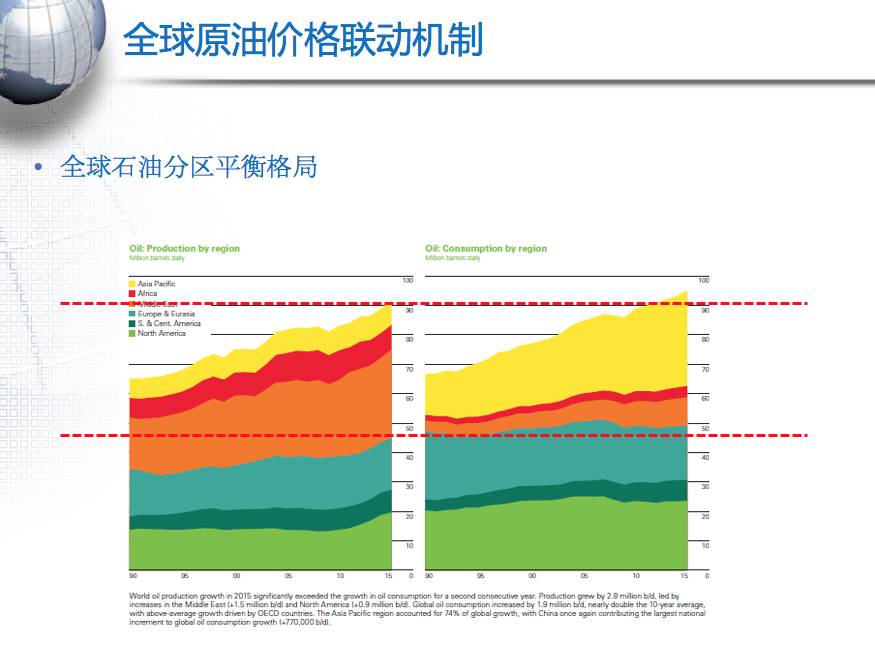

接下来,我们发现根据BP的能源统计年鉴,全球石油供需平衡的分区态势很有意思。从东西两区来看,东区的包括中东、亚太和非洲三区的石油供应和消费整体上大致平衡;西区的北美、南美和欧洲以及欧亚三区合起来的石油供应和消费整体上也大致平衡。因此我们说全球石油供需格局有两个平衡,第一个就是东西两大区市场各自平衡,第二个是跨大西洋两区也是各自平衡。平衡很重要,不平衡很可能要打仗的!平衡就可以和谐的赚钱。

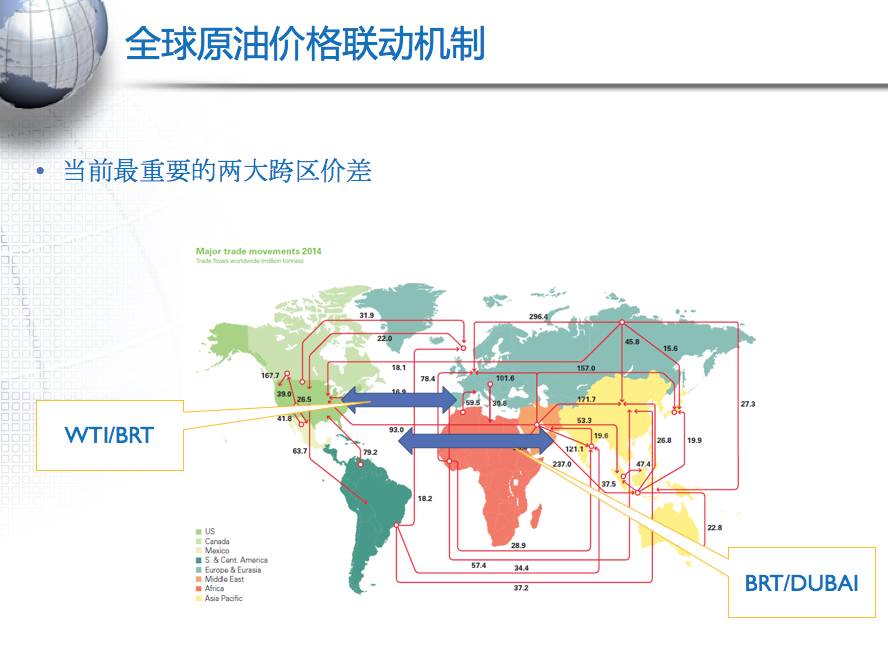

按照分区的概念,每个地区各自有其代表的基准原油,美国的是WTI,欧洲的是BRENT,中东的是DUBAI。因此,我们发现全球在东西两区和跨大西洋两区,有两个重要的基准原油价差,这两个基准原油的价差,就是两个重要的跨区价差。有跨区价差的存在,就会推动套利的开展。

我们看看EIA给出的一张图,我们可以看到,全球基准原油的价格波动是高度关联的。这种关联性,就是依靠跨区套利来实现的。

在两区各自平衡的情况下,跨区套利的开展,会使得两区之间的价格呈现区间波动。大家说,等等,我可知道WTI和BRENT的价差波动的很厉害,曾经到过WTI比BRENT便宜快30美元/桶。不过时间关系,不展开来讲了。有兴趣的,可以看看去年我和董丹丹女士在国际石油经济上发表的一篇文章,潮汐上有转载,不过潮汐转载的时候漏了说明,特此提醒一下潮汐后台编辑。

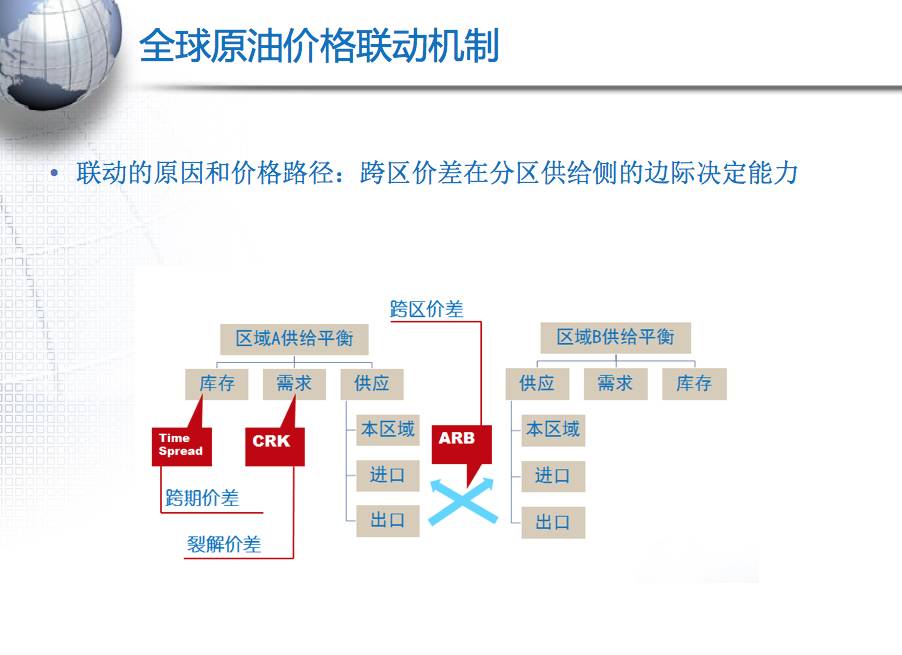

整体上,跨区价差对于实现跨区动态平衡至关重要。这是一个跨区模型,我们可以发现,一旦一个地区当地的供需发生矛盾,就只有靠跨区套利来平衡,因此跨区价差是短期内供给侧的边际决定力量。否则的话,没有跨区的平衡作用,供不应求的地方价格是要飙升不止的。

而为了实现跨区联动,国际石油市场是有分工合作的。期货市场承担了价格发现的作用,注意,是有高度流动性的期货市场才能真正承担价格发现的。BRENT和WTI两大基准原油都有高度流动性的期货,流动性就是交易量。中东地区的迪拜没有期货,有个现货市场和围绕远期现货价格的掉期市场;另外还有迪拜的姐妹油种,阿曼原油有个没有高度流动性的期货市场。所以,在做没有高度流动性品种的时候,我们其实是做什么呢?这个要深刻理解一下,就是做价差,我们在做BRENT和Dubai的价差。

无论中东基准原油的交易形式如何,有限流动性下,你可以说根据价差做,也可以说发现价差。所以价格传递,就是发现价差。期货是发现价格。最后,现货交易还是一个专业平台和小圈子市场,所以价格评估机构即创造了这种市场机制,也从这个现货交易机制中获得交易数据,来评估现货价格。这就是所谓“价格评估”。

讲完全球整体态势、价格发现-传递-评估之后。我们回到东区市场,具体看看东区市场的价格形成和与西区期货的关联性。首先我们发现,东区这边的中东和亚太两区之间是完全供需失衡的。中东就是油多,亚太就是油少。中东与亚太之间距离近,所以亚太原油资源进口的首选地就是中东地区,因此我们可以认为中东原油价格对亚太原油价格具有最直接的关联。

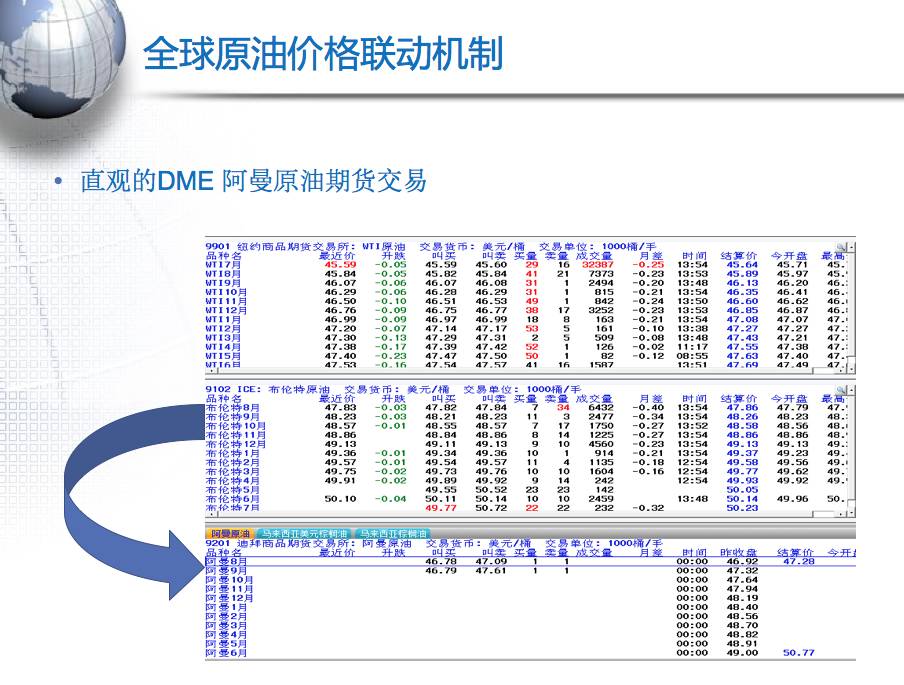

第一个,中东基准原油之一阿曼原油。阿曼原油有期货形式。迪拜商品交易所推出了阿曼原油的期货交易。阿曼原油期货可以实物交割,就是阿曼原油。而且价格和期货一样,都是绝对值的形式。倒是一目了然。不过,这个阿曼原油期货的第一行是两个月后交货的阿曼原油。8月份提油的阿曼原油的官价也是根据这个期货合约提前一整个月就知道了。

阿曼期货原油的缺点是注定的,交易流动性集中在首行合约,也就是两个月后交割提油的现货。交易活跃的时间也被局限在下午4:00-4:30这段时间,每天的结算价也是这个时间点出来。所以,大家倒是可以直接计算出ICE BRENT和OMAN的价差关系。

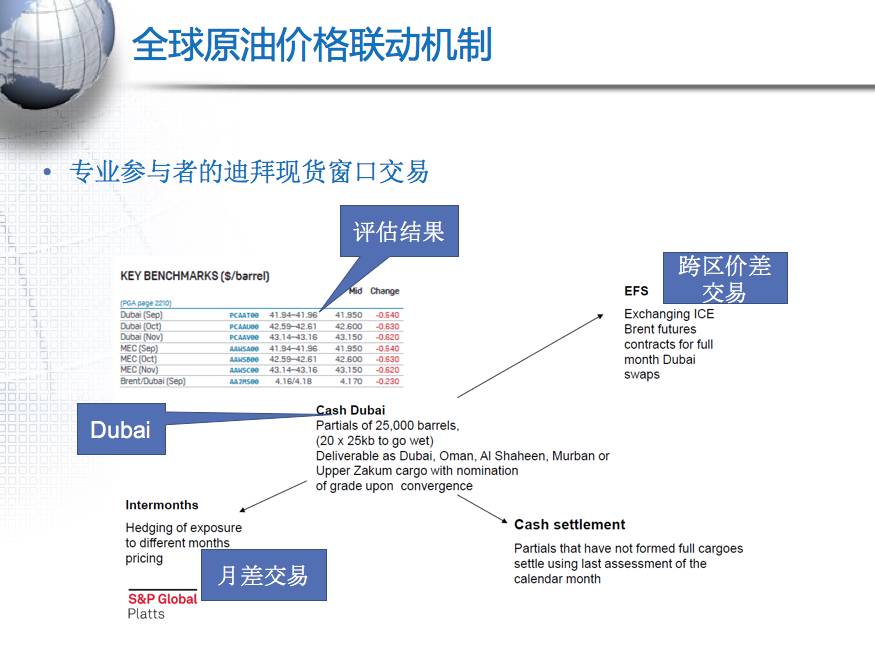

第二个,中东基准原油之二Dubai原油。Dubai原油靠现货窗口交易,这个特殊形式的市场是由专业的石油市场参与者来完成的。比如大石油公司、大贸易公司、投行商品部门等。因此,参加Dubai原油现货窗口交易要注册,条件比参加期货交易门槛高很多。

每天下午4:00-4:30分,造市商先根据价格关系,给出买入价和卖出价,然后买入价和卖出价逐步毕竟,在最后的3-5分钟的时间里往往出现交易。除了造市商,也可以作为参与者与造市商达成交易。在4:30分结束的时候,达成的交易价格确定了当天Dubai原油现货价格。这个现货价格又重新塑造了DUBAI和BRENT的价差关系。如此周而复始。

在Dubai的市场里,一个跨区价差EFS承担了直接的价格传递作用,也可以说是DUBAI现货价格形成的跨区锚定。另外DUBAI从现货到远期之间还有一个跨期价差,就是INTERMONTH跨月价差。这两个价差交易很活跃,共同为迪拜现货的定盘发挥着作用。比如现在8月份EFS告诉我们8月份ICEBRENT和8月份迪拜掉期的价格,现在的6月份现货迪拜的价格和8月份迪拜掉期之间又有一个跨期的价差。

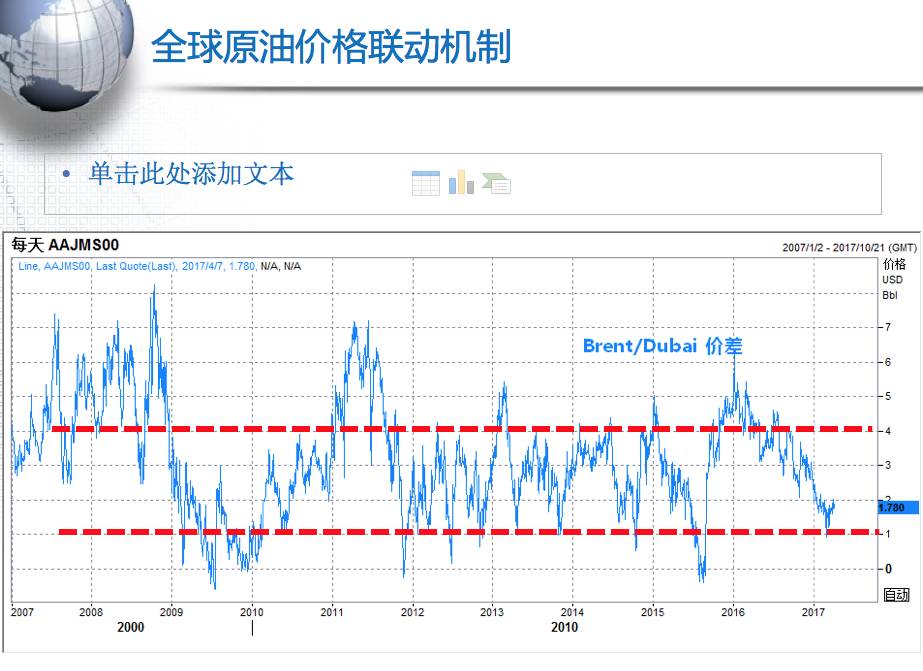

最后,我们看看作为东西各自平衡的价格体现,Brent和Dubai之间的价差波动。由于之前说过,东西是各自平衡的。而且两区基准原油的现货交易提油是自由的,没有区域限制,也没有物流上的障碍,因此,这个价差具有区间波动特性。这种区间波动特性,使得两个基准原油的价差很好的实现了相互的价格锚定。另外,我们要注意,业内总习惯说BRENT和迪拜的价差是高低硫价差。这个理解不完全对。我可以从价格波动的历史区间,很快分离出品质价差。(永安期货会议的时候没说,这次也不说,大家自己想)

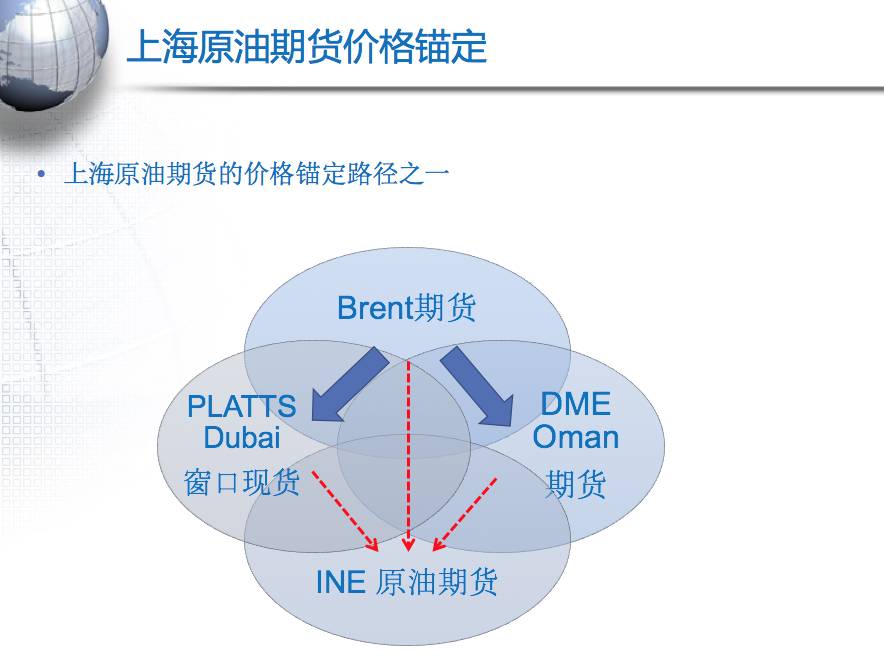

第三部分,谈谈个人对上海原油期货的价格锚定观点。

第三部分,谈谈个人对上海原油期货的价格锚定观点。

由于最后的油种没有公布。按照之前的基本方案。我个人认为,上海原油期货主要还是依靠中东现货原油来进行价格锚定,和BRENT之间的价格关系目前并不是直接的,当然未来可能改变。最为直接的锚定路径来自DME OMAN 原油期货,但是更低成本的价格锚定路径来自Dubai窗口现货。

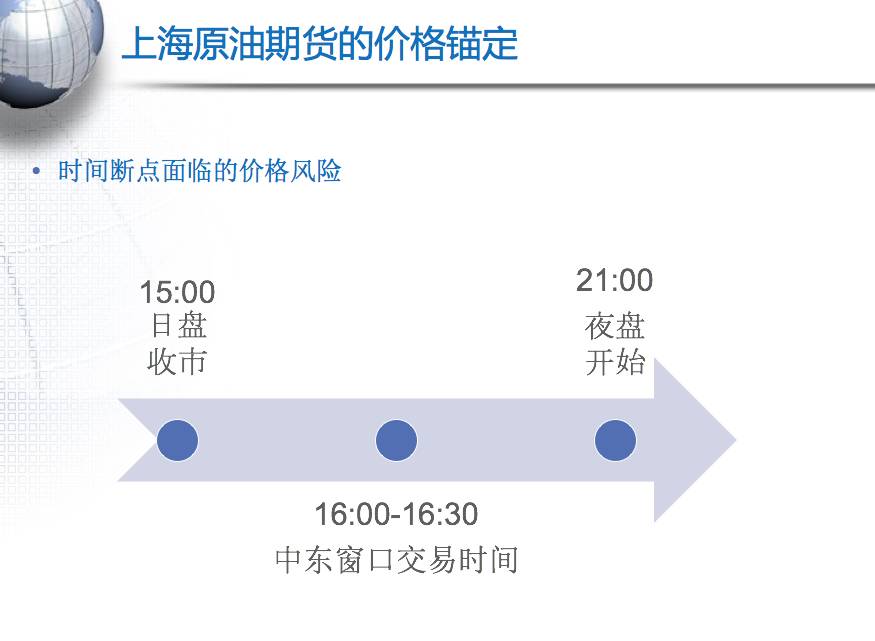

问题马上就来了,中东两个现货基准原油交易活跃的时间是下午4点-4点半。而上海原油期货的交易时间巧合错过了这个时间段。于是大家担心中间的价格波动风险。不过,风险是有限度的,而且通过BRENT期货也是可以做对冲的,如果你觉得必要的话。反过来说,风险也可能带来收益,因此,我觉得这个问题不大。倒是建议国际能源交易中心及时推出相关的价差交易合约,这个问题对于套保和对冲客户来说,这种烦恼就可以规避。而且,也有利于增加期货自身的流动性。

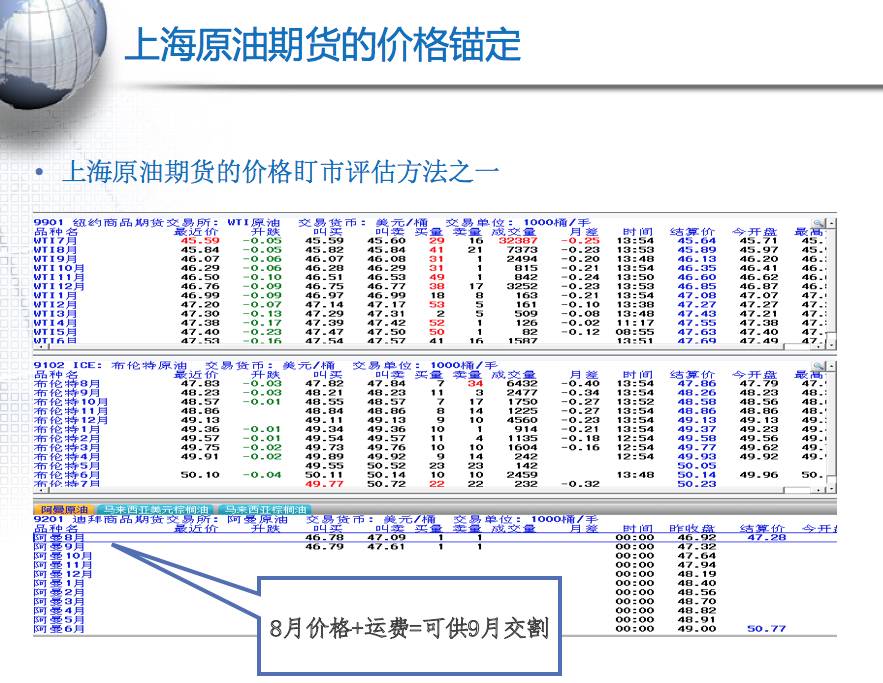

按照前面说的,最直接好算的路径是从DME OMAN来算上海原油期货的公允价格。就是首行的DME 阿曼原油期货价格加上运费,就是9月份(也可能是10月份)上海原油期货的公允价格。

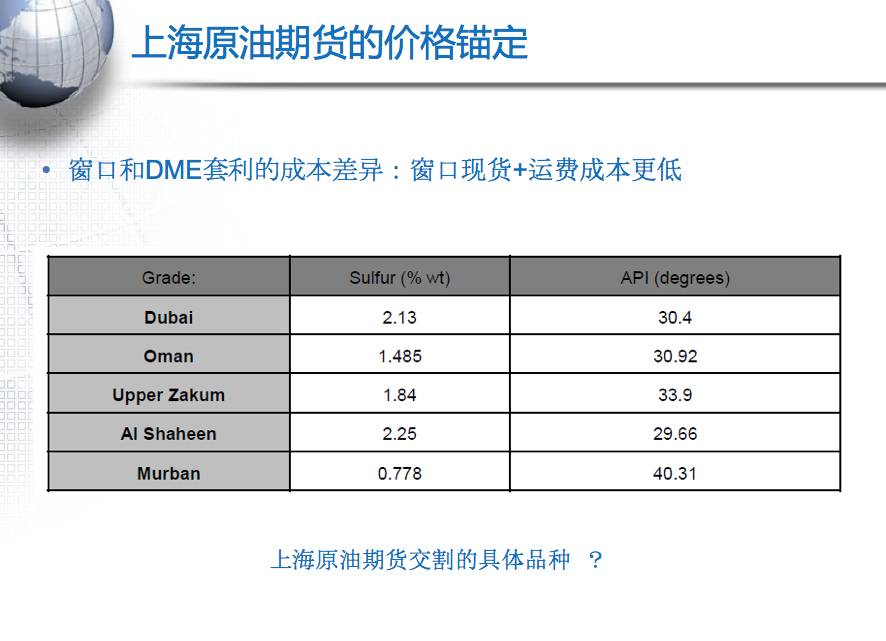

和阿曼相比,Dubai现货可是另一个虎视眈眈的低成本套利油种资源。因为Dubai的现货交易,实际上是5个油种共同来确定的。其中上扎和爱尔沙欣这两个油种比阿曼便宜。所以,在阿曼还没有套利到来之间,你得先看看有多少其他原油来。特别是目前油种方案还没有公布完全,如果有更低成本的油,那就更要注意了。交割油种总是劣币驱逐良币的。

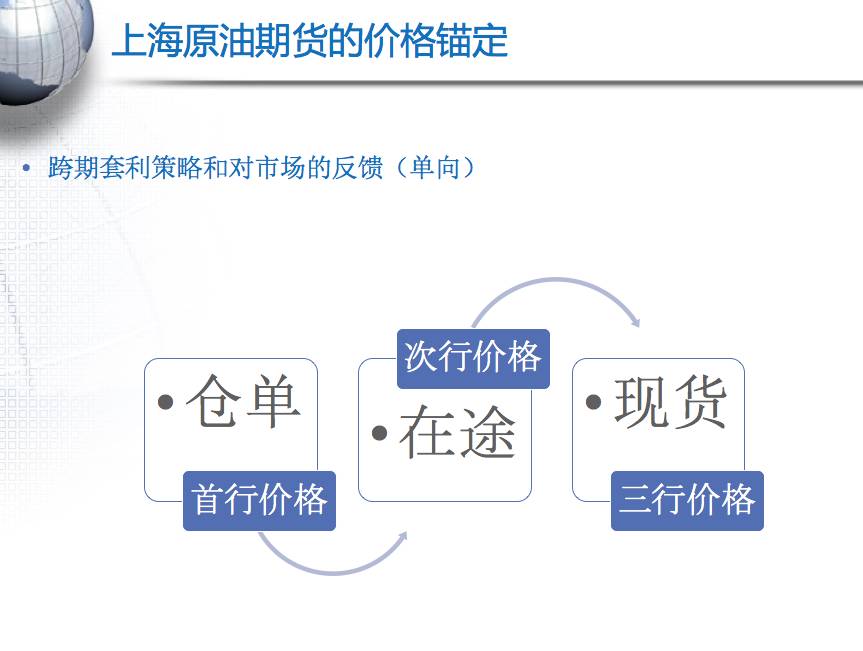

按照我的个人理解,我觉得上海原油期货的主力合约(交易量最大的)应该不是首行合约。而可能是第三行或者第四行。就按第三行来解读。我们看看套利的策略逻辑在哪里。第一个就是跨期价差,国内所谓期现套。我们发现首行合约就是现货,和仓单系统紧密关联。第二行,和中东到中国在途的货有关系。第三行,才是能够直接计算出公允价值的主力合约。三个期货合约有价差,就可以套利,国内的玩法应该继续适用。

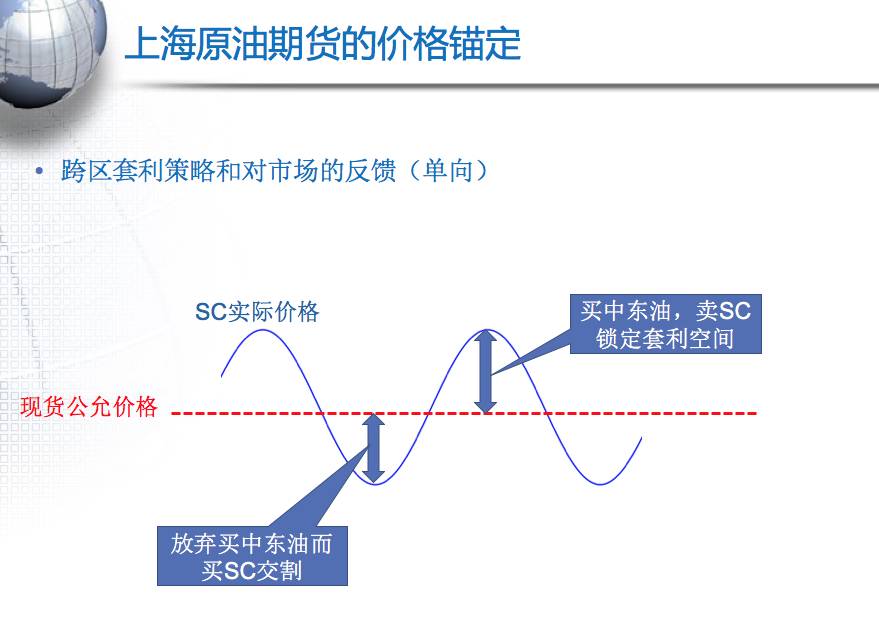

那么第三行的合约,显然和跨区套利密切关联。如果上海原油期货价格高于公允价格,就可以买入中东现货,在上海原油期货这边锁定卖出价差,实现基于中东现货的跨区套利。反之如果价格低与公允价格,就不直接去买中东原油而到上海原油期货这边来买,也是一种跨区套利。由于之前谈过,中东和亚太中国这边是失衡的关系。因此,个人观点是上海原油期货主力合约的价格低有点困难。价格相对高一块应该是正常的。

但是那么是否就担心会被强烈的推高,我觉得也不要太担心。锚定月份的期货前面还有两个月份的期货,人为推高后端,要面临着前面仓单和在途库存的压力,以及更多的即期套利压制。因此虽然实物交割的门槛比较高,强推市场也不是理性的选择。当然,还有交易所的监管。我想,能够钳制在中东现货基准迪拜、阿曼原油的基础上做波动,就也算成功了。

理解了价格关联和价格锚定机制。我想,首先是从跨区的角度来看区域之间的供给平衡。Brent和Dubai之间的价差会影响到上海原油期货和Dubai的价格关系,同时上海原油期货和Dubai之间的价格关系又体现出中国的采购兴趣,这个采购兴趣和跨期价差和国内的进口需求力度又是有逻辑关系的。因此,上海原油期货价格的波动,能够带来套利的机会。更为重要的是,要理解,这种套利产生的负反馈,会使得上海原油期货和国际油价联动起来,这就给更多的对冲和投机策略带来机会,更多的市场参与,也会带来更多的流动性。

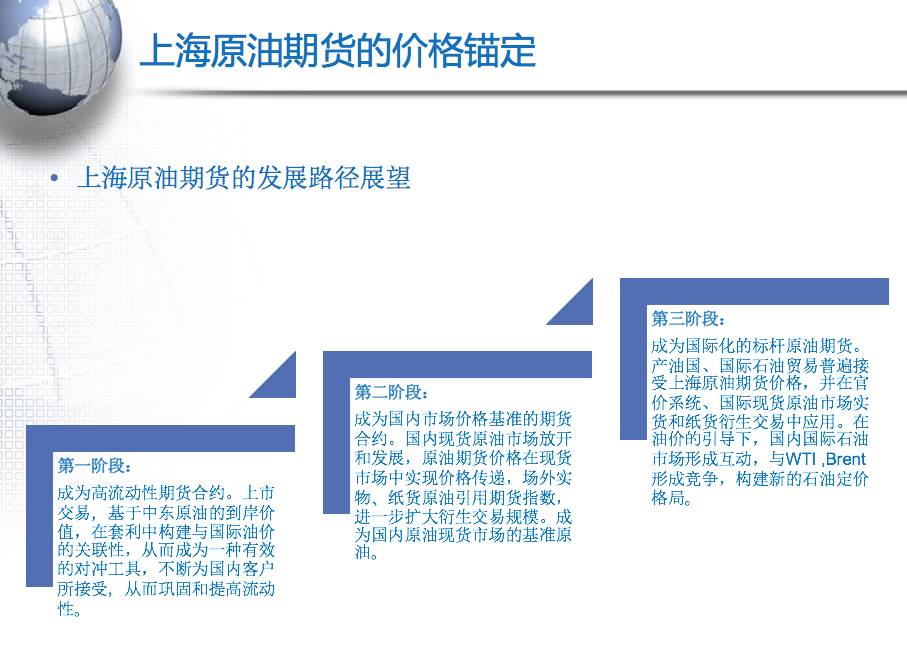

基于这种个人理解,最后,我再简单描绘一下咋们上海原油期货的发展蓝图。第一阶段,先流动起来。第二阶段,大家用起来。第三阶段,全世界用起来。

7月17日 “原油期货实战训练营” 正式开课

原油重磅级大咖佘建跃担当导师

【5大模块,13个主题】

助你把握原油投资的先机

▼