Hi~新朋友进来 请关注我们哟

2025年1月27日,国家统计局公布2025年1月PMI数据,制造业PMI 49.1%,前值50.1%;非制造业PMI 50.2%,前值52.2%。

核心观点:

1月制造业PMI超预期回落,符合季节性规律,不必过于悲观。

一是,1月制造业PMI走弱主要由产需指数拖累,部分受季节性因素影响,2016年至2021年,春节所在月份的制造业PMI均较前一个月有不同水平回落,平均回落0.45个百分点。

二是,供需格局或在改善,1月原材料价格指数与出厂价格指数双双回升,或显示在钢铁、锂电、水泥玻璃、光伏等行业限制低水平产能扩张影响下,相关行业“内卷式”竞争情况有所改善。

三是,企业预期不降反升,生产经营活动预期指数较上月逆势上涨2个百分点至55.3%,反映出企业对节后预期相对乐观。

风险提示:政策落地不及预期,国际政治经济形势变化超预期。

事件:

2025年1月27日,国家统计局公布2025年1月PMI数据,制造业PMI 49.1%,前值50.1%;非制造业PMI 50.2%,前值52.2%。

核心观点:

1月制造业PMI超预期回落,符合季节性规律,不必过于悲观。

一是,1月制造业PMI走弱主要由产需指数拖累,部分受季节性因素影响,2016年至2021年,春节所在月份的制造业PMI均较前一个月有不同水平回落,平均回落0.45个百分点。

二是,供需格局或在改善,1月原材料价格指数与出厂价格指数双双回升,或显示在钢铁、锂电、水泥玻璃、光伏等行业限制低水平产能扩张影响下,相关行业“内卷式”竞争情况有所改善。

三是,企业预期不降反升,生产经营活动预期指数较上月逆势上涨2个百分点至55.3%,反映出企业对节后预期相对乐观。

1月制造业PMI录得49.1%,连续两个月走弱,较上月回落1.0个百分点。

从季节性因素看,2016年至2021年,春节所在月份的制造业PMI均较前一个月有不同水平回落,平均回落0.45个百分点。

从构成制造业PMI的分类指数看,主要由产需指数拖累:占比最大的新订单指数较上月下行1.8个百分点,拖累PMI下行0.54个百分点;生产指数较上月下行2.3个百分点,拖累PMI下行0.575个百分点;从业人员指数与上月持平;原材料库存指数较上月下行0.6个百分点,拖累PMI下行0.06个百分点;反向计算的供应商配送时间指数较上月下行0.6个百分点,带动PMI上行0.09个百分点。

从结构看,PMI大中小型企业PMI均较上月下行。1月大型企业PMI录得49.9%,较上月下行0.6个百分点,在连续20个月运行在扩张区间后,首次落入收缩区间;中型企业PMI为49.5%,较上月下行1.2个百分点;小型企业PMI为46.5%,较上月下行2.0个百分点,小型企业PMI已连续9个月运行在收缩区间。

2.1 供需:需求偏弱,生产放缓

需求方面,1月新订单指数为49.2%,较上月下行1.8个百分点,结束了连续4个月的上行走势;新出口订单指数为46.4%,较上月下行1.9个百分点。国内需求走弱,主要受季节性因素影响;海外需求走弱,主要由于欧美节日消费旺季已过,消费品和电子产品出口放缓。

供给方面,1月生产指数为49.8%,较上月下降2.3个百分点,企业生产进度有所放缓。采购量指数较上月下行2.3个百分点至49.2%,结束了连续3个月的上行走势。生产走弱也有企业主动减产的因素,2024年7月政治局会议首次提出,防止“内卷式”恶性竞争,2024年下半年以来,钢铁、锂电、水泥玻璃、光伏等纷纷通过行业自律和行业规范指引,限制低水平产能扩张。

2.2 价格:价格指数双双回升,库存指数皆回落

1月出厂价格指数与购进价格指数双双上行,其中主要原材料购进价格指数为49.5%,较上月上行1.3个百分点;出厂价格指数为47.4%,较上月上行0.7个百分点。1月价格指数上行,反映出目前市场供需格局有所优化,尽管需求放缓,但行业“内卷式”竞争情况有所改善。

从行业看,石油煤炭及其他燃料加工业两个价格指数均大幅回升至景气区间,纺织服装服饰、造纸印刷及文教体美娱用品等行业两个价格指数持续位于扩张区间,相关行业购销价格总体水平有所上涨。

从价格结构来看,价格差方面,1月出厂价格-购进价格指数的差值有所扩张,由上月的-1.5个百分点扩张至-2.1个百分点。

从库存指数来看,1月原材料库存指数较上月下行0.6个百分点至47.7%,产成品库存指数较上月下行1.4个百分点至46.5%。

2.3 外贸:进出口指数同步回落

出口端看,1月新出口订单指数为46.4%,较上月下行1.9个百分点。由于欧美节日消费旺季已过,制造业出口也相应有所放缓,主要是消费品和电子产品出口放缓。

进口端来看,1月进口指数为48.1%,较上月下行1.2个百分点,结束了连续3个月的上行走势,需求偏弱背景下,企业进口意愿降低。

1月服务业商务活动指数为50.3%,较上月下行1.7个百分点,服务业扩张步伐有所放缓。从细分项数据看,服务业新订单指数较上月下行1.5个百分点至46.7%;服务业业务活动预期指数较上月下行0.8个百分点至56.8%。

从行业看,在春节效应带动下,与居民出行消费相关的道路运输、住宿、餐饮、生态保护及公共设施管理等行业商务活动指数升至扩张区间,市场活跃度有所增强;航空运输、邮政、电信广播电视及卫星传输服务、货币金融服务等行业商务活动指数继续位于55.0%以上较高景气区间,业务总量保持较快增长。

1月建筑业商务活动指数为49.3%,较上月下行3.9个百分点,再次落入收缩区间。分行业看,房屋建筑业和土木工程建筑业商务活动指数和新订单指数较上月均有不同程度下降。

从预期看,建筑业企业对未来市场预期保持乐观,建筑业业务活动预期指数虽较上月有所下降,但仍在56%以上。分行业看,房屋建筑业业务活动预期指数较上月上升,且在56%以上;土木工程建筑业业务活动预期指数虽较上月下降,但仍在61%以上。春节后,随着企业加快复工复产,建筑业相关活动有望重回扩张区间。

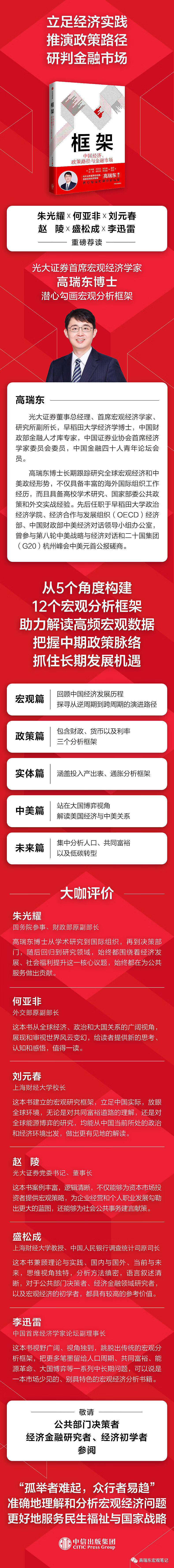

光大证券首席经济学家,研究所所长,董事总经理,早稻田大学经济学博士,中国财政部金融人才库专家,中国金融四十人青年论坛会员,中国证券业协会首席经济学家委员会委员。曾任职于中国财政部中美经济对话领导小组办公室、OECD经济部、早稻田大学政治经济学院,专注全球和中国宏观经济与金融市场研究。2023年10月参加国务院总理主持召开的经济形势专家和企业家座谈会,对经济工作建言献策。中国人民大学数学学士,北京大学金融学硕士,6年宏观研究经验,聚焦实体经济、人口问题及中美关系。在《Economics Letters》、《中国金融》等发表文章多篇。对古代经济史、地缘政治博弈尤感兴趣,通过缜密推理,不断提升对社会运转本质的认知。英国剑桥大学金融与经济学硕士。8年证券研究工作经验,专注货币政策和流动性,财政政策和地方债务,资产配置领域研究。在《中国货币》发表多篇文章。具有扎实的理论基础和实证研究经验,具备基本完善的宏观利率研究框架和视角。

上海财经大学数学学士、数量金融硕士,4年宏观研究经验,聚焦实体通胀、财政政策等主题。本硕期间均荣获国家奖学金,擅长通过底层数据挖掘、推演、论证宏观问题,在《中国金融》、《中国改革》等期刊发表文章多篇。上海财经大学理学学士,上海交通大学应用统计学硕士,曾获上海财经大学优秀学生、上海交通大学优秀毕业生等荣誉。聚焦资产配置方向,致力于从数据中挖掘潜在有价值的信息,定性与定量结合进行资产配置研究。中国人民大学经济学硕士,西南财经大学金融学士,曾获中国人民大学优秀毕业生、院优秀学位论文等荣誉。聚焦美国GDP拆分与预测、零售数据、非农数据,研判海外经济趋势,探究货币政策脉动。上海财经大学经济学博士,曾任职于上海市WTO事务咨询中心,在《Journal of Asian Economics》、《上海经济研究》、《经济问题探索》等核心期刊发表文章多篇,曾获《北理工学报》年度优秀论文。聚焦出口、出海以及非美经济体研究。在研究过程中努力寻求归纳法与演绎法的辩证统一,擅长对经济数据和投入产出关系的拆解和定量分析,具备扎实的经济学基础。本订阅号是光大证券股份有限公司研究所(以下简称“光大证券研究所”)宏观研究团队依法设立、独立运营的官方唯一订阅号。其他任何以光大证券研究所宏观研究团队名义注册的、或含有“光大证券研究”、与光大证券研究所品牌名称等相关信息的订阅号均不是光大证券研究所宏观研究团队的官方订阅号。

本订阅号所刊载的信息均基于光大证券研究所已正式发布的研究报告,仅供在新媒体形势下研究信息、研究观点的及时沟通交流,其中的资料、意见、预测等,均反映相关研究报告初次发布当日光大证券研究所的判断,可能需随时进行调整,本订阅号不承担更新推送信息或另行通知的义务。如需了解详细的证券研究信息,请具体参见光大证券研究所发布的完整报告。在任何情况下,本订阅号所载内容不构成任何投资建议,任何投资者不应将本订阅号所载内容作为投资决策依据,本公司也不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅归光大证券股份有限公司所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用。如因侵权行为给光大证券造成任何直接或间接的损失,光大证券保留追究一切法律责任的权利。