5

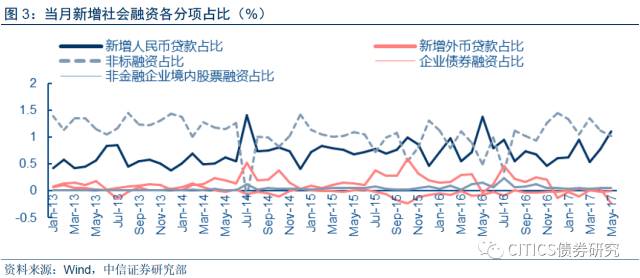

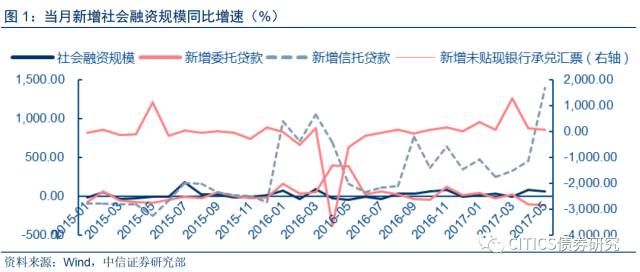

月份金融数据显示社会融资规模在3、4月超预期增长后开始回落,主要是由于包括新增信托贷款、委托贷款和未贴现银行承兑汇票在内的“非标融资”与企业债券融资较上月大幅减少,表明在经济下行与强监管的双重压力下,信用收缩效应层层传导,此前被视为负债成本倒逼下、重获银行青睐的高息资产“非标”亦不能幸免。那么,非标定义如何?规模几何?与债券、去杠杆的关系如何?我们将重点分析以上三个问题。

定义厘清

谈论非标定义,必须严谨地将其与所应用的场景相联系,大体来说包括银行(涉及银监会)、资管(涉及银监会与证监会)及社会融资三种语境,对应“非标债权资产”、“非标金融资产”及“非标融资”三个概念。与之相对,在下文测算非标资产规模时,我们分别从以上三个角度测算。

银行语境下,官方定义由2013年银监会8号文《关于规范商业银行理财业务投资运作有关问题的通知》给出:“指未在银行间市场及证券交易所市场交易的债权性资产。包括但不限于信贷资产、信托贷款、委托债权、承兑汇票、信用证、应收账款、各类受(收)益权、带回购条款的股权性融资等”。需注意的是,监管层所言需要限制的“非标”资产仅限于银行理财非标,自营部分不需考虑在内。其判断依据在于风险承担主体和投资决策主体是否分离——正因为自营资金不存在“委托-代理”问题,监管层从未出现诸如“限制自营非标”的说法。

资产管理行业语境下,对“非标”并无官方定义,但从监管实践来看,主要按照是否有集中交易登记场所进行划分,非标资产指所有场外的金融资产,将非标的定义由“债权性资产”扩展为“金融资产”。根据目前各类资管产品的监管细则,能够投资非标资产的仅有基金子公司专户、券商定向、私募基金、信托和保险(来源:中国基金报

[1]

)。关于信托的非标定义,根据《中国银监会办公厅关于信托公司风险监管的指导意见》(银监办发[2014]99号),似乎特指“信托公司非标准化理财资金池业务”,但依据《关于规范金融机构资产管理业务的指导意见(内审稿)》的文件精神(来源:新华网

[2]

),我们认为今后资产管理产品的监管标准大概率实现统一,信托资产是否涉及“非标”应参照2013年银监会8号文的判断标准,从底层资产出发。

社会融资语境下,与之相关的是社融数据分项中的“信托贷款+委托贷款+未贴现银行承兑汇票”所核算的非标准化融资(来源:彭博财经等

[3]

)。根据盛松成的《社会融资规模理论与实践(第三版)》,信托贷款指信托机构运用吸收的资金,对企业和投资项目发放的贷款,对应资金信托中的贷款项;委托贷款指由企事业单位及个人等委托人提供资金,由金融机构根据委托人的要求代为发放、监督使用并协助收回的贷款;未贴现银行承兑汇票是指银行为企业签发的全部承兑汇票扣减已在银行表内贴现部分,扣减的目的是为了保证不重复统计。

三种角度非标的规模、口径比较

银行角度

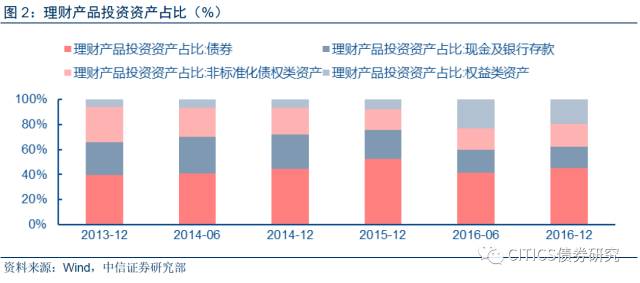

根据中国银监会召开的一季度经济金融形势分析会报告,截至2017年3月末,银行理财资金规模达到29.1万亿元;而根据中国理财网数据,截至2016年末,非标准化债权类资产在理财产品投资资产中占比17.49%;据此计算,银行理财非标或达5.09万亿元。

资管角度

由于私募基金规模不可得,我们主要计算券商资管、基金子公司、信托以及保险资管投向非标的规模。其中,对于信托业投向非标的比例,我们主要考虑信托中的财产信托、及资金信托中的贷款、长期股权投资、租赁和买入返售;保险资管比例参考保险业协会公布的资金运用余额中其他投资部分。结果如表1所示,非标规模或达36.5万亿元。根据凯旋咨询2017年3月的数据

[4]

,嵌套规模在资管计划总规模中占比50-60%,按此估算,排除嵌套造成的重复计算后,资管产品投资非标净规模或达14.6-18.3万亿元。

社融角度

从央行公布的社融具体口径来看,非标涉及的主要是信托贷款、委托贷款和未贴现银行承兑汇票。据Wind,2016年委托贷款、信托贷款及未贴现银行承兑汇票的增量分别为2.19、0.86及-1.95万亿元,合计为1.09万亿元;新增非标融资在新增总社融中占比一度攀上2016年年末的45%,在一定程度上反映影子银行的再度兴起。此轮监管趋严下,杠杆去化带动银行流动性投放的收紧,银行贷款和债市融资增长受到制约,非标融资自然卷土重来;而强监管最终迫使银行回归表内贷款,抑制了非标融资的持续盛行(2017年5月单月数据显示,新增非标融资占比已下降至3%)。

从统计数据看,资管业投向非标的资金规模远大于银行理财非标,社融中的非标量相比最少。主要原因在于:其一,资管业非标不仅来源于银行理财资金,机构自身亦可作为资金重要来源。其二,社融中的非标融资仅包括信托贷款、委托贷款及未贴现承兑汇票三项,而实际上相当一部分的资管业非标是以债权、股权、财产受益权等形式投向实体的,并未计入“非标融资”。尽管资管业非标与银行理财非标间存在交叉关系,但两者规模的相加在一定程度上是较为全面的非标测算口径。

此外,我们还计算了此前年度基于三种角度的非标资产规模以测算同比增速,发现除从资管角度测算的非标规模同比增速有所下滑外,基于银行及社融角度的增速均呈上升趋势。具体来说,基于银行角度2015、16年同比增速分别为-17.45%、36.71%,基于资管角度分别为49.05%、37.91%,基于社融角度分别为-80.05%、88.99%,其间的区别主要在于不同市场主体受本轮杠杆去化的影响不同。具体来说,银行理财非标增速的上升体现在负债成本倒逼下,银行被迫寻找同业、委外等的高息替代资产,非标重获青睐;“非标社融”实际包含于资管业与银行口径下,其分项中受金融机构主动控制的是信托贷款,“非标社融”同比增速变化趋势与“非标资产”的背离实际表明非标规模在资管机构间的转移,即由基金子公司向信托的转移(原因是2016年下半年对基金子公司的强监管致使其通道成本大幅上升);从整个资管业的非标规模来看,增速已于2016年出现下滑,预计未来趋势仍将持续。综合来看,非标资产总体应呈增速下降趋势 。

非标与债券的关系

非标与债券(或称“标准化债权产品”,下称“标”)的本质区别在于交易市场不同:由于标准化债权产品在公开市场交易和流通,信息披露程度要求高,相对应地,流动性亦较高,高信用等级的企业客户往往会选择债券等标准化债权融资渠道。

短期来看,既然标与非标同为企业债权融资手段,此间必然存在替代关系(图2)。从历史统计来看,2013年以前,以信托业务为代表的非标业务大行其道,尤其是银行理财大规范投资非标资产或者借助信托、券商等通道规避监管。伴随2013年银监会8号文、规范同业业务的127号文、140号文等发布后,非标投资受到极大限制,加之信托等违约事件频发,市场投资非标的情绪陷入低迷。2014年后,银行理财资金向债市转移;直至2016年四季度央行收紧货币投放、监管配套“去杠杆”后,三年“债牛”方才终结。债市走弱后企业信用债券发行遇冷,融资需求回流至银行贷款及各类非标渠道,非标投资景气度显著回升。而据一季度经济金融形势分析会报告,最新数据(截至2017年一季度)显示非标类资产在理财产品投资占比仅达到15.4%,体现通道业务、乃至市场整体信用的萎缩终是传导至非标。