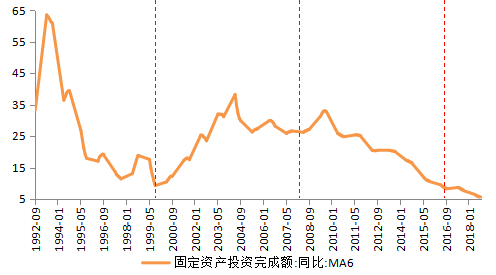

关于产能周期,更准确的叫法应该是朱格拉周期或设备投资周期,他是由法国经济学家克里门特·朱格拉所定义的时间跨度为7-11年的经济中周期。驱动朱格拉周期的直接因素是设备更新和产能扩张,因此在一轮朱格拉周期中,除了产能利用率的变化之外(对应3-4年的基钦周期/库存周期),我们往往会观察到固定资产投资强度的一轮周期性震荡。

图:中国固定资产投资强度存在8-10年的周期性

朱格拉周期的两个推动力:设备更新和产业变迁

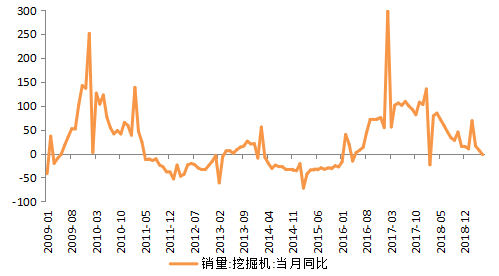

机械设备的使用寿命普遍在8-10年,从设备购置到逐年折旧再到更新换代的过程,即对应一轮设备投资周期,这构成了朱格拉周期的第一推动力。以中国为例,2008-2009年期间,在“4万亿”一揽子计划刺激下,建筑业需求和工业产能大肆扩张,引发一轮大规模机械设备采购。

这批设备经历8-10年的折旧之后,集中在2016-2018年进入报废处置阶段,同时也带来了机械设备的大规模更新换代需求。因此,过去三年间机械设备的旺盛需求和相关行业的高景气度,既有赖于2015-2016年逆周期政策大力刺激后经济短周期(库存周期)复苏的推动,更叠加了设备更新换代层面朱格拉周期的底部回升。

图:过去三年以挖掘机为代表的机械设备需求旺盛

资料来源:WIND,天风证券研究所

朱格拉周期的第二推动力来源于产业变迁推动的产能扩张。

由于库存周期的存在,工业部门的产能利用率每3-4年就会呈现一次周期性变化,因此短周期意义的产能利用率波动并非朱格拉周期的关键所在。

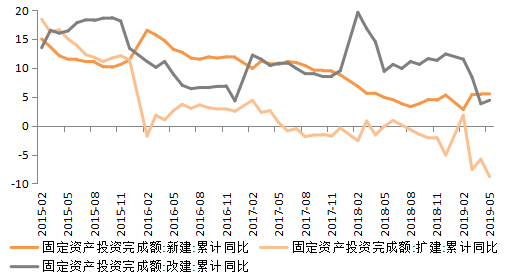

以2016-2017年的情况为例,在工业部门供给侧改革和建筑业高景气的共同作用下,多数行业实现了产能去化、集中度提升、盈利改善,工业产能利用率触底回升,但我们并未观察到行业产能的整体扩张——固定资产投资中,“新建”和“扩建”性质的投资完成额增速从2015年的11.4%和11.4%大幅下滑至2017年的8.8%和-0.4%,2018年进一步下滑至5.3%和-5.1%。

图:没有产能扩张,新建、扩建投资增速趋于下滑

资料来源:WIND,天风证券研究所

再举一个具体的例子:2013年-2016年间,中国造纸行业的集中度(CR8)从78%提升至84%,利润从4亿元提高到46亿元,但资本开支从90亿元下降到了68亿元。

因此,供给出清、业绩改善、产能利用率提升不等于“朱格拉周期开启”,后者必须要看到产能投资的上升。

从本质上看,朱格拉周期是产业周期,周期上升期的产能扩张实际由产业变迁推动。

朱格拉周期背后:不同行业的生命周期和需求逻辑

朱格拉周期是一个产业的投资周期,而不是一家企业的商业周期或库存周期。因此,当一家理性的企业决定是否要投入新产能时,需要思考的不是一家企业的经营问题,而是一个行业的生存问题:

(1)行业现有产能是否已经开满?

(2)未来行业需求是否会持续上升?

(3)能否通过并购竞争者来替代投入新产能?

由此可见,“朱格拉周期”不是宏观上的泛泛而谈,而是具体的行业问题。每个行业有各自的生命周期和需求逻辑,只在宏观层面讨论“朱格拉周期”其实有点隔靴搔痒。

相应的,我们的研究结果显示:

不同行业的产能投资是分化的。

2015年以来,不少中游行业处在产能投资/设备投资/固定资产投资/资本支出的底部,但部分产能投资开始回升,部分还在下降。

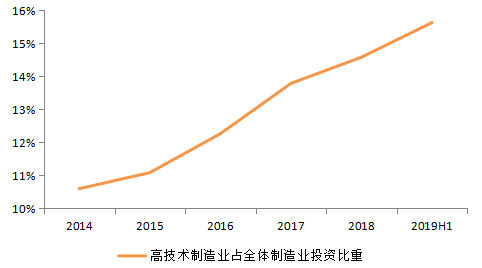

例如,统计局口径的“高技术制造业”(医药制造,航空、航天器及设备制造,电子及通信设备制造,计算机及办公设备制造,医疗仪器设备及仪器仪表制造,信息化学品制造)固定资产投资完成额在2016-2018年间实现了15.4%的复合增速,相比之下全部制造业的复合投资增速仅为6.1%。今年1-5月,即便制造业投资增速仅有2.7%,高技术制造业投资增速仍然保持在10%以上。

朱格拉周期钝化原因:

旧产能被压制,新产能还不能扛大旗

从朱格拉周期的两层含义来看,我们在最近三年似乎经历了周期向上的一段时期,但从宏观感受和数据来看却是相对钝化的,

究其原因,主要是朱格拉周期受到了更高等级的金融周期(20年)的压制。

图:朱格拉周期的钝化

资料来源:WIND,天风证券研究所

面对地方政府的高额隐性债务和财政收入减速,基建对固定资产投资的拉动逐渐式微;居民杠杆率飙升、储蓄率下降,房地产政策易紧难松,房地产投资增速也将面临减速。传统基建+地产投资的老模式如果难以维系,传统制造业的资本开支/设备投资/固定资产投资周期自然也无法大幅回升。

即便近年高技术制造业投资快速扩张,目前其占全部制造业投资的比重也仅为15.6%,占全部固定资产投资的比重仅为5%,对宏观总量数据的边际拉动尚不明显,无法对冲金融周期压顶下传统产业资本开支的整体回落。

意识到各层级经济周期的环环嵌套,也就理解了朱格拉周期钝化的原因所在。

图:高技术制造业占比逐年升高,但仍相对较低

资料来源:WIND,天风证券研究所

投资新产业,等待朱格拉周期开启

朱格拉周期本质是产业周期,因此每次朱格拉周期的开启都对应着一个系统性投资机会。

以二战后的美国为例,经历了60年代的汽车产业(通用、福特、克莱斯勒)、70年代的化工产业(化工三巨头陶氏、杜邦、拜耳与石油三巨头埃克森美孚、壳牌、BP)、80年代的消费品产业(食品:百事、可口、麦当劳;医药:辉瑞、默克;日用品:宝洁、吉列,当年的“漂亮50”)、90年代的计算机和通信产业(微软、英特尔、惠普、摩托罗拉、AOL等)、00年代的房地产金融、10年代的移动互联网和新能源(FAAMG、特斯拉等)。

图:朱格拉周期的背后是产业的系统性机会

但是,“朱格拉周期”的时间跨度在10年左右,对于投资来说,它太长了。用这种较长的经济周期来解释和指导短期的择时判断,“就像用大炮打蚊子一样”。因此,利用朱格拉周期直接指导投资的操作难度较大。朱格拉周期总会开启,如果做投资的方法就是等待“朱格拉开启”才投资,那可能会为了一棵树,而放弃整片森林。

实际上,代表未来的产业机会在最近几年已经出现了。