1.【风险数据】增加2022年4季度众安财险偿付能力指标,经营指标,流动性风险指标

2.【市场数据】增加2023年1月保险业经营情况、分产寿经营情况、分地区保费

3.【市场数据】增加2022年12月部分保险公司原保费收入

4.【市场数据】增加年鉴2021年分地区分险种保费、赔款数据

5.【治理数据】增加最近一周处罚数据;增加2022年4季度保险公司投诉数据,亿元保费投诉量,万张保单投诉量

13

精利用最新录得数据做的研究报告之213

期:

保险公司处罚信息2022年度盘点:寿险业受到处罚842次,处罚金额近亿元!IRR和SARMRA好的公司,处罚更少!

先说结论

:

1

、2022年共有47家寿险公司受到了监管处罚,监管机构下发处罚文号数量842个,处罚金额9131万元,同比都提高了25%。

2

、为了各家公司进行客观比较,“13精”构造了亿元保费的处罚金额(单位:万元)指标,可以理解为是保险公司受到的处罚强度。

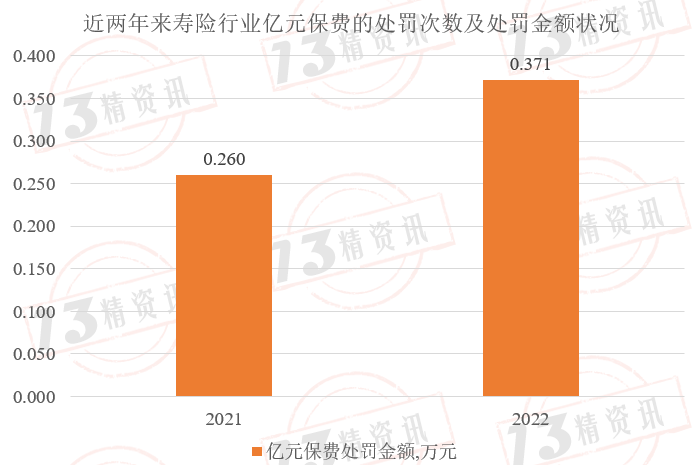

2022年47家寿险公司平均亿元保费的处罚金额0.371万元,同比提供了42.7%。

这在一定程度上也反映出,2022年监管机构对寿险公司的惩罚力度在持续加大!

3

、风险综合评级(IRR)更好的公司,处罚更少。

统计检验显示,风险综合评级为A类的公司,其亿元保费的处罚数量是显著低于B类及以下公司的;

A类公司亿元保费的处罚金额也是显著低于B类及以下公司的。

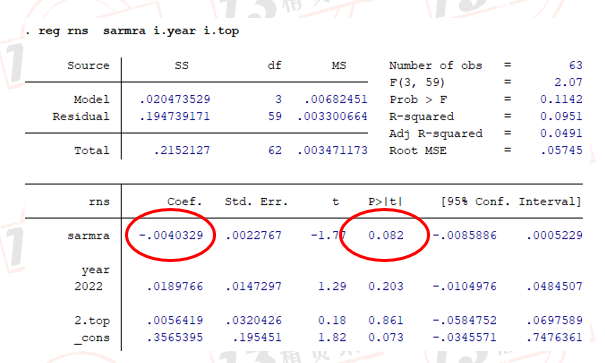

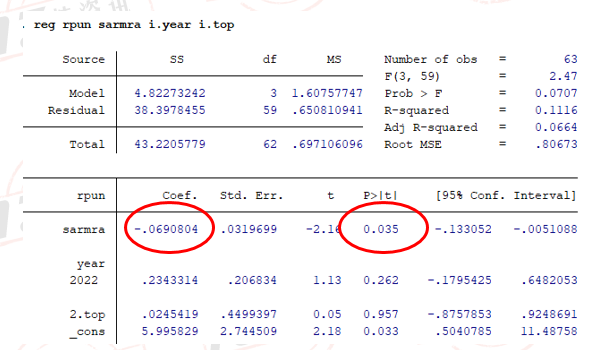

实证结果显示,SARMRA评估得分每提高1分,亿元保费的处罚数量则显著下降0.004个单位;

亿元保费的处罚金额则显著下降0.069万元。

5

、如果我们将处罚事件视为机构违规的一种微观显现,则我们相当于从风险事件结果上,证明了目前监管所做的IRR评级和SARMRA评估的合理性。

即综合风险越低、风险管理能力越强的公司,被处罚的事件越少,被处罚的金额越小。

6

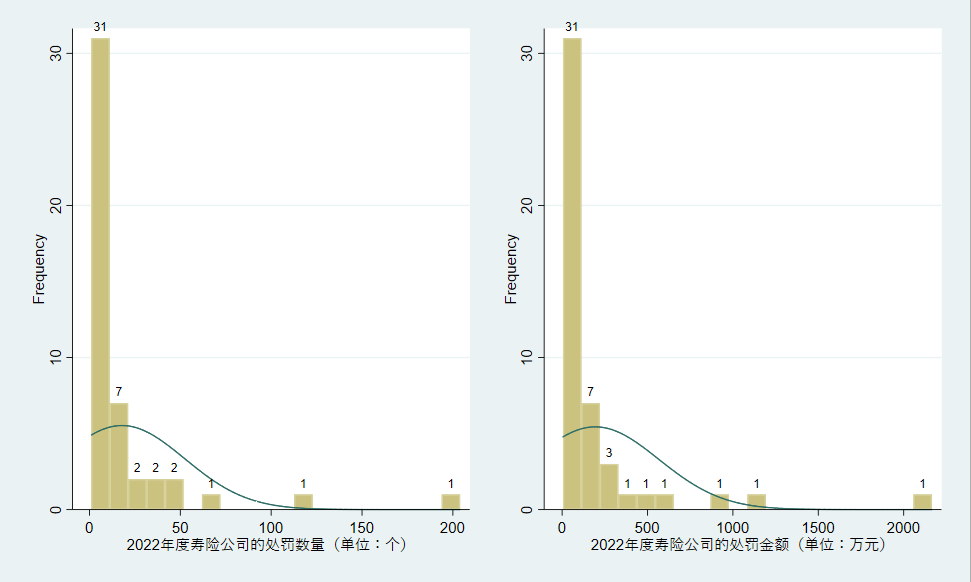

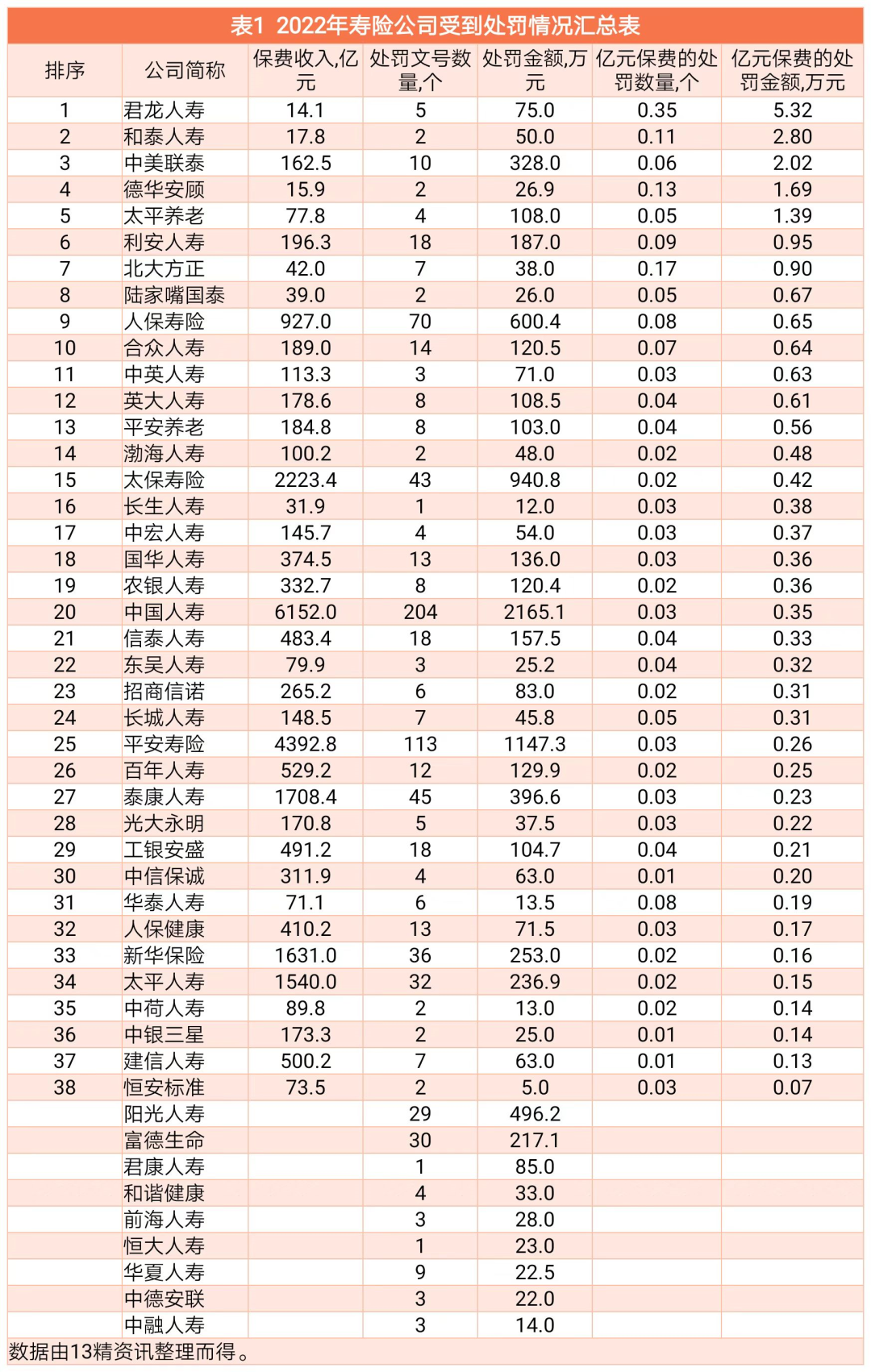

、“13精”对2022年寿险公司处罚金额进行了描述性统计:

从寿险公司的处罚数量来看,47家公司的处罚数量平均值为17.9个,中位数为7个,最大值为204个,最小值为1个;

从寿险公司的处罚金额来看,47家公司的处罚金额平均值为194.3万元,中位数为71.5万元,最大值为2165.1万元,最小值为5万元;

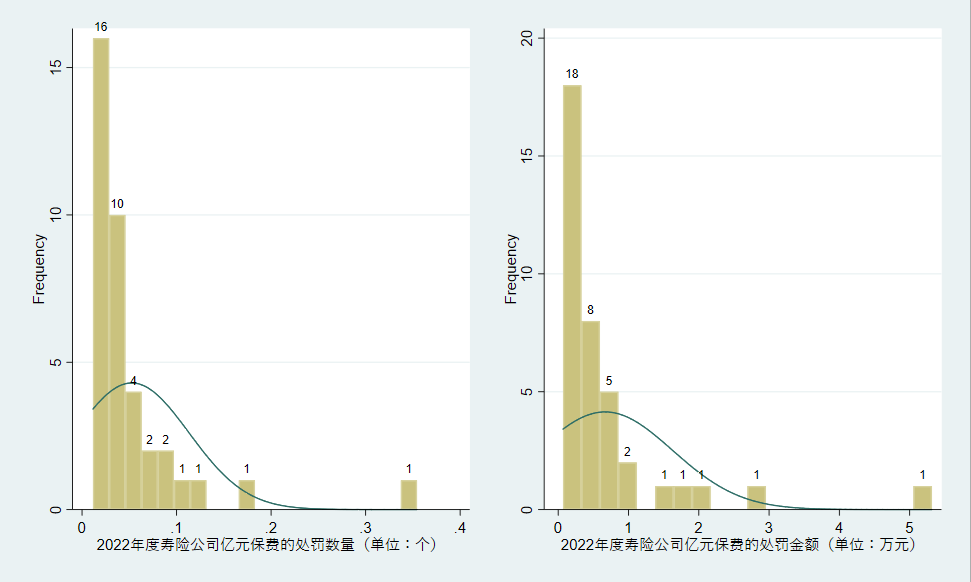

从亿元保费的处罚数量来看,38家公司的简单平均值为0.053个,加权平均值为0.034个,中位数为0.032个,最大值为0.35个,最小值为0.011个;

从亿元保费的处罚金额来看,38家公司的简单平均值为0.667万元,加权平均值为0.371万元,中位数为0.357万元,最大值为5.32万元,最小值为0.068万元。

保险公司详细处罚数据可见文末。

“13精”收录了自2020年11月份以来的寿险、财险、保险经纪和保险中介等单位或个人的处罚信息,包括处罚原因、处罚金额、处罚文号、处罚时间、监管分局等信息;

这信息都是逐日累积,构成了“13精数据库”公司治理的处罚信息数据模块。

我们一般会在季度末,对各家公司的处罚信息情况进行汇总分析。

本次,我们重点进行处罚信息的年度盘点,并刻画一个各家公司的可比指标,用以衡量公司受到的处罚强度。

2022年共有47家寿险公司受到了监管处罚,受到处罚的公司数量同比减少了2家,具体公司名单可见下文排行榜。

然而,2022年监管机构下发处罚文号数量842个,处罚金额9131万元,同比均提高了25%。

进一步,为了各家公司进行客观比较,我们构造了一个指标,亿元保费的处罚金额(单位:万元);

我们将这个指标可以理解为是保险公司受到的处罚强度指标。

2022年47家寿险公司平均亿元保费的处罚金额0.371万元,同比提供了42.7%。

这在一定程度上也反映出,2022年监管机构对寿险公司的惩罚力度在加大!

自2016年,中国第二代偿付能力监管制度体系建设规划实施以来,监管对保险公司进行了风险综合评级,并对保险公司的偿付能力风险管理进行评估。

如果我们将处罚事件确定为风险事件发生的微观显现,是不是可以这么推论:

IRR和SARMRA好的公司,风险事件是否发生的更少?处罚金额更小?

那些IRR和SARMRA差的公司,风险事件是否发生的更多?处罚金额更高?

风险综合评级(IRR)是指银保监会根据相关信息,以风险为导向,综合分析、评价保险公司的固有风险和控制风险;

根据其偿付能力风险大小,评定为不同的监管类别,并采取相应监管政策或监管措施的监管活动。

分类监管评价结果综合反映保险公司偿付能力风险的整体状况,包括资本充足状况和其他偿付能力风险状况。

银保监会按照偿付能力风险大小将保险公司分为四个监管类别。

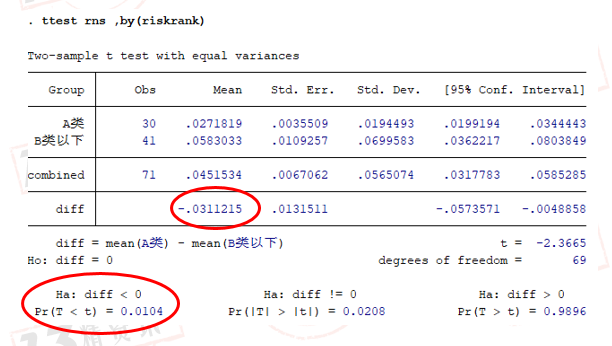

根据受到处罚公司的风险综合评级状况及数据样本量,我们将样本分为两类:

一是风险综合评级为A类的公司,二是风险综合评级为B类的公司(含2家C类公司)。

除了亿元保费处罚金额外,类似地,我们也构造了额一个处罚文号数量与保费收入的比值,称为亿元保费的处罚数量,也在一定程度上可以反映保险公司的处罚强度。

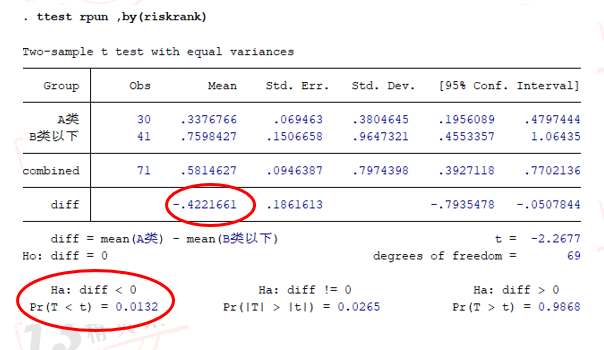

实证结果显示,A类公司亿元保费的处罚数量(实证结果表中使用rns表示)是显著低于B类及以下公司的;

A类公司亿元保费的处罚金额(实证结果表中使用rpun表示)也是显著低于B类及以下公司的。

除了风险综合评级这一风险识别指标外,我们还有一个风险管理能力的评估指标。

偿付能力风险管理评估(SARMRA)是指银保监会对保险公司偿付能力风险的管理能力进行评估,确定保险公司的控制风险水平;

并采取相应监管措施,推动保险公司不断提升偿付能力风险管理水平的监管行为。

显然,偿付能力风险管理水平越高,公司获得的SARMRA评估得分就越高。

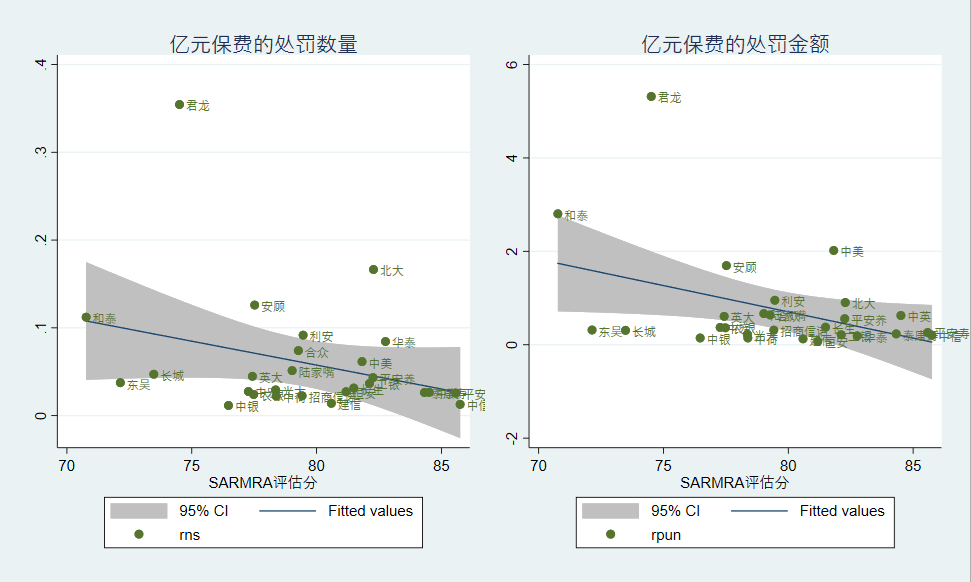

从散点图上,不难发现,偿付能力风险管理水平越高,则公司亿元保费口径下受到处罚的次数和金额均在下降。

实证结果显示,SARMRA评估得分每提高1分,亿元保费的处罚数量则显著下降0.004个单位,亿元保费的处罚金额则显著下降0.069万元。

这表明综合风险低、风险管理能力强的公司,被处罚的事件越少,被处罚的金额越小。

如果我们将处罚事件视为机构违规的一种微观显现,则我们相当于从风险事件结果上,证明了目前监管所做的IRR评级和SARMRA评估的合理性。

从寿险公司的处罚数量来看,47家公司的处罚数量平均值为17.9个,中位数为7个,最大值为204个,最小值为1个。

从寿险公司的处罚金额来看,47家公司的处罚金额平均值为194.3万元,中位数为71.5万元,最大值为2165.1万元,最小值为5万元。

需要说明的是,受部分上市公司信息披露延迟性、以及处于风险处置阶段公司数据披露暂缓的影响。

47家受到处罚的公司中,我们仅能匹配上38家公司的保费收入数据。

从亿元保费的处罚数量来看,38家公司的简单平均值为0.053个,加权平均值为0.034个,中位数为0.032个,最大值为0.35个,最小值为0.011个。

从亿元保费的处罚金额来看,38家公司的简单平均值为0.667万元,加权平均值为0.371万元,中位数为0.357万元,最大值为5.32万元,最小值为0.068万元。

13精资讯-风险数据-增加2022年4季度众安财险偿付能力指标,经营指标,流动性风险指标

13精资讯-市场数据-增加2023年1月保险业经营情况、分产寿经营情况、分地区保费

13精资讯-市场数据-增加2022年12月部分保险公司原保费收入

13精资讯-市场数据-增加年鉴2021年分地区分险种保费、赔款数据