文:

凭栏欲言

12

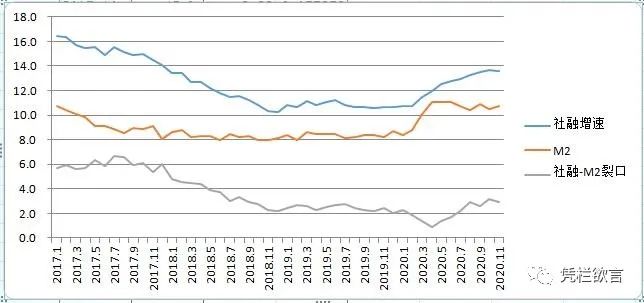

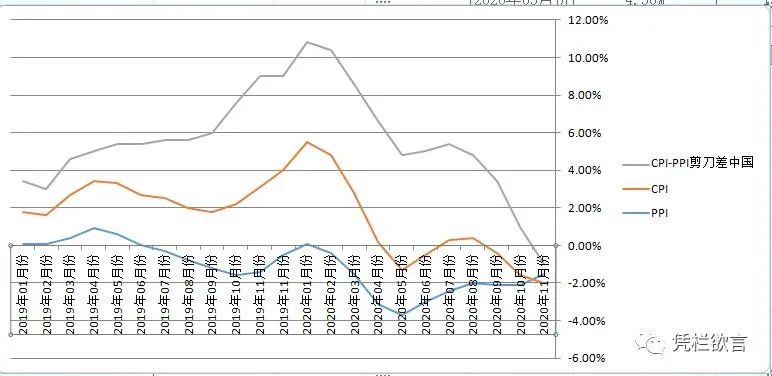

月9日,中国公布11月份经济数据。其中CPI同比负增长0.5%,PPI同比负增长1.5%;社会融资同比增速13.6%,M2同比增速10.7。

CPI-PPI

裂口压缩1.6%,社融-M2裂口压缩0.3%。

CPI同比负增长,

这似乎在说,你手里的钱更值钱了?

01

CPI

转负的驱动

10

月份,中国CPI为-0.5%,PPI为-1.5%。

-

PPI

(工业生产者出厂价格)。

近期农产品、铜、煤等商品价格纷纷飙涨,11月PPI数据已经基本追平疫情之前。可以明显的发现,从5月份开始,PPI已经进入攀升渠道,攀升幅度月均0.36%,以此估计,PPI将在2021年2月份转为正值,这将向通胀传导。值得注意的是,大宗商品的上涨幅度被人民币汇率自5月开始的

快速升值

所掩盖,

如后期人民币升值趋势无法维持,PPI或将更快攀升

。

-

CPI

(居民消费价格)。

从上图可以发现,2019年4季度CPI同比数值很高,高基数会影响2020年4季度CPI同比数据偏低(转负)。其次,大量农产品物资进口是CPI转负的主要原因。

-

裂口(CPI-PPI)。

11

月裂口数据创自2018年12月以来的新低。可以发现裂口自2020以来持续下降,但分为两个下降阶段,中间有一个小平台。

着重谈一下裂口的问题。

中国实体巨额亏损

(

社融偿息规模超过GDP增量的部分,中国社融规模283万亿,但截止三季度GDP增量不足1万亿,以此估计实体最多只能承受千分之三的利息,超过部分都会转化为亏损

)

决定了,企业有涨价动力。这决定了裂口具有内生性扩大趋势。

那些情况可以压制裂口扩大?

1)

能融到资金,僵尸企业通过负债过活,不涨价也能活。

2)

从海外直接进口产品,国内企业管不着。

3)

金融品收益对冲实体企业亏损,不涨价也能活。

裂口在2017年2月份曾经创出-7%低值(房价上天的阶段,企业盈利靠炒房),此后迅速飙升,至2018年12月份由负转正。原因就是2018年金融收益较差(股灾、暴雷),无法对冲实体亏损。内生性扩大趋势失去压制力量,裂口随之飙升。

2020

年整年,都可以发现裂口在收窄,但收窄的驱动并不是同一因素。

1)

疫情开始之初,是大放水政策稳定了僵尸企业产能,压制了裂口扩大。

2)

至2020年5月份之后,货币政策边际收紧,僵尸产能融资随之受到压力,最终在11月开始问题浮现。但人民币汇率大幅上涨,进口量飞速飙升,农产品为主的进口压制了裂口扩大。

10月份海关数据,玉米进口

数量涨幅1151%

,猪肉进口数量涨幅80%。

汇率飙涨进口大增,裂口缩小,PPI尚未转正,两者共同影响CPI转负,让钱更值钱了(至少是统计口径上)。

02

债更难还了

CPI-PPI

裂口扩大趋势是由实体亏损决定了,但裂口扩大趋势可以通过

旁氏融资、汇率升值或资产价格飙涨压制推迟。

而社融-M2裂口是旁氏融资滚动的关键,M2是资产价格飙涨的关键,影响汇率升值最重要的因素是利率攀高,利率攀高却又是压制社融的关键因素。

环环相扣!

这好像是一根链条系住了

达摩克利斯之剑(通胀)

,一旦链条上任一环节出了问题,达摩克斯之剑随之坠下。

央行数据,社会融资增速同比增长13.6%,比上月低0.1%;M2同比增速10.7%,比上月高0.2%,两者裂口压缩。