海外收入,这是令境内投资者们格外头疼的一部分收入。遇到这类收入在财报上占比巨大的公司,要特别小心。

海外收入的确认和交易模式上,有诸多特殊之处,与国内收入存在较大差异。当海外客户并非知名跨国企业时,投资者很难核查客户的实力与资质。

以上种种导致,海外收入常常是企业财务数据中的阴影地带。

不少“财报魔术师”发挥聪明才智,将海外收入核查难的“短板”充分利用。

比如,我们在刚刚推出的《财务魔术》手册中分析过,“财务魔术达人”雅百特,就涉嫌靠海外收入,凭空变出5.8亿收入,大家可扫秒本文文末二维码,一睹为快。

这也导致在IPO审核时,但凡遇到大额海外收入,监管层都不会轻易放过。比如之前被曝光涉嫌财务问题的科茂林产业,也有海外业务。

本案主角永泰隆电子,卖智能电表,海外收入高达九成,客户遍布世界各地。

它不仅对海外收入中存在的疑点没有解释,更要命的是,它还在海外大客户付款情况上闹了一出大乌龙。

本案主角永泰隆电子,卖智能电表,海外收入高达九成,客户遍布世界各地。

这样的情况下,它的海外收入显得更为可疑,2017年1月24日,它上会被拍死。

循着本案,我们走进海外收入的阴影地带一探究竟。

“这类财务问题,会被弄死”

永泰隆电子,主要从事电力测量仪表及配件的生产和销售。

▼

2013-2015年,它营收1.93亿、2.56亿、2.27亿,净利润为2603.99、3581.9、4728.68万元。

同时,它借国家电网国际化战略的东风,把业务拓展到国际市场,地域横跨亚洲、非洲、大洋洲和欧美。

它上会时,海外收入被监管层点名询问:

▼

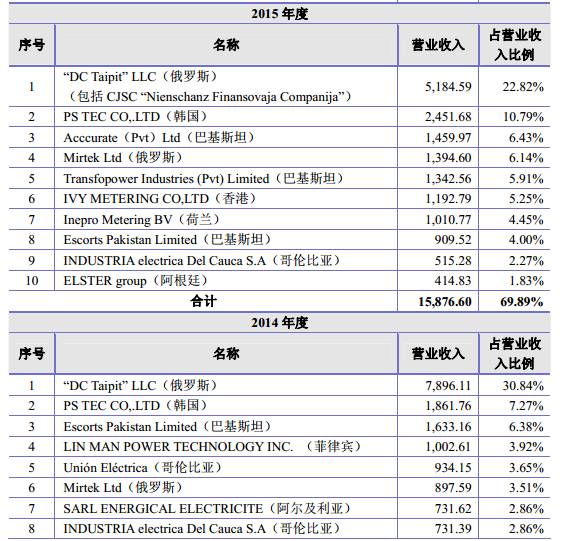

根据招股说明书披露,2013年、2014年、2015年、2016年1-6月发行人海外收入占比分别为93.89%、91.27%、90.84%、87.73%,客户主要集中于俄罗斯、巴基斯坦、韩国、荷兰等国家。请保荐代表人进一步说明针对发行人海外收入的真实性采取的核查程序并发表核查意见。

这里,意思很明确:

1)海外收入,你懂的,里面最容易藏猫腻,这得说说清楚啊。

2)海外收入的核查难度大,这里面的真实性,怎么保证?

国内业务的收入,核查时不仅可以通过银行流水、产品运输记录、交付单据等确认,中介机构还能实地走访前十大客户进行现场调研。

但海外收入就不同了,核查难度与国内收入天差地别。

不论产品交付情况,还是回款情况,核查起来都较为困难,有一定的舞弊风险。

因此,对于海外收入,监管层的态度一向极为谨慎。而永泰隆电子的收入,绝大多数来源于海外。

2013、2014、2015、2016上半年,海外收入占总营收的比例为93.89%、91.27%、90.84%、87.73%。

这么高占比的海外收入,想查清楚,可不容易。

易我们翻看它的前十大客户,申报三年一期中,罕有国内大客户的身影,而且这些海外大客户分布的也很分散,各个地区都有。

▼

海外销售

这么牛逼的交易模式,得学学

永泰隆在招股书中披露自身采用汇付(T/T)或信用证(LC)方式结算。

在看永泰隆问题之前,我们先看一下这两种交易模式。

汇付(T/T),比较便捷,也是主流的付款方式(可理解为直接转账)。

按国际惯例,一般为预付一部分,剩余的等发货后见提单复印件再支付。

但此类交易方式虽然便捷,但存在一个较为严重的问题——买卖双方信任问题。

在交易时,买方怕卖方拿了预付款不发货,卖方怕买方拿了货不付款,双方互不信任,预付款的协商也是大难点。

因此,国际贸易间除了汇付之外,还会采取信用证(Letter of Credit)模式。

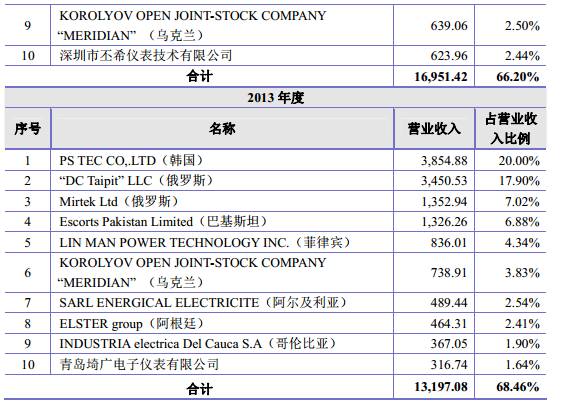

信用证交易模式下,买卖双方之间,多了两个银行承担交易中重要的角色,流程如下:

第一步,签订买卖合同后,买方找银行一开具信用证。

第二步,银行一把信用证给卖方指定的银行二。

第三步,银行二通知卖方发货。

第四步,卖方发货完,把物流单据提供给银行二,银行二先垫付货款给卖方。

第五步,银行二将单据传给银行一,银行一审查后,偿付银行二之前垫付的货款,通知买方来赎单。

第六步,买方赎单,提货,完成交易

▼

该模式有点类似淘宝的交易模式,但银行在其中承担的角色要远远重过支付宝。

(注:实际操作中,该模式存在很大的套利风险,其中最著名的案例为当代商业史上的传奇人物,牟其中——因南德信用证诈骗案,锒铛入狱。)

了解完这两种交易模式,再看永泰隆电子的三种具体交易方式:

1)按订单金额收取20%-50%预付款,余款在发货前付清;

2)在发货后以即期信用证方式支付货款;

3)对于部分合作时间久的大客户,公司给予一定的信用期,一般分为30天、45天、60天、120天不等,信用期最长为120天。

这三种模式下,除了合作久的大客户,永泰隆电子均是都是一点风险都不承担。

只要发出了货(实际上连质量验证都不需要),很快就能收到货款。既没有风险,又没有欠账(淘宝都还要等收货再确认),这生意做得美滋滋啊。

国际贸易就真的这么好做吗?永泰隆电子的销售模式,美得令人起疑。(也许是职业习惯,现在看到颜值太高的东西,都不太敢相信)

关于这些合理性问题,永泰隆电子没有解释。

反馈意见前后存在巨额差错

高达1.8亿

先前的大额海外收入存在疑点,想解释清楚虽然难,但还有挽回的余地,但接下来这事,永泰隆电子的上市之路就彻底崩了:

▼

发行人和保荐机构在反馈文件中回复客户DC Taipit LLC报告期内委托POWERMAN LIMITED向发行人支付货款4,527.43万元人民币;在更新文件中回复上述委托付款的金额实为3,260.90万美元。

(1)请发行人代表说明上述差错产生的原因,客户DC Taipit LLC委托第三方付款的原因,被委托方POWERMAN LIMITED的背景情况,报告期内是否与发行人发生其他交易。(2)请保荐代表人说明对发行人提交的申请文件就上述事项是否真实、准确、完整、及时,是否有虚假记载、误导性陈述或重大遗漏的核查过程及结论。

1)第一大客户的数据,有重大问题!

2)前一次上报的材料,和后一次上报材料差距也太大了吧?咋说秃噜嘴了?

2)定价公允性:为啥你向沃特玛采购价格高于市场平均价格?销售定价如何确定?采购价格会影响销售价格吗?

3)你这委托付款到底是个什么情况?你的申报文件靠谱不?

这个大“乌龙”事件,是这样的:

第一次回答反馈意见时,永泰隆电子称DC Taiit LLC(俄罗斯客户,常年稳居永泰隆的首席大客户),委托POWERMAN LIMITED支付了4527.43万元人民币。

而到更新的反馈意见时,永泰隆电子又说这笔委托款的金额为3260.90万美元。

4527.43万元人民币,和3260.90万美元,这两个数字,竟然能搞混!

人民币和美元,这差别可不是闹着玩的,前后两次答复差了接近1.8亿人民币!这么大的差错,这把IPO看得也太儿戏了吧。

首席大客户的付款情况上捅出这么大篓子,其招股书中其他海外收入的真实性,自然也连带着受到怀疑。

不论是由于先前工作的疏漏,还是另有原因的调整,在IPO审核中都不应当发生(本案的中介机构有些不地道了)。

海外收入上本来仅是解释不清小病小痛,还有挽救的余地,可经过这么一整,那就真是无药可救了。2017年1月24日,永泰隆电子上会被否。

关于IPO领域,一方面是机构排行、数据研究,另一方面,深度案例研究也必不可少。优塾团队最近推出了两份会员套餐,分别是:《IPO避雷指南》套餐和《并购之美》套餐。

长按下方图片即可了解详情

每日精进,必有收获。同时,欢迎加入我们的IPO企业讨论社群,和业内人士一起讨论。

【IPO研讨社群】

扫码加入

▼