温情提示 :"扑克投资家”技术升级啦,亲们记得再次置顶哦

温情提示 :"扑克投资家”技术升级啦,亲们记得再次置顶哦

文 | 刘石

来源 | 智种网NOVOSEED,ID:iNovoseed

编辑 | 扑克投资家,转载请注明出处

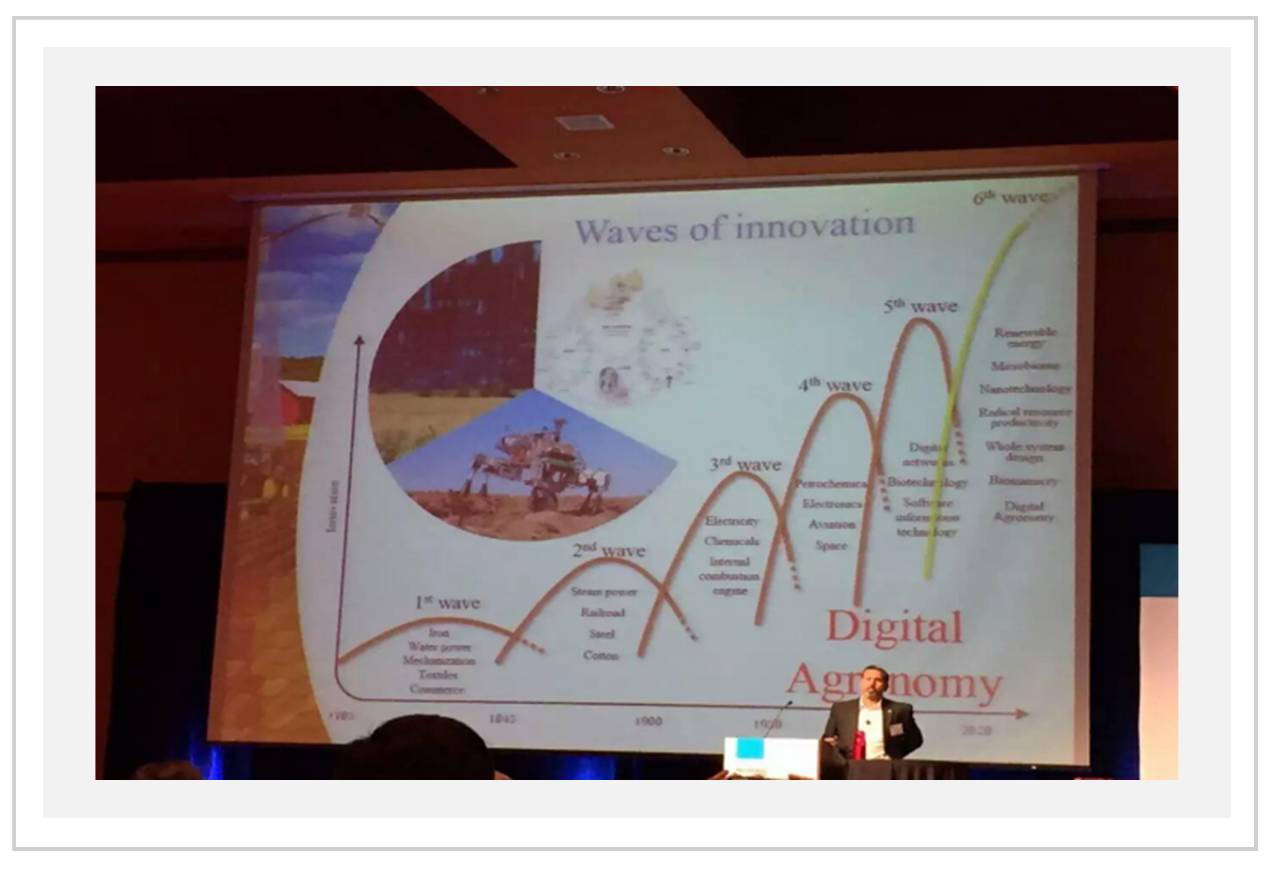

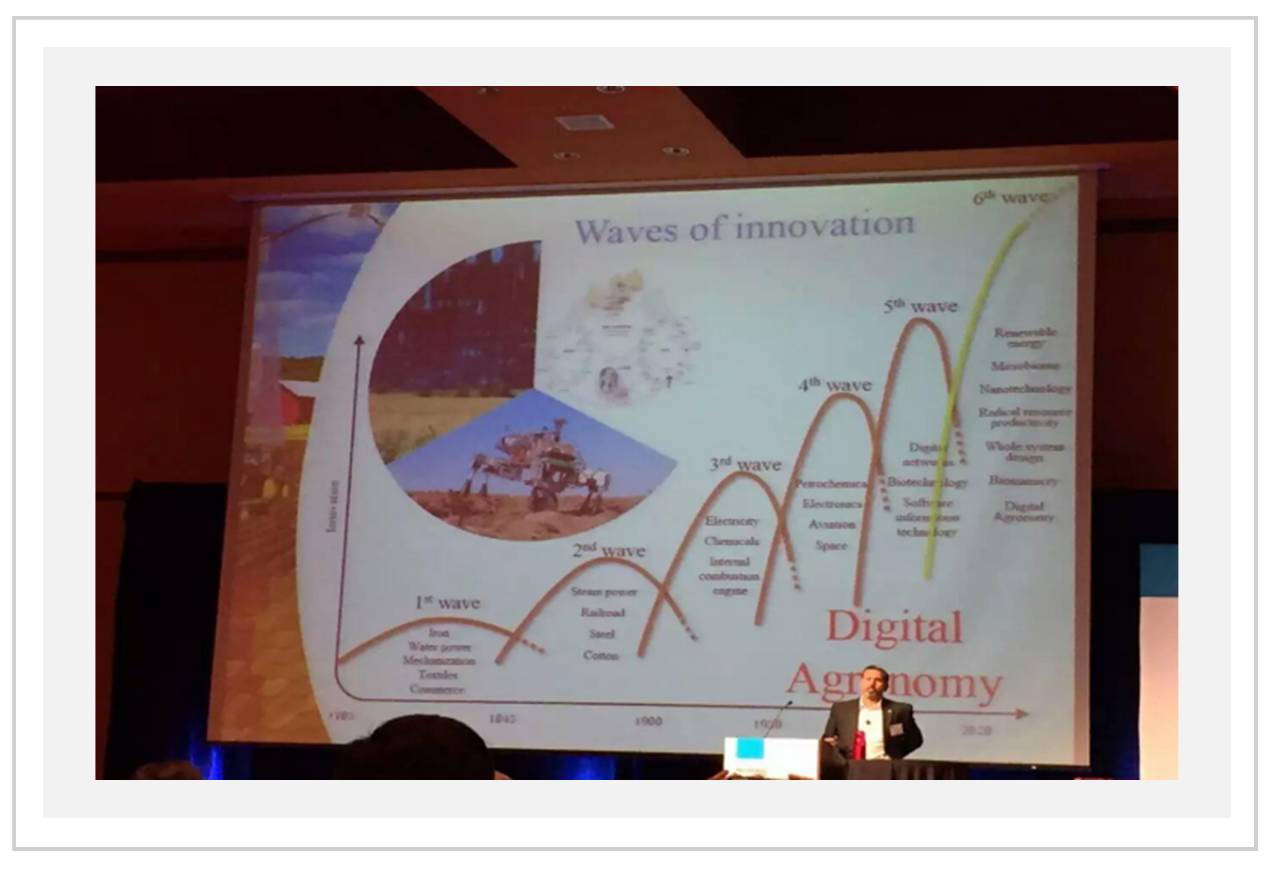

世界种业历史上出现了三次并购的大浪潮,第一次浪潮是 1997-2000 年,持续三年左右;第二次浪潮 2004-2008 年;第三次是 2016-2017 年。

这一系列的并购主要是由于孟山都公司的率先发难。孟山都公司从 1980 年开始投资 10 亿美金建立世界上最大的生物技术研发中心, 1983 年建成。当时全世界都不清晰生物技术未来的发展方向和潜力。在这场全世界的竞赛中,孟山都公司赢了比利时的根特研究中心和德国的马普研究所,在 1986 年研发出世界第一个转基因牵牛花,并在此后的发展中一路领先。

在生物技术研发接近成熟之际,孟山都公司开始与北美的主要种业公司谈合作的商业开发。当属所有的种子公司对孟山都都抱有第一看不懂、第二瞧不起的心态,认为转基因不属于种子行业的正途,所以孟山都铩羽而归。在这种情况下,孟山都雇佣麦肯锡帮助制定出了全新的战略,即通过资本市场借贷和运作,进行大规模并购种业的思路。

从 1997 年起,孟山都公司陆续发力,先后并购了迪卡、嘉吉的北美部分、Holdens、Asgrow、Hartz 等主要玉米和大豆公司。孟山都公司的并购势头非常猛,对传统种业和农化公司造成了巨大的冲击,杜邦公司在这种形势下急起直追,从 1998 年开始与先锋公司谈判并购事宜,结果一拍即合。看到孟山都和杜邦并购,先正达也在 1999 年开始加入战团,陆续进行了一些小规模的并购。

在 2000 年前后,农业生物技术行业遭遇了行业的低谷,在其商业化的过程中受到了欧洲和日本消费者的抵制,所以在美国的市场发展速度减缓,投入产出和投资回报率远远低于预期,孟山都公司由于大规模使用借贷资本,资产负债率过高,华尔街因此给出了降级的预警,孟山都公司和整个行业开始收缩,第一次生物技术冬天来临。到这时,孟山都和杜邦基本上布局完成,先正达完成了一半。

经历了 3-4 年时间,欧洲和日本开始逐渐接受转基因农产品,但要求有明确的标识。行业从 2004 年逐渐走出低谷,并开始进入到了第二轮的并购浪潮。

在第二轮浪潮中,孟山都并购了美国的岱字棉和圣尼斯蔬菜种子公司,杜邦也做了小规模的并购,先正达完成了其另外一半的并购;拜耳、巴斯夫和陶氏分别做了一些生物技术和种子公司的并购。世界种业形成了以农化集团为基础的六大集团:孟山都、杜邦、先正达、拜耳、陶氏、巴斯夫。此外,还有两个独立的种子公司,德国的KWS和法国的利马格兰。

我个人认为,孟山都和杜邦并购的是一流的种子公司,先正达并购的是二流种子公司,拜耳、巴斯夫和陶氏基本上收购了二流半至三流公司。生物技术孟山都领先属于一流,杜邦先锋、先正达落后半身位,属于一流半或二流技术,其它公司等而次之。

单就种业来讲,孟山都和杜邦在第一个集团,未来在全球范围内也是这两家公司争锋。先正达领军第二集团。

从 2016 年开始的第三次种业并购浪潮的特点完全不同。第一次是生物技术入侵种业;第二次是农化集团觉醒并开始全面并购种业公司,特别是有生物技术能力的种业公司;第三次是农业集团的超级并购,即大家所熟悉的拜耳并购孟山都、中国化工并购先正达、杜邦与陶氏合并,这一系列并购牵扯到高达 2000 亿美金。

传统的农业由于地域分布非常广泛,土壤、气候、作物、技术、种植和消费习惯等非常不同,农业是一个地域性非常强的产业,因此没有农业的全球化,只有农产品贸易的全球化。但是由于生物技术的出现,克服了不同的作物品类、品种和地域之间的差异,可以在原来基础上获得更强的竞争优势,以及金融资本的推动,出现了以下的变化:

第一,农业产业的全球化正在形成,发达农业国家的农业生产能力、生产效率和生产成本等极具竞争优势,传统农业收到了前所未有的挑战;

第二,资本推动了农产品开始具有金融属性,而不仅仅是供需关系,资金炒作也成为重要影响因子;

第三,优势集中,形成美国和欧洲两大技术中心,以及即北美、南美和澳大利亚三大资源和农产品出口中心。

世界种业并购前后有不同的战略诉求以 1996 年为分水岭。 1996 年之前是,种业公司之间的并购基本上是能力导向,是种业公司间资源、技术和渠道的整合,并购一直在持续发展、顺势生长。孟山都在此之前大概进行了约 300 次并购,但并未引起大家的关注; 1996 年以后发生了质变,其核心是金融导向,金融资本推动全球布局和野蛮生长,不仅是行业内部的并购和整合,更是跨行业的整合和扩张。

1.解读杜邦和陶氏的合并

传统产业缺乏上升空间,已经到了瓶颈期,只能够用新的产品取代旧的品种。但是新的化合物的筛选越来越困难,时间变长、成本变高。同时老企业缺乏创新机制,杜邦有超过 200 年历史,陶氏有 150 年以上的历史。这些外企大企业的体制与国企的官僚体制有许多类似之处,比如“政治正确”是最重要的,业绩只要说得过去就行。并购之后的好处是非常显而易见的,可以节约成本、减少一部分互相之间的竞争、文化比较类似等。但并购也会带来很多问题,即便是在并购之后,很多业务是重叠的,需要进行削减;此外,公司创新能力不足,这个问题没有得到根本解决;团队和业务也会产生一定的动荡。

2.解读中国化工和先正达的并购

下面解读一下中国化工并购先正达的这个事情。事实上当时中国有意参与这次并购的有三个机构,分别是中国化工、中信和中粮,最后是中国化工胜出。先正达在农化方面行业排名第一,虽然最近有所下滑,但仍然勉强优于拜耳。它的专业技术和产品都是非常强的。另外,先正达的种子业务也很优秀,蔬菜种子目前排在世界第二或第三,玉米种子则排在世界第三。在生物技术方面,孟山都排在第一,先正达和杜邦各有优劣势,算并列第二吧。

在并购之前,先正达的市盈率不到 20 倍,如果从欧洲退市并在中国上市的话,估值会有明显的溢价。先正达在技术、网络、品牌、市场等方面都非常强。中国企业自己走出去的话问题会非常多,但是如果利用先正达现有的诸多优势的话就会少走很多弯路。并购存在的潜在问题主要是管理和文化差异这两个方面。欧洲公司的官僚气息是非常严重的,而欧洲和中国又是完全不同的官僚体系。这两种体系的融合会产生非常多的问题,并且不是在几年内可以解决的。

3.解读拜耳和孟山都的并购

这也是我今天分享的重点。我曾经在孟山都工作多年,对于其创新文化有比较深刻的了解。我发现孟山都的很多并购行为背后都有很深的用意。而包括华尔街分析师在内的很多人的分析都不到位,因此希望和大家作一个分享。

首先讲点题外话。我认为,战略思考的维度决定了未来竞争的成败,而不是努力的程度。比如一个非常复杂的迷宫,我们一般人如果要从里面走出来的话需要半天左右的时间,因为我们要在不断试错的过程中进行总结和记录才能摸清它的规律。但我们如果从高空去俯瞰的话,大概只需要十分钟就可以把整个路线图画出来了。不是我们更聪明了,也不是因为我们更努力,而是维度的差别。

中国在过去冷兵器时代曾经很强大,但是遇到了蒙古和清军的骑兵就劣势尽显,而一旦进入到了坚船利炮的时代更是一败涂地。这就是维度的差别。也告诉我们我军超视距攻击能力、相控阵雷达、战略导弹、航母等利器的重要性。

▲ 来源 刘石

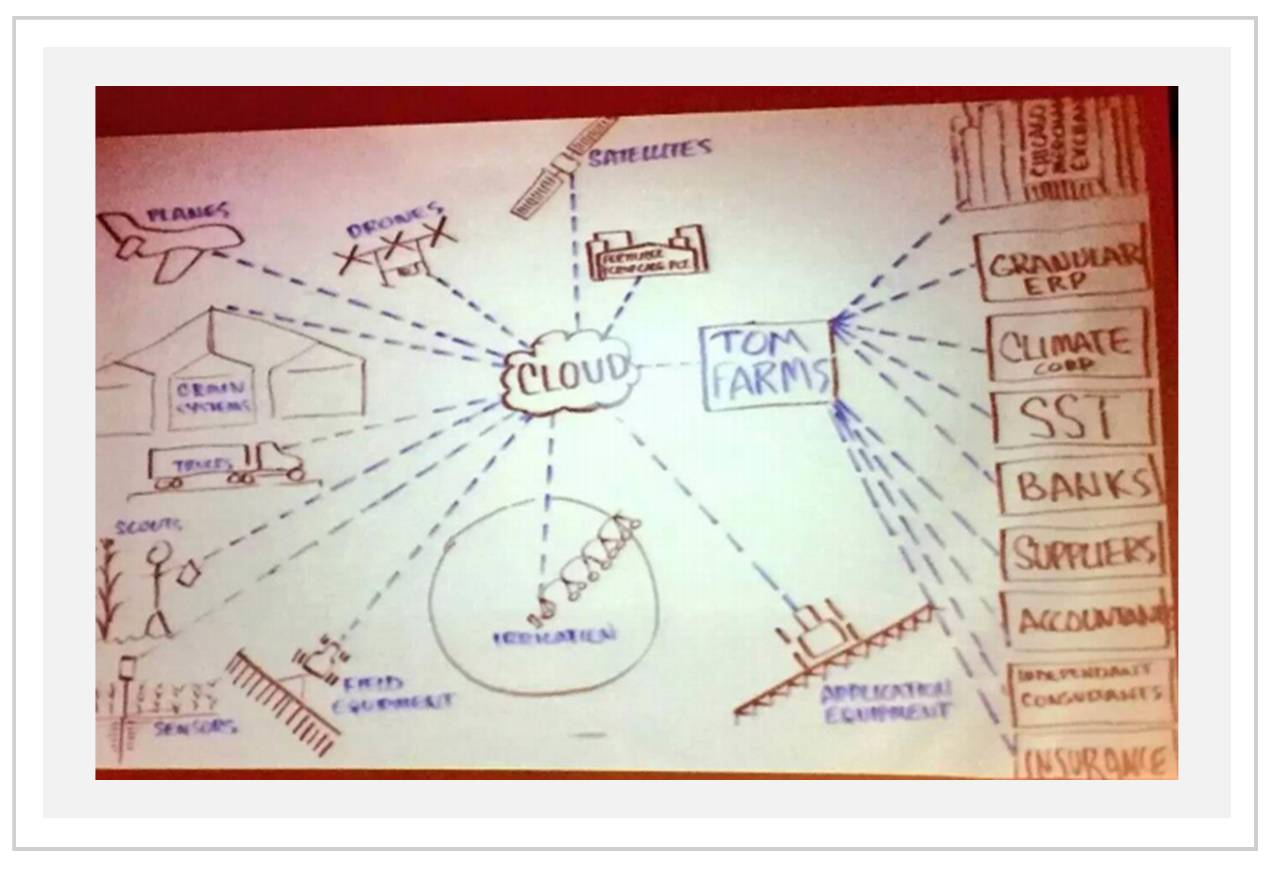

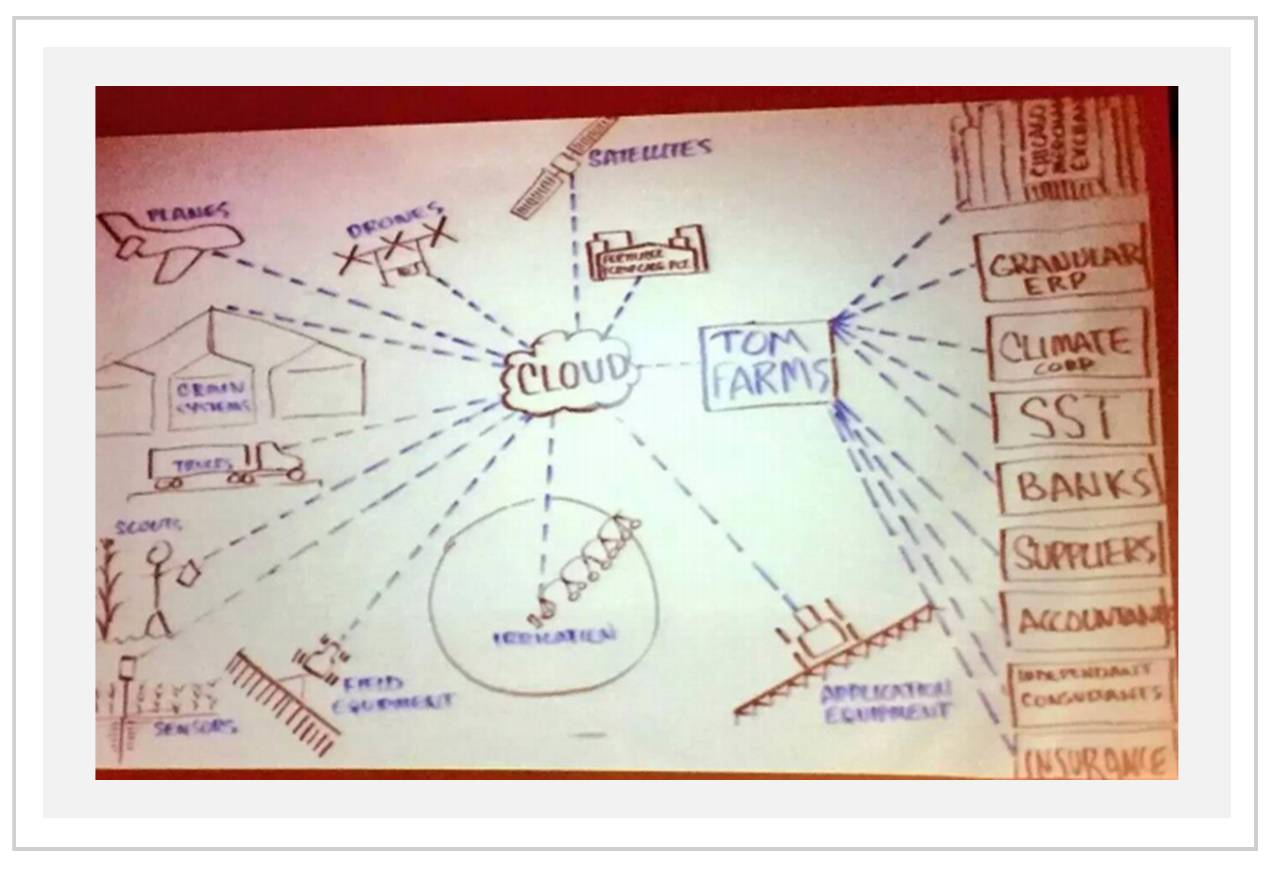

为什么要讲这些呢,因为实际上对于未来农业发展的一些趋势和新技术的应用,我认为以孟山都为代表的一些国外公司比我们确实要先进很多。这里有一些照片,上面一张图告诉我们会有多少新技术陆陆续续地推出,下面一张图告诉我们这些新技术是如何工作的。但是我认为这两张图的解释都过于简单,并没有把其中的核心解释清楚。

现代农业的内涵及其发展方向

▲ 来源 刘石

最下面从左到右是:农业的投入、开放式的大农业、封闭式的设施农业、仓储物流和农产品市场。我们先看,什么叫做农业物联网。农业物联网其实主要是针对于封闭式的设施农业而言的,是一个“数控系统”。它首先有一个基本模型,然后会有一些探头、采集数据点,包括温度、湿度等方面。之后会通过这些设施采集数据,并在传导与分析数据后对光、温、水等进行优化和调节。物联网是通过不同的物件之间的联系和联结进行控制的。

那么智慧农业和精准农业又是怎么回事呢?智慧农业是在数据模型基础上进行优化和决策的“专家系统”;精准农业则是在操作和执行过程中,在不同的作业环境下实现精准化,是一个“操作系统”。农业大数据则指的是在开放的环境中如何捕捉这些数据,如何建立自己的数据库,如何建立基本的模型以及进行深度学习,从而优化模型和帮助做出争取的决策,它是一个“数据和决策系统”。农业大数据、农业物联网、智慧农业、精准农业这些概念,在许多农业部门、政府部门、企业和投资机构中被混淆,所以我在这里先把这些概念理清楚,并对下面的内容作下铺垫。

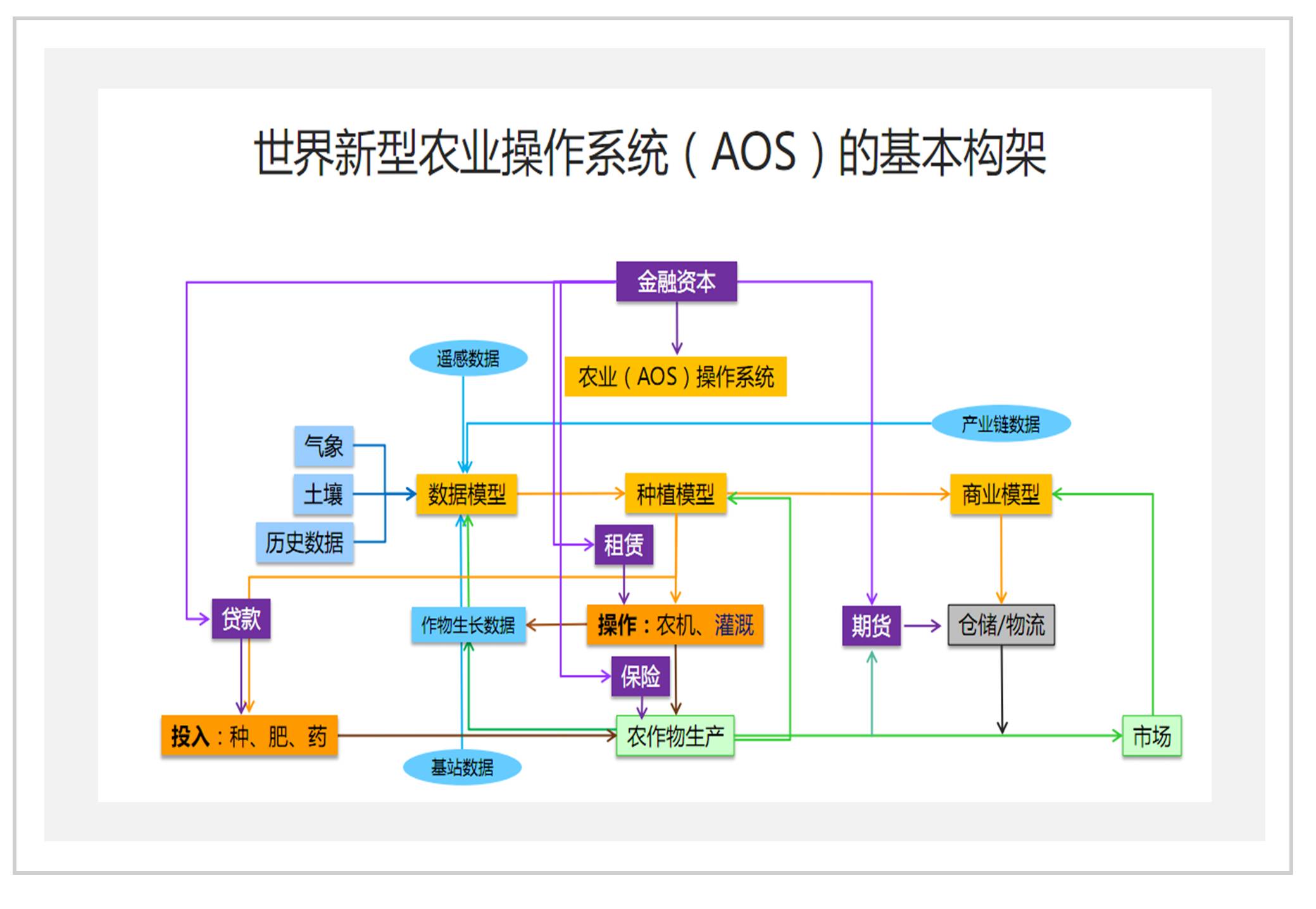

从国外个别先进企业的研发方向,特别是孟山都公司的战略布局上看,我认为一种新型的“农业操作系统”正在形成。因为受到了苹果 iOS 系统的启发,我将其命名为“AOS”( Agriculture Operation System )。

什么是新型农业操作系统(AOS)

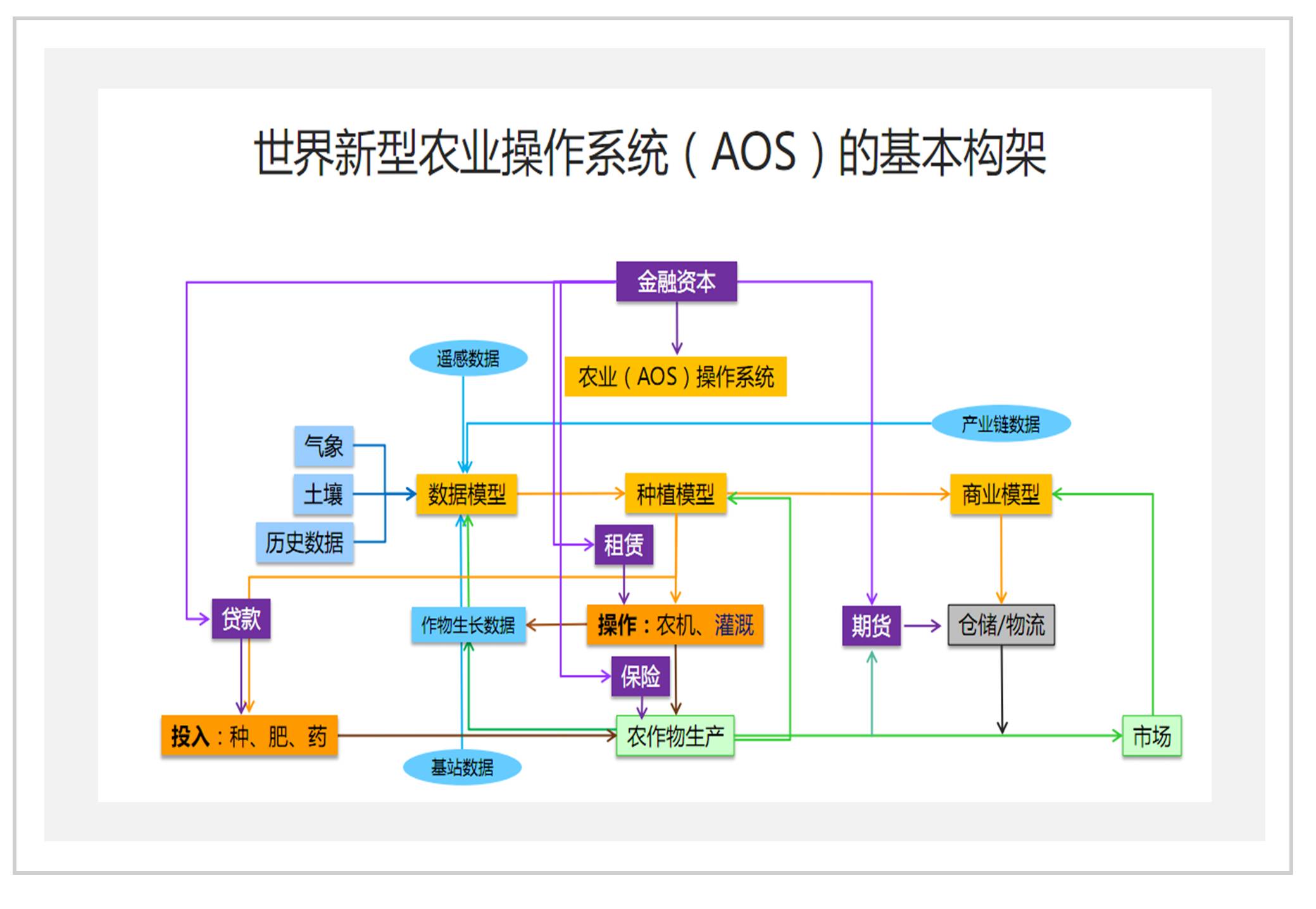

▲ 来源 刘石

目前,包括中国的很多国家都是先按照经验,生产出很多不同作物农产品,然后再向市场进行销售。而在 AOS 这套系统中则是反过来的:

第一步,生产者将根据系统预测的市场需求来决定作物的生产品类与数量;

第二步,是根据已经建立的数据模型(包括气象、土壤等、历史数据等)进行相应的计算与决策,从而形成该品类和品种最终的种植模型;

第三步,种植模型将决定两个方面的内容:3-1)种子、化肥、农药等的投入,包括数量、品种、配比、投入方式等;3-2)农业生产的操作过程。操作过程的核心主要是两项:分别是农机和灌溉。

第四步,这一系统还通过遥感数据、基站数据,生产全过程的数据采集和产业链数据等不断地迭代来完善和优化数据模型;第五步,农产品的预产出数据与仓储、物流、加工、渠道、市场、消费进行配比和融合形成商业模型,进而反过来指导在种植过程中的投入和品类的配比。

这一系统并不像过去那样十分强调生产的数量最大化,而是强调适度和适量。也即是说,如果需求是有限的,那么生产过多就会形成库存,盈利反而会降低。这一系统最核心的组成部分是它的数据模型、种植模型和商业模型三个基本组成部分,而非某一项产品或者技术的升级换代。在整个种植过程中,不断把生长过程数据输入到数据模型和种植模型中,实时更新。在整个系统中数据、材料、生产过程、物流体系、市场和金融完全融入一体。

金融的融入主要体现在 4 个方面:

1)是前期贷款需求,数量、利率和未来收益预期;

2)是农机和灌溉设备的投入和融资租赁;

3)农业生产中的保险;

4)是农产品套期保值和期货操作。农场主可在生产前和全过程汇总都可以进行农产品期货操作,选择卖出未来收益的百分比。

这套 AOS 系统价值非常巨大,如同中央“处方器”。在这套系统形成之后,其他农业公司的技术和产品都会成为这一系统的“材料”,成为合适各样的“药材铺”。农资公司都会成为打工仔。

新型农业操作系统 AOS 基本要素与逻辑

1.根据市场需求预测来生产农作物产品的品类和数量;

2.以大数据为基础的种植模型决定生产资料投入的品类、数量、配比和投入方式;

3.作物生长数据的产出、加工、物流、渠道和消费数据成为整个种植和商业模型的有效组成部分。也就是说农业大数据不仅仅是农业生产,物流、消费、金融整个都是AOS系统的有效组成部分。

4.建立数据的标准化和人机对话系统,所有配套农业机械能够接受有效指令,完成工作;

5.AI的“深度学习”能力将决定 AOS 的发展速度和质量;

6.金融资本的全面融入和逐步渗透。

7.AOS逐步成熟之后,可以开始去产品化。

总结:三大并购案的综合评价。杜邦和陶氏的并购:及格。着眼于效率和成本,是传统的并购,仍属于“抱团取暖”,缺乏创新思维;对于中国化工并购先正达,其价值是获得了技术、材料、网络和品牌,挑战是整合管理和提升,预防消化不良。对于中国而言,这项并购是有价值的;拜耳并购孟山都,拜耳提供全面解决方案有很强的配比性,但是传统文化对创新文化的耐受力有限,因为拜耳是非常传统的公司。“欧洲淑女”是否能够驾驭“美国牛仔”还有待观察。

值得谈的只有三个,圣尼斯、KWS和利马格兰。

(1)圣尼斯:世界最大蔬菜种子公司,原本由金融资本整合众多小公司上市,是当时资本运作的成功案例。后来被墨西哥财团收购,后来又被孟山都收购。蔬菜业务因为品类多、市场乱、地域性强。从总体上讲,蔬菜公司不适合大公司操作,因为大公司运作要求决策集中,这会延缓决策时效和效果。这个公司可以成为中国机构并购的对象,因为中国也是全球最大的蔬菜市场。

(2)KWS 公司是一个传统保守的家族型企业,做业务非常扎实、认真,但是似乎不太愿意跟外部机构合作。KWS 不是一个好的并购对象,主要是文化上的差异,但也不是不可以做并购。

(3)利马格兰:似乎不合适做并购的对象,因为它是从法国农民合作社起家的企业,接受过法国的优惠政策一些补助。如果被机构并购的话,可能需要把过去接受的政府补助退出来,这样难度很大。

中信产业基金收购陶氏巴西的部分业务

陶氏和杜邦的合并,因为反垄断的原因他需要剥离自身一些业务,为这项并购带来一些机会。这个并购着眼点,我理解是投资收益是有的,因为外资的市盈率偏低,国内把他并购进来立马就能获得相应更高的资本收益。另外玉米和油葵部分有一些资源价值,这个具体要再看。个人判断这些资源可能会在将来并入隆平高科,可以助力隆平高科做的更好。

1、美国和欧洲都诞生了全球农化的巨头,不论是种业还是农化,您认为国内有没有企业有成长为国际巨头的潜力或者市场?

中国出现种业的巨头可能性很小。现在主导世界农业发展的,主要有四个要素:第一种是质资源;第二是生物技术,无论是第一代孟山都主导的转基因技术,还是第二代的基因编辑技术,第三是农业大数据,第四是 AOS 系统的逐渐成型。目前从这四个方面来看,中国都不具备竞争优势。种质资源方面水稻国内可能有一定的优势,但是水稻虽然在国内是主要作物,但是在世界范围内不是主要作物。大豆方面,国内有一些野生的种质资源,但是国内的相关研发落后太多,短期内无法弥补,现在不是越拉越远就已经是万幸了。

从资源方面、技术方面、数据或者 AOS 系统等方面,中国都是远远落后,并且国内对于相关问题的认识都不足。国内目前还不知道该往哪个方向走,而国外已经在正确的道路上走了很远了,所以我认为这个差距可能是越拉越大。

中国企业走出去普遍遇到的一个障碍是对对方国家的商业环境、法律环境、文化等方面的不了解,这一劣势使得中国企业走出去基本是就是碰运气,碰好了还行,一般的都碰不好。而且国内企业总想去不发达国家,认为我们在不发达国家有一定的优势,但是不发达国家的商业环境和政治环境等不稳定,让我们的一些投入在未来的波折上可能遭受很大损失。我认为这是对商业的浅显理解使我们的投资失败的远远多于成功的,特别是政府主导的项目,惨败的更多。我认为走出去需要谨慎的,一旦所在国政治上有什么波动,都可能使之前的投资血本无归。

2、您在种业方面有着丰富的经验,目前对国内的种业龙头公司的未来成长空间怎么看?

从研发上来看,国内目前登海和隆平两个公司的潜力还是不错的,也有着相对成体系的科研。登海种业是研发起家的,虽然在体系建设上有一些问题,但是他们研发基础好,遍地开花,在玉米方面是有明显优势的。在水稻方面,隆平高科也是要显著优于其他公司的,虽然也有一些品种并不都是自己研发的,但是自己研发的品种超过了一半,而且自成体系,在国内的水稻种业公司中是比较突出的。靠买的品种来赚钱的话还是靠不住的。第三个是大北农对产业数据的理解方面是比较超前的,做的也比较扎实。短期内,投资能够获得多少收益我说不好,但是在 2~5 年的时间内,我还是看好这三个公司的。

3、您提到孟山都的农业 AOS 系统,现在孟山都把这个系统做到什么程度,如果这系统做成功了,未来包括中国在内的世界上的种子公司低人一等的命运是不可改变吗?

具体他们做到了什么程度我不清楚,这是它的核心机密,而且他们这些信息都并没有对外讲。我是看到他的布局过程中,逐步勾勒出了其战略轮廓。他在农业大数据和数据模型方面一直在更新,在逐渐成型阶段,我个人估计2-3年的时间能够成熟。

农业大数据维度太多,很多因素都可能对结果产生很大的影响。因变量太多导致传统的专家系统很难得出行之有效的方案。没有基本的数据模型也就没有操作模型。去年 AlphaGo 的胜利是一个标志性的事件,在新的系统下,再复杂的模型会逐渐清晰,并不断用最新的数据来迭代和更新模型。我个人估计 2-3 年就可以成型。

在这一系统成型之后,所有的农业公司都会被降维,将从三维空间被打到二维空间,在更大的环境中之前得到的数据可能不可靠的了,而这个系统可以告诉我们什么技术和产品可以通过怎么样的配合能够得到更好的结果,超越传统的经验和有限的数据。

如果孟山都能够成功,所有的公司都会受到影响。当然他在欧洲或者南美能够做成功不代表在中国一定成功,因为在中国没有相应的数据,模型无法真正落地。中国的农业在一个相对封闭的环境内还是有一定的生存空间的,但是整个农产品将来是在国际市场内的大循环,竞争将越来越激烈。

4、您对于国内放开转基因怎么看?

我在五年前就说过可能在 2018 年可能会放开。我认为在中国转基因就不是一个科学问题,而是一个政治问题。

扑克财经 & CME Group联合主办

「中国企业风险管理论坛」活动正式开启!

详情请看下图,扫码立即参与

▼

点击阅读原文,链接至扑克投资家(puoke.com)

获取更多、更及时的干货内容