IDG

在中国低调了十多年,最近一不留神,一言不合就整出了四川双马这个大头条,再加上去年操盘的另一妖股暴风科技,俨然成为了股民界的新网红。最近频频有中国大妈跑来问我,四川双马到底还有几个板?

IDG

下一步还会整出个啥?

这些问题其实都没啥意义。要我说炒股,一般来说有三重境界。

“

看山是山

”

是初级境界,天天跟着屁股后面追

“IDG

概念股

”“

恒大概念股

”

,庄家已经跑的老远了;

“

看山不是山

”

是第二重境界,能看懂财报,能分析出一二三,看的都是手里的事,看走眼也是常有的事;要到第三重境界,

“

看山还是山

”

,才能化繁为简、举重若轻,看清本质和趋势,抓住市场还没看到的机会。

就拿

IDG

这件事来说,再去折腾之前网上不少人总结的

“IDG

概念股

”

已经不靠谱了

——IDG

投了几百家企业,大部分都是作为财务投资人的少数股东,这能有什么概念?倒是前段时间有个大神扒过的一只无人问津的港股顺昌集团(

650.HK

),

IDG

绝对控股,才算说到了点子上。

本来不想讲太多,没想到

IDG

兵贵神速,接手

650

短短几个月,已经弄出了一个大动作,前几天出了个大公告,

22

亿港币收购美国德克萨斯州油田。既然都已经公布了,那就多讲几句吧。

过去的香港上市油气公司,基本上都是老鼠过街人人喊打,舅舅不疼姥姥不爱,散户不炒分析师不看,名声差的堪比中国男足。要不就是国内石油行业一反腐,老板突然被带走,企业经营就完全停滞,成了僵尸企业;要不就是上市的时候光鲜亮丽,项目吹的天花乱坠,结果到今天为止也没有任何产品产出,销售收入持续为零;要不就是高管团队一年开销

1

个多亿……

不用再多举例了,这些港股油气公司,从不见分析师,哪个分析师想去主动见见,门都没有

……

大部分国际投行的油气团队甚至在香港连个办公室都没有。

既然油气板块名声这么差,

IDG

为什么趟这滩浑水?

能看清楚港股油气公司的问题,那就叫“看山不是山”;能看明白为什么

IDG

要趟这滩浑水,才叫“看山还是山”。

IDG

在中国驰骋二十多年,早已不是你以为的只擅长投互联网领域,所谓周期性行业,无论是光伏、

LED

还是油气,

IDG

也已有无数经典案例,可以说是少数在周期性行业赚到了大钱的投资机构。

就看看最近刚整出大新闻的华灿光电(

300323

)。华灿光电是

2012

年上市的,

IDG

基本上一直是大股东,上市之后股价平平,这时候

IDG

出手了。由于强烈看好国内可穿戴设备和移动设备

MEMS

市场,

IDG

先是在

2013

年私有化了纳斯达克上市的美新半导体公司,随后伺机将该公司注入华灿光电。此外在

2015

年,

IDG

又一手运作了华灿光电收购一家

LED

芯片公司蓝晶科技,而这一优质收购资产也是

IDG

保姆式全程操办的。

不同于其他财务投资者,

IDG

在华灿光电这一路发展中扮演着更加积极的角色,通过提前进行产业投资布局,再伺机注入上市平台,并通过二级市场获得较高的估值。显然,上市公司的小股东也一同分享了资本带来的超额利益。

在行业低点时切入、反周期布局,是周期性行业投资的精髓,

IDG

当然深谙此道。

石油作为一种对全球影响最大的大宗商品,兼具商品、金融和政治属性。商品属性大多跟某个品种或领域的微观影响因素相关,其中最重要的就是供需关系;金融属性则大多跟宏观影响因素相关,比如汇率、政治、经济等。

重要的事情说三遍,投资油气公司和投资原油期货是两回事,两回事,两回事!当我们谈论油气行业趋势,我们关心的只有供需关系:

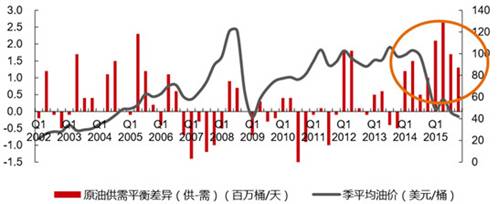

自

2014

年第四季度起,全球石油供给量开始明显超过石油需求量,最高时过剩达到

270

万桶

/

天,此后基本处于

100

万桶

/

天的过剩水平,也正是从

2014

年第四季度开始了本轮油价的下跌过程。

供过于求导致价格下跌,这当然是市场的正常规律。但是鲜有人注意到一个事实,当前每日原油供给量为

9000

多万桶

/

天,即原油过剩量占原油供给量的比例,竟然只有不到

1%

!毫无疑问,当前的供需过剩量放之任何时点,都算是低位。推荐大家读一读丹尼尔

.

耶金大师的石油行业名著《

The Prize

》,看看行业历史上

1%

的过剩率是个什么水平。

从供需关系来看,油价大概率走出泥潭,油价新的上涨周期肯定会来,只是早晚的问题。

IDG