正文

方向性策略

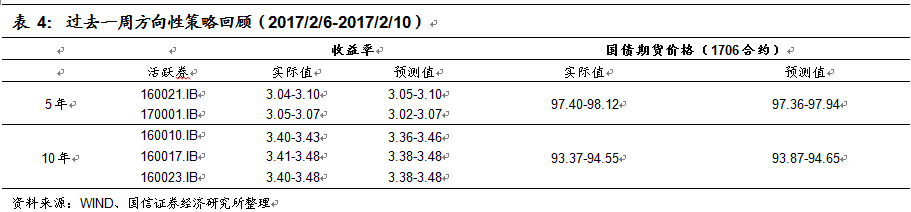

策略回顾:春节前后,经历了一次政策基准利率的上调,当前的债券市场被货币紧缩的预期所笼罩,心态很弱。但过去一周国债期货却大幅反弹,而且反弹力度远远超过国债。整体来看,TF1706周累计上涨0.55,对应收益率下行约13BP,而T1706周累计上涨0.86,对应收益率下行约10BP。而现券方面,5年国债收益率仅下行2-3BP,而10年国债收益率仅下行4-5BP。

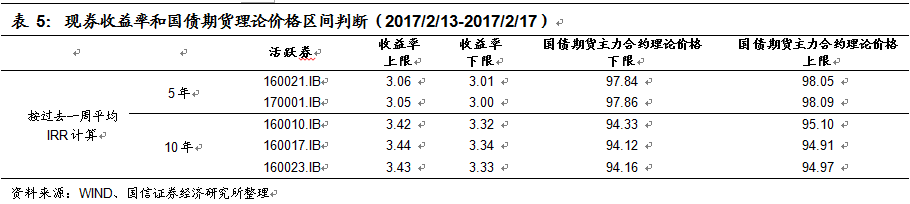

开年的利率上调信号意义更强,杜绝了社会大众对于货币政策宽松的预期,但是持续的货币紧缩也不会有益于经济的增长。因此,未来一段时间的货币政策将进入“灰”的时期。在货币政策是“灰”的前提下,决定利率走向的另外一个因素,即“社会融资需求”的变化将至关重要。我们认为核心的基本面要素(CPI、M2、GDP)从2月份开始都将步入到下行轨道中,CPI将持续数月回归到1.5%附近波动,PPI将在2月份同比触顶开始回落,M2将跌破11%,GDP下行的压力依然不减。因此,我们预期2-5月份是一个利率下行时期,以10年期国债利率为标准,其依然有望在这段下行时期中,向3%靠拢。按过去一周平均IRR计算,TF1706的理论价格范围是97.85-98.07,T1706的理论价格范围是94.20-94.99。

期现套利策略

IRR策略

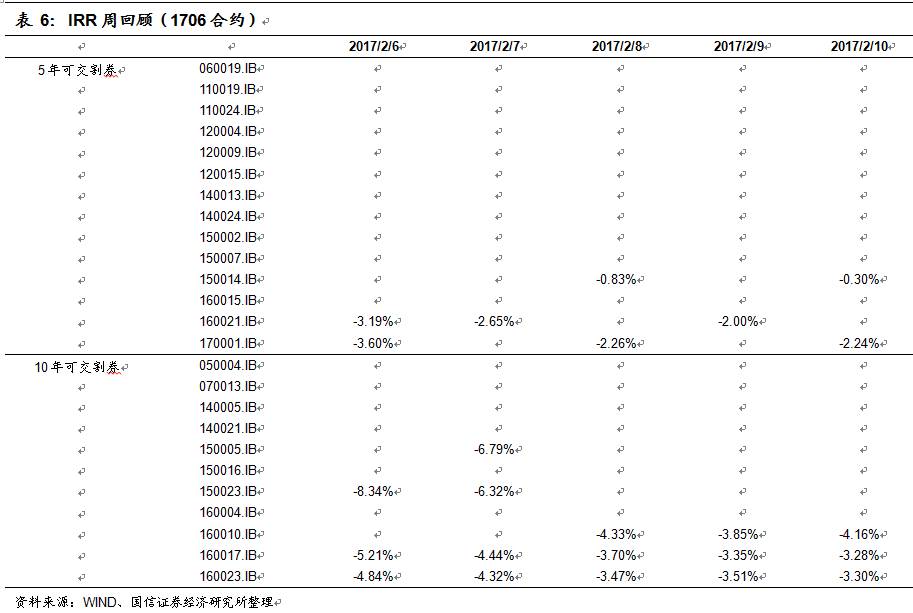

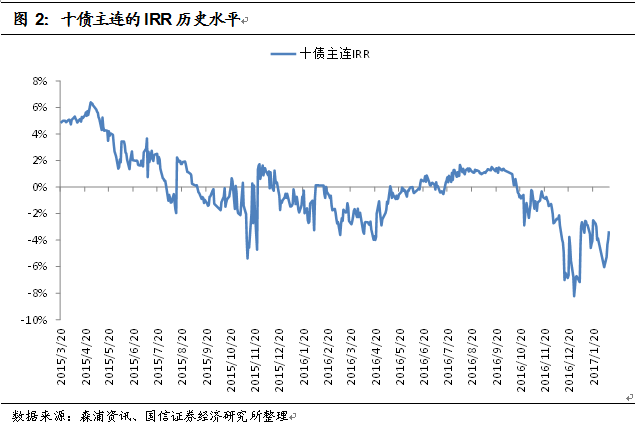

去年12月债灾期间,国债期货深度贴水(IRR一度达到-10%)。这种深度贴水的状态将会催生反向套利和基差收敛策略。因此我们在《关于1706合约的几点展望》中提出的“展望1:1706合约的净基差水平较高,有修复的需求”在本周得到了证实。本周国债期货走势明显强于现券,IRR水平整体上升,以T1706的CTD券160023.IB为例,其IRR水平从-5%上行至-3%。

从历史水平来看,目前的IRR水平仍处于较低水平,未来仍有进一步修复的空间。

基差策略

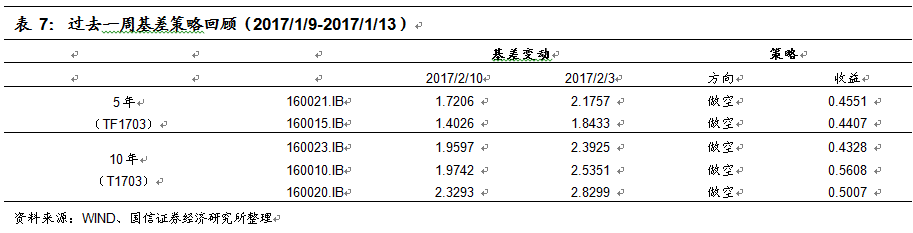

策略回顾:从另一个角度看,1706合约的净基差出现了明显的收敛。我们推荐的做空基差策略平均收益达到0.48。

目前,5年国债收益率在3.05附近,收益率往下变化5BP以上幅度后,最廉券将依次经历150014.IB、170001.IB和160021.IB的变化,因此交割期权价值较大。

而10年国债收益率在3.43附近,最廉券在久期较长的160023.IB、160017.IB和160010.IB之间切换,切换价值不大,即如果收益率在1月之内不大幅下行,交割期权价值不大,因此整体性做空基差的策略在T1706上的性价比仍优于TF1706。

而且,目前的净基差水平仍处于较高水平,未来仍有进一步收敛的空间。

跨期策略

跨期价差方向策略

我们在《关于1706合约的几点展望》中提出的“展望2:1706-1709的价差预计继续走扩”也得到了证实。从1月23日至2月10日,TF1706-TF1709和T1706-T1709分别累计上行0.045和0.065,对应10个交易日的收益率为2.2%和1.7%左右(未年化,考虑杠杆)。

我们继续推荐多1706空1709的操作,因为策略目标点位分别设为“技术顶部”,即TF和T仍分别有0.15和0.28的目标盈利空间。在达到技术点位后,考虑长期修复空间,届时再反向操作。

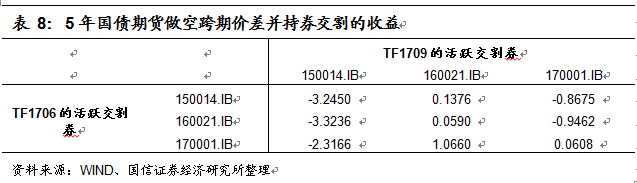

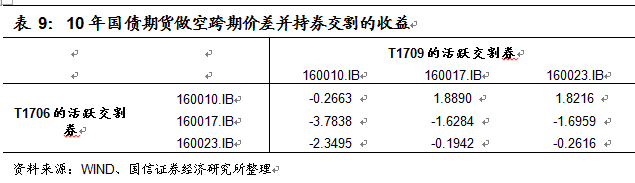

做空跨期价差并持券交割

对于5年品种,近月交割能拿到170001.IB是相对理想的,且交割后应及时换券到160021.IB,可以获益1.0660;对于10年品种,近月交割能拿到160010.IB是相对理想的,且交割后应及时换券到160017.IB,可以获益1.8890。

跨品种策略

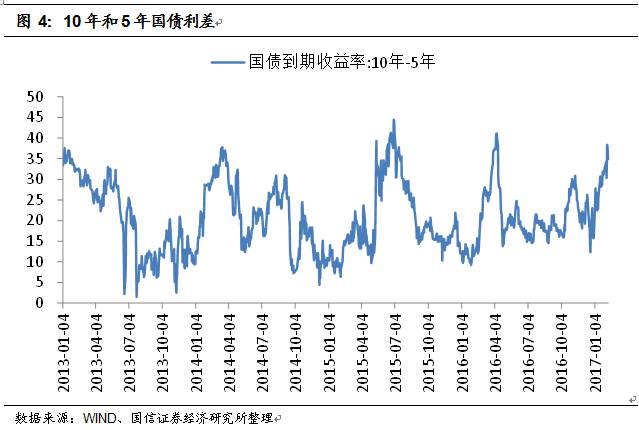

紧货币时期,推荐变平策略,即空2手TF1706+多1手T1706。而且目前10年-5年的利差为38BP,处于相对较高水平。

利率互换策略

方向性策略

中国央行公开市场在春节长假后首次操作即上调利率,但之后便进入短期“休眠”状态,从上周六起,连续六个工作日逆回购停做,本周净回笼规模亦创下七个月来新高。不过仍然无碍中国银行间市场短期资金宽松局面,隔夜和七天均有大量融出。

三个月SHIBOR等长期资金价格还在上涨,意味着市场对中长期内的流动性预期仍然偏于谨慎。不过我们认为节后大量回流现金的对冲,且MLF、TLF续作预期较强,资金面应无虞。我们预测未来一周IRS-Repo1Y在3.25-3.35区间,IRS-Repo5Y在3.80-3.90区间。

回购养券+IRS

12月期间回购养券+IRS的价差水平从5BP继续上行至11BP,但该价差水平仍然低于资金成本,该策略暂时没有盈利空间。

期差(Spread)交易

过去一周,我们推荐的1×5变平交易盈亏平衡。后续进入紧货币时期,因此继续推荐1×5变平交易。

基差(Basis)交易

过去一周,我们推荐的做空基差策略亏损约13BP,即SHIBOR3M和FR007两者的价差由144BP继续扩张至157BP,SHIBOR利率仍在上行。我们认为,SHIBOR利率继续上行的边际力量不断减弱,且目前的价差水平处于历史极高位置,因此推荐做空基差策略。