2017年,以茅台、格力为代表蓝筹股大涨,市场为价值股的回归一片欢呼,进入18年之后,常年上涨的腾讯、茅台连续下跌,很多人又开始质疑价值投资有没有效,甚至发出价投已死的言论。

每一个学习股票的人都知道巴菲特的价值投资,并且市场中有很大一批价值投资的追随者,奈何“价值”二字,才是最难的定义,我们很难给出一个合适的指标去套定所有个股,用来判断哪些是价值股、哪些是垃圾股。

在上一篇文章《

A股价值投资有效吗?数据颠覆你的认知

》中,我通过

银行、低市盈率和高利润率

三个板块来定义价值股,除了银行板块之外,表现都是令人失望的,进而我们得出一个结论,A股散户多、上市公司财务操作明显和垃圾股多导致

价值投资基本无效,98%的股票都是资金驱动

,不适合长期投资,但此时我们还不能完全否认价值投资的作用,因为,市场中还有2%真正的价值股。

现在很多人都喜欢站在上帝视角说长期投资价值股是有效的,并且举例茅台、美的。

然而,在10年前,你或许会认为TCL和五粮液更有价值,我们永远是在投资未来,更应当摈弃这种幸存者偏差,找到价值股上涨的真正原因。

价值股有哪些

本文,我们就来讨论这些真正的价值股,他们的价值在哪里?他们有哪些共同的特征?如何挑选真正的牛股?

我们先找到市场中公认的价值股,既然是公认,它必须满足三个条件。

第一、

利润和营收至少连续增长过3年以上,而且年均增长率高于20%;

第二、

股价连续破新高,07、14年牛市绝不是股价顶点;

第三、

在行业中领先,有护城河。

通过大量的筛选工作,我挑选出下列19支价值股。

价值股包含了低估值和优质的企业两点,通过上帝视角,我们确定这些个股在2013年到2018年间是真正的价值股,基于此,我们参考同花顺中白马股板块的两百支绩优股,通过横向和纵向对比,发现价值股有以下几点特征。

价值股特征

🌟 价值股的价值=增速

我们都知道,股票的定价是预期,假如动态市盈率就代表了预期,

动态市盈率=静态市盈率×动态系数

,所以股价只有在企业净利润不断增长的情况下,股价才会连破新高,也就是所谓的价值股。

但是,没有无限成长的公司,也就没有永远的价值股,所以,

价值股都是有时间限定的

。

我们现在可以说10年前的腾讯是价值股、5年前的老板电器是价值股、2年前的茅台是价值股,却不敢说现在的老板电器依然是价值股,因为它的股价和利润增速已经跌落神坛,未来是否还会回到高增速,还需要研究。

所以,当我们感叹价值在衰落,价值投资无效的时候,我们先要明白,

价值股是有时间段的

。

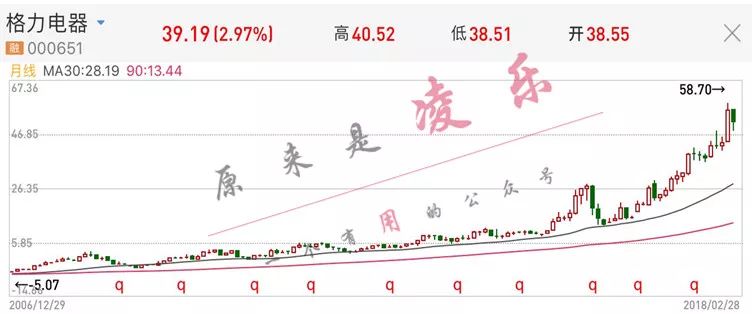

打开格力的K线图,看到走势如下,我们会形成一种股价一直在上涨从未回调的错觉,进而得出一个不严谨的结论——价值股随时都是买入时机,买入后就能不断上涨。

事实明显与感官相悖,格力电器在数年长牛中,也出现过大幅度下跌,除了08、15两次熊市之外,在10年2季度、11年3季度最大下跌幅度超过30%。

股价炒的是预期,特别是对于价值股,最大的预期就是高利润增速增长,一旦增速下滑,就无法支持其估值,股价就会下跌。

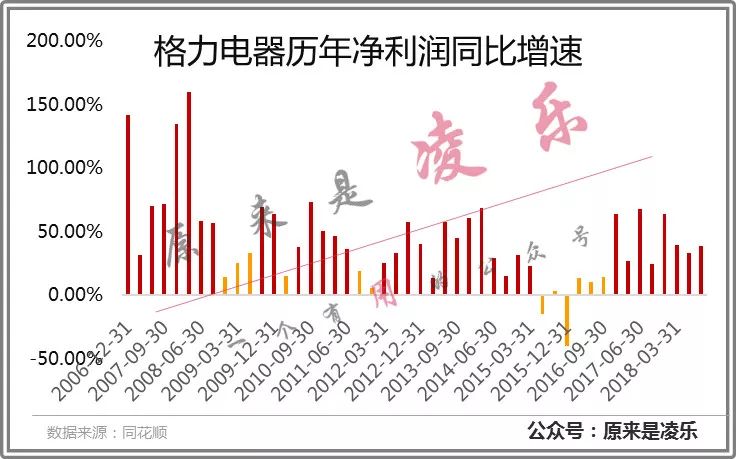

下图,我统计了格力电器近12年的净利润同比增速,发现它在09年、10年2季度、11年3季度和15年的增速最低,对比格力K线图走势,增速最低区间与股价下跌区间完全重合,我们可以得出一个

初步的结论——净利润增速下降时段,此股就不是价值股,净利润增速稳定在高位的时段,此股是价值股

。

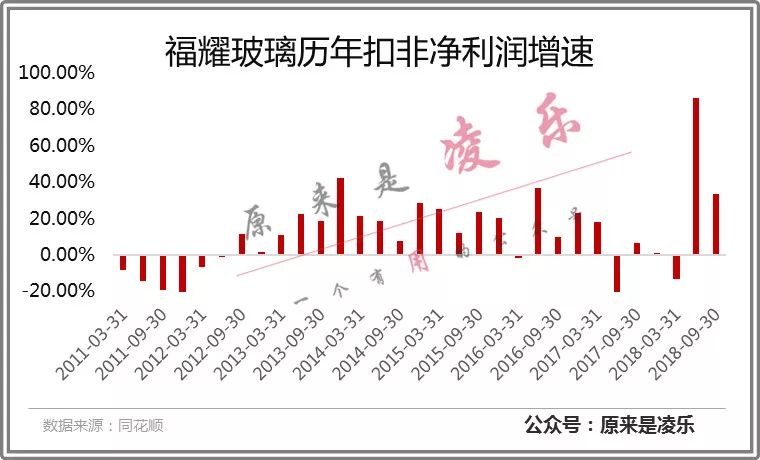

这个结论毕竟是从单支个股的案例中得出,再检验一下对福耀玻璃是否有效,先统计利润增速图,从中可以推测,福耀玻璃在2013年2季报之后到2017年2季报之前,是价值股,其他阶段是非价值股。

福耀的股价走势完全符合预测,在13年2季报到17年2季报之前股价连续上涨,即使是15年熊市,也仅是小幅下跌,再次应正一个重要的结论,

价值股的增速=价值

是有效的,再用相同的方法检验剩余16支价值股,股价上涨规律与高增速时段

完全吻合,无一例外

。

🌟 价值投资不等于长期投资

当价值股的价值=增速成立之后,股票的价值是呈波动状态的,所以长期投资不等于价值投资。很多人认为不持有十年不是价值投资,持有半年以下,都是在投机。

事实上

,

优质企业只有在共增长的阶段才是价值股,其他时段不是

,以老板电器举例,它在13年—17年是价值股,可能18年、19年就不是价值股,在这两年持有,你就不是价值投资,是被套牢了,被动长期投资。

近期有一篇叫《冰点2018!一名券商从业者的真实表述》的文章频繁刷屏,其中主要讲长线价值投资在2018年损失惨重,其实这种表述就是一种错误,对于普通投资者而言,长期投资=伪价值投资,因为你根本不知道他的价值在何处,什么时候有价值。

什么才是价值股?

在上一个标题中,我谈到“价值股的价值=增速”,也就是说非价值股的价值与增速并不相关,在市场中仅有2%的个股是价值股的情况下,价值股有什么特征呢?

价值股会实现资金流和利润的正循环:通俗来讲,就是每年的现金流量金额大于或等于净利润

,这说明了两个问题。

第一、

没有财务造假,

现金流量是三大报表中最难造假的

,因为每一次资金流动都需要发票,而其他两张只需要调整数字,造假公司的特征就是赚的钱永远都在账上,永远看不到现金,所以现金流高是财务健康的一种表现;

第二、

高增长且不影响分红,现金流

现金流不足会导致企业风险承受能力变低,分红的可能变低,而且依靠加大投入带来的收益说明增长动力不足,可能难以持续,这部分公司也难言优质公司,跨境通、利亚德就属于这种情况。

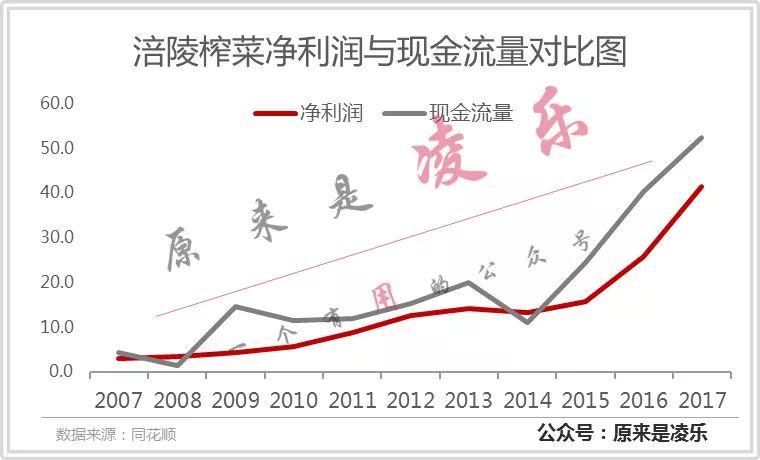

从上述19支个股来举例,涪陵榨菜的现金流入长期高于净利润,说明其议价能力强,增长稳定,具有护城河,是典型的价值企业。

上诉19支价值股全都满足这一特征,所以

现金流量金额大于或等于净利润是优质公司的重要特征

。

如何从中获利?

🌟 从上文章中,我们得到以下三个观点

一、

优质企业在净利润高增速阶段是价值股;

二、