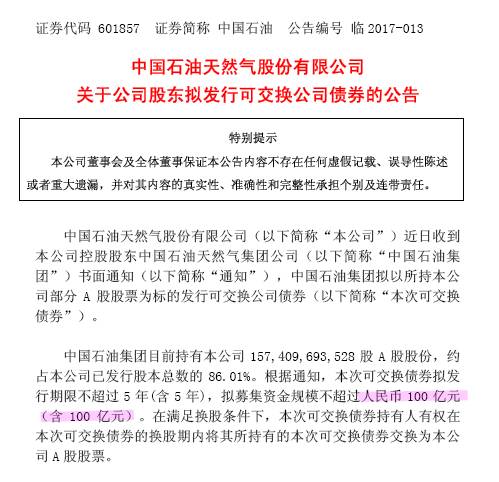

导读 今晚(2017年4月7日晚)刷公告,看到中国石油(601857.SH)近日收到本公司控股股东中国石油天然气集团公司(以下简称“中国石油集团”)书面通知,中国石油集团拟以所持本公司部分A股股票为标的发行可交换公司债券。

中国石油集团目前持有本公司157,409,693,528股A股股份,约占本公司已发行股本总数的86.01%。根据通知,本次可交换债券拟发行期限不超过5年(含5年),拟募集资金规模不超过人民币100亿元(含100亿元)。

在满足换股条件下,本次可交换债券持有人有权在本次可交换债券的换股期内将其所持有的本次可交换债券交换为本公司A股股票。

根据通知,本次可交换债券发行尚待国务院国有资产监督管理委员会及中国证券监督管理委员会核准。本次可交换债券最终的发行方案将在获得核准后根据发行时市场状况确定。

2016年至今EB累计发行规模将达1000亿

定增并购圈曾于2016年8月起连续分享多篇私募EB的优秀研报和案例分析,同时,组织了三次万人社群同步直播,向圈内小伙伴介绍最新的投融资工具——私募EB。此后,定增并购圈也观察到2016年下半年开始,EB市场出现整体井喷的态势,各类投资机构趋之若鹜,EB市场持续呈现供不应求的态势。

特别需要强调的是本次中石油集团拟发行的可交债为公募EB,“根据通知,本次可交换债券发行尚待国务院国有资产监督管理委员会及中国证券监督管理委员会核准。”

根据公开发行与否可交换债可区分为公开发行的可交换公募债(即公募EB,包括大公募EB和小公募EB)和非公开发行的可交换私募债(即私募EB)。

可交换债(EB)的出现源自2008年《上市公司股东发行可交换公司债券试行规定》(以下简称“《试行规定》”)。当时由证监会监管的公司债券尚处于试点阶段,只有公开发行的品种,因此当时EB也仅可以以公募的方式出现。

2012年,深沪交易所针对中小微型企业推出了“中小企业私募债券”,这是一种通过非公开方式发行的私募债券。2013年,深交所在 “中小企业私募债券”的体系下发布《关于中小企业可交换私募债券试点业务有关事项的通知》,创造了私募EB这一新的EB品种。

2015年1月15日证监会公布113号令《公司债券发行与交易管理办法》(以下简称“《管理办法》”),推出了公司债“大公募”(面向公众投资者的公开发行)、“小公募”(面向合格投资者的公开发行)、私募/非公开(非公开发行的公司债券)三种发行方式。

公募EB和私募EB的区别

| 区别 | 公募EB | 私募EB |

| 审核程序 | 大公募可交换债仍需证监会审核,小公募可交换债适用交易场所预审制度 | 私募可交换债由交易场所进行转让条件确认 |

| 发行主体 | 公募可交换债和私募可交换债均要求发行人为上市公司的法人制股东,包括有限公司和股份公司。自然人股东不能发行EB。 | 要求相同 |

| 投资者范围 | 大公募可交换债同时面向公众投资者和合格投资者发行;小公募可交换债仅面向合格投资者发行。合格投资者需符合《管理办法》第十四条的资质条件 | 私募可交换债仅面向合格投资者。 |

| 标的股票 | 公募EB与私募EB均要求EB发行时,标的股票不存在被查封、扣押、冻结等财产权利被限制的情形,也不存在权属争议或者依法不得转让或设定担保的其他情形。而且,股东在约定的换股期间转让该部分股票不违反其对上市公司或者其他股东的承诺。 | 要求相同 |

| 公募EB要求用于交换的股票在提出发行申请时应当为无限售条件股份 | 而私募EB要求在交换起始日前为非限售股即可。这使得尚处于限售或者锁定期的股份也可以作为私募EB的股票标的,只需要在条款设计时将转股期设计在解除限售或者锁定之后即可。 |

| 债券期限 | 公募可交换债债券期限最短1年,最长不超过6年,一般为3-6年 | 私募可交换债债券期限不短于1年,对期限上限没有规定,一般为1-3年 |

| 换股期 | 公募可交换债发行结束日起12个月后方可换股 | 私募可交换债发行结束日起6个月后方可换股。私募EB的换股期设置可以更为灵活。 |

| 评级 | 公募可交换债经资信评级机构评级,债券信用级别良好 | 私募可交换债对此无强制性要求 |

根据V投行研究院汇总统计,2016年至今EB累计发行规模已经达到774.27元,如果本次中石油100亿EB发行成功,上半年EB市场将很快迈入千亿级规模。特别是发行人(上市公司大股东、机构股东等)对于私募EB(条款设计更加灵活)特性的进一步了解,私募EB市场将出现更加积极的变化,比如今晚中石油控股股东都有意发行100亿私募EB。

就EB整体市场而言,票面利率出现下降趋势,侧面反映供不应求的市场态势。偏债型私募EB的票息由最初的8%左右现已逐步下滑至5%-6%,偏股型私募EB的票息也已下跌至2%左右,等于或低于1%票息的个券已经超过10只,其中1%票息的有6只,分别是16本钢E4、16凤凰EB、16世宝债、16远01EB、16皖新EB和16以岭EB,低于1%超低票息的也有4只,分别是16宜华E1(0.80%)、17永强E1(0.10%)、16原龙01(0.10%)和15首旅EB(0.10%)。

2017年至今,EB简单平均票息为3.87%,侧面反映出私募EB市场供不应求的市场态势,且在资产荒的市场环境下,发行人在条款博弈中处于优势地位,而资金方虽然稍显劣势,但能抢到个券的仍然欣喜若狂,所以付出票息上的让步也在所难免。

折价发行已很少见。从2016 年下半年发行的61只私募EB的初始换股溢价率来看,仅有10 只采用折价发行,有51 只采用溢价发行,而且近3个月仅有2只私募EB折价发行,折价发行已不多见,溢价发行的趋势更加明显,发行人的议价优势逐渐显现。

偏股型私募EB——对于发行人诉求主要为减持套现的私募EB。该类型私募EB看重换股权,待正股上涨最终换股获取高收益,即未来拥有博弈超额收益的可能性。我们一般从以下几个角度界定偏股型私募EB:

| 偏股型私募EB特点 |

| 发行目的 | 减持套现 |

| 票面利率 | 由于该类型EB更看中正股未来的看涨期权,故对票息与信用评级要求较低,票面利率较低,一般不会超过5% |

| 换股条款 | 该类型EB主要是折价或低溢价发行,初始换股溢价率一般在-10%~20%之间,折价发行是偏股型EB的强烈信号;换股期越早,换股意愿越强,股性越强 |

| 下修条款 | 换股期前下修条款也是偏股型EB的强烈信号 |

| 赎回条款 | 偏股型私募EB的赎回条款仅设定在换股期内,甚至并不设定赎回条款,一般采用15/30,130%,100+应计利息等形式 |

| 资料来源:Wind,光大证券研究所 |

基于已公开的条款信息,当前市场内大致有21只偏股型私募EB。偏股型私募EB的典型条款也在逐渐演变中,早期的偏股型私募EB条款以折价发行+换股期前下修条款为主,如15光韵达、15宝利来;而2016年下半年以来,偏股型私募EB的典型条款以整个存续期下修条款为主,如16华易EB、17堆龙EB。

偏债型私募EB——对于发行人诉求主要为低息融资的私募EB。该类型私募EB看重票息及信用评级,偏债型私募EB的主要优势在于可以保本保息,避免因股市波动造成损失。我们一般从以下几个方面界定偏债型私募EB:

| 偏债型私募EB特点 |

| 发行目的 | 低息融资 |

| 票面利率 | 偏债型私募EB,票面利率更高,大多数5%以上,但随着私募EB 放量发行,票息也有下行趋势 |

| 换股条款 | 偏债型私募EB 主要是高溢价发行,初始换股溢价率一般在20%以上,甚至可达100%以上,换股期较迟 |

| 上修条款 | 有些偏债型私募EB 会设置上修条款,一般采用10/20,130%,上修等形式 |

| 赎回条款 | 换股期前赎回条款是偏债型私募EB 的强烈信号 |

| 资料来源:Wind,光大证券研究所 |

基于已公开的条款信息,当前市场内大致有11只偏债型私募EB。偏债型私募EB的典型条款主要变化还是在票面利率的降低,早期的偏债型私募EB条款以高票息(8%左右)+换股期前赎回条款为主,如14沪美债;而2016年下半年以来,偏债型私募EB的典型条款以较低票息(5%~6%)+换股期前赎回条款为主,如16中泰EB、16中基E1。(本文根据光大证券研报和V投行研究院整理编辑)

定增并购圈将于2017年4月18日于上海组织《定增并购圈2017投资者大会》闭门研讨活动,届时将邀请业内专家就EB市场发展做专题分享,欢迎小伙伴们报名参加。

定增并购圈近期活动预告

【深圳站】2017年4月11日,《定增并购圈2017年投资者大会——思考、分享和共赢(深圳站)》即将开幕,敬请期待。

【关于报名结果确认的统一解答】定增并购圈2017年投资者大会发布之后得到了圈内小伙伴们的大力支持和积极参与,也有不少小伙伴在社群或者私信咨询报名结果的问题?在此做个统一解答:会务组将根据有效的报名信息,于【深圳站】会议(2017年4月11日)和【上海站】会议(2017年4月18日)召开前一周起,以电子邮件等方式,向通过报名审核的小伙伴发送确认信息和本次大会的正式邀请函。

【上海站】2017年4月18日,《魔都我们来了!【上海站】定增并购圈2017投资者大会——思考、分享和共赢》,该活动报名链接已先行在定增并购圈正式社群中发布,公号订阅小伙伴可以扫描下方二维码,了解详情,报名参与!

【北京站】2017年5月,《定增并购圈2017投资者大会(北京站)》,该活动报名相关日程和链接即将公布,敬请期待!

欢迎小伙伴们积极报名参与2017年4月18日在上海举办的《定增并购圈2017年投资者大会(上海站)》

深圳站(4月11日)即将开幕,北京站正在筹备中哟!

想了解更多圈内实时资讯和项目信息?

或认识更多上市公司、券商投行和投资机构小伙伴?

那就赶紧申请加入定增并购圈-万人微信社群吧!

【特别声明】本文为定增并购圈原创,未经授权,不得转载。本文基于上市公司公告等已公开的资料信息或者公开媒体报道的信息创作撰写,定增并购圈及相应文章作者不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。在任何情况下,本文中的信息或所表述的意见均不构成任何人的投资建议。