正文

方向性策略

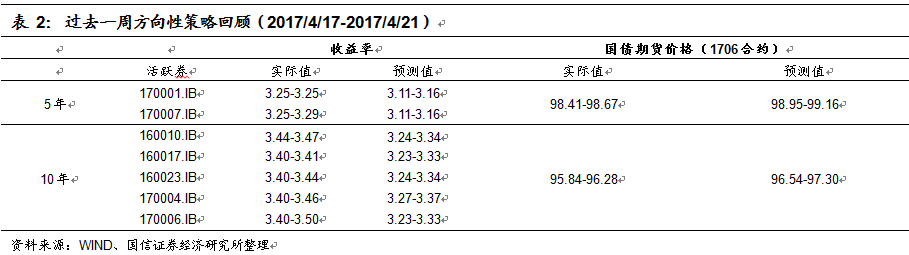

策略回顾:过去一周债市继续走弱,压力主要来自两个方面,即(1)一季度GDP增速不弱,而3月工业增加值增速甚至略超预期;(2)银行监管升级,“三违反、三套利、四不当”甚嚣尘上,各大行赎回委外的传闻更是不绝于耳。整体来看,TF1706周累计下跌0.405,对应收益率上行约9BP,而T1706周累计下跌0.655,对应收益率上行约8BP。而现券方面,5年国债收益率上行约13BP,10年国债收益率上行约10BP。

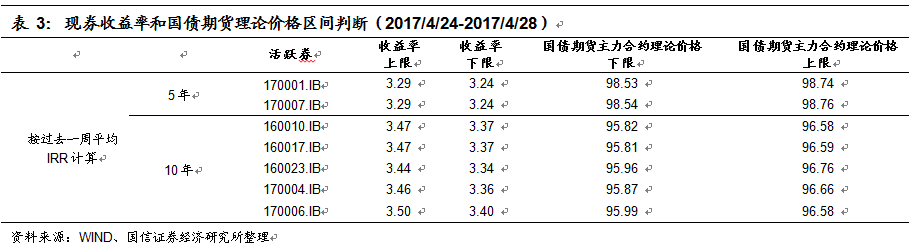

其实经济基本面仍然支持债市收益率下行:前期支撑经济的三产将面临上游成本和下游需求的双重压力,整体经济在未来仍有下行压力;4月食品价格跌幅依然超出季节性,鸡蛋、蔬菜及猪肉价格均偏弱;支撑融资需求的非标融资将伴随3、4月份监管政策的密集强力出台而出现折点,届时整体信用扩张将进入加速回落时期。只不过短期监管的加码造成了市场的恐慌,但监管的趋严本质上是正本清源,有利于降低系统性金融风险发生的概率,其过程应该是平稳有序的,央行可能在货币政策上有所协调。按过去一周平均IRR计算,TF1706的理论价格范围是98.53-98.75,T1706的理论价格范围是95.89-96.63。

期现套利策略

IRR策略

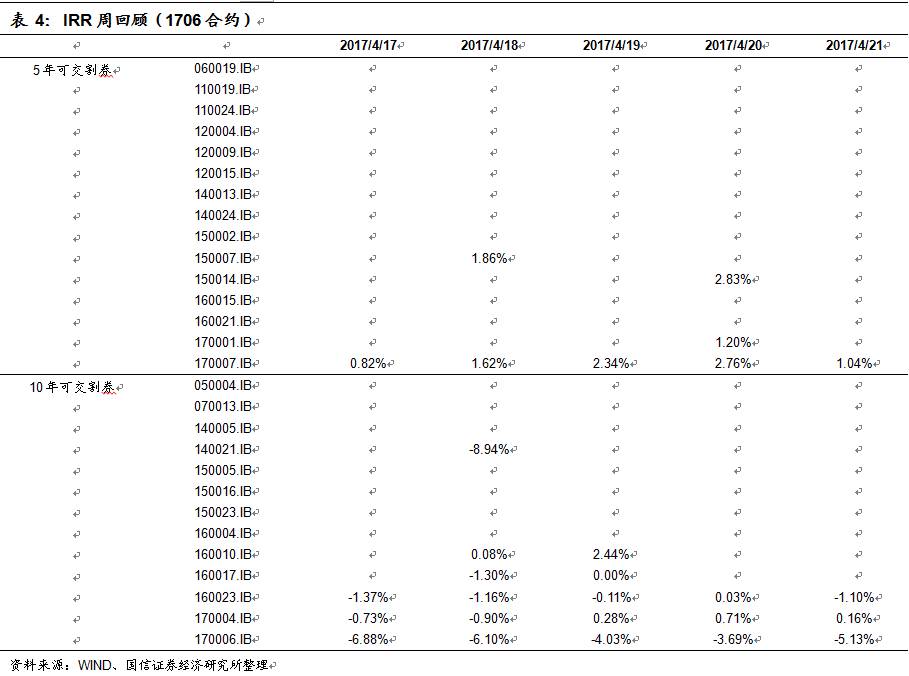

过去一周,期货跌幅小于现券,IRR维持小幅上行态势,符合我们的判断。目前5年和10年的IRR水平分别为1.04%和0.16%。我们维持IRR仍有上行空间的观点。

基差策略

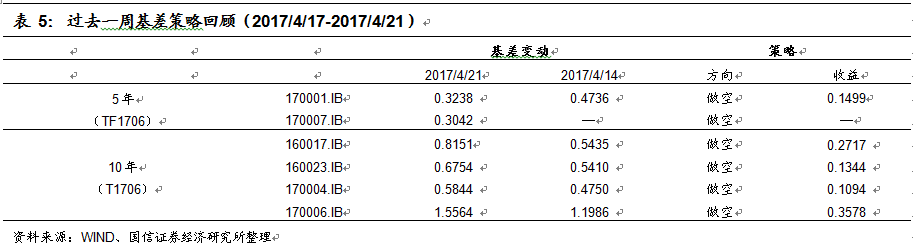

策略回顾:过去一周,期货跌幅小于现券,基差收敛。具体来看,5年活跃券中,170001.IB的基差收窄0.15;10年活跃券中,170006.IB的基差收窄幅度达到0.36。

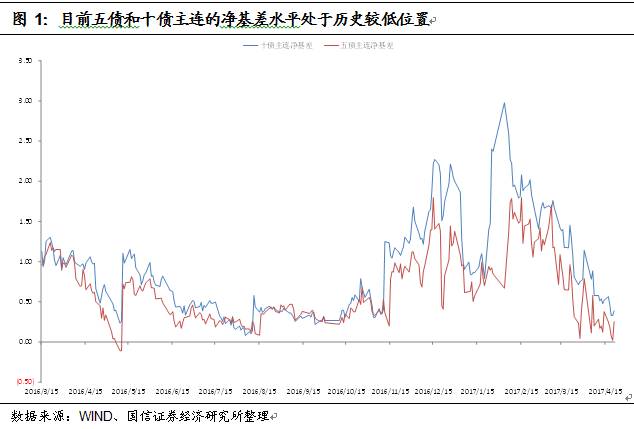

目前,五债和十债主连的净基差分别为0.2550和0.3899,均处于国债期货净基差转正以来的较低位置。十债主连净基差出现负值的唯一一段时间是在2015年3月-2015年6月,国债收益率维持在3.40以上,即市场认为国债收益率在3.40以上时,国债期货内嵌的交割期权就没有价值,甚至要“倒贴”才能吸引多方对手方。目前,十债收益率已经来到了3.45左右的水平,按照历史经验,如果收益率上行,则净基差可能下行至负值水平。那如果收益率下行,则可以借鉴2015年9月-2015年12月,十债收益率从3.40下行至2.80,期间平均净基差0.60,意味着目前做空净基差的潜在最大亏损是0.20左右。因此,我们认为做空净基差的性价比仍然较高。

跨期策略

跨期价差方向策略

本周跨期价差先上后下,整体来看,TF1706-TF1709周小幅上行0.02,目前为0.465;而T1706-T1709周小幅上行0.0400,目前为0.835。

我们推荐做空跨期价差的观点不变,且逻辑一直很清晰:(1)历史来看,TF和T的近月收盘价-远月收盘价的顶部阻力位分别是0.80和1.20;底部支撑位分别是0.20和0.40,而目前近月收盘价-远月收盘价处于中等水平,仍有下行空间;(2)目前1709与1706的净基差之差仍处于高位,从长期修复空间上看,1709合约的修复需求更强;(3)对看空后市而有套保需求的投资者来说,基差修复降低了套保成本,提高了其套保动力。

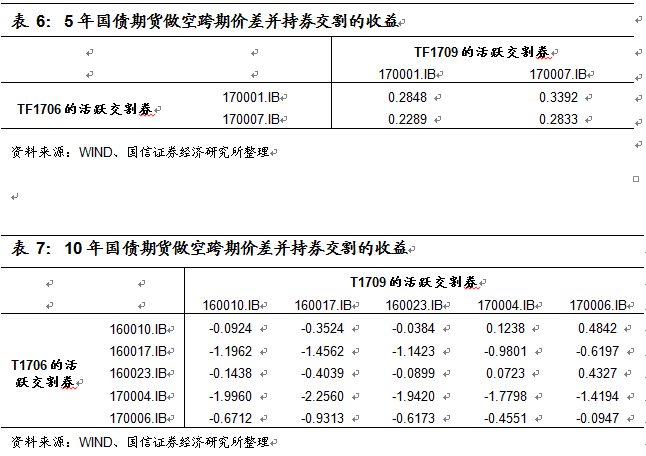

做空跨期价差并持券交割

对于5年品种,近月交割能拿到170001.IB是相对理想的,交割后应及时换券到170007.IB,可以最大化收益;对于10年品种,近月交割能拿到160010.IB是相对理想的,交割后应及时换券到170006.IB,可以最大化收益。

跨品种策略

过去一周,TF1706对应收益率上行约9BP,T1706对应收益率上行约8BP,期货对应收益率曲线利差收窄约1BP。空2手TF1706+多1手T1706的做平曲线策略获益0.155。

目前,继续做平的分歧较大,因为10年-5年的价差已经来到了15BP的较低水平,做平的最大盈利空间似乎较为有限(近5年最低接近0BP)。但我们认为目前的逻辑(即紧货币周期)更支持做平策略,因此我们维持推荐曲线变平的策略,曲线如果短期走陡可以加仓。

香港五年期国债期货分析

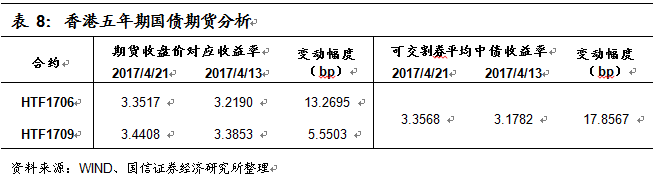

港交所五年期国债期货交易清淡,过去一周,近月合约HTF1706成交量仍然较少,日均约161张;远月合约除了第一天成交50张,其余时间无成交。本周期货表现略强于现券,近月合约期货收盘价对应收益率与可交割券平均中债收益率基本持平;近月合约期货收盘价对应收益率上行约13BP,可交割券平均中债收益率上行约18BP。

方向性策略

本周央行公开市场净投放1700亿元,但本周受到例行缴税的影响,资金面较为紧张。利率互换普遍上行,IRS-Repo1Y从3.59%上行6BP至3.65%,而IRS-Repo5Y却从3.89%上行6BP至3.95%。

周五资金面略偏紧张但整体平稳,交易员表示,平头寸压力不算太大。后续来看,缴税走款时点已过,但近期银行委外产品赎回较多冲击债市,流动性亦有相应收缩,虽央行有逆回购对冲,但仍需保持谨慎。我们预测互换利率仍有压力,未来一周IRS-Repo1Y在3.65-3.75%区间,IRS-Repo5Y在3.95-4.05%区间。

回购养券+IRS

本周回购养券+IRS的价差水平由19BP上行至21BP,该价差水平仍然低于资金成本,该策略暂时没有盈利空间。

期差(Spread)交易

过去一周,IRS-Repo5Y与IRS-Repo1Y的利差维持在30BP,我们推荐的1×5变平交易不赢不亏。

与国债期货一致,我们认为目前仍处于紧货币时期,因此继续推荐1×5变平交易。

基差(Basis)交易

过去一周,SHIBOR3M和FR007两者的价差波动方向幅度我们的判断,即价差从136BP收窄52BP至84BP。目前两者的价差仍处于历史高位,我们认为SHIBOR3M和FR007两者的价差仍将继续收窄。