大家好,我是猎人,低风险投资践行者。

欢迎点击上方“

猎人投资笔记

”关注我们并加星标,投资路上不迷路

昨天晚上有人问了一个问题:

你觉得呢?

投资策略有很多种,比如价值投资、趋势投资、题材投资、短线投资,甚至还有超短线投资、打板投资等。

我们不需要去评判到底哪个策略好、哪个策略不好,比如在我看来如同飞蛾扑火的超短线交易,也不排除一些高手可以获取高额收益。

我们需要做的,只是找到最适合自己的策略,然后坚定执行就可以了。

比如我,认为“佛系投资”最适合自己。

18年股债双杀,我在18年10月份开始大量买入可转债,建了一个分散的转债组合:

漫谈可转债:如何构建转债组合

(2018.10.24)

所谓的可转债组合,其实就是可转债摊大饼,什么意思呢?

就是从市场中的存量可转债中,根据一定的规则选择20只转债等量买入,等待其中的某只转债价格大幅上涨后卖出,然后再买入下一只性价比高的转债。

这个组合的收益如何呢?在建立这个转债大饼的同时,我就开始在雪球上维护一个同步调仓的模拟组合,下图中红色箭头以后就是它的收益率走势:

可以看到,在持续跑赢沪深300指数的同时,波动率远小于沪深300,我个人对这个成绩还是很满意的。

而这个收益,是在相对低频的调仓基础上获得的,比如2021年的前5个月只调仓11次,每次最大仓位变动不超过20%,大部分时候调仓都是卖出大涨后的可转债,同时买入下一只低价转债。

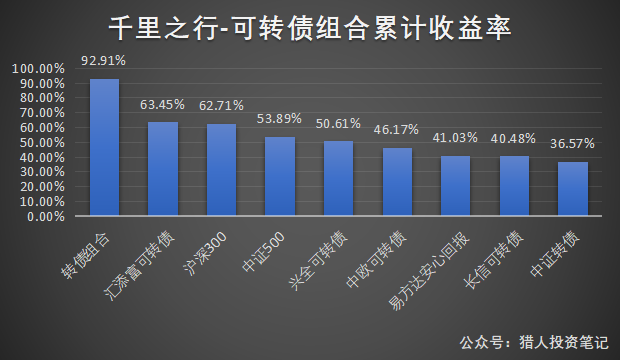

如果和其他指数以及转债基金的收益做个对比的话,请看下图,这是从18.10.22日开始、统计至21.5.28日的收益率情况:

可以看到,这个转债大饼组合也是跑赢了沪深300以及中证500指数,还有一些知名的可转债基金。

注意哦,这个组合的所有调仓和收益走势都是可以公开查看的,点击文末的阅读原文即可直达该雪球组合。

我知道,肯定有读者心里想问:调仓策略是什么?现在还能不能买?

且慢,我认为一个转债组合想取得一个相对稳健的收益,最重要的地方,并不是它的调仓策略。

而最重要的是:你的资金可用期限,以及你的收益预期。

1 短期不用的闲钱才能进行权益类投资

尽管可转债的名字中带了一个“债”字,但它还是有更大的波动性,跌破面值并非什么稀奇的事情。

比如截止到5.28日收盘,市场中总共363只转债中,就有27只交易价格低于100元,占比9.4%。

甚至在18年10月22日,市场中有70%的转债跌破100元。

如果投资的资金不是短期不会使用的闲钱的话,在这种至暗时刻的黄金坑里,可能你的选择就是割肉、而不是加仓。

而这个时候的选择,就是决定你能不能从市场赚到超额收益的时候。

2 投资收益预期不要太高

刚开始接触投资的时候,总感觉买的股票天天会涨停,本金一年不翻个一两倍就不算投资。

而其实呢,即使真正的投资大师,或者A股优秀的基金经理,长期稳定的年化收益也就是20%-30%。

如果收益预期过高,就会情不自禁的追逐热点、或者短线交易,而实际呢?

在证券市场里,并非勤劳就一定有收获啊!

放低收益预期后,选择稳健的品种耐心持有,反而可能会有惊喜。

比如大部分可转债都会涨到130元以上,并且平均强赎周期只有2年多,那么在面值附近买入,耐心持有、等待转债价格达到130甚至更高后卖出,就是一个非常值得坚持的策略。

在耐心持有的过程中,还有可能经常收到“柚子”们送来的妖债大礼,那就从容笑纳,这就是给耐心者的惊喜。

所以,如果您准备投资可转债的话,一定要先考虑这两个问题:

-

这笔钱多长时间内不会用到?

-

你的期望收益率是多少?

好了,今天就先聊到这,我们下次再来解析一下为什么一个低频轮动的转债组合,可以战胜沪深300和中证500这样的大盘指数。

历史文章

转债小白?从这里的文章开始吧