✦

一、

明天就是A股股灾2周年。

花开花落,月圆月缺,天下之事从来分和无常,盛衰不定。

2015年6月12日,A股指数触摸5178点高点后,开始了持续8个月的惨烈下跌。

那波股灾,消灭一大批东西,包括信仰、价值观、一个在股市被称为中产的阶层,甚至还包括一些指数

。

公元2017年1月27日,也就是A股本轮股灾,大盘指数触及2638点最低位整好一周年那天,我独在浦东四季公园徘徊,遇见两年不见的程君,看起来比以往瘦削了很多,满脸凄然前来问我道,“

申万活跃股指数停止更新了。先生可曾为它写了一点什么没有?

”我说“没有”。他就正告我,“先生还是写一点罢,那曾经是我和很多战友一直战斗的地方。”

这是我所知道的。有一句经典的投资箴言是这么说的:

这个市场,绝大多数人从来不错过每一个机会,但绝大多数人最后都空手而归

。

我这朋友属于标准意义上的“绝大多数人”——市场上每一波牛市,每一只最活跃股票里,几乎从来都少不了他的身影。

✦

二、

程君所说的一直战斗的地方,是一个非常特别的指数。

该指数在发布了将近20年以后,终告“阵亡”,不再更新了

。它活着的时候,我并不会在意它,因为完全不符合我的投资理念,但突然自行“安乐死”,却让我倍感惋惜:想到这样一个无比有警示意义的指数以后无法再查阅、无法再作为路标一样提醒投资者如何理解投资,我就勉为其难,

写一篇小文章,以滋纪念,同时祭奠那个很多人已经淡忘,但其实永不会远离我们的股灾

。

这个指数,就是申万活跃股指数

,

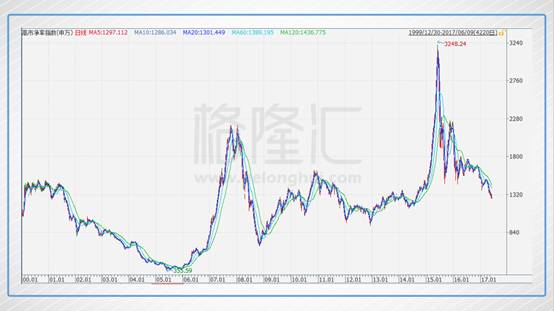

代码801862。该指数基期设定

于

1999年12月31日,起始点位1,000点。根据公告,自

2017年1月20日收盘后,该指数不再更新。

活跃股指数编制的意义,是为投资者模拟(或者叫指示)一种投资盈利模式,就是假设投资者一直投资于A股市场最活跃的股票,最终看看能取得怎样的回报

。其基本编制规则,是选取周换手率最高的前100家公司,计算其涨跌幅,然后每周轮换股票。

也就是说,

该模式是假设投资者一直买入A股市场交易最活跃的100个股票,并按周更新组合。

编者按:

该指数族的一些具体情况,如各个指数的风格、编制方法、历史期限、基期等等,均可在申万宏源证券的指数主页查到。具体页面如下:http://www.swsindex.com/。需要指出的是,指数得到的结果,和实际投资中得到的结果会有一些出入,比如

指数并不考虑交易费用、并不考虑交易点差,很多指数也不考虑分红

,等等。

结果,

这个指数在发布18年后的2017年1月20日,报收于10.11点

。

是的,你没看错,从1,000点跌到10.11点、而不是1,011点,

下跌幅度99%

。而且,这还没考虑调仓中可能产生的冲击成本和交易费用。

编者按:

听说通达信里也有一个类似的指数,亏的也只剩几十点了,但还在更新。

(申万活跃股指数,18年时间,从1000点跌到仅剩10.11点)

所以,

如果有这样一个投资者,孜孜不倦的在这18年之中,持续买入A股交易最活跃的股票,那么他将亏的几乎一分钱不剩

。

这,就是申万活跃股指数十八年的历史给我们带来的启示。

编者按:

在实际交易中,投资者必然不会像指数一样一开始投入1,000元,之后就再也不动。一般的投资者,都会陆续加入本金,而后续本金的亏损,会相对百分比较小。

在心理作用下,投资者往往会错误记录自己的亏损幅度,从而低估自己初始投入的亏损比例

。比如,一个投资者一开始投入1,000元,亏损到500元,后续又投入1,000元,实际初始投入已经亏损50%,但投资者会倾向于记录投入2,000元、亏损500元,倾向于记录亏损25%。

从其它指数来看,从1999年12月31日的1,000点至今,18年的检验周期,

表现最好的,是低价股指数,2017年6月9日(下同)收于9,175点,涨幅817.5%,年化复合收益率13%

:

(低价股指数十八年表现)

其次则是低市盈率和低市净率指数

,分别收于6,671点和6,305点,

涨幅则分别为567.1%和530.5%

,

18年时间,年化复合收益率分别为11.1%、10.7%:

(低市盈率指数十八年表现)

(低市净率指数十八年表现)

而

表现最差的,则恰恰是高市盈率指数、高市净率指数

,分别收于1,036点和1,314点,

18年时间仅微涨3.6%和31.4%,年化复合收益率仅为0.2%、1.5%:

(高市盈率指数十八年表现)

(高市净率指数十八年表现)

当然,如果活跃股指数还活着的话,那么它会妥妥得以10点左右,排在倒数第一。

✦

三、

上述风格指数的收益率分布,几乎完美的展示了价值投资的魅力,以及不按价值投资所带来的问题

。

从1999年12月31日到2017年6月9日,

18年时间,上证综合指数从1,366点上涨到3,158点,涨幅131%,而低市盈率和低市净率指数,则分别涨了567%和630%,轻松碾压上证综指

。

大凡懂得价值投资的投资者一定会知道,只看低市盈率和低市净率做价值投资,那基本只能算摸到了个门,价值投资的殿堂里奥妙无数,又怎是两个估值指标所能讲得明白。

编者按

:单纯指标会受到很多因素影响,比如盈利的构成,是否有非经常性损益,净资产的重估情况是否良好,等等。举个极端的例子,一个公司在20年前花5,000万买入一楼,那么如果不算重估,这座楼现在的价值可能只有两三千万(要计算折旧)。但事实上,楼的价值实际可能已经有5亿。另一方面,即使是同样的盈利、净资产、现金,其含义也完全不同。比如,一个早上卖油条的人赚了10块钱,和一个人早上出门捡到10块钱,和一个人早上在街上卖唱赚了10块钱,是完全不同的10块钱。第一种可以持续但没有增长,第二种无法持续,第三种可持续但有城管风险,但是可能爆发性增长(被星探发现成了歌星之类)。

但上述风格指数的数据表明,

哪怕只是按最简单粗暴的低估值方式做价值投资,长期收益率都会大幅跑赢指数

,结果足够令人满意——而我们知道,长期来看,绝大多数基金是跑不赢指数的。

这说明,

价值是长期致胜的王道,哪怕最肤浅的价值!

当然,

低价股指数818%收益率的突兀表现,让人仍然对在A股市场最有效的盈利模式是“炒”股票、而不是“投资”股票有所遐想

。毕竟,投资只看股价,是人都知道和价值投资基本无关,可这个指数在所有风格指数里却表现最好。

至于这到底是由于指数编制没有考虑一些特殊情况,比如停牌、新股持续上涨等,还是因为当前正好低价股热门,或是因为A股就是适合低价股投资,又是一件需要深入研究、见仁见智的事情了。

有朋友3年前做过一组真实的组合试验

:

一组资金全部等额买入深沪两市市值最低的50只股票,一组资金等额买两市价格最低的50只股票,3年结果,两组收益率都大幅跑赢两市指数,尤其是市值最低的50只。

编者按:

低价股指数之所以表现这么好,讨论很多,意见众说纷纭。值得指出的是,

低价股指数在2005年以前有一段时间完全无效,而价值手段回测的表现历史上一直不错。所以,有很大可能低价股指数表现优异,仅仅是因为当前A股处于特殊历史时期,而非该策略是一个普世的标准。

✦ 四

、

回到活跃股指数。

仔细拆开看,

追热点、找活跃的股票投资方式,取得的回报不光总体差,而且几乎每年都差

。

我比较了从2000年到2017年的18年中(2017年截至1月20日),这个指数每年的表现和当年上证综合指数表现的对比,结果发现,

在18年中,有17年这个指数表现的比上证综合指数差

,只有2010年略好,当年战胜上证综合指数区区1.6%。

那么,为什么按股票活跃度表现去投资,业绩能这么差?

指数的编制,并不包含交易点差和交易费率,所以

频繁交易并不是导致指数惨淡的主要原因

(虽然这会导致投资者实际交易的时候赔的更多)。

想来最主要的原因,

但凡股票热门,那么多半遭人追捧、价格虚高

,在此时买入,接盘吃亏的概率也就大,长期自然就亏损严重。

编者按

:

活跃股一方面受人追捧、价格虚高,另一方面,追捧活跃股的,往往是投机者、而非投资者

。这种选择,也就直接导致活跃股投机性强于价值性。

这个活跃股指数十八年来的惨淡表现,几乎就是珠峰山顶上那些触目惊心尸体路标的翻版:

(攀登珠峰路上,随处是这种已成为路标的尸体)

可惜,如此有教育意义的指数,以后却再也看不到了。

投资者遏制不住自己的从众欲望、想跟风短炒的时候,也再难看到如此炒作的前车之鉴

,不得不让人感到惋惜。

✦

尾声

公元843年(会昌三年),在甘露之变中一举掌握朝堂大权的唐朝大宦官仇士良请求告老还乡,临走之前,教自己的党羽如何控制皇帝,曾讲出一段千古名言:“

慎勿使天子读书、亲近儒生,彼见前代兴亡,必知忧惧,则吾辈疏斥矣

。”

也就是说,只要皇帝不看书、不见聪明的人,就

不知道前代兴亡的惨痛,就不知道怕

,宦官和当权小人们也就可以得志。

其实,富有四海的天子如果自己真要看书,又岂是仇士良所能拦得住的。今天的投资者们如果真想科学的总结投资规律,在资讯越来越发达、电脑技术越来越方便的今天,又岂是一个不再更新的指数所能困扰得了。

所以说,

指数不再更新事小,内心不主动去更新,才是最要命的事

。

谨以此文,祭奠A股股灾2周年。

立即点击“

阅读原

文

”,抢先体验

格隆汇app

!