1、本周策略观点

本周的主要变化有:1、年初以来30个城市地产累计同比销售增速下跌28.2%,相比上周降幅扩大;2、本周国内动力煤、水泥价格上涨,钢铁、化工品价格下跌,而海外大宗品价格震荡;3、本周两融余额较上周上升0.8%至9269亿元,大小非净减持9.9亿元。

本周市场的争议焦点还是不断创新高的消费龙头股,争议的问题主要有两个——(1)消费股到底贵不贵?(2)龙头公司到底该不该有估值溢价?

就以上两个问题,我们的看法是:

1、从绝对估值的角度来看,消费股的估值还远低于09-11年的高峰水平,看起来似乎还不贵。国内消费股上一次集体表现还是在2009-2011年,当时白酒股的PB中枢水平在10倍左右,化药股的PB中枢在5倍左右,白色家电的PB中枢在4.5倍左右。而目前白酒股、化药股、白电股的PB水平分别为5.4倍、3.9倍、3.9倍,看起来还明显低于09-11年的高峰时期。

2、但考虑到消费股的ROE水平普遍相比09-11年出现明显下降,可以说消费股的实际估值水平已经和历史高峰水平相当了。虽然白酒、化药、白电的PB水平都明显低于09-11年,但是另一方面我们要看到,这些行业的ROE水平相比09-11年也是明显下降的,而且PB的下降幅度和ROE的下降幅度是完全匹配的——白酒目前的PB比09-11年低了46%,但是ROE也下降了48.6%;化药目前的PB比09-11年低了22%,但是ROE也下降了23.1%;白电目前的PB比09-11年低了13.3%,但是ROE也下降了14.3%——由于09-11年是消费股估值的高峰时期,因此可以说目前消费股的实际估值和历史高峰水平已经相当了,一点也不便宜。

3、龙头公司是否会享受超越行业平均的估值溢价?——从海外经验来看,在常规环境下龙头公司的估值水平反而低于行业平均。目前有一种流行的说法是:行业龙头公司因为具有更强的定价权、更大的市场份额,因此能在“马太效应”下获得超越行业平均的增长,也理应享受超越行业平均的估值溢价。但我们检验发现美国股市各个行业龙头公司的PE其实都是低于行业中位数水平的——背后的原因在于:首先,龙头公司的市值规模往往都已经很大,对资金的消耗过多难以支撑高估值;其次,龙头公司由于市占率已经比较高,要在此基础上再获得超越行业平均的成长性其实很困难,因此难以获得成长溢价。

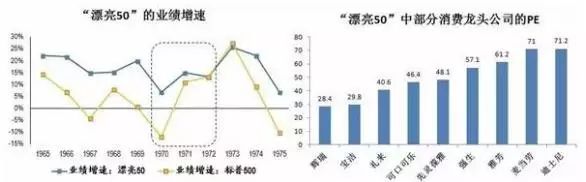

4、综上来看,消费龙头股价如果继续上涨,其实已经不能用合理的逻辑来解释,而是一种估值泡沫化的过程,相关经验可以参考美国70年代的“漂亮50”。根据上文分析,一方面消费股整体的实际估值水平已经在历史高位,另一方面龙头公司在常规环境下其实并不会获得估值溢价,那这意味着消费龙头股如果接下来再上涨,就是“非常规”、“不合理”的。这种消费龙头“估值泡沫化”的非常规现象在A股历史上还从未发生过,却和美国1970-72年的“漂亮50”有很多相似之处——在“漂亮50”中,有30只股票都是消费龙头公司,这些公司在70-72年的年均盈利增速普遍只有15%到16%左右,但是估值水平却普遍都上升到40倍以上。

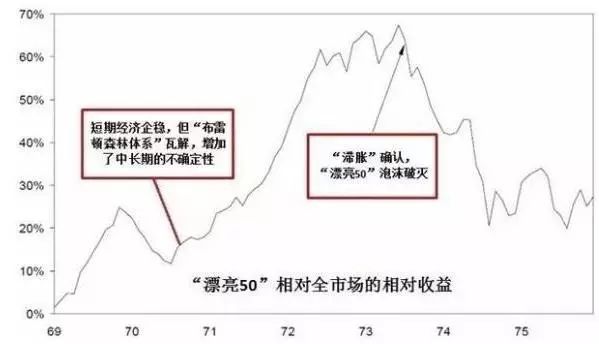

5、从“漂亮50”的经验来看,消费龙头“估值泡沫化”的原因在于:当未来的宏观环境处于巨大不确定性中时,消费龙头股获得了“确定性溢价”;只有当宏观环境的不确定性消失以后,这种估值泡沫才会被刺破,而目前来看似乎还没到泡沫破灭的时候。“漂亮50”产生于70年代初,当时一个重要的宏观背景是“布雷顿森林体系”土崩瓦解——当一个维持运转了25年、且以美元为中心的国际货币体系就此崩溃之后,谁也看不清未来的演变会怎么样,中长期面临巨大的不确定性。因此即使当时美国经济在尼克松政府的宽松货币政策下短期得以企稳回升,但大家仍然选择抱团那些增长最为确定性的消费龙头公司,使“漂亮50”的估值严重泡沫化。这个泡沫最终是到1973年6月才被刺破——当时的宏观背景是美国经济开始再次下滑、且通胀大幅上行,宏观经济陷入了中长期的“滞胀”,美国股市整体下跌,“漂亮50”的“确定性溢价”也就此消失。反观当前的A股环境,和“漂亮50”时期确实有相似之处——国内短期的宏观经济也比较稳定,但是对于中长期的经济增长和改革转型方向都存在极大的争议,面对巨大的不确定性,大家都去抱团稳定增长的消费龙头,使其获得了“确定性溢价”。我们认为只有等宏观环境的不确定性降低以后,消费龙头股的估值泡沫才会被刺破,而目前来看似乎还没到泡沫破灭的时候(未来可能降低宏观环境不确定性的事件有:经济复苏的证实或证伪、地产调控的效果检验、“十九大”的政策定调,等等).

2、本周主要变化

2.1 中观行业

下游需求

房地产:截至2017年03月24日,30个大中城市房地产成交面积累计同比下跌28.18%,相比上周的-27.51%继续下降,30个大中城市房地产成交面积月环比上升63.77%,月同比下降33.17%,周环比上涨4.56%。

汽车:乘联会数据,3月第3周乘用车零售销量同比上涨1%,相较3月第2周的-7%有所上涨。

航空:2月民航旅客周转量为743.42亿人公里,比1月减少38.19亿人公里。

中游制造

钢铁:本周库存降幅明显,预计下周钢价震荡运行。本周钢材价格均下跌,螺纹钢含税均价本周跌1.91%至3796.00元,冷轧含税均价大跌5.75%至4258.00元。本周钢材总社会库存下降1.89%至1472.53万吨,螺纹钢社会库存减少2.79%至732.14万吨,冷轧库存涨0.10%至113.21万吨。本周钢铁毛利率均下跌,螺纹钢跌1.20%至11.62%,冷轧跌4.68%至-1.34%。截至3月24日,螺纹钢期货收盘价为3140元/吨,较上周下跌12.17%。钢铁网数据显示,3月上旬重点企业粗钢日均产量为168.8万吨,较2月下旬下降2.87%。

水泥:本周全国水泥市场价格继续上扬,环比涨幅为0.54%。全国高标42.5水泥均价环比上周上涨0.4%至338元,其中价格上涨区域主要是华东地区。华东地区均价环比上周上涨0.87%至332.14元,中南地区保持不变为360.83元,华北地区保持不变为349.0元。

化工:化工品价格微跌,价差上行。国内尿素保持不变为1680.00元,轻质纯碱(华东)跌1.69%至1661.43元,PVC(乙炔法)跌0.90%至6267.86元,涤纶长丝(POY)跌0.64%至7949.00元,丁苯橡胶跌6.48%至16700.00元,纯MDI跌0.83%至34214.29元,国际化工品价格方面,国际乙烯跌3.90%至1037.86美元,国际纯苯跌8.26%至742.36美元,国际尿素跌1.06%至226.71美元。

上游资源

煤炭与铁矿石:本周铁矿石价格上涨,铁矿石库存增加,煤炭价格上涨,煤炭库存增加。国内铁矿石均价涨0.61%至726.86元,太原古交车板含税价稳定在1470.00元,秦皇岛山西混优平仓5500价格本周涨1.24%至684.00元;库存方面,秦皇岛煤炭库存本周增加5.83%至490.50万吨,港口铁矿石库存增加1.37%至13363.00万吨。

国际大宗:WTI本周跌1.54%至49.72美元,Brent跌1.79%至51.14美元,LME金属价格指数上涨0.92%至2838.10,大宗商品CRB指数本周跌0.55%至183.46;BDI指数本周涨3.68%至1240.00.

2.2股市特征

股市涨跌幅:上证综指本周涨0.99%,行业涨幅前三为建筑装饰(5.69%)、家用电器(4.10%)和休闲服务(3.69%);涨幅后三为房地产(-0.99%)、银行(-1.05%)和钢铁(-1.33%).

动态估值:本周A股总体PE(TTM)从上周21.68倍上升到本周21.90倍,PB(LF)从上周2.05倍上升到本周2.07倍;A股整体剔除金融服务业PE(TTM)从上周40.26倍上升到本周41.02倍,PB(LF)从上周2.69倍上升到本周2.72倍;创业板本周PE(TTM)从上周62.69倍上升到本周62.89倍,PB(LF)从上周4.90倍上升到本周4.94倍;中小板本周PE(TTM)从上周46.07倍上升到本周46.40倍,PB(LF)从上周4.04倍上升到本周4.05倍;A股总体总市值较上周上升0.76%;A股总体剔除金融服务业总市值较上周上升1.18%;必需消费相对于周期类上市公司的相对PB从上周1.69上升到本周1.72;创业板相对于沪深300的相对PE(TTM)从上周4.63下降到本周4.60;创业板相对于沪深300的相对PB(LF)从上周3.30下降到本周3.29;本周股权风险溢价上周的-0.83%上升到本周-0.81%,股市收益率从上周的2.48%下降到本周2.44%。

基金规模:本周新发股票型+混合型基金份额为106.52亿份,上周为79.72亿份;本周基金市场累计份额净增加90.12亿份。

融资融券余额:截至3月23日周四,融资融券余额9269.29亿,较上周上升0.76%。

新增A股开户数:中登公司数据显示,截至3月17日,当周新增投资者数量55.74万,相比上周的51.29万有所上升。

证券市场交易结算资金:截至3月17日,证券市场交易结算资金余额1.32万亿,相比上周减少1.14%。

限售股解禁:本周限售股解禁433.31亿元,预计下周解禁561.27亿元。

大小非减持:本周A股整体大小非减持9.93亿,本周减持最多的行业是建筑装饰(-3.98亿)、化工(-3.24亿)、家用电器(-2.74亿),本周增持最多的行业是通信(3.4亿)、医药生物(1.67亿)、有色金属(3555.82万).

AH溢价指数:本周A/H股溢价指数回升为115.71,上周A/H股溢价指数为114.37.

2.3 流动性

央行本周共进行了12次逆回购操作,总额为3000亿元;有3笔逆回购到期,总额为2200亿元。公开市场操作净投放(含国库现金)800亿元资金。截至2017年3月24日,R007本周下跌35.71BP至3.2%,SHIB0R隔夜利率下跌2.90BP至2.604%;长三角和珠三角票据直贴利率本周都上扬,长三角涨25.00BP至4.35%,珠三角涨25.00BP至4.40%;期限利差本周下跌4.64BP至0.40%;信用利差下跌1.47BP至1.34%。

2.4海外

美国:周三美国公布2月成屋销售总数年化548万户,低于预期值556万户和前值569万户;周四公布美国2月新屋销售59.20万户,高于预期值56.4万户和前值55.50万户;周五公布美国2月耐用品订单环比初值1.70%,高于预期值1.30%,低于前值2.00%。

欧元区:周二公布英国2月CPI同比为2.30%,高于预期值2.10%和前值2.18%;周四公布欧元区3月消费者信心指数初值-5,高于预期值-5.9和前值-6.2;周五公布欧元区3月制造业PMI初值56.2,高于预期值55.3和前值55.4.

日本:周三公布日本2月季调后商品贸易帐为6802.72亿日元,高于预期值5508亿日元和前值1555亿日元。

本周海外股市:标普500本周下跌1.44%收于2343.98点;伦敦富时跌1.19%收于7336.82点;德国DAX跌0.26%收于12064.67点;日经225跌1.33%收于19262.53点;恒生涨0.2%收于24358.27.

3、下周公布数据一览

下周看点:中国3月官方PMI;美国3月谘商会消费者信心指数、四季度实际GDP年化环比终值;欧元区3月CPI同比初值、英国四季度GDP环比终值;日本2月全国CPI同比

3月27日周一:欧元区2月M3货币供应同比

3月28日周二:美国3月谘商会消费者信心指数

3月29日周三:美国2月成屋签约销售指数环比,日本2月零售销售同比

3月30日周四:美国四季度实际GDP年化季环比终值

3月31日周五:中国3月官方PMI,美国2月个人收入环比,美国2月个人消费支出(PEC)环比,欧元区3月CPI同比初值,英国四季度GDP季环比终值,日本2月全国CPI同比(微信公众广发策略研究)