■风险提示:经济不达预期;地缘政治风险;通胀超预期

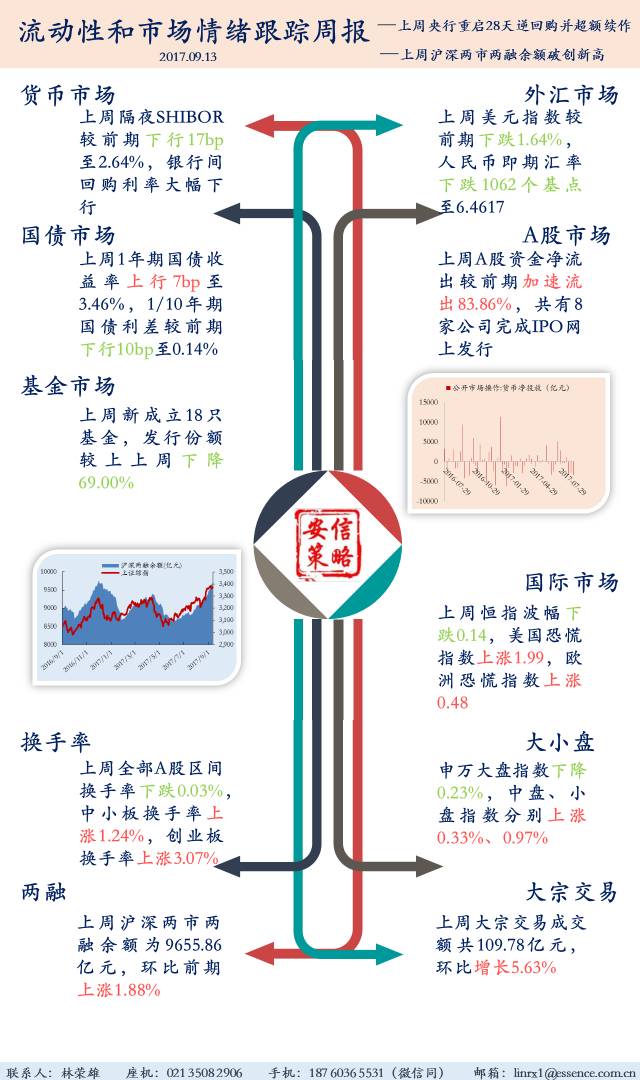

当下两融余额加速上升,与近期大盘走势较为一致。

自2017年6月两融余额触底8625亿元之后开始上升,目前两融余额达到9783.76亿元(截止9月12日),创20个月以来新高,成为2016年2月以来最高点。

不难看出,两融余额变动与近期大盘走势较为一致。

具体而言,近一年沪深两融余额与上证综指收盘价的相关系数(日频率)高达0.45。随着上证综指于8月25日突破3300点,

两融余额加速提升,表明杠杆资金活跃,市场风险偏好明显改善。

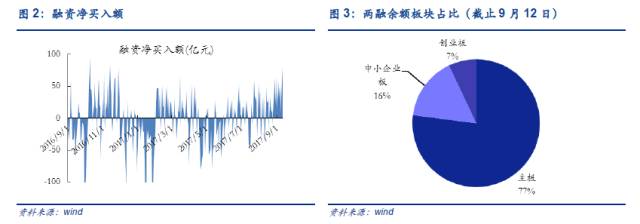

另外,从成交角度来看,

融资净买入额连续十二天均为正,同样可见杠杆资金正在积极进入股市。

从板块上来看,主板两融余额增幅最高,中小板增速最快。

截止9月12日,主板、中小板、创业板两融余额分别为6972亿元、1443亿元和627亿元,占比分别为77%、16%和7%。从增量角度来看,8月以来主板、中小板、创业板两融余额分别增加为556亿元、131亿元、41亿元,增速分别为7.9%、9.1%和6.5%,

不难看出主板增幅最大,中小板增速最为明显,创业板两融提升相对较弱。

另外,从成交角度来看,8月1日至今两融净买入额(融资净买入-融券净卖出)中主板占比仍为最高,主板、中小板、创业板分别为569万元、132万元和46万元,占比为76%、18%和4%,与两融余额各板块占比基本一致。

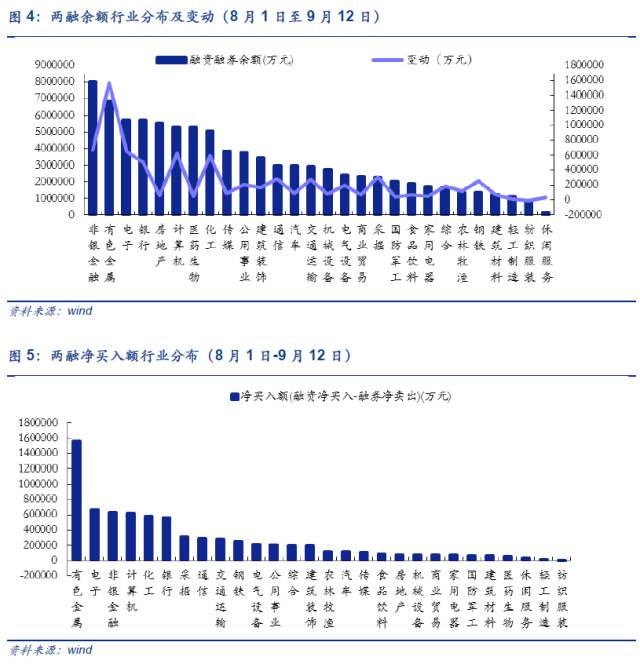

从行业分布来看,有色两融余额增幅最高,增速最为明显;成长获杠杆资金大幅增持。

截止9月12日,两融余额前五的行业为非银金融(806亿元)、有色金属(683亿元)、电子(573亿元)、银行(571亿元)、房地产(553亿元);计算机(529亿元)、传媒(386亿元)等成长行业的两融余额也较高。与8月1日相比,两融余额增加较多的行业为有色金属(156亿元)、非银金融(66亿元)、电子(65亿元)、计算机(62亿元)、化工(59亿元)等。

不难看出,有色两融余额增幅最高,增速最为明显。

此外, 8月至今两融净买入成交额中最高的为有色金属(156亿元)、电子(67亿元)、非银金融(63亿元)、计算机(62亿元)、化工(59亿元)、银行(56亿元)、采掘(31亿元)等,主要集中在周期行业。

值得注意的是杠杆资金对成长板块大幅增持,验证我们之前从流动性角度看成长股系列得到的结论。

(详见《

成长股躁动的蛛丝马迹

》《

成长股躁动的迹象正在进一步显现

》《

从流动性看成长股的历史演绎

》)。

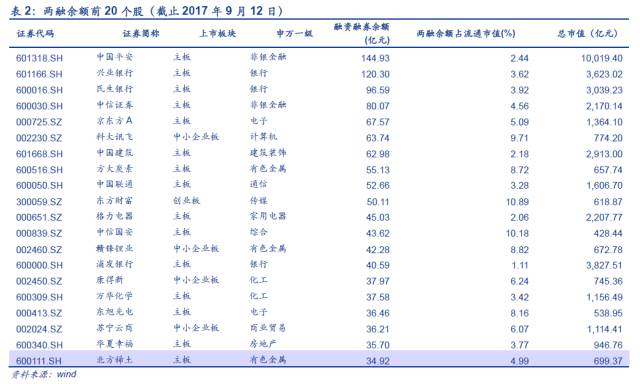

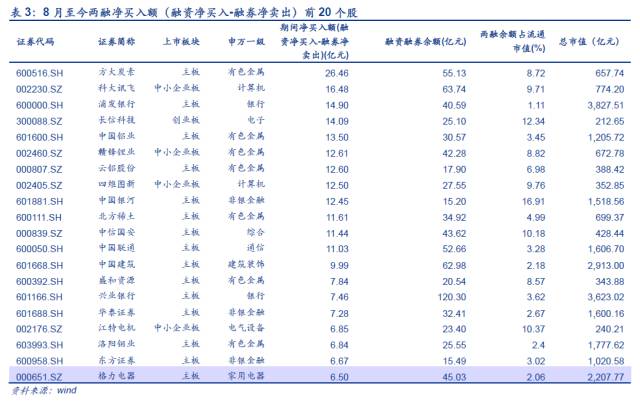

从个股角度,两融偏爱龙头,消费个股遭到融资资金减持。

目前融资融券标的股票为953只,其中主板、中小板、创业板分别有713、185、55只,标的最多的行业有医药生物(83只)、房地产(65只)、化工(57只)、公用事业(56只)、电子(53只)、有色金属(46只)等。目前,

两融余额最高的个股中金融占比较高

,中国平安、兴业银行、民生银行、中信证券位居前四,另外,京东方A、科大讯飞、中国联通、东方财富、方大炭素、中国建筑等

各行业龙头的成为融资融券的重仓股

。另外,从8月至今成交来看,净买入最高的个股是方大炭素、科大讯飞、浦发银行、长信科技、中国铝业等,前20只个股有7只位于有色金属行业。

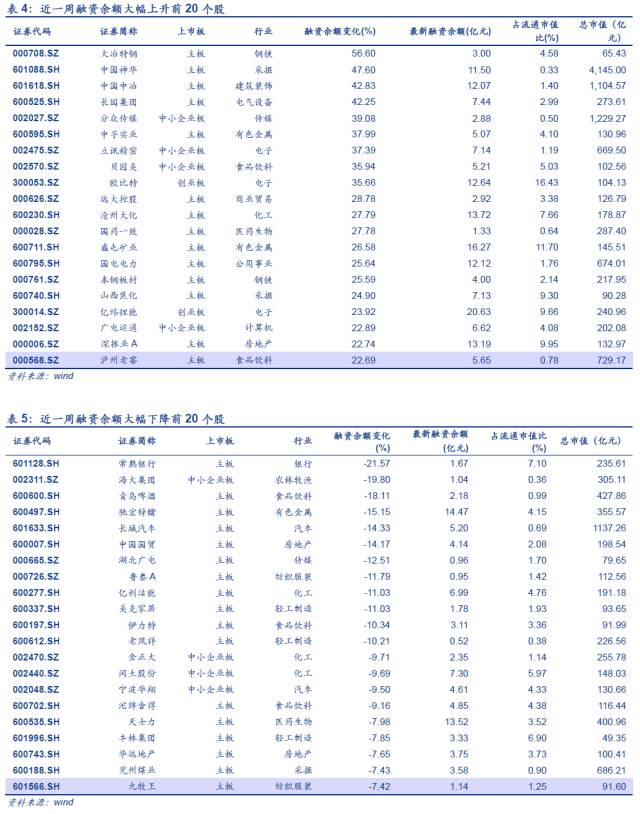

结合对近期融资融券余额大幅上升和下降的个股进行统计,我们进一步发现:

-

融资余额大幅上升(看多)

的个股有大冶特钢、中国神华、中国中冶、中孚实业、沧州大化等,

对周期股的增持热度不减

。

-

融资余额大幅下降(看空)

的个股有海大集团、青岛啤酒、沱牌舍得、伊力特、九牧王等,

消费个股遭到融资资金减持

。

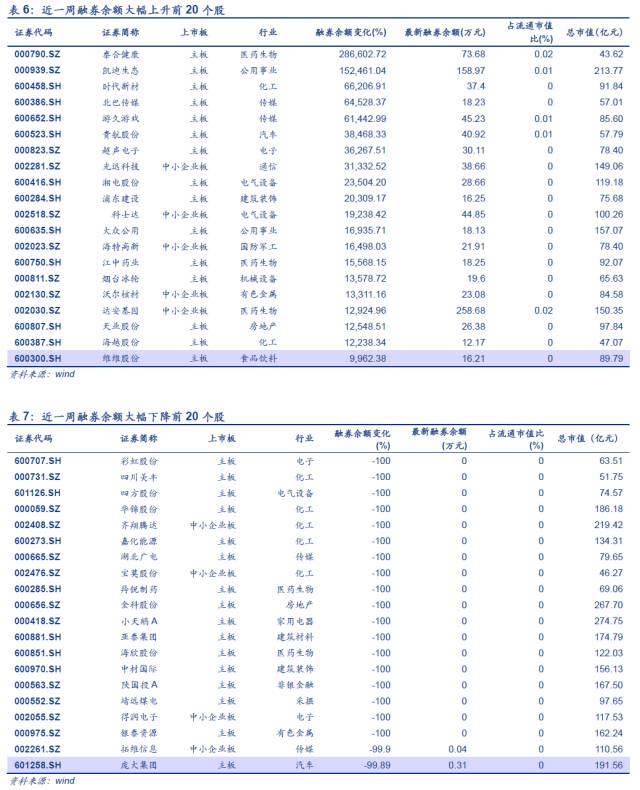

-

融券余额大幅上升(看空)

的个股有泰和健康、凯迪生态、时代新材、北巴传媒、游久游戏等,

成长股居多

。

-

融券余额大幅下降(看多)

的有彩虹股份、四川美丰、四方股份、华锦股份、齐翔腾达等,

化工股居多

。

■

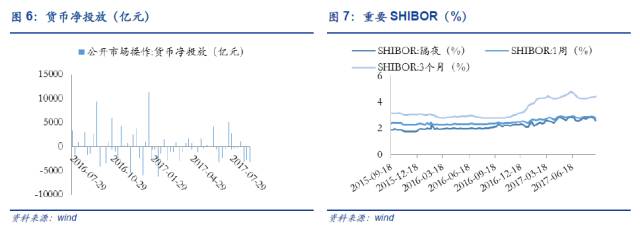

公开市场操作:

上周公开市场净回笼2015亿元,本周资金到期金额共计1100亿元。

解读:

上周四央行超额续作2980亿MLF,重启28天逆回购操作。

上周央行称银行体系流动性总量较高,连续四天暂停逆回购操作,于周三重启200亿元28天逆回购操作,3700亿元逆回购到期,全周实现资金净回笼2015亿元,短期资金面较为宽松,中长期资金面总体维稳。结合本周六共有1135MLF到期,我们认为央行意图提前对冲九月到期的MLF,

预计9月央行稳健中性的操作取向并未发生改变,下旬中长期资金到期压力不大(9月18-22日为0亿元、25-29日为0亿元),总体有望继续平稳。

■货币市场:

上周隔夜SHIBOR 较前期下行17bp至2.64%,1周SHIBOR较前期下行8bp至2.80%,3个月SHIBOR较前期上行6bp至4.43%。银行间质押式回购加权平均利率较前期下行19bp至2.77%,买断式回购利率较前期下行19bp至3.17%,同业拆借利率较前期下行22bp至2.74%。

解读:

上周中长端SHIBOR上行,短期SHIBOR与银行间回购利率全面下行。

上周银行间资金面流动性较高,各SHIBOR品种表现不一,短期利率下行,中长端利率上行,1年期SHIBOR基本较此前持平。另外,上周商业银行间回购利率大幅下行,质押式、买断式回购加权平均利率和同业拆借利率较前期分别下行19bp、19bp和22bp,

表明短期资金面较为宽松,考虑到央行重启28天逆回购操作和超额续作MLF,我们认为9月下旬货币市场资金资金压力大幅上升概率小。

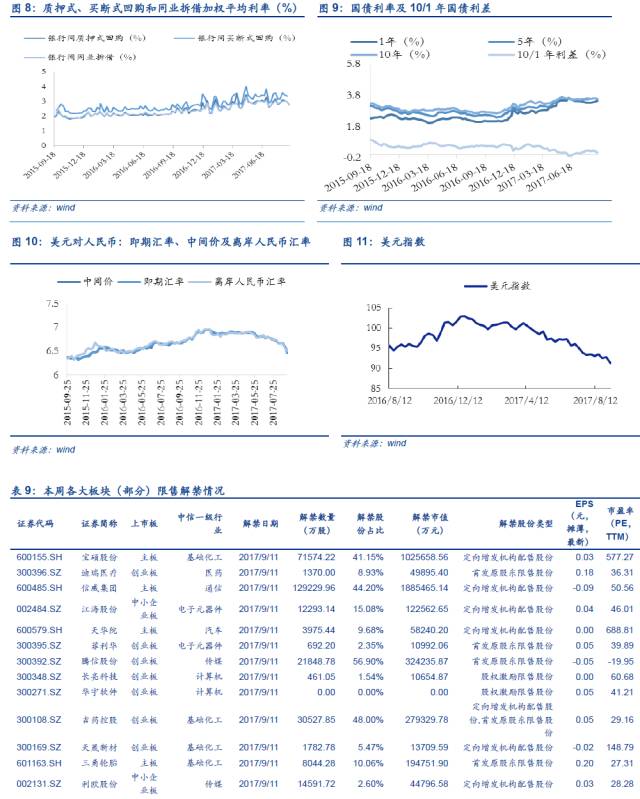

■

国债市场:

上周1年期国债收益率上行7bp至3.46%,5年期国债收益率下行4bp至3.58%,10年期国债收益率下行4bp至3.6%,1/10年期国债利差较前期下行10bp至0.14%。

解读:

上周国债期货多数合约收红,期限利差下行。

“削峰”式操作过后,央行如期开展“填谷”行动,资金面较为宽松,上周国债期货多数合约收红,除1年期国债收益率上行7bp外,5年期和10年期国债收益率分别下行4bp,期限利差下行10bp。此外,值得关注的是上周六统计局发布8月CPI和PPI 数据显示,CPI环比上涨0.4%,同比上涨1.8%;PPI环比上涨0.9%,同比上涨6.3%,CPI同比增长数据好于预期或会对国债市场造成不利影响,

我们预计债市后续仍将维持窄幅震荡。

■外汇市场:

上周美元指数较前期下跌1.64%至91.33,人民币即期汇率下跌1062个基点至6.4617,人民币中间价下跌877个基点至6.5032,离岸人民币汇率下跌577个基点至6.5030,最新1年期NDF为6.6021。

解读:

上周美元指数下跌,人民币持续升值。

上周四公布的美国数据显示,初请失业金人数大大高于预期,受此影响,当日美元指数跌幅达0.79%,上周美元指数下跌1.64%。同时,上周人民币持续升值,即期汇率、币中间价、离岸汇率和1年期NDF全线下跌,其中人民币中间价连续5天下跌至6.5032,周五在岸CNY、离岸CNY分别报收6.4617和6.4864,创2017年1月份以来最低值。上周五央行发布加急文件(银发【2017】207号),宣布自9月11日起,将远期售汇的外汇风险准备金率从20%调整为0。

我们认为央行此举意图放缓人民币升值速度,短期内人民币升值速度有望放缓。考虑到中国通胀数据大幅好于预期,人民币升值预期尚存。

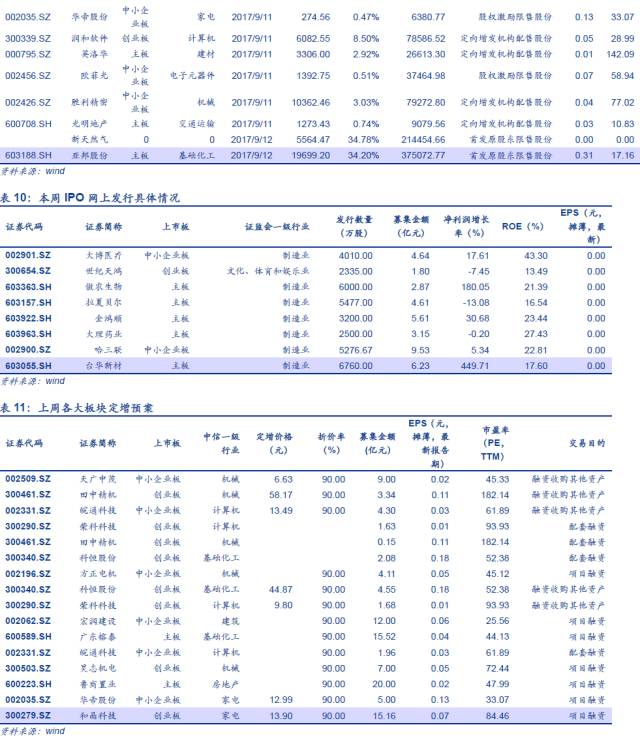

■

A

股市场:

上周A股资金较前期加速流出

一级市场方面,

上周共有8家公司完成IPO网上发行,募集资金共36.80亿元;本周共8家公司完成IPO网上发行,预计募集资金共38.43亿元,较上周上涨4.43%。上周共16家公司公布定增预案,预计募集资金共107.48亿元,较上上周同比下跌1.40%。

二级市场方面,

上周共有52家公司限售股解禁,解禁数量共126.41亿股,解禁市值共1001.68亿元。本周共46家公司限售股解禁,预计解禁数量共56.58亿股,解禁市值共839.71亿元,分别较上周环比缩减55.24%和16.17%。此外,上周重要股东二级市场净增持2.38亿元,较前一周上涨643.75%。上周全部A股资金净流出1566.81亿元,较前期加速流出83.86%。

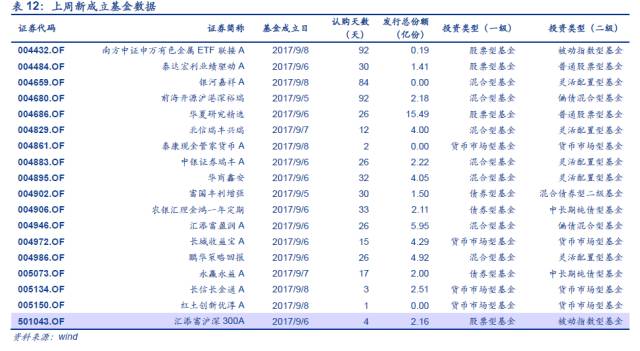

■

基金市场:

上周基金发行份额上涨17.58%

上周新成立18只基金,发行份额为54.99亿份,较上上周下跌69.00%,发行份额最高的是华夏研究精选,为15.49亿份。全部基金份额97494.44亿份,较前期上涨0.10%。

上周股票型基金仓位由87.26%降至86.82%,混合型基金仓位由51.97%降至51.45%。所有基金当中,减仓基金占60.53%,约49.61%的基金减仓幅度小于2.5%。