并购汪研究中心,专注并购市场研究;

公众号并购汪,并购领域第一自媒体;

并购汪社群,高端人脉与价值分享平台;

添加微信ibmawang2为好友,点击上方加关注↑↑

《并购基金》:

首发!资产池与资金池的黄金之地:《并购基金》现货发售中!(附详细目录)

《市场观察》:

系统构建并购市场全景图【《并购汪市场观察》详细目录】

《2017年并购重组案例精编》:

2017年并购重组案例精编【你的随身案例库!(附样刊)】

2017年个人会员大礼包:

重磅!并购基金与上市公司+医疗健康行业的并购与公司转型!【上海站+深圳站线下活动】

(扫描上方二维码可下单)

规模已超过4000亿,2个月内成立近80支。

再融资新政以后,掘金并购基金成为资本市场的新大陆!

并购汪研究中心出品,市场上第一个专门深入分析并购基金案例的报告。

精选超过20个高能A股并购基金案例,从实际操作入手深入分析;

模式设计到完成退出,全面覆盖募投管退四大环节,总结最实用的成功经验。

上市公司,银行,PE,券商,保险……

在这个资金池/资产池之间的黄金之地

,

相信您一定能从中找到机会!

价格:358元

团购(20份以上)请联系小汪(微信号:binggou_wang,电话:18519667158)

如需发票,请留言告知发票抬头。

一、趋势篇:资金池与资产池之间的黄金之地

第一章、美国并购基金在

80年代并购潮中的实践

(一)美国80年代并购潮出现的原因

(二)美国并购基金的发展与经验

第二章、中国并购基金随着并购市场的发展而发展

(一)中国并购市场的“井喷式”发展

(二)本土并购基金的特色:支持上市公司的重组并购

(三)收购上市公司控制权的并购基金

二、专题篇:详解并购基金的策略制定

第一章、并购基金参与上市公司交易的模式

(一)模式一:投资者将并购基金出售给上市公司

(二)模式二:并购基金与上市公司进行换股交易

(三)模式三:“上市公司+PE”

第二章、并购基金的作用

(一)减轻上市公司资金压力

(二)为上市公司引入战略投资者

(三)可巧妙调节控股股东持股比例

第三章、募资策略:降低合规风险&放大募资能力

(一)募资主体的设计策略

(二)资本结构的设计策略

(三)杠杆结构的设计策略

第四章、投资管理策略:经典与创新的投资艺术

(一)策略1:优质标的+中国故事

(二)策略2:产业整合

(三)策略3:收购不良资产与债务重整

(四)策略4:杠杆收购(LBO)

(五)策略5:分拆出售标的

(六)策略6:深度介入标的的管理

第五章、退出策略:交易效率与合规设计的关键

(一)退出风险:与上市公司的交易存不确定性

(二)如何降低退出风险

第六章、收购上市公司的并购基金:产业整合策略符合市场导向

(一)交易型的并购基金:退出难度正在加大

(二)产业整合型的并购基金

三、案例篇:募投管退策略的实践应用

第一章、上市公司参与的并购基金

(一)艾派克:如何利用金融创新

(二)西王食品:如何正确进行LBO

(三)世纪游轮:如何100万美元撬动46亿美元交易

(四)维格娜丝:大股东增信助力“蛇吞象”并购

(五)德尔股份:如何债务重整提高财务回报

第二章、大股东参与的并购基金

(一)梅泰诺:如何引入大股东解决跨境并购“小吃大”问题

(二)九洲电气:如何利用控股股东增信

(三)太阳鸟:如何解决竞拍时机问题

(四)长江润发:如何远交近攻成功转型

(五)华灿光电:如何引入第三方平衡交易

第三章、并购基金募投管退完整案例

(一)长电科技:巧用债转股的退出策略

(二)斯太尔:硅谷天堂如何获得丰厚回报

(三)金城医药:并购基金如何主动管理

第四章、收购上市公司的并购基金

(一)紫光学大:抓住风口占据K12制高点

(二)方大化工:三方交易的危与机

(三)友利控股:产业资本与金融资本如何共赢

第五章、经典案例延伸阅读

(一)北京君正:如何看待合规风险

(二)大康牧业:如何平衡上市公司与PE

(三)旋极信息:如何进行结构化安排

(四)九洲电气:如何利用大股东增信

(五)融钰集团:如何巧换控制人

(六)步森股份:如何卖壳盈利

(七)南京新百:如何在交易终止后锁定标的

(八)雅克科技:如何看待“交叉持股”问题

(九)天神娱乐:如何通过并购基金多面出击

四、政策监管与合规问答篇

第一章、综合类问答

第二章、上市公司重大资产重组类问答

第三章、资产管理类问答

第四章、会计类问答

(扫描上方二维码可下单)

1份报告,

全年研究

跨境并购/金融工具/并购基金/避免借壳

实用出发,案

例说话,

逻辑体系完备

全市场最高能案例

最系统梳理!

并购汪市场观察

最实用、最前沿、最深入和最全面的

并购市场研究与思考

价格:258元

团购(20份以上)请联系小汪

(微信号:binggou_wang,电话:18519667158)

购买可提供发票,请在下单时的留言区写明公司抬头。

一、总览:大杠杆小时代,并购进入2.0时代

二、政策篇:新规下的并购重组市场

三、行业篇:

资产证券化热门行业

四、跨境篇:从中概股、港股回归,到海外标的成主流

五、公司篇:逆袭与皇冠

六、并购基金篇:十大并购基金应用典型案例

七、创新篇:私募EB与债转股应用案例

八、新三板并购篇:不要只盯着新三板的“流动性”

九、影响力篇:十大影响力并购

十、榜单篇:并购汪年度榜单发布!

详细目录见:

系统构建并购市场全景图【《并购汪市场观察》详细目录】

(扫描上方二维码可下单)

一、控制权转让交易

收录直接发生控制权转让,或直接针对上市公司进行收购而导致上市公司实际控制权发生变更的情形。

二、重大资产重组交易(首次披露交易方案)

收录首次公布交易方案的构成重大资产重组交易的案例情况。

三、发行股份购买资产

(未构成重大资产重组)

收录最新公布的,未构成重大资产重组,但属于《重组管理办法》规定的上市公司发行股份购买资产的情形的交易。

四、并购重组委上会案例

收录中国证监会上市公司并购重组委当日工作会议审核的上会案例情况,跟踪审核结果及审核意见。

电子版推送,便于查找,随身携带。

重量级汇总,轻量级

使用,打造随身“案例库”。

简洁的语言,清晰的分类,有效的信息。

为

繁杂枯燥的公告做“减法”,为你的效率做“乘法”。

一、控制权转让

注:此节仅统计直接发生控制权转让,或直接针对上市公司进行收购而导致上市公司实际控制权发生变更的情形;对因重新认定等原因导致的控制权变化,以及由于大股东减持或向第三方出售部分股权而导致的控制权被动转移不做统计。

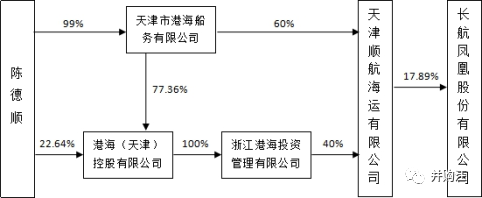

【交易1】长航凤凰:天津顺航向广东文华转让17.89%股权致上市公司实际控制人变更

1

、概述

2017年1月10日,长航凤凰接到控股股东天津顺航通知,天津顺航与广东文华于2017年1月8日签署了《合作意向书》,天津顺航有意向将其持有的本公司无限售流通股181,015,974股(占本公司已发行股份的17.89%,以下简称标的股份)转让给广东文华。天津顺航有意向转让的标的股份整体作价暂定为人民币19亿元。本次交易后,上市公司实际控制人变更为陈文杰。

2

、交易方案

转让数量:181,015,974股。

标的股份占上市公司总股本比例:17.89%。

天津顺航持股变化:由17.89%下降至0%。

广东文华持股变化:由0%提升至17.89%。

转让价格:10.50元/股。

上市公司停牌时股价:7.9元/股。

原实际控制人:陈德顺。

新实际控制人:陈文杰。

本次交易的目的:尚未披露。

本次转让后股东持股情况:

3

、交易背景

3.1 转让方

企业名称:天津顺航海运有限公司。

法定代表人:陈德顺。

经营范围:国内水陆货物运输代理;劳务服务;国内沿海及长江中下游普通货船运输。

股东及持股比例:

3.2 受让方

企业名称:广东文华福瑞投资有限公司。

法定代表人:陈文杰。

经营范围:利用自有资金投资及管理;销售:汽车配件、汽车装饰品,机电产品,金属材料,化工产品(不含危险化学品),建筑材料,百货;汽车美容;代理货物运输手续;汽车租赁;批发:燃料油(不含危险化学品),润滑油;商品信息咨询;房屋租赁;设计、制作、代理、发布国内外各类广告(依法须经批准的项目,经相关部门批准后方可开展经营活动)。

股东及持股比例:广东文华现有股东为陈文杰和陈伟雄。陈文杰现持有广东文华2850万股,占广东文华95%的股权;陈伟雄现持有广东文华150万股,占广东文华5%的股权。广东文华最近三年实际控制人没有发生变更。

4

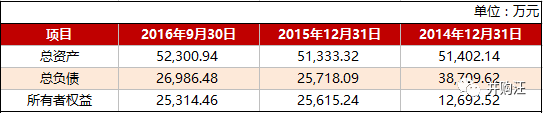

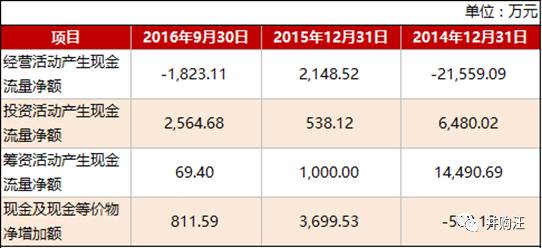

、上市公司情况介绍

公司股本:101,208.35万股。

最新市值:79.95亿元。

上市公司原控股股东、原实际控制人概况:公司原控股股东系天津顺航,直接持有公司17.89%的股份。陈德顺为上市公司实际控制人。

主营业务:为干散货航运及港航物流服务业。

上市公司最近两年一期主要财务指标:

二、重大资产重组(首次披露交易方案)

【交易1】中洲控股收购华南城控股23.3%股权:33.99亿元

1

、概述

中洲控股于2017年1月11日晚发布重大资产购买报告书(草案),拟通过间接持有之全资子公司 Best Wisdom,以现金方式收购郑松兴先生及Accurate Gain 分别持有的华南城控股的79,000,000股及1,778,196,831股股份,收购价格为每股2.05港元,折合人民币每股1.83元,合计作价3,807,253,503.55港元(折合人民币 3,398,735,202.62元)。

2

、交易方案

2.1现金购买资产

交易对方:郑松兴、Accurate Gain。

交易作价:33.99亿元。

现金来源:公司自有资金与银行借款。

标的资产:华南城控股共计1,857,196,831股普通股股份,约占华南城控股截至2016年9月30日已发行股份数的23.20%。

标的业务:开发及经营大型综合商贸物流及商品交易中心、提供物业管理、电子商贸、奥特莱斯运营及仓储物流服务。

3

、交易背景

3.1 上市公司

公司股本:66,483.11万股。

最新市值:134.6亿元。

上市公司控股股东、实际控制人概况:公司控股股东为中洲置地,实际控制人为黄光苗先生,自然人黄光苗先生间接持有公司43.31%的股权。

主营业务:以房地产开发及销售为核心业务,同时也涉及物业租赁及服务、酒店餐饮、工程施工等多个领域。

上市公司最近三年一期主要财务指标:

3.2 标的公司

主营业务:标的公司华南城是在联交所主板上市的公司,华南城及其附属公司经营范围主要包括:开发及经营大型综合商贸物流及商品交易中心、开发商住配套设施、提供物业管理、电子商贸、奥特莱斯运营及仓储物流服务。业绩承诺:未做业绩承诺。