重要提示:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号发布的观点和信息仅供海通证券的专业投资者参考,完整的投资观点应以海通证券研究所发布的完整报告为准。若您并非海通证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

投资要点

公司发布2019中报:

2019H1收入7.62亿元,同比增长31.08%,归母净利润0.87亿元,同比增长30.99%,扣非归母净利润0.75亿元,同比增长23.41%,埃克替尼销量增长31.26%。

经营性现金流2.37亿元,同比增长59.59%。

点评:

埃克替尼收入2019Q2延续2019Q1高增长。

2019Q2埃克替尼收入3.87亿元,同比增长30.48%,延续一季度高增长(2019Q1埃克替尼收入增速31.70%)。

考虑到竞品易瑞沙3月份开始陆续降价,埃克替尼销售额仍能保持快速增长,我们认为公司在销售学术推广方面表现出非常强的能力,我们预计全年完成股权激励业绩考核目标14亿元营业收入可能性高。

公司通过多项临床研究,包括BRAIN、CONVINCE、EVIDENCE等,突出埃克替尼差异化,打造学术品牌,保障产品销售额不断突破。

另外近期埃克替尼常规纳入国家医保,我们认为公司能够采取更灵活的价格策略参与市场竞争,延长了埃克替尼的生命周期,销售峰值有望进一步提高。

研发费用持续投入,销售费用增速放缓。

2019H1

公司研发投入

3.23

亿元,同比增长

21.39%

,费用化支出

1.61

亿元,同比增长

30.85%

,我们认为研发费用(费用化)增速更快与公司早期项目大幅增多有关。

2019H1

销售费用

2.97

亿元,同比增长

16.13%

。

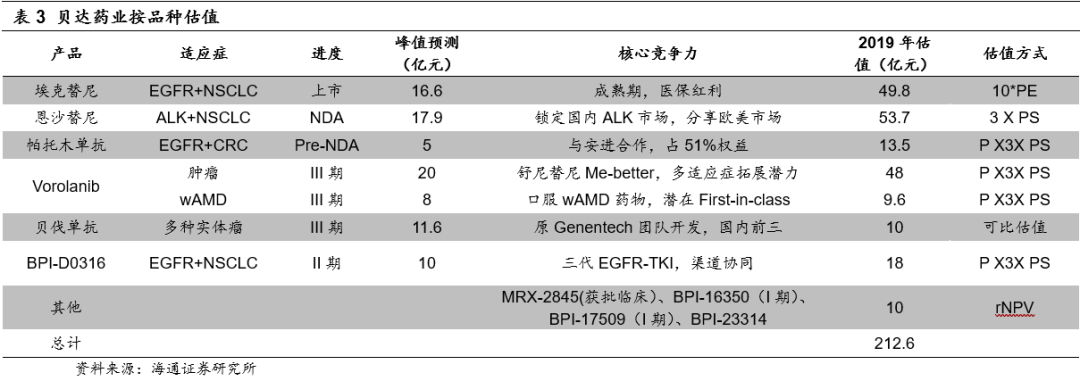

产品管线临床进展确定性高,公司内在价值持续提升。

恩莎替尼提交NDA申请,已进入优先审评,我们预计2019Q4能够获批上市,肺癌领域另一重要布局EGFR-T790M品种BPI-D0316开启重要II期临床,CM082、MIL60的III期临床已完成入组,我们预计这两个品种今年能够完成临床试验,明年能够申报上市。

CM082与特瑞普利单抗联用疗法II期临床完成入组,BPI-17509、BPI-23314、BPI-16350、BPI-3016已开启I期临床试验。

产品管线持续推进,研发能力不断兑现,公司内在价值持续提升。

盈利预测。

作为

A

股市场优秀的创新药标的,我们认为其有成长为大公司的潜力,考虑到研发投入的增长,我们调整盈利预测,预计

2019-2021

年公司利润分别为

2.07

、

2.32

、

2.58

亿元,对应

EPS

分别为

0.52

、

0.58

、

0.64

元。考虑到

PE

反映存量产品的估值,公司更具价值的是在研产品管线,我们认

为公司按照

DCF

估值合理市值

228.89

亿元,对应合理价值

57.08

元;按照品种估值,现有产品管线估值水平有望达到

212.6

亿元,对应合理价值

53.02

元,我们给予

6

个月合理价值区间为

53.02-57.08

元,给予

“

优于大市

”

评级。

风险提示。

研发进展不达预期;产品销售不达预期。

主要财务数据及预测:

财务报表分析和预测

: