10 月 25 日,中国平安旗下平安证券和中证指数公司联合发布「中证 - 平安国债活跃券指数」。

似乎,这不过是中国证券指数发展上的一小步。但是若你将其放在中国债券市场加速国际化、指数化投资的大背景下,或许就会意识到:「活跃券」这三个字背后隐含的「可投资性」,或许是中国债券国际化大跨步的起步,甚至代表着一个巨大债券新生态的发端。

▌ 活跃券的价值

中国债券市场,早已有多个债券指数,甚至有了基于债券指数交易的衍生品——国债期货。

但是,考虑到中国债市正处于腾飞的前夜,这显然是远远不够的。

在 2017 年上半年,债市最热火的话题就是中国的债券有望被纳入海外债券指数,并且带动可能高达 1 万亿美元的资金进入中国境内债券市场,使得外资对于中国债市的参与度从原本可怜的 1% 提升到 13%。

在这样的背景下,中国本土的债券 ETF 乃至于债券指数,都远远无法满足海外资金的需求。

是的,现有的债券指数,在 「 可投资性(investable)」 上,是有欠缺的。

要更容易理解这个问题,不妨看看股市上的上证指数。

作为 A 股历史上最悠久的指数,上证指数几乎已经成为了 A 股表现的代名词——尤其是在绝大多数的散户心目中。

但是你会发现,在基金公司开发指数产品 (包括 ETF) 以及中金所开发指数期货的时候,都没有选择上证指数作为标的,而是更多才有了类似沪深 300 指数这样的现代指数。

为什么?

很简单,因为上证指数的可投资性差——上证指数采用了总市值确定权重,但是中国 A 股具有非流通股这样的中国特色(全流通后则是变为由国资或大股东持有几乎不会在二级市场交易的股票),如果采用总市值确定权重,则会使得其表现无法体现每日交易的二级市场的表现,最具代表性的莫过于中国石油、中国石化这「两桶油」,过高权重对于上证指数的操纵影响力。

而从指数基金和指数化投资角度,这意味着,一个指数基金如果跟踪上证指数,当其规模足够大的时候,就会遭遇因为大股东持股不交易而无法买入对应的权重股股票的问题——这就是 「可投资性」 差的含义所在。

为了解决上证指数的这个问题,所以有了沪深 300 指数这样的现代指数,采用了「自由流通市值」,在剔除了大股东持有不会抛售的股票之后计算权重,以确保可投资性。在此基础上,才有了股票指数基金的大发展。

同样的 流动性问题,其实也存在于债券市场和债券指数身上——甚至更严重许多 。

毕竟,中国债券市场的流动性,远逊于股市,许多非近期券种,活跃性往往差的可怜。在这样的前提下,如果一个债券指数按照市值确定券种,就会带来比上证指数之于股票同样并且更严重的问题。

中证 - 平安国债活跃券指数的出现,恰恰是要 解决这个债券指数可投资性的问题 。

通过引入市场规模因子、上市时间衰减因子和剩余期限稳定因子,中证 - 平安国债活跃券指数可以基于高成交额的券种更高的权重。

对于指数投资者,这无疑是一件大好事。

以传统的 5 年期国债指数为例,由于包含许多国债品种甚至是非流通品种,所以基金公司在开发追踪指数的产品时,被迫要采用优化抽样等方法来剔除不合适的品种,而不能直接完全复制指数成分股——这显然增加了基金公司的研发成本和跟踪成本。

但此次中证 - 平安国债活跃券指数,显然在这点上具有巨大的优势——更少需要持有的券种更活跃的交投,显然可以大大降低指数复制成本。

▌ 为什么著名债券指数都来自券商

如果你对海外金融市场略微有一些了解的话,那么对于那些如雷贯耳的债券指数名字应该不会陌生,比如曾经执牛耳的雷曼兄弟债券指数(雷曼破产后变身巴克莱指数)、比如在新兴市场领域著名的 JP Morgan 指数、美林美银,此外还有花旗也是债券指数的重要提供商。

为什么在美国,核心的债券指数都是来自于券商,而不似股票指数往往是来自于标普、罗素、道琼斯这样的专业指数供应商?

其实原因很简单,在债券指数领域,券商相比指数公司,具有巨大的信息优势。

美国的债券更多以场外交易为主,并没有类似股票这样的中央交易所,而是由券商充当做市商提供双边报价。

编制债券指数,第一核心信息就是债券的价格。由于美国债券种类众多,许多债券往往并非每天有成交,那么显然大券商尤其是充当做市商的券商在确定债券的每日合理价格上,具有太大的优势——正因此,曾经是债券交易界巨头的雷曼,也自然成为了债券指数业的领军者。

虽然在中国债券市场,由于存在银行间和交易所两大集中交易场所,券商的信息优势并没有那么大。

但是在编制活跃券的问题上,券商的优势依然无法忽略。

在此次发布指数时,平安证券董事长特别助理 Chris Hodson 指出:

公司依托领先于市场的电子化债券及衍生品做市和交易经验,利用量化模型和大量的交易市场数据,回测了过去 5 年国债市场活跃券特点,最终才与中证指数共同开发出了「中证 - 平安国债活跃券指数」,这将提高指数工具类产品在债券市场的普及,助力中国债券市场的发展及国际推广。

是的, 如何判断活跃券,完全依赖于指数编制者的经验和预测 。2015 年的时候,平安证券从华尔街引入 Chris Hodson。

从简历来看,Chris Hodson 是一个典型的华尔街交易人才:

Chris 曾担任美国美林银行欧洲、中东及非洲市场部董事总经理,是线性利率交易部门的负责人。在那里他负责许多流通性利率业务,包括欧洲政府债券、超主权和机构债券,以及欧洲主要货币的线性利率衍生工具,包括利率掉期及货币掉期。在此之前,他负责管理美国银行北美市场部的利率掉期部门。

引入 Chris,对提升平安证券在债券领域的专业优势显然是具有很大的价值。此前,平安证券完成一笔 7 年期挂钩 FR007 的利率互换交易集中清算,成为上海清算所首单中长期利率互换集中清算,该集中清算的完成是平安证券在利率互换领域引领市场又一创新——而这个领域恰恰就是 Chris 所擅长的。

而此次中证 - 平安国债活跃券指数显然是 Chris 引领下交易团队的又一贡献。

▌ 指数是打造债券生态圈的第一步

指数,从来不是简简单单的指数。

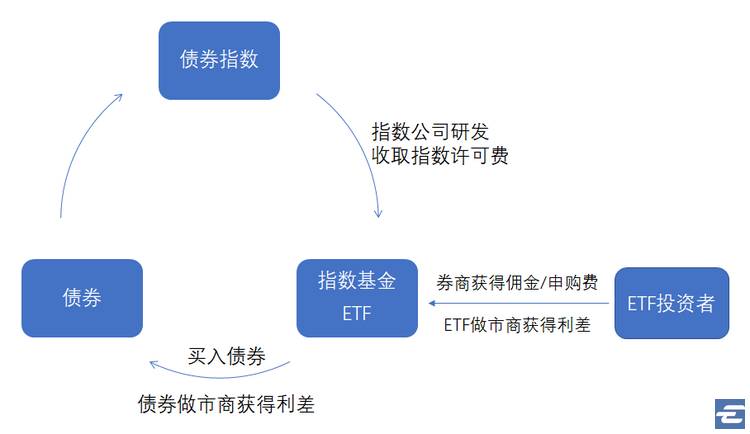

如果你对如火如荼的海外指数投资界产业有所了解,就会知道这是一个 巨大的生态圈 ,上下游包含了 指数开发、指数投资、指数产品做市商、券商交易等多个环节 。

熟悉平安证券的人都会知道,从很早开始,平安证券就是是希望在这样的生态圈中有所作为的。在其券商业务的四大杀手锏中,「 最专业的债券及衍生品交易商、做市商 」从来就是不可或缺的一环。显然,这次平安证券是希望在这个环节上走得更远。

在此次指数的发布时,平安证券总经理兼 CEO 刘世安对此就有一个清晰的表述:

公司正着力打造 债券 ETF 生态 ,通过加大投研力度及积极与指数公司展开合作,将设计出政策性银行债、信用债、全市场以及主题类的活跃券指数,致力于打造一个包括流动性指数设计、债券 ETF 管理、做市和交易的生态。

如果仔细看下图,则可以很清晰的看到整个生态圈的构成。而在这个生态圈中,平安无论是作为指数开发者、债券 ETF 做市商或交易券商以及债券做市商的身份上,都可以有所作为。

当然,上述这样的生态圈,一切都基于有好的债券指数,才能解决中国债券市场长期指数化投资羸弱的问题——整个中国债券市场规模已经高达 70 万亿元,但是债券 ETF 却不足 100 亿元——与之相比在美国仅仅是一只通货膨胀保护债券 ETF(TIP)规模就高达 233 亿美元。

如今,在好的债券指数上,平安证券已经踏出了第一步。接下来是否能够带动债券 ETF 产品的发展,就取决于相关基金开发和做市商支持的力度了,对此,我们不妨拭目以待。