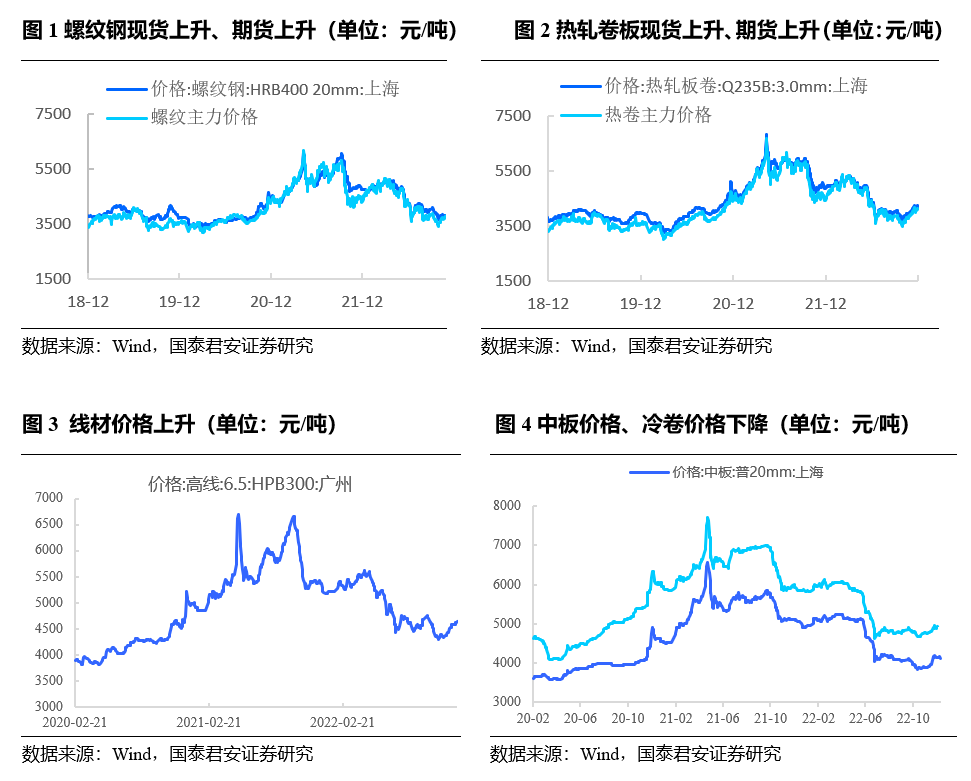

1.1 螺纹钢现货价格、期货价格上涨,钢材总库存上升

上周上海螺纹钢现货涨60元/吨至4100元/吨,涨幅1.49%;期货涨100元/吨至4105元/吨,涨幅2.50%。热轧卷板现货涨90元/吨至4250元/吨,涨幅2.16%;期货涨98元/吨至4143元/吨,涨幅2.42%。上海中板价格下降,冷卷价格下降,线材价格上升。中板跌20元/吨至4130元/吨,跌幅0.48%;冷卷跌4930元/吨至0元/吨,跌幅100.00%;线材涨50元/吨至4640元/吨,涨幅1.09%。短期淡季叠加疫情影响,钢材需求继续趋弱。但2023年,在稳经济的背景下,我们认为需求韧性仍在,复苏逻辑仍为行情主线。分领域来看,在地产端,我们认为随着政策持续发力,并逐步由政策端传导至地产基本面,我们预期地产端需求有望从底部逐步抬升。在基建端,我们认为基建仍将是稳增长的主要抓手,随着疫情影响逐渐减弱,基建项目加速开工,基建端用钢需求仍有较强支撑。在制造业端,我们预期汽车、家电、能源、机械等领域用钢需求韧性仍在。总体来看,我们预期23年钢铁需求将有所复苏,尤其年初金三银四存在更多期待,行业有望从亏损走向盈利,相应周期复苏交易也将重新出现。

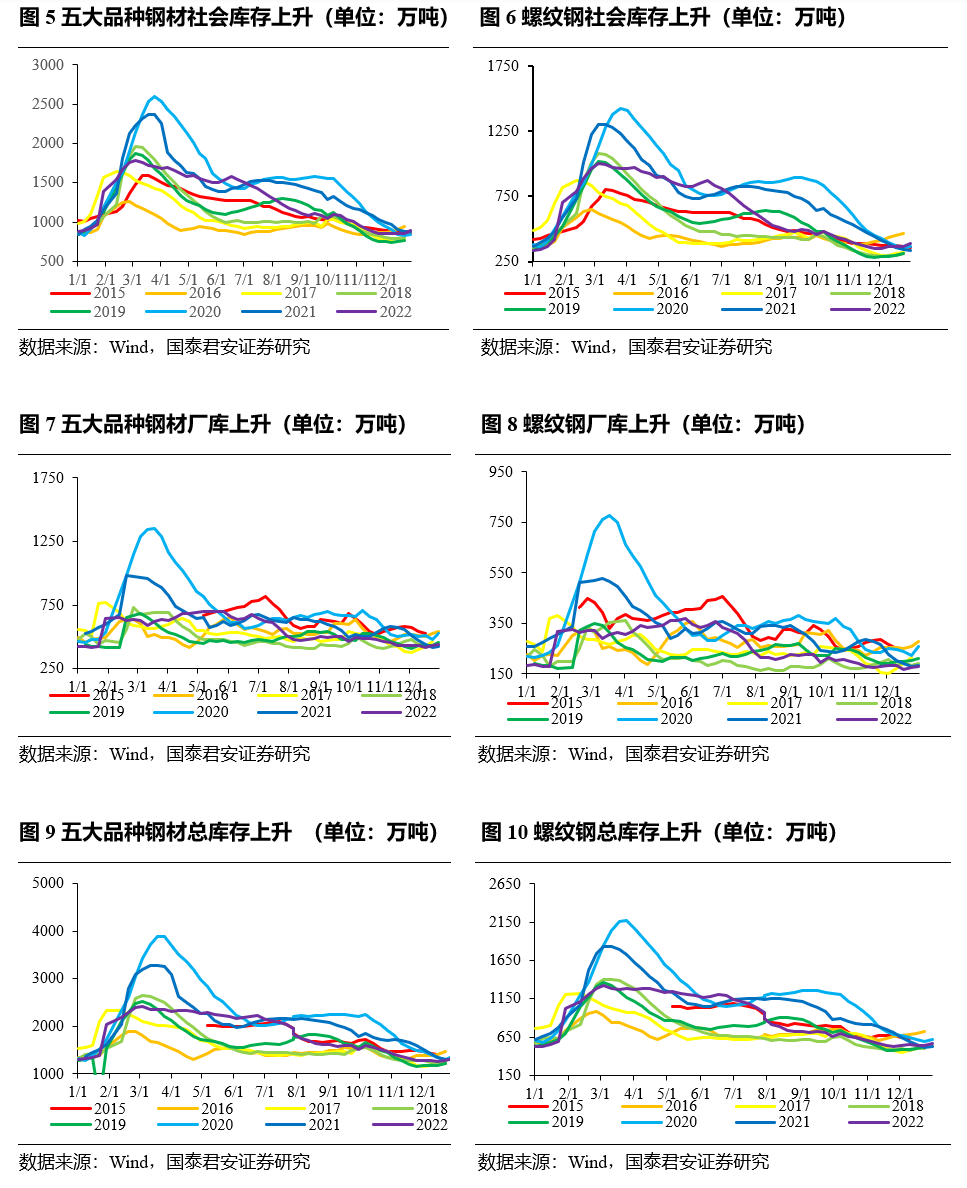

钢材社会库存上升,钢厂库存上升。上周主要钢材社会库存周环比上升37.66万吨,钢厂库存上升5.23万吨。社会库存方面,上周螺纹钢社会库存389.86万吨,环比上升23.06万吨;线材社会库存64.34万吨,环比上升5.7万吨;热卷社会库存203.61万吨,环比增加6.48万吨。钢厂库存方面,上周螺纹钢钢厂库存179.13万吨,环比上升1.89万吨;线材钢厂库存61.72万吨,环比上升5.91万吨;热卷钢厂库存81.12万吨,环比下降1.7万吨。目前钢材库存仍维持较低位水平,叠加后期供给向上弹性有限,后期需求一旦大幅回升,行业供需基本面将显著改善。

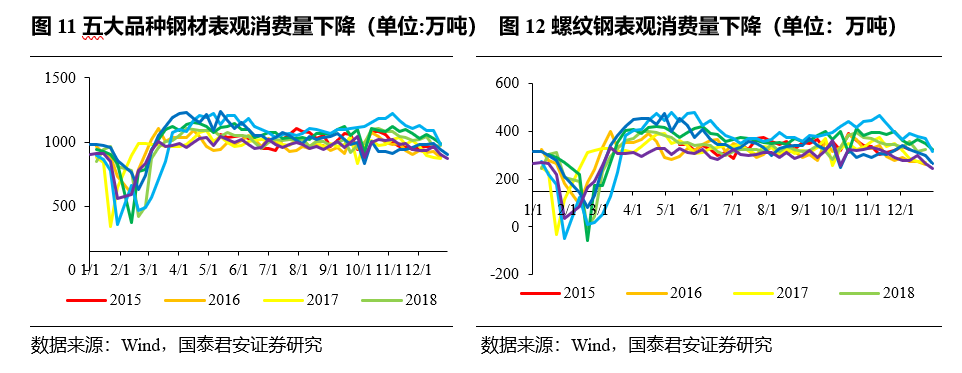

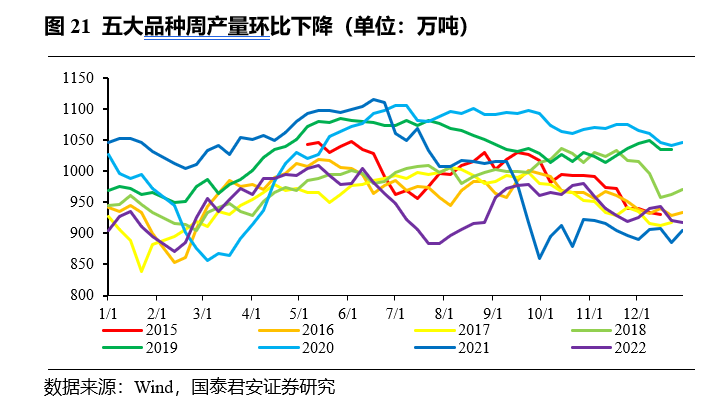

1.2 钢材表观消费量环比下降,建材成交量均值环比下降上周钢材表观消费量环比下降。五大品种表观消费量为874.38万吨,环比降3.21%,同比降3.37%。其中,螺纹钢表观消费量为246.68万吨,环比降7.34%,同比降7.86%。

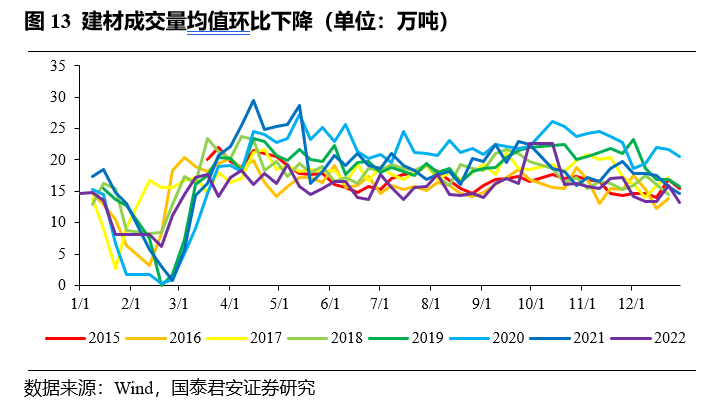

上周建材成交量均值环比下降。上周建材成交均值为11.114万吨,环比降16.12%,同比降23.98%。

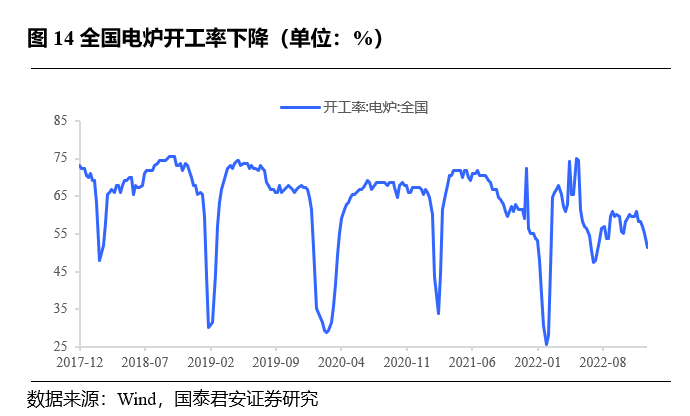

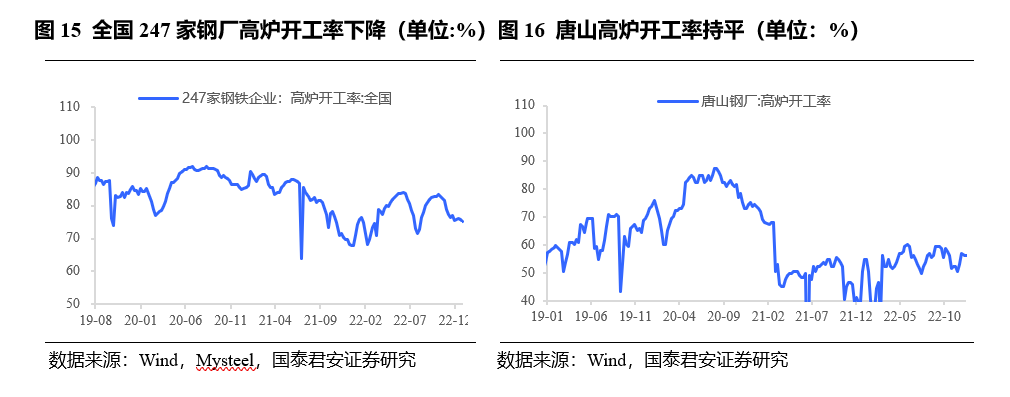

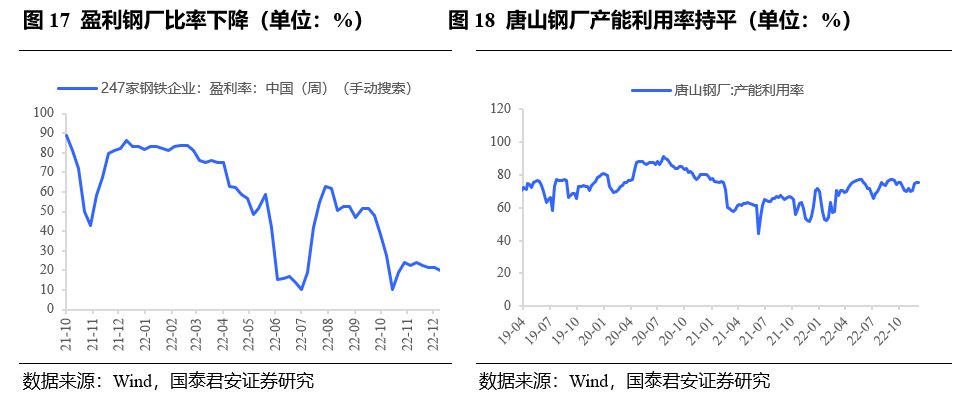

1.3 唐山高炉开工率上升,全国247家钢厂高炉开工率下降唐山高炉开工率与前一周持平,全国247家钢厂高炉开工率下降。根据Wind数据,上周唐山高炉开工率56.35%,与前一周持平;全国电炉开工率51.28%,较前一周下跌3.85个百分点。根据Mysteel数据,上周全国247价钢厂高炉开工率75.21%,较前一周下跌0.72个百分点。上周唐山产能利用率为75.14%,与前一周持平;全国盈利钢厂比率为19.91%,较前一周下跌1.74个百分点。

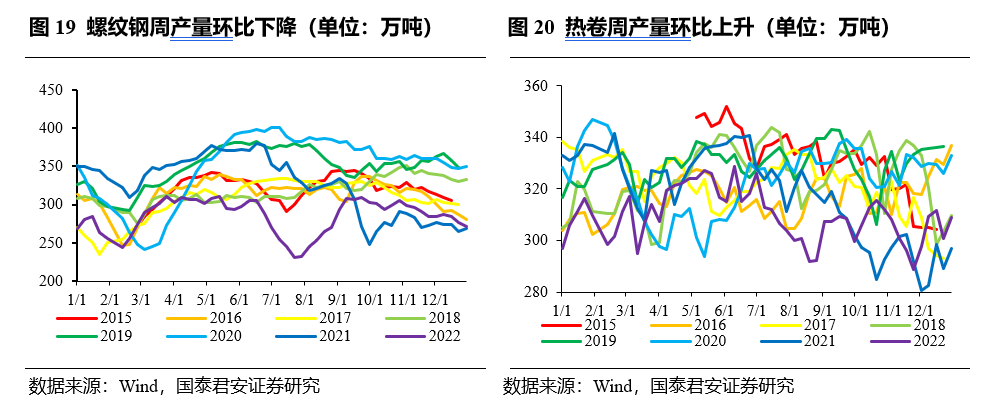

上周钢材产量下降。上周钢材周度总产量917.27万吨,环比下降3.21万吨。其中螺纹钢产量5.31万吨,环比下降5.31万吨。热卷产量309.03万吨,环比上升8.12万吨。

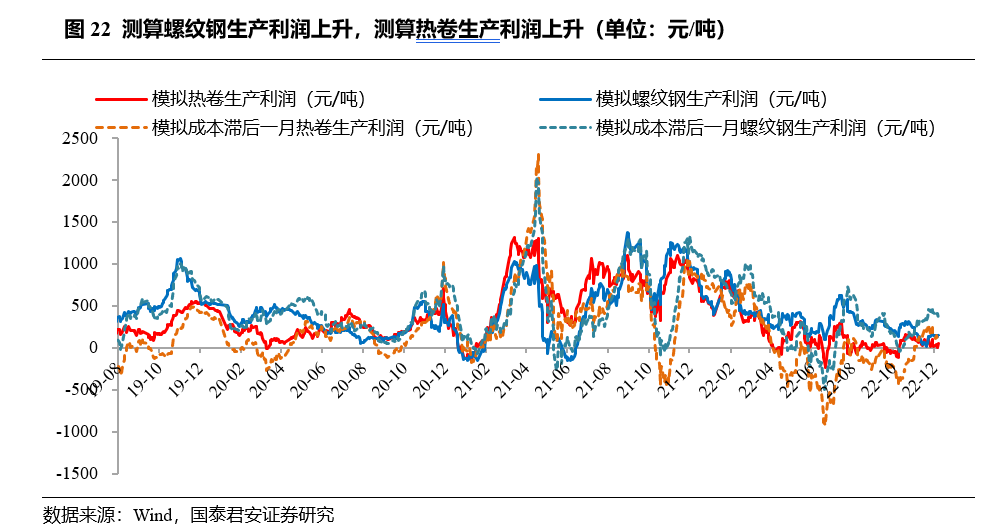

1.4 螺纹钢模拟生产利润上升,热卷模拟生产利润上升上周测算螺纹钢生产利润上升,测算热卷生产利润上升。测算螺纹钢生产利润涨1.2元/吨至149.8元/吨,热卷生产利润涨31.2元/吨至49.8元/吨。

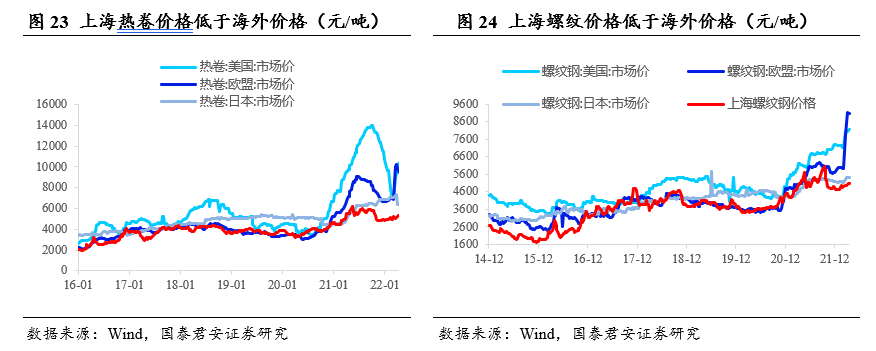

美国钢价持平,欧盟钢价持平,日本钢价持平。美国钢价与前一周持平,欧盟钢价与前一周持平,日本钢价与前一周持平。美国螺纹钢价格1280.0美元/吨与前一周持平;欧盟螺纹钢价格1420.0美元/吨与前一周持平;日本螺纹钢价格850.0美元/吨与前一周持平。

2. 铁矿石现货价格上升,期货价格上升

焦炭现货价格持平,期货价格下降

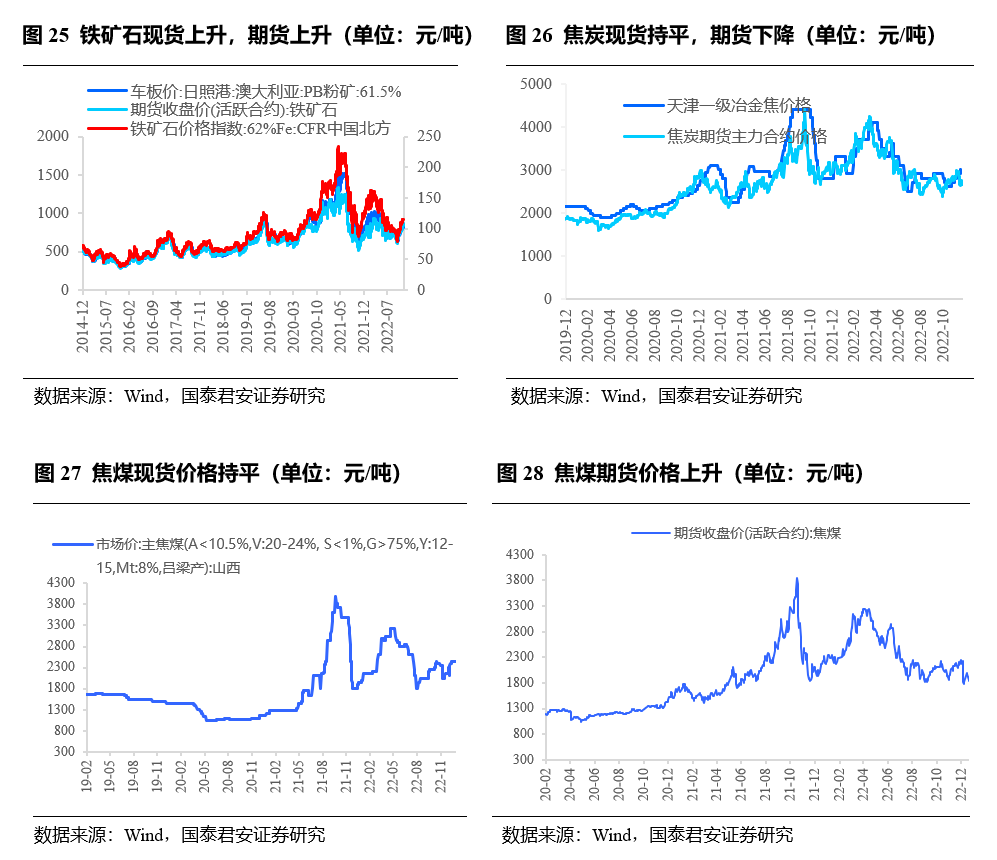

上周铁矿石现货价格上升,期货价格上升;焦炭现货价格持平,期货价格下跌。上周日照港PB粉(铁含量61.5%)涨33元/吨至843.0元/吨,涨幅4.07%;铁矿石主力期货价格涨38元/吨至863.0元/吨,涨幅4.61%。焦炭期货价格涨24元/吨至2670.0元/吨,涨幅0.91%。上周焦煤现货价格,跌2450元/吨,与上一周持平;焦煤期货价格涨25元/吨至1864.5元/吨,涨幅1.36%。在供给端,22年铁矿供应减量主要源自于印度、乌克兰等国家,综合考虑印度下调铁矿石出口关税及国际形势等因素,我们预期23年非主流矿不会有太多减量。另外,我们预期23年海外四大矿山将小幅增产,国产矿因部分产能推迟至23年投产亦将释放增量。整体来看,我们预计23年全球铁矿供应量将小幅增长。在需求端,我们预期23年钢企亏损减产情况将显著改善,但同时基于我们对23年钢铁产量增长弹性有限的预期,我们预计对应23年铁矿需求仅小幅增长。总体来看,我们预期23年铁矿供需格局将继续趋于宽松,铁矿价格有望维持在合理区间范围。

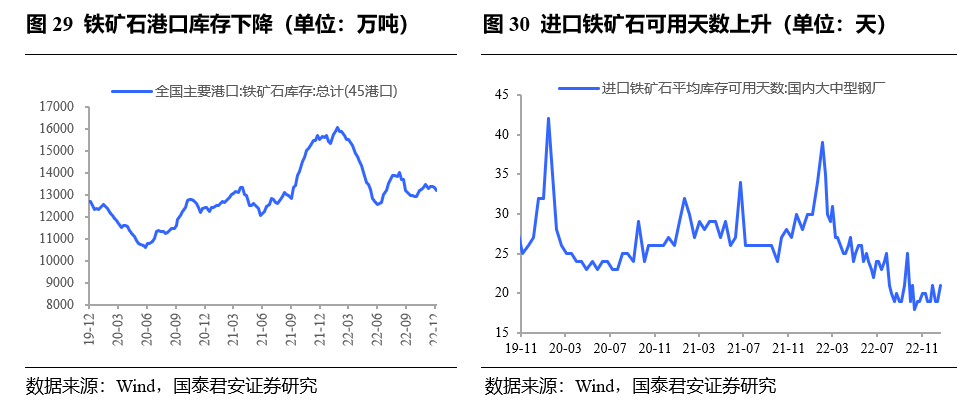

上周铁矿石港口库存减少,钢厂铁矿石可用天数上升。上周铁矿石港口库存13185.63万吨,下跌151.01万吨。上周钢厂铁矿石可用天数21天,较前一周上升2天。

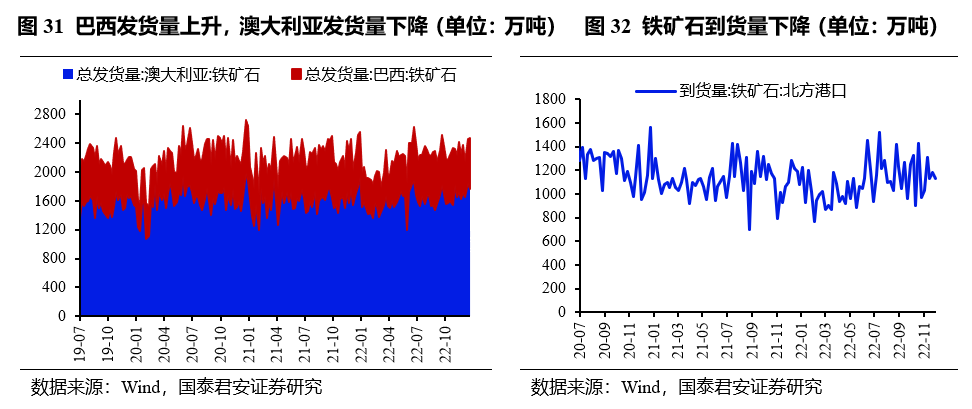

巴西铁矿石总发货量上升,澳大利亚铁矿石总发货量下降。上周巴西铁矿石总发货量712.5万吨,周环比上升110万吨;澳大利亚铁矿石总发货量1759.5万吨,周环比下降94.4万吨。总体来看,澳巴铁矿发运量上升。

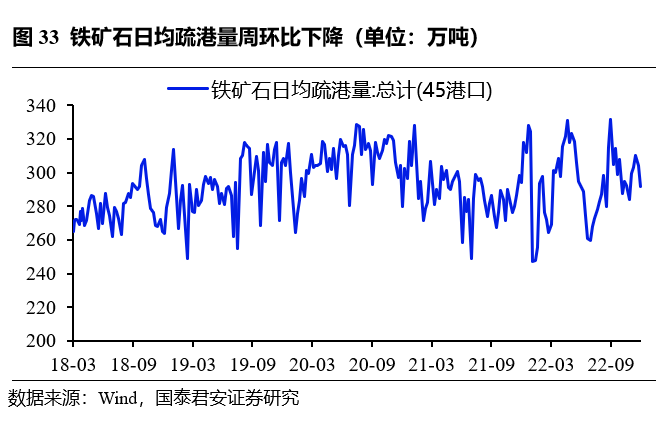

铁矿石到货量上升,铁矿石日均疏港量周环比下降。上周45港口铁矿到港量2763.8万吨,环比上升32.3万吨;上周铁矿石日均疏港量291.88万吨,周环比下降12.49万吨。

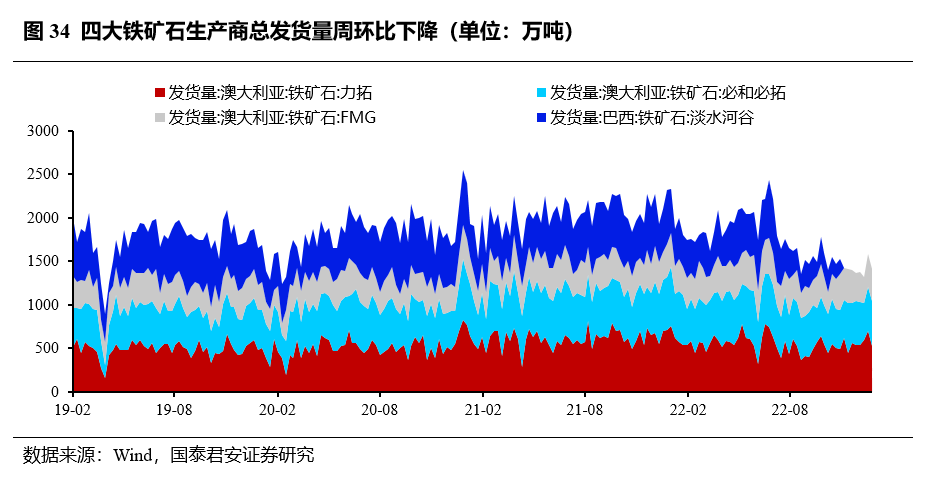

四大铁矿石生产商总发货量周环比下降。12月25日,力拓、必和必拓、FMG铁矿石生产商总发货量1413.2万吨,周环比上升167.3万吨。其中,力拓铁矿石发货量531.1.9万吨,周环比下降164.8万吨;必和必拓铁矿石发货量512.3万吨,周环比下降2万吨;FMG铁矿石发货量369.8万吨,周环比下降0.5万吨。

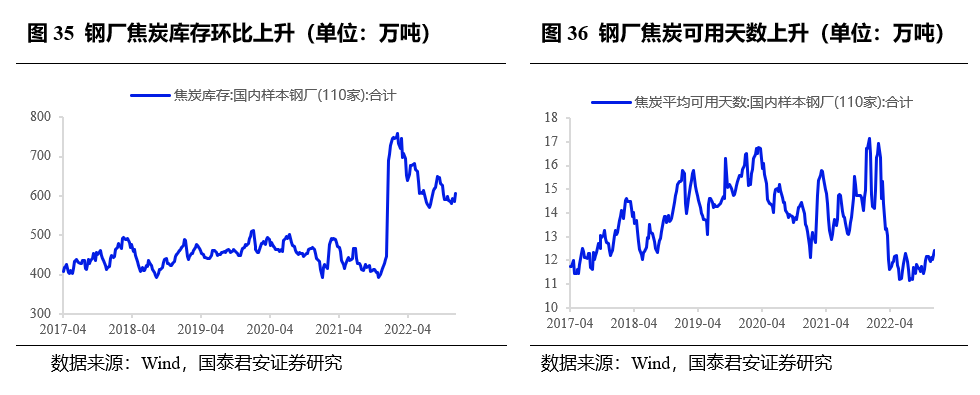

钢厂焦炭库存上升,钢厂焦炭平均可用天数上升。上周样本钢厂焦炭库存606.11万吨,较前一周上升20.1万吨;上周钢厂焦炭库存平均可用天数12.41天,较前一周上升0.36天。

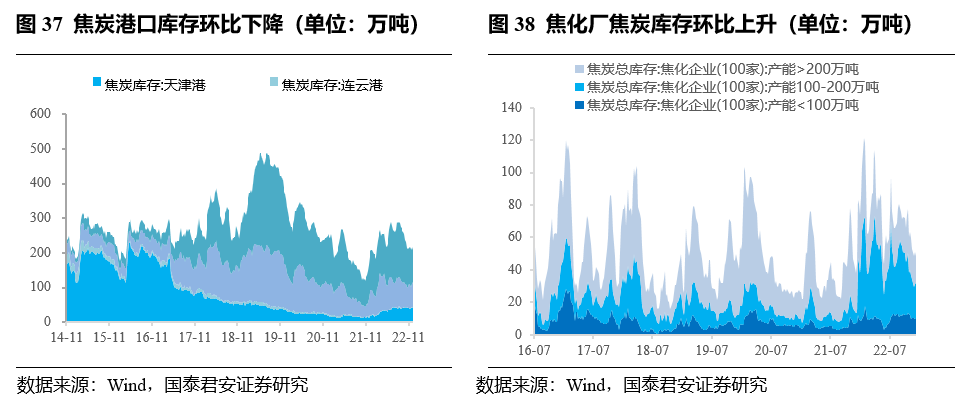

焦化厂焦炭库存环比下降,港口焦炭库存环比上升。100家焦化企业焦炭总库存48.3万吨,环比减少2.8万吨;北方四港口焦炭库存总计215.6万吨,周环比上升8.3万吨。

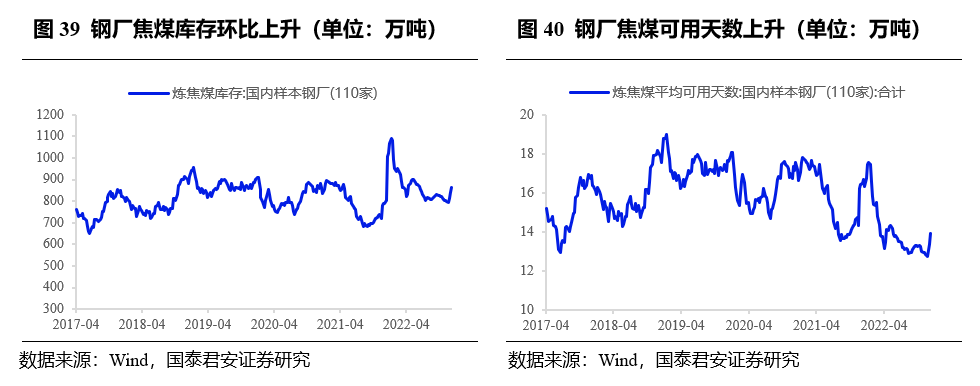

钢厂焦煤库存环比上升,钢厂焦煤平均可用天数与上周上升。上周焦煤钢厂库存863.7万吨,环比上升25.31万吨;钢厂焦煤库存平均可用天数13.92天,较前一周上升0.56天。

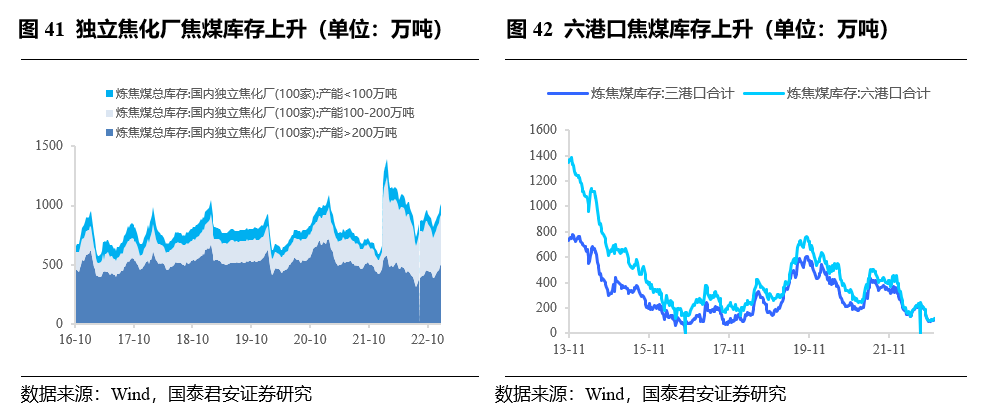

独立焦化厂焦煤库存上升,三港口焦煤库存上升,六港口焦煤库存上升。100家独立焦化厂焦煤库存1012.9万吨,环比上升23.5万吨。上周三港口(京唐、日照、连云港)焦煤库存111.5万吨,周环比上升6.9万吨。六港口(三港口和青岛、日照、连云港)焦煤库存114.5万吨,较前一周上升6.9万吨。

3. 炉料基本面:废钢价格上升,

高功率、超高功率石墨电极持平,

钒铁价格持平

3.1 废钢价格上升,普通功率石墨电极价格持平,高功率石墨电极价格、超高功率石墨电极价格持平

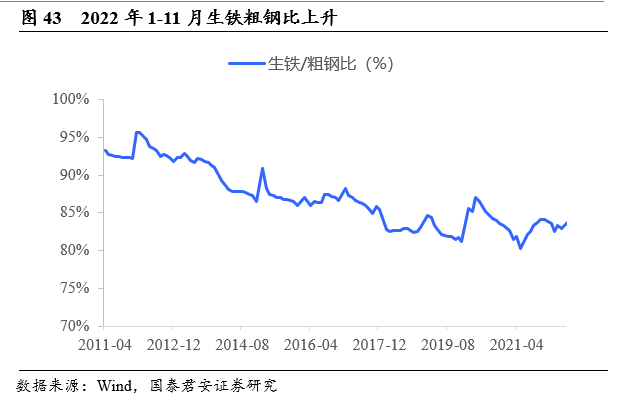

2022年1-11月生铁粗钢比为85.02%,环比上升0.55个百分点。即粗钢产量中14.98%是使用废钢冶炼的。

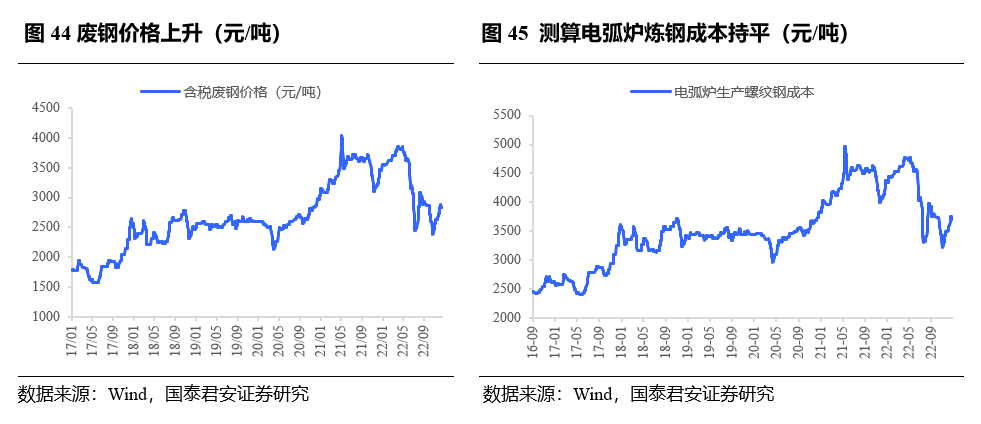

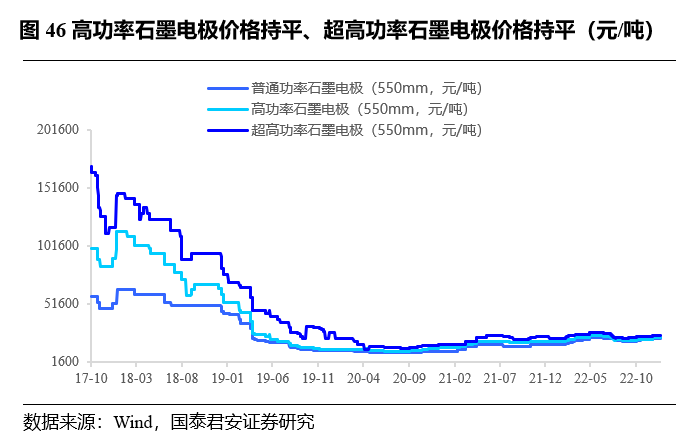

上周废钢价格上升,普通功率石墨电极价格与前一周持平,高功率石墨电极价格与前一周持平,超高功率石墨电极价格与前一周持平。上周唐山废钢价格涨60元/吨至2900元/吨,涨幅2.11%。上周电弧炉炼钢成本3711.5元/吨,与前一周持平。上周普通功率石墨电极价格22000元/吨与前一周持平;高功率石墨电极价格22625元/吨与前一周持平;超高功率石墨电极价格24750元/吨与前一周持平。

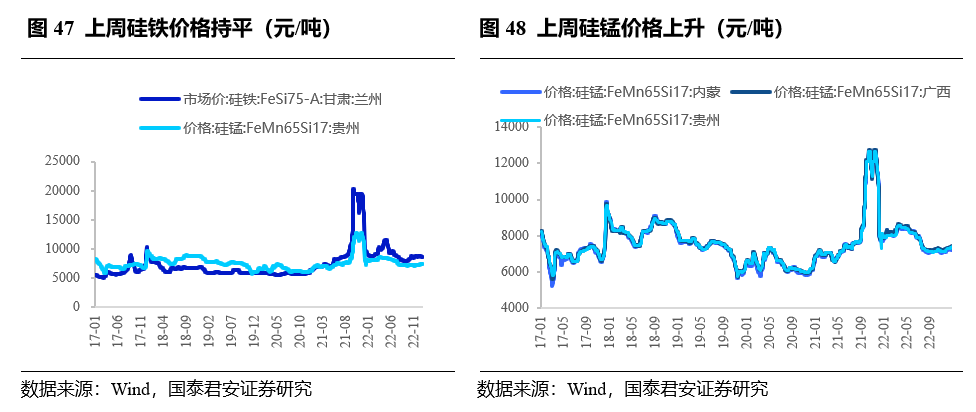

上周硅铁价格持平,硅锰价格上升。上周甘肃兰州、青海海东、内蒙古鄂尔多斯硅铁(FeSi75-A规格)价格分别为8600、8750、8600元/吨,较前一周分别下跌0、下跌0、下跌0元/吨;上周内蒙、广西、贵州锰硅(FeMn65Si17规格)价格分别为7300、7450、7390元/吨,较前一周分别上涨70、上涨50、上涨60元/吨;

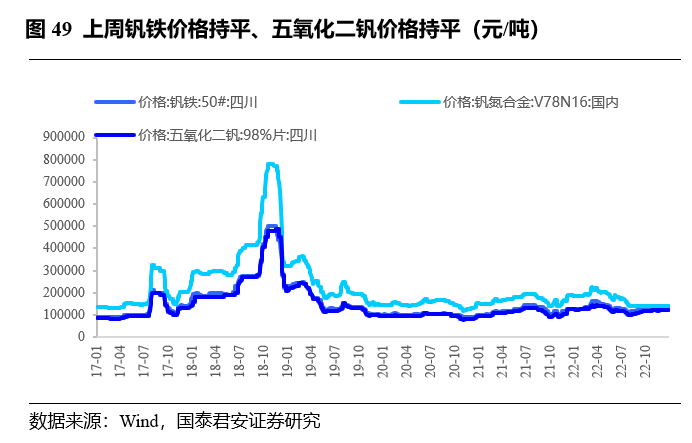

3.3 钒铁价格持平、五氧化二钒价格持平

上周钒铁价格持平、五氧化二钒价格持平。钒铁136000元/吨持平前一周,钒氮合金142000元/吨持平前一周,五氧化二钒124500元/吨持平前一周。

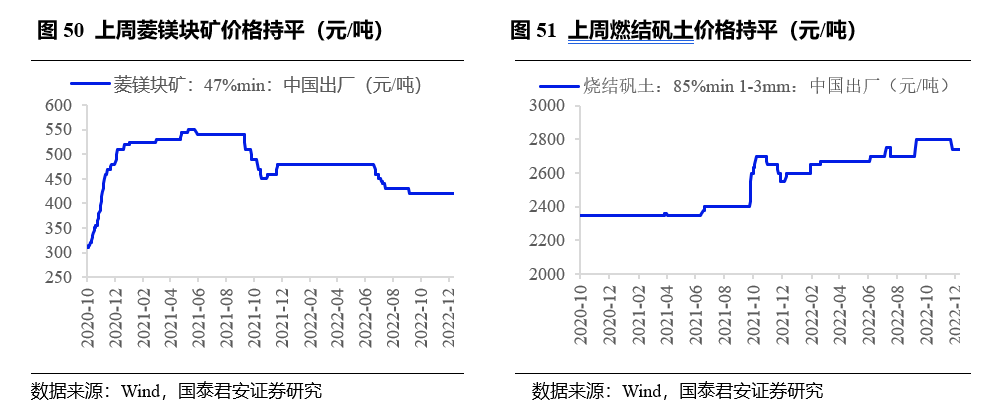

3.4 菱镁块矿价格持平,燃结矾土价格持平

菱镁块矿价格持平、燃结矾土价格持平。上周菱镁块矿价格为420元/吨,较上周持平;燃结矾土价格为2740元/吨,较上周持平。

4. 特钢及新材料:

不锈钢价格持平,碳酸锂价格下降

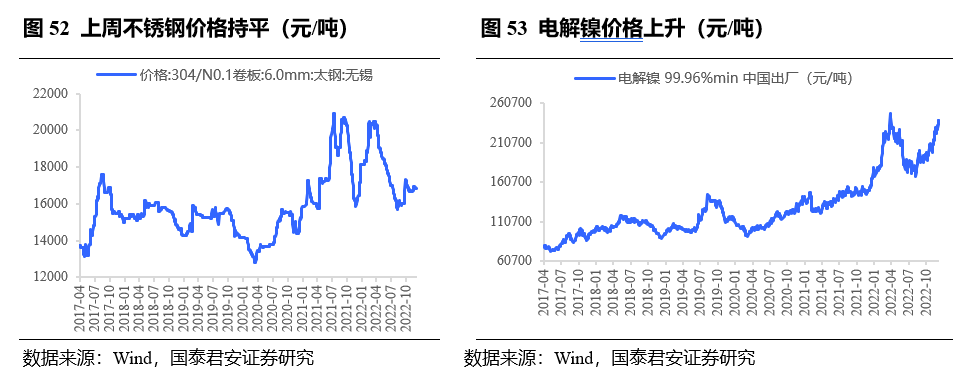

4.1 不锈钢价格持平,纯镍生产模式下吨钢毛利下降

上周不锈钢价格持平,电解镍价格上升。上周不锈钢(304,6mm卷板)价格16850,较前一周持平;电解镍涨9300元/吨至238300元/吨,涨幅4.06%;

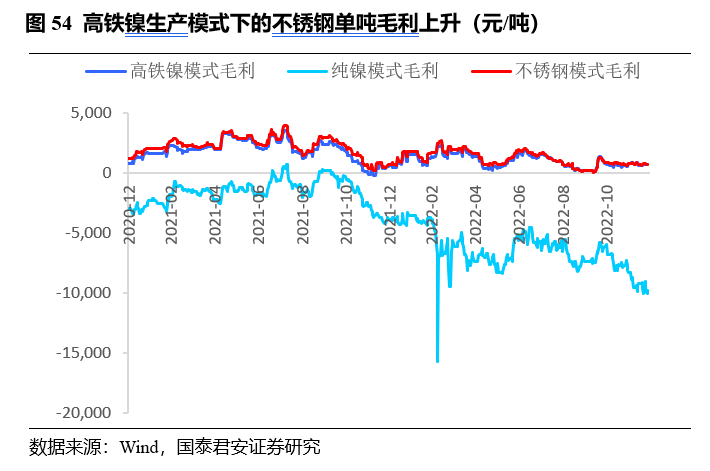

高铁镍、废不锈钢生产模式下不锈钢单吨毛利上升,纯镍生产模式下不锈钢单吨毛利下降。测算上周高铁镍生产模式下不锈钢单吨成本下降42元/吨至16179元/吨;纯镍生产模式下不锈钢单吨成本下降196至26902元/吨;废不锈钢生产模式下不锈钢单吨成本下降27元/吨至16122元/吨。对应测算得高铁镍生产模式下不锈钢单吨毛利下降8元/吨至671.5元/吨;纯镍生产模式下不锈钢单吨毛利下降246.34元/吨至-10052.3元/吨;废不锈钢生产模式下不锈钢单吨毛利下降23元/吨至728.5元/吨。

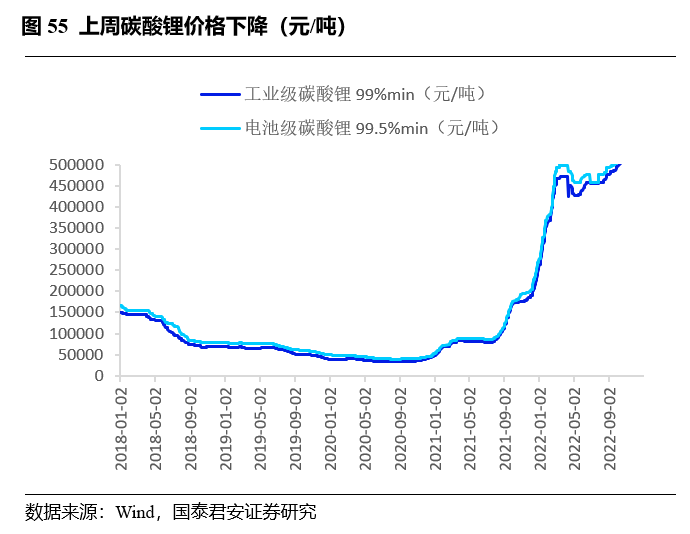

上周碳酸锂(工业级/电池级)价格下降。上周工业级碳酸锂价格为532000元/吨;电池级碳酸锂价格为551000元/吨,分别下降15000元/吨和14000元/吨。

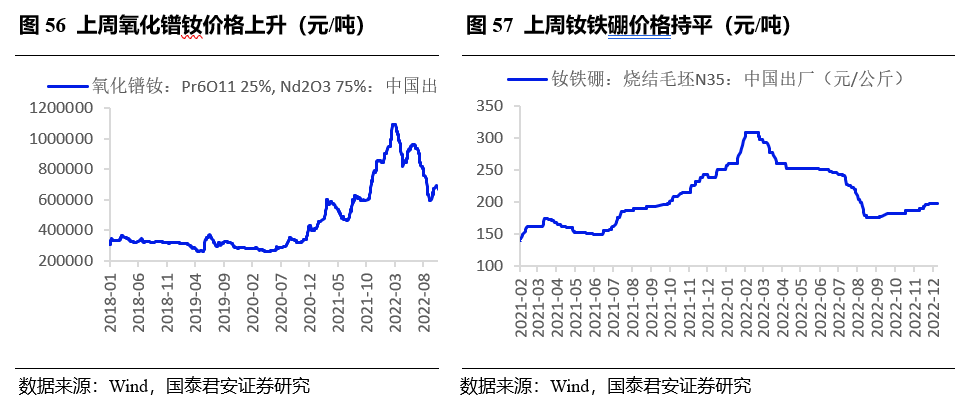

4.3 氧化镨钕价格上升,钕铁硼价格持平

上周氧化镨钕价格价格上升、钕铁硼价格持平。上周氧化镨钕价格712500元/吨,较上周上升;钕铁硼价格197.5元/吨,较上周持平。

5. 钢材供给持续收窄,

下游基建投资、制造业持续回暖

地产端有望逐步从底部抬升

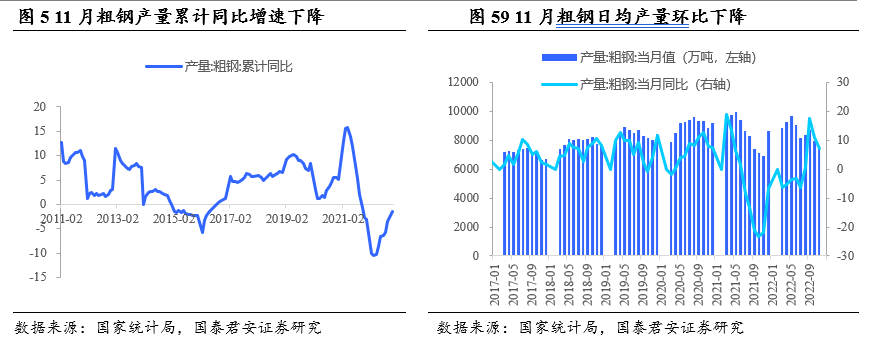

5.1 粗钢产量累计同比降幅收窄,钢材累计出口量同比降幅收窄1-11月粗钢产量累计同比增速下降,11月粗钢日均产量环比下降、同比上升。2022年1-11月全国粗钢累计产量较2021年同期同比减少1.40%;其中,11月粗钢单月产量7454万吨,日均产量为240.45万吨/天,日均产量环比下降16.84万吨/天,较去年同期上升9.41万吨/天。

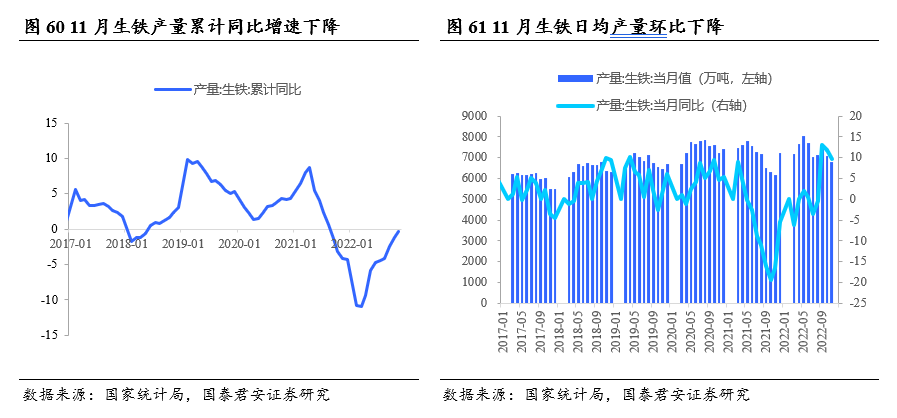

1-11月生铁产量累计同比增速降幅收窄,11月生铁日均产量环比下降,同比上升。2022年1-11月我国生铁累计产量较2021年同期减少0.40%;其中,11月生铁单月产量6799万吨,日均产量当月值为219.32万吨/天,环比下降9.16万吨/天,较去年同期上升13.56万吨/天。

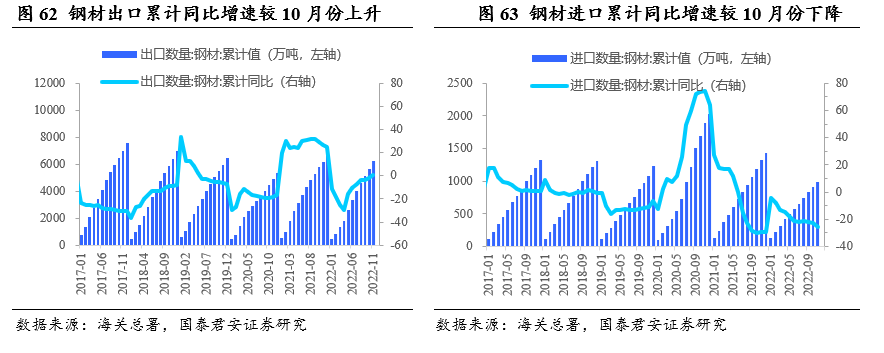

钢材出口量累计同比上升。2022年11月我国钢材累计出口6194.8万吨,累计同比增速0.40%,较10月上升2.2个百分点;钢材累计进口986.7万吨,累计同比增速为-25.60%,较10月下降2.6个百分点;累计净出口钢材5108.1万吨。

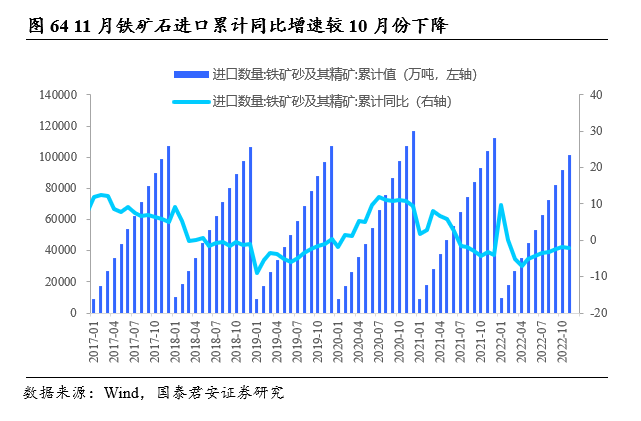

铁矿石进口量累计同比增速下降。2022年11月我国铁矿石累计进口10.16亿吨,累计同比增速-2.10%,较10月累计同比增速下降0.4个百分点。

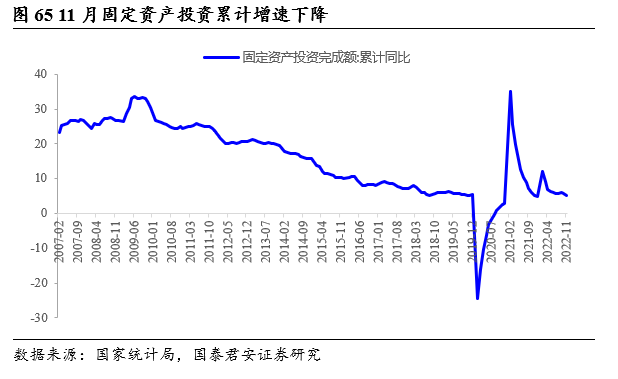

5.2 11月累计基建投资增速下降、地产投资增速环比继续下降11月全国固定资产投资(不含农户)累计增速下降。2022年11月全国固定资产投资(不含农户)完成额累计同比增速5.30%,增速较10月下降0.50个百分点。

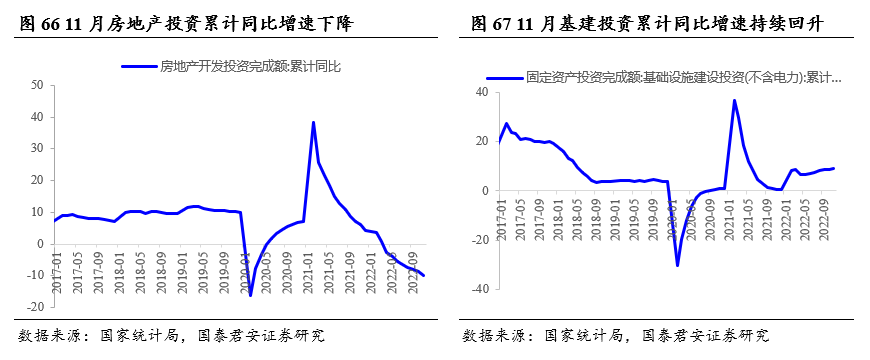

11月基建投资完成额累计同比增速上升,房地产开发投资完成额累计同比增速下降。11月我国基建投资完成额(不含电力)累计15.1万亿元,较21年同期同比增加8.90%,增速较10月环比上升0.20个百分点;11月我国房地产开发投资完成额累计12.39万亿元,较21年同期同比下降9.80%,增速较10月环比下降1.0个百分点。

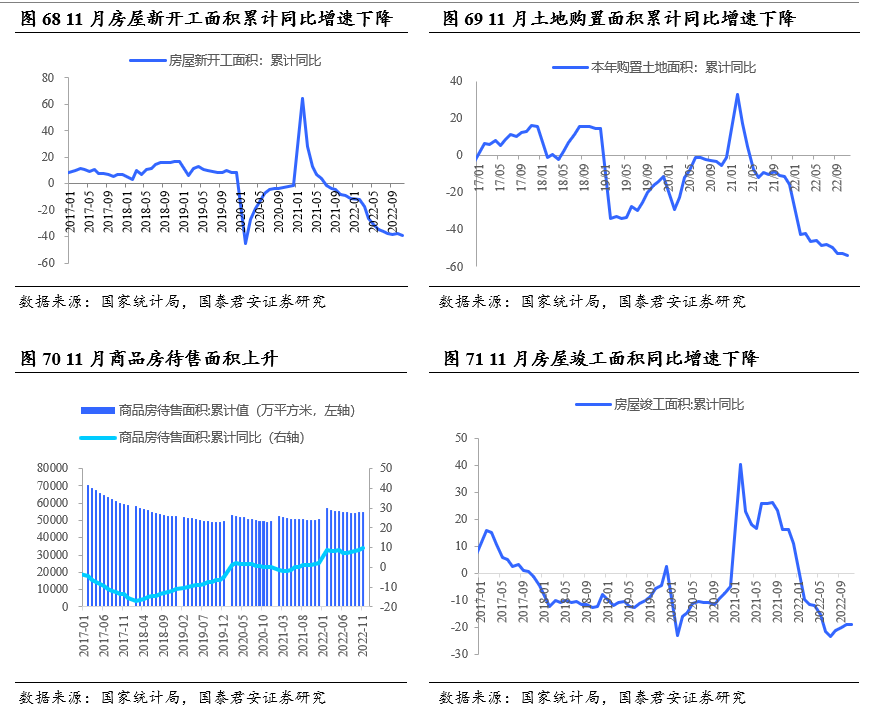

地产新开工面积累计同比增速下降。11月我国商品房待售面积累计值为55203万平方米,较10月上升479万平方米。在购地和新开工方面,11月土地购置面积累计同比增速为-53.80%,较10月下降0.8个百分点;11月房屋新开工面积累计同比增速为-38.90%,较10月下降1.1个百分点;房屋竣工面积累计同比增速为-19%,较10月下降0.3个百分点。

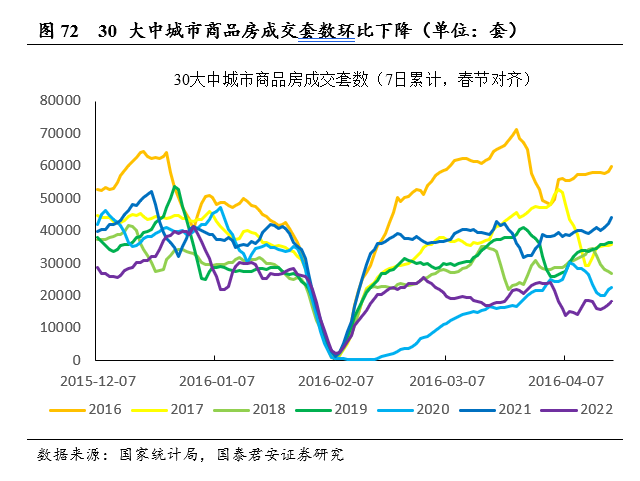

30大中城市商品房成交套数下降。4月13日至4月19日,30大中城市商品房成交套数为18148套,环比前一周下降2.13%,同比2021年同期降58.93%。

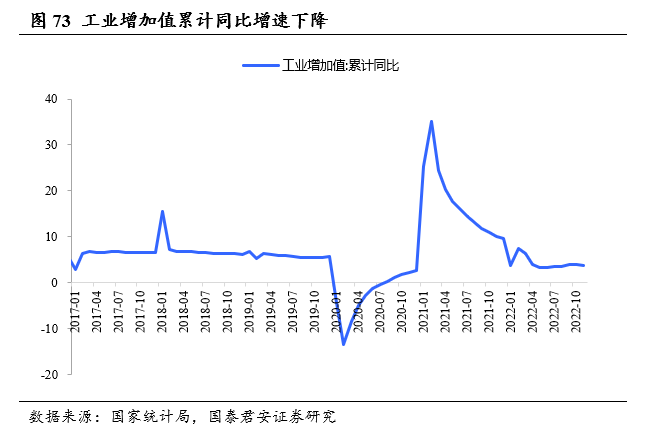

工业增加值累计同比增速下降。11月份我国工业增加值累计同比增速为3.80%,较10月下降0.20个百分点。

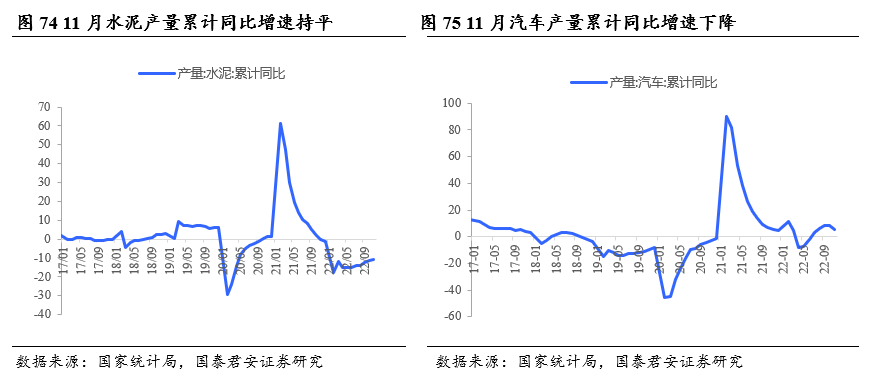

水泥产量累计同比增速上升,汽车产量累计同比增速持平。11月我国水泥产量累计同比增速为-10.80%,较10月份升0.5个百分点;汽车产量累计同比增速为5.60%,较10月份下降2.5个百分点。

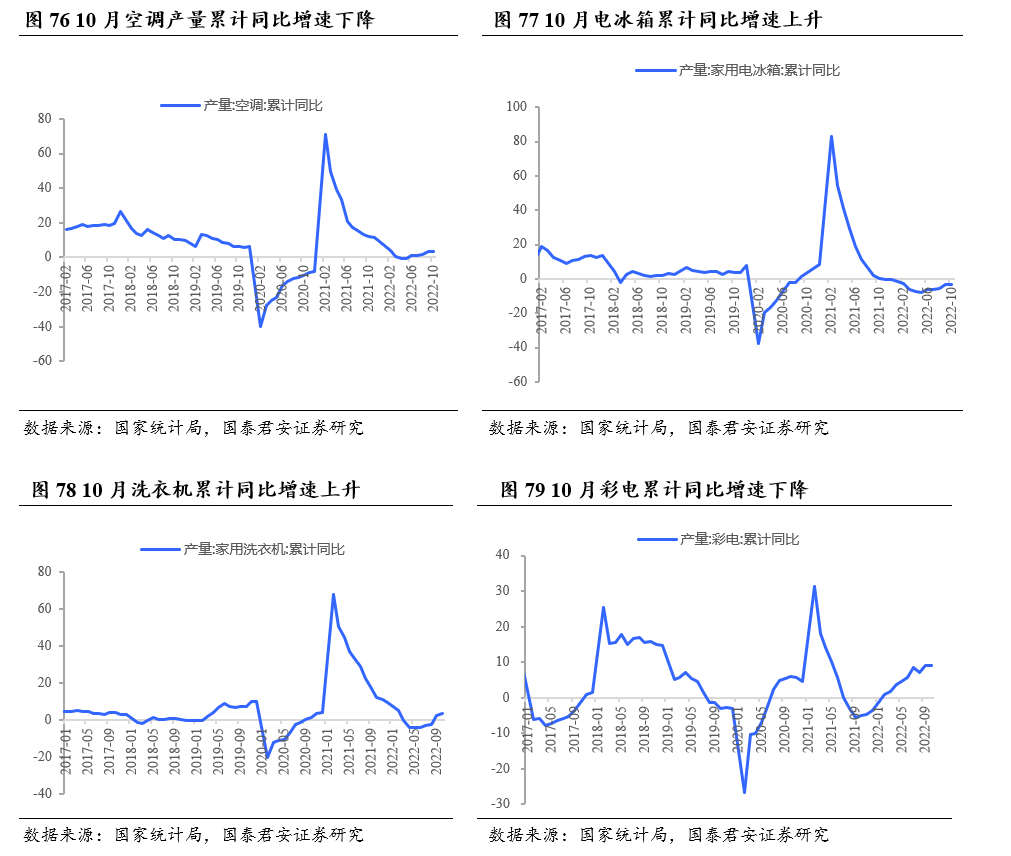

10月我国空调、彩电产量累计同比增速下降,洗衣机、电冰箱产量累计同比增速上升。10月我国空调产量累计同比增速为3.20 %,较9月下降0.3个百分点;电冰箱产量累计同比增速为-3.30%,较9月上升0.20个百分点;洗衣机产量累计同比增速为3.70%,较9月上升1.4个百分点;彩电产量累计同比增速为9.10%,较9月下降0.1个百分点。

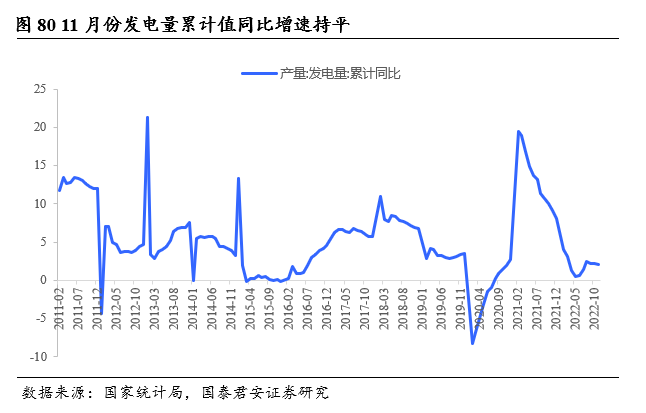

11月份发电量累计值同比增速持平。11月我国发电量累计同比增速为2.10%,较10月下降0.1个百分点。

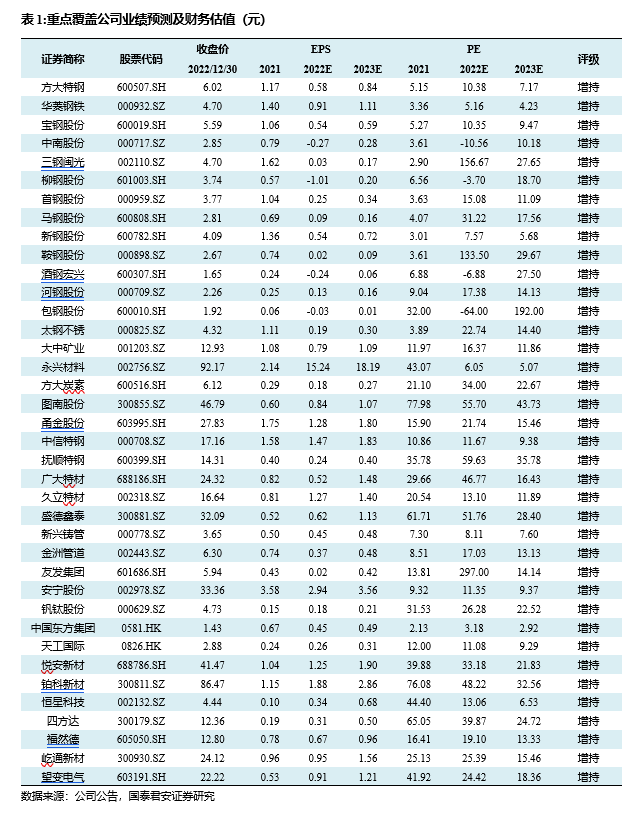

维持“增持”评级。从PB角度看,目前板块已处于底部区域,二级交易价格被明显低估,具有较大修复空间。建议关注高分红、低估值、低配置、低预期下的板块机会。推荐低成本、强管理普钢龙头方大特钢、华菱钢铁、宝钢股份、首钢股份、太钢不锈;特钢龙头中信特钢、久立特材、图南股份、抚顺特钢、甬金股份、望变电气。新材料领域推荐石墨电极龙头方大炭素、羰基铁粉龙头悦安新材、软磁粉芯龙头铂科新材、铁基粉体龙头屹通新材。资源领域推荐铁矿龙头大中矿业、钒钛龙头钒钛股份、钛精矿龙头安宁股份、锂矿永兴材料、稀土龙头包钢股份。管道领域推荐新兴铸管及超超临界锅炉管需求爆发下的龙头盛德鑫泰。

当前钢铁行业整体呈供需双弱的格局,我们认为后期供给端受限产政策影响的确定性较大,而需求端有望逐步边际回暖,钢铁供需格局将逐步改善,钢价中枢有望重新回升。但在“稳增长”的背景下,不排除为了刺激经济发展,超预期放松限产政策的可能,若发生将影响钢铁供需格局改善,进而影响钢价中枢上升弹性。

截至目前,房地产开发投资、新开工等数据仍在继续下降,地产端能否触底回升仍具有较大不确定性,若下半年地产端持续快速下跌,将影响旺季钢材需求回升。