分享趣味的思维启迪,接地气的创投方法论

点击题目下方蓝字关注 投资人说

题图:Mobile2.0创始人、天使投资人 王利杰先生

天使投资人王利杰,2001年供职于华为技术,现任PreAngel的创始合伙人,专注于中早期科技项目,自从2011年创办PreAngel天使投资品牌以来,共投资300多个初创企业,主要分布在北京、上海、硅谷、纽约、洛杉矶等地,累计投出4亿人民币,LP(有限合伙人)包括:松禾资本厉伟、美图科技蔡文胜、上海联创冯涛、源政资本杨向阳、东方富海陈玮、中路集团陈荣、唯品会吴彬、老鹰基金刘小鹰、乐视集团及宁波天使引导基金等。

素材来源:天使成长营angelcamp

如需转载请联系原作者,违者必究!

1

基金裂变,不走寻常路

为什么叫投资异类?第一因为我喜欢投异类创业者;第二我也是异类,我进入投资行业时既没有人带,也没有方法论,几乎对投资一窃不通。虽然曾做过二级市场,但也亏了钱,我对二级市场情况了解的很模糊。所以说我做投资是「从0到1」的过程,在此期间我走了很多弯路、花了很多冤枉钱。

2011年,我用400万投资了50家公司,失败率高达90%,最终只剩下5家公司,而帐面回报是3600万,这样的收益完全是靠运气,但是运气也有原因,我讲完后你们就知道这个运气是从哪里来的。

2012年我做了一个3000万的基金,投了42个企业,从12年到现在四年多,一共失败了21个,活了21个。这里所谓的失败就是死掉的和我认为死掉的。死亡21个其实并不算多,12年账面收益是9000万。

2014年做了一个4000万的基金,到现在,这个基金已经翻了6倍。14年底到15年做了一个1.5亿的基金,共计投了72家公司,失败了20家,最好的10家账面已经已有3亿的账面收益。

后来我们发现要想把基金做大,自然资金多、合伙人也会多,每个合伙人都要投票决定是否对项目投资,但是我们发现每个人对自己的那一票并不完全负责。天使投资主要靠直觉,喜欢就投。但是这种做法未必是完全合适的,因此后来我们就裂变,让每个合伙人主要负责一个基金。

目前我们有6个子基金,对所投项目统一做投后管理,所以我们有6个管理公司,这点和其他基金不同,成为了一个异类。对别人来说是一个平台不断的做大,而我们是不断的裂变。

2

元认知,提高思考能力

元认知就是我们审视自己思维的一种能力。其实做哲学家也好,做投资人也好,任何一个伟大的企业家最终都有这样的能力,就是不断的思考自己的思维方式。这相当于在大脑里占了两个人,一个是自己,一个是超我,当你做了任何决策都会产生两个声音,这两个声音在不断的博弈。比如当我直觉喜欢什么东西时,用理智找到一些不喜欢方面;我直觉不喜欢时,理智又会告诉我一些喜欢的理由。

正确的认知才能指导正确的行为;正确的行为才能导致正确的结果。有限的认知一定会影响我们的行为。40岁的你和20岁的你看待同一样事肯定有不一样的认知、行为和处理方式,毕竟过了20年我们成长了很多,如果你20年后和20年前看待事情一样,那就说明你并没有成长。有时我和创业者交流时并不看好他,而我也没有充分的理由驳倒他,往往这种时间我就反问他:「你觉得你十年后看你今天这个东西还有多大的变化?如果没有变化是因为你看的远还是因为你这十年没有进步。」

赚钱的本质究竟是什么?

我们都在想赚钱或者是已经赚到了一些钱,但是我们想像马云、比尔盖茨一样,赚到百亿美金。但是到底什么是赚钱?有没有人认真的思考过。如果你没有认真的思考,你的行为就会走弯路。有些人20多岁就可以变成亿万富翁,有些人到了40岁还找不到路,而这个世界上大部分人都没有找到赚钱的路。最有趣的体现于英文的赚钱就可以用很多不同的单词表达:

WAGE体力劳动报酬,指简单劳动或体力劳动者所得的「工资、工钱」,通常按周、日结算。SALARY非体力报酬,通常按月,有时按季或年计算。多指白领,一个月领一次薪资。PAY 就是你给别人做一些活,别人付钱。BONUS 公司发奖金,在工资之外发一些奖金,但是通常也就是几个月的工资。

上面的这些有一个共性,非常容易算到天花板,而这个共性背后的逻辑是什么?背后的逻辑是他们在廉价出卖时间,他们不是赚钱,他们在用时间换钱,只不过是有些人的时间贵一点,比如一个小时5000美金的大律师;有些人的时间便宜,比如说出租车。我们大部分人毕业后都在这条路上,但是这是大部分人的必由之路,我们必须要走这条路,但是你要知道走这条路的目的是到另一条条路,真正赚钱的路:

GAIN 低买高卖。

INTEREST 理财产品,以钱赚钱。

PROFIT 企业利润,分红。

ROYALTY 授权费、专利费。

TAX 国家的赚钱方式,收税。

我们每个人也可以想想我们个人的赚钱方式是不是可以到更高的层次,不封顶的商业模式,有无限的想象空间。所以我们年轻的时候通过努力,不断的提高自己的认知,然后才能摆脱出卖时间的怪圈,真正的赚钱。

3

如何做到财务自由

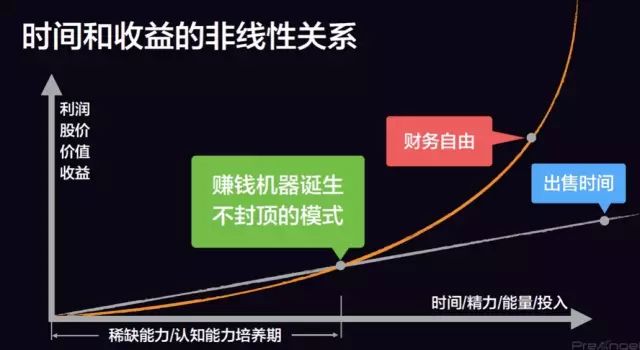

什么是财务自由?根据上面的理解,我们不再为了生活的必须而出售自己的时间,自己的时间用来干喜欢干的事。那么我不卖时间我的钱从哪里来?我给大家画了一张图。

横坐标是时间,纵坐标是收益。当你在赚钱上投入的时间和产出是非线性关系或者指数级关系,这个叫做赚钱,也就是说用极少的时间投入就可以赚很多的钱。做投资就是如此。

今年我有一个很大的改变,多看书、多思考,少看项目,但是要提高决策的优化度。我要把时间用到刀刃上,比如说读书和思考对于投资决策有帮助,那么就要花时间在这个上面。在图中「赚钱机器诞生」这个交叉点之前,有人用两倍时间打了两份工,而非认知提高,他不读书、不思考,永远是卖时间换钱。如果你创造不出赚钱机器,你就是别人的赚钱机器。所以在年轻的时候一定要有一个目标,我能够在什么时间创造出一个赚钱机器来,由它来帮我赚钱。

我投了300家企业,活了150家,这150家就是我的赚钱机器。所以说对于马云、任正非来说,其实他们不需要在这个岗位上继续干活,他们是不是继续干活取决于他们喜欢不喜欢花时间在这个上面。一旦一个公司进入到成熟运行的轨道,这个赚钱机器就生成了。

让自己拥有稀缺能力。

你要拥有某种稀缺能力。我是山西人,我们老家有很多人靠挖煤赚钱,那段时间煤炭是稀缺资源。当然这件事本身不持续,里面有太多灰色成分,煤不是他自己的能力,挖煤能力谁都有,并不稀缺,缺的是煤矿资源。而这种资源可能会在未来被国家收回。稀缺能力才属于自己。

什么是稀缺能力?

比如说你是一个黑客,你可以打工,领固定工资。你也可以帮500强企业做安全顾问,但不收顾问费,只收期权或者股份这种盈利能力不封顶的东西,当别人一年解决不了的问题你三分钟就解决了,那么你的期权就不断的涨,没有封顶。也就是说你拥有稀缺能力一定要配合一个不封顶的模式。

第二,你创造一个IP类作品,用作品赚钱。比如说米老鼠、唐老鸭的版税帮你赚钱,用哈利波特的小说版税赚钱以及电影票房分润。只要创造出任何一种形式的火爆IP或是知名作品,你就可以实现财务自由。一个健康的企业也是一个作品,一个赚钱机器。

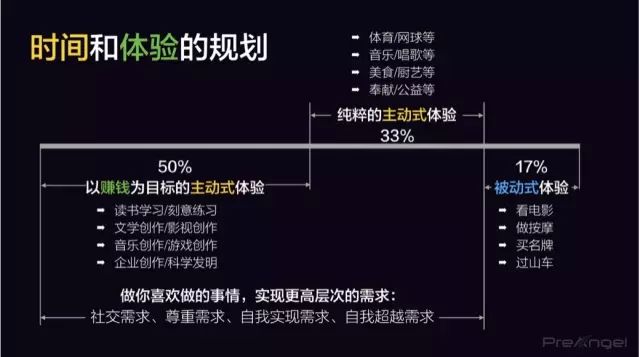

当你有了赚钱机器,省了很多时间,那么这些时间用来干什么?花在哪里?我们怎么过这一生才能幸福?我的看法如下:生命的本质就是无数体验的叠加,我们这一辈子来的时候什么都没有,走的时候什么也带不走,一切都是主观感受,我们感受的就是马斯洛需求理论的6个需求层次,最高的层次是追求灵性追求。这种生命的体验分两种,主动式体验和被动式体验。很多人都没有区分这两个概念。

什么叫被动式体验?

能花钱直接买来的体验就是被动式体验。你买了一个包、做了个按摩、看了一场IMAX电影、买了游艇、买了飞机,都很爽,这都是被动式体验。而主动式体验就是需要刻意练习的体验,比如说我要把钢琴从一弹到九级、围棋从初学者下到九段、跆拳道练到黑带、登顶珠峰、把一家企业从零做到上市,这都是不能花钱直接买来的体验,都是主动式体验。

而被动式体验的核心缺点在哪里?

就是这种兴奋感和满足感衰减得太快了,而且要不断花费更多的钱来购买;小时候买一颗糖都很开心,随着年龄和财富的增加,买一辆车的兴奋感可能还不如儿时的一颗糖;到最后财富能力达到了瓶颈,被动式体验就很难突破了。并不是每个人都有机会买游艇、买飞机。而登山,征服珠穆朗玛的成就感、钢琴九级的满足感,那种巅峰体验是无法用语言描述的,也不是任何富人可以直接花钱购买的,这才是主动式体验。

主动式体验的好处很多,首先满足感和花费比要高得多。其次越年轻越收益,比如10岁就实现了钢琴九级,那么后面的80年都可以体会钢琴的愉悦以及别人的赞扬;一个人如果要到80岁才能实现钢琴九级,那么剩下来可以享受这种成就的时日就不多了。第三主动式体验无穷无尽,不会那么容易遇到瓶颈,钢琴九级后可以萨克斯,也可以架子鼓;取得了第一项科学发明后还可以搞第二项,每一项突破都是一次满足感和成就感的体验,主动式体验有无数的高峰让你去征服。

我觉得人的规划应该是在年轻时把50%的时间花在以赚钱为目的的主动式体验上,比如搞发明,努力写作,或者作曲等,又快乐又完美,还能增加赚钱的稀缺能力,直到你创造出一个赚钱机器,实现真正的财富自由。当然在这个期间你还应该有其他不以赚钱为目的的兴趣爱好,比如说烹饪美食、唱歌和旅游等。花少量的时间被动体验,放松心情。但不要给被动式体验太多时间和精力,因为年轻时要为自己的未来开发赚钱机器。

4

三点体会

我做了这么长时间投资,有三点体会:

第一,高收益高风险,4%的人赚64%的钱。

我们一定要努力进入这4%,因为这4%中的人掌握了高收益低风险的方法。什么叫低风险高收益?1/10的概率搏1000倍的回报。

所以我们要从概率上下功夫,我投每一个企业都要去判断它是否吻合这个标准。要想吻合这个标准还要学会计算,如何判断一家企业的成功率超过10%,一家企业成功后能否带来1000倍的盈利空间是怎么算出来的?不仅需要学习,而且需要策略。我以前没有策略的时候投的项目,按照我现在的认知来算就是1%的概率博50倍的回报,投的越多亏的越多。

第二,天使投资人就是投人。

为什么罗永浩还没有成功?他很强,我们投的很多投资者还不如他,马云创业的时候根本和罗永浩没法比,但是为什么投罗永浩还不成功?有人说这个人的命不行。但不是这样的,看人之前要把事看完,天使投资投人,但如果事不对,这个人还是过滤掉更好。中国有十几亿人,为什么非要在这几个人身上投注?投资想要千倍的回报,千倍的回报不是人,而是事,人只能决定成败,如果方向不对,只会越陷越深。

第三,天使投资没有数据参考。

你要想有一千倍的回报就要算这个赛道有多大,赛道的空间有多大,不能算企业的运营数据,这个数据太狭隘,而且公司还没成立,没任何运营数据。但我们还是要对数字敏感,要知道市场的增长速度如何,赛道的潜力如何,中国不够大,那么全球够不够大,如果全球够大就看这个企业有没有全球性的视野。

5

天使投资的九大认知

第一个认知:天使投资的核心竞争力是风险认知能力。

如果你对风险的认知能力为0或者是没有认知,那么你的投资一定会出大问题。我们不是买彩票也不是赌博,这个职业本身是有办法算的,我们要管理风险。我们不要做「无头苍蝇」,无头苍蝇就是乱冲乱撞。

在做基金时,1%决策的提升结果可能差1000倍。比如1亿资金投100个企业,假设今天最后一点钱投完了,明天你见了一个公司也不错,你却没有钱投,结果那家企业是腾讯,你就差了100万没有投。你前面犯错多投了一个不该投的企业,但往往好的企业就在那个时间点上出现。这就是告诉大家每一个决策都要优化到极致。我们要要求自己在现有的线条上做的更好,和自己的命运做对抗。路径的优化,一点点都非常重要,不能马虎。

我总是说天使投资的本质是什么?赚钱的本质是什么?生命的本质是什么?怎么过好这一生?

需要想很多元认知的东西,要往底层思考,所以做投资一定是哲学层面的东西。你看很多成功的企业家讲的话都特别的有哲理。

哥伦布去环球旅行,所有人都说他回不来,因为所有的人都认为地球是平的,但是哥伦布坚决认为地球是圆的,这就是认知的不同。所以有句话说「他人笑我太癫狂,我笑他人看不穿」。认知鸿沟带来很大的差别。

第二个认知:天使投资的本质是概率博弈。

我的天使投资概率策略就是:以十分之一的概率博取千倍的回报。为了实现这个目标,首先要计算一个项目的成功概率,如何确保每个被投企业的成功概率都大于10%呢?

一个项目胜负的概率不是创始人单独决定的,也不是孤立的项目分析可以计算的,而是赛道上的玩家总数量决定的。在一个赢家通吃的垂直赛道里,同一时机进场的玩家优和缺点对冲后,享有同等的胜出概率!

这个世界上,有些事情是由内在决定的,只要努力就有结果,比如减肥、打球、弹琴、写毛笔字、跑步、画画、写代码、磨刀。这都是只要功夫深铁杵磨成针的事,付出到位,必然会有收获。另外有些事情是外部事件随机决定的,完全不确定、不可测,与个人努力无关,比如赌球、掷骰子、买彩票、炒股、天气、太阳风暴等等。可世间的大部分事情是内在和外部两者的结合,不努力不行,但努力也未必一定有好的结果,比如创业和投资。结果好,我们说运气好;结果不好,我们说命不好。

所以说,天使投资的本质,就是概率博弈。不怕事情太难,因为难的事情,只要是内在决定的,努力就能解决,努力就有结果;最怕的是竞争太乱,一多一乱,概率就分散,分散了,努力能起的作用就越来越小了。要知道,山外有山,人外有人。运气也是,没有最好,只有更好。竞争对手人多了,总有人的运气比你好。

投资者总是过于高估自己的智力,尤其是那些平时很自律,很努力的投资人。曾经有人见到巴菲特的时候,开玩笑说:「假设有一亿人,每个人拿100美金去投资,每天随机有50%的人翻倍,50%的人赔光;20天之后,就会剩下100人,每人一亿美金;再过6天,就会剩下一个人拿着100亿美金」。他借此来嘲笑巴菲特,只不过是股市的幸运儿。

确实,股市有极强的随机性和偶发性,即便是连续20年盈利的投资人,也不排除他们主要的竞争力是「运气好」。难道在股市中,努力真的就一点用都没有吗?我相信还是有作用的,虽然一切都是随机事件,但绝不可以忽视其背后的概率问题,在不确定中寻找确定的知识叫做概率论。做投资,我们总是要学习一些概率知识。可我们从小的教育中,偏偏缺失了概率论的教育。我个人认为,在21世纪,概率论应该是初中生的必修课。概率论不仅可以让我们更从容地面对工作和投资,甚至可以让我们更淡定地坦然面对人世间的各种五花八门、千奇百怪的生活事件。

第三个认知:项目的来源决定的项目的成功和质量。如果一年只接触100个项目,你要有好的方法论要把整个的项目源打开,接触各种有项目的人,通过PR写文章,传播你的文章,做嘉宾,做演讲,让更多的人知道你。对于很多新入行的投资人来讲,最大的挑战不是不懂投资,而没有项目源。

第四个认知:离开了趋势,我们将一事无成。如果时空之门打开,你给十年前的自己发一个消息,你会发什么?不惜一切代价买房。为什么?因为买房子这件事是历史上出现的唯一一次不用动脑子都可以让资产翻十倍的回报,这种好事还有吗?几乎没有了。就是这一波,过了就过了。我们那个年代没有这个认知,所以说错过了。

一个企业能做多大,我刚才一直说千倍的回报来自于赛道,中国有BAT,美国也有亚马逊、Facebook和谷歌,这个是赛道的规模,而不是企业的规模。所以说人牛逼不重要,关键是借了多大的势。你看BAT创始人在创业的时候,跟我们相比是我们两三倍的能力,但是现在是我们上万倍的成就,就差在他借了势。

一个企业在资本市场的价值取决于增长的速度,这个最关键,有时我们不理解为什么一个亏钱的公司也可以有这么高的市值,因为它的增长速度快。这种企业大家都很看好,给它很高的估值。

第五个认知:创业就像抢红包,大佬多,人又少的群里才能抢到大红包。红包的大小是由包红包的人决定的,势能不是创业者决定的,而是赛道决定的。98年、99年成立了这么多牛逼的公司,告诉我们一个道理,如果你是做互联网投资,你只需要忙三年,98、99,2000年,后来就不需要忙了,在这三年可能是从300个公司里面挑30个投。2000-2008年是从3000个公司中挑300个,中奖了以后也就是58同城和赶集网,所以前期事半功倍,后期是事倍功半,时间窗很重要,因为你错过了这两年也许就错过了这个时代,所以一定要在时间窗内下注。

天下武功,唯快不破,机会成本才是最大的成本。你错过98、99年的成本错过就错过了,雷军就错过了。什么叫机会成本?不是你的钱,而是机会,我们要抓住一些机会,有些错过了就抓下一个机会。什么叫唯快不破,创业就是要在赛道上抢位置,抢住了以后快速做,提前入场,快速发展。

第六个认知:成功率不等于收益率。成功率不是最重要的,收益率才重要。如果投资的项目只成功一个,但获得了巨大的成功,你的江湖地位也会被奠定。

所以我喜欢吓到我的项目。我说一个我投的项目——国民第二社保,我们给每一个社区建立一个公共钱包,社区的人在附近消费时返利到公共钱包,报销的比例和你消费的总金额和频次有关系,从5%-95%,目前资金池已经有140多万,给4000多人报销过医药费。基于这个平台我们还做了居家养老服务,2400一个月,十个老人用一个厨师解决问题,这个厨师就在社区里找,一个月3000块。

我们还在每一个社区有护工,每周还有两次医生的上门服务,2400元中我们赚400元。孤寡老人怎么办?我们在社区搞了虚拟家庭计划,5个年轻人赡养一个老人,你只要把你的帐号和这个老人绑定就可以了,你该怎么花钱就怎么花钱,只要把你的积分算在这个老人身上就可以了。现在社区周边的商铺都用了我们的POS机,如果商铺没有开通的话,社区的人是不会用的,所以一个企业的价值体现在你所解决的社会问题。

第七个认知:讲耐心。我们每天都讲投资,但是很少人强调退出,但是退出和投资一样重要。首先我们都很短视,短视带来的收益的下降。一个项目投入100万,7年后上市,价值一亿,如果再等7年,可能还有10倍的增值,就是10亿。如果它还有很大的发展空间,投资者不要因为上市就跑,如果因为到期了你要跑。7年的基金和14年的基金有很大的差异,两个基金都是用100万投,最后有5家成了,平均赚了100倍,第7年A基金到期了,把资金都拿回来,给LP拿钱,投资回报率是25.8%。B基金14年到期,上市后继续持有7年,可能增长10倍,收回50亿,回报率是32.2%。比如说暴风影音这种连拉54个涨停板的妖股,提前撤了就没有什么了。并不是说一定要等到7年,而是在这7年中找到另外一波行情,一定是在牛市退。腾讯上市的13年翻了200多倍,谷歌上市13年翻了25倍,Facebook5年翻了4倍,因为它是天价上市。

亚马逊上市以后翻了最多,20年913倍,唯品会2年50倍。所以我们每一年都要找这个项目还有多大的空间。投资100个10亿美金的独角兽,不如投一个亚马逊,也就是说干对无数件小事不如干对一件大事,创业和投资一样,投资了无数的小项目,不如王刚投一个滴滴,投了一个滴滴以后所有的项目都来了。如果你在94年投了亚马逊的天使轮,到现在都没有卖,你翻了3万5千倍。

我再说一个例子,看一下腾讯的估价。中国所有的VC赚得钱加起来不如一个投资者在腾讯上赚得钱,他赚了6300亿人民币。这告诉我们什么?如果你的基金10年到期,投腾讯和投别人没有区别。我们分析一下,这是投资算是世界纪录,我们如何超越?前无古人,后面会不会有来者?

他作对了三件事:第一他投了中国市值第一的股票。第二,他拿了35%的股票。第三他到现在都没有卖。

如果我想超越这个业绩,我也得投到第一名,这个第一名要给我们上万倍的回报,而且这个企业上市的时候要极低,高了以后就上不去了。所以我们要找黑马,黑马的起步低。35%的股票怎么弄?要么就是市值比腾讯还高,要么就是股份少但是市值高,你也可以赚这么多钱,要么就是股份比他多一点,市值低一点。但是35%这个目标怎么实现的?第一它是黑马,没有人要的企业,你多要一点股份是有可能的。A轮还没有人要,你跟投,B轮还没有人要,你再跟投,上市以后还是你投。你能不能做到上市的时候团队一半,你一半?你也可以跟我一样做一个23年的基金,20年别想着回来,你才有可能等着业绩回来,才能让你被历史记住。所以这就是我们的挑战。

为什么又是腾讯?为什么总是腾讯?这里边有两个点。3Q大战在这里,微信上线在这里,之后又涨,这是一个拐点。为什么?

第一,腾讯早期是很典型的逆境,没有人要,没有人理。第二,马化腾的学习和反思,他的学习能力很强。第三,组织文化和制度。

他允许不同的部门做同一个新业务,他们之间比赛,谁赢了算谁的。要知道微信能够在腾讯出来,不是因为QQ帮了微信,微信起步的时候最大的竞争对手是移动QQ,它们是竞争关系。而且他们早期做了一个非常正确的策略,就是没有给微信导流量,在微信没有证明自己的时候没有导流量。所以腾讯内部和我们想象的不一样,不是养出来的,而是竞争出来的。

人才策略:他当时收购张小龙的公司就是为了买张小龙这个人,结果张小龙不愿意来北京,他就在深圳,所以就在深圳搞了一个科研院,是因为马化腾对张小龙这个人才的爱惜,既是必然也是偶然,既是偶然也是必然。

穷则思变式的迭代和进化。这是我对腾讯的总结,腾讯在不断的试错,有了QZONE,有了游戏,有了广告,但是现在腾讯一半以上的收入都是游戏。创业就像养男孩,要贱养。

第八个认知:天使投资三大博弈:趋势和时机、创始人的速度、竞争对手强弱的把控。

趋势和时机本质上是一个概念,为什么?如果这个事情是20年后的大势,你就觉得这是一个小众。所以你判断是不是大势,到底这个时机早了10年、5年还是早了20年?

什么是只有你知道?而别人不知道的?你要判断这个时机到没到?你的判断能力比别人强,强在哪里?是因为你拿到了不对称的信息。养老、医疗这些都是很大的势能,这里面是不是有机会,为什么国民社保有人愿意投,有人不愿意投。如果找不到这个问题,你的投资可能就是错的。

进化博弈,你投了这个创始人,他的起点不重要。但是进化的速度很重要。他们的进化得益于他们借到了这个势能,所以这些人的进步很快,他的同学和他早就没有办法比。

易趣当时发生了什么事?邵亦波主动回了美国,如果他不退出中国,马云和淘宝的前途未卜。

所以天使投资的博弈和赌徒有什么区别?风险管理。赌徒没有风险管理。我们风险管理靠什么?趋势预判,时机的把握、团队面谈等等,你降低了风险成功率就会高很多。

投前,通过信息和认证降低不确定性。投后:通过管理和社交圈提高确定性。管理就是投后管理,给他一些心理辅导和资源对接等等,以提高确定性。

6

我们能给什么?作为一个基金我们给什么?

创业者和你聊完了之后,你说你想投,如果创业者也会问你除了钱和资源你会给什么?很多人会说主要的回答都在资源上,罗列了一堆资源。但是我可以给的最核心的是自由,其实创业者都要自由。你要知道很多行为本身是一样的,比如说半夜12点有两个人给你打电话,一个是老婆,一个是单位女同事,都在打电话,性质是什么?老婆是查房。

所以如果一个股东,你没事老请CEO吃饭,这就是压力,你的身份是股东,他就必须接纳你请吃饭的要求,吃饭的时候就要讲企业的发展,这就是压力。如果CEO有事主动找你,你就给他引导,而不是指导。如果你是居高临下的指导,可能会起到反作用。这些90后的心智还没有那么成熟,经常是反过来,我们自己的情商也很重要。

最后是陪伴。一个是他需要你在的时候你总在,第二个是你也要有耐心陪着他。

第九个认知:投势、赌人、修心。投势,我们投的是趋势。修心,是我们自己的。在投资企业的这个过程中,我们到底什么时间退,他经历了这次波折以后值不值得等待,你要重新判断。你投了100个企业中,可能只有10%值得你等20年,很多都是不值得等待的。

*本文系天使成长营angelcamp首发。内容仅代表个人观点,不代表投资人说立场。如需转载,请联系原作者获取授权。

推荐阅读:(点击文字或图片均可阅读)

高榕资本 · 高翔:创业公司陷入困难的五大原因

薛蛮子:告别伪需求是创业成功的头一步,占得先机就不害怕了

感谢阅读。