1、6月2日,国资委吹风会再次提及央企重组,将重组目标缩窄至煤电、重型装备制造和钢铁等三大重点领域。

2、煤电央企重组是去产能的重要手段,煤电领域央企通过不断向横向或纵向整合,。

3、主题策略层面,建议重点关注受益于火电供给侧改革程度最高的五大电力集团旗下龙头上市企业,重点标的包括华能国际、大唐发电、国投电力等。

我们在《政策推动,关注电力供给侧改革——一周“主题说”5月第2期》中提到,未来电力供给侧改革将在政策驱动下持续深入推进,使得电力领域供需结构改善、行业集中度提升。17年4月底发改委再次强调要发展煤电联营,组建若干特大型煤炭企业集团;6月2日,国资委吹风会再次提及央企重组,将重组目标缩窄至煤电、重型装备制造和钢铁等三大重点领域。在“国企改革+供给侧改革”双轮政策驱动下,煤电一体化方向值得重视。

煤电央企重组是去产能的重要手段。在行业集中度提升的内在需求下,煤电领域央企通过不断向横向或纵向整合,提升国际竞争力、提升运营效率及盈利能力。根据行业自身特性,通过优势互补型重组进一步深化煤电联营有望释放产业链协同效应,最终实现效率提升。

主题策略层面,我们认为,当前阶段火电领域供给侧改革思路主要体现为煤电去产能、“上大压小”提升煤电机组利用小时数、加快电力行业深度调整重组步伐尤其是推动煤电行业一体化进程等,将改善行业供需状况,提升行业集中度,提升盈利水平。我们建议重点关注受益于火电供给侧改革程度最高的五大电力集团旗下龙头上市企业,重点标的包括华能国际、大唐发电、国投电力(国电电力停牌)等。

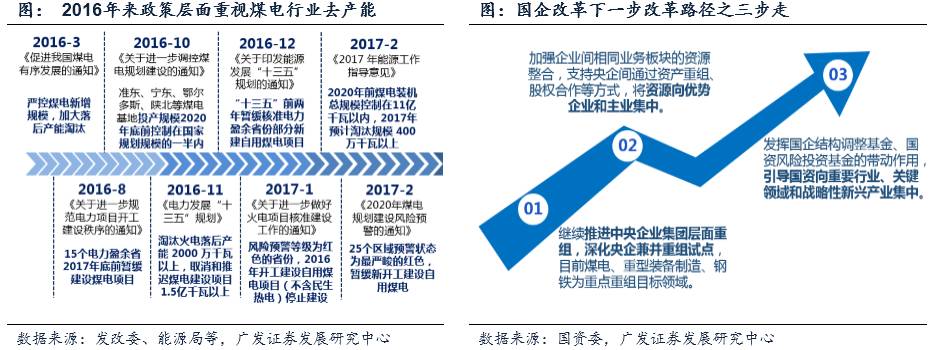

1.1 政策双轮驱动,火电去产能步伐加快

1)“国企改革+供给侧改革”政策双轮驱动,火电央企整合提速

今年两会期间,发改委、国资委等部委多次提到煤电央企兼并重组是化解其产能过剩的重要路径之一。按国资委的要求,在今年去产能目标压力和央企改革的双重政策驱动下,火电领域成为央企重组的重点领域:

从供给侧改革角度看,今年火电产能削减压力较大。3月5日,两会政府工作报告首提火电领域供给侧改革,“预计年内将要淘汰、停建、缓建煤电产能5000万千瓦以上”,远超去年11月《电力发展“十三五”规划》中2000万千瓦的原定目标。

从国企改革角度看,火电是现阶段央企整合的重点领域。3月9日,国资委主任肖亚庆在新闻发布会上明确表示,2017年国改将在央企整合方面深入推进,尤其应在钢铁、煤炭、重型装备、火电等领域加快整合步伐。6月2日,国资委吹风会上再次提及央企重组,将重组目标缩窄至煤电、重型装备制造和钢铁等三大重点领域。

2)火电领域供需结构初步改善,行业集中度有望提升

目前我国火电去产能的重点在于小火电机组的去产能,一方面运用行政化手段停止新增煤电项目;另一方面鼓励兼并重组,运用市场化的手段倒逼效率低下、常年亏损的超负荷小机组退出市场,提高火电利用小时数。从1季度火电基本面数据看,供给侧改革初具成效,下一阶段有望通过兼并重组加速淘汰庞大的落后产能:

火电完成投资和新增装机容量双降,其中煤电下降较为显著。一季度,火电完成投资同比下降5.0%,其中煤电完成投资同比下降24.4%;全国新增火电装机容量1139千瓦,同比少投产607万千瓦,其中煤电少投产381万千瓦。(资料来源:中电联)

用电需求向好,火电设备利用小时同比提升。火电作为主力电源发电量同比增长7.4%。利用小时方面,全国发电设备平均利用小时888小时,同比增加2小时,其中火电设备利用小时1037小时,同比提高31小时。(资料来源:中电联)

1.2 煤电一体化:央企兼并重组下一步重点方向

1)央企重组是去产能的重要手段,电力领域整合空间较大

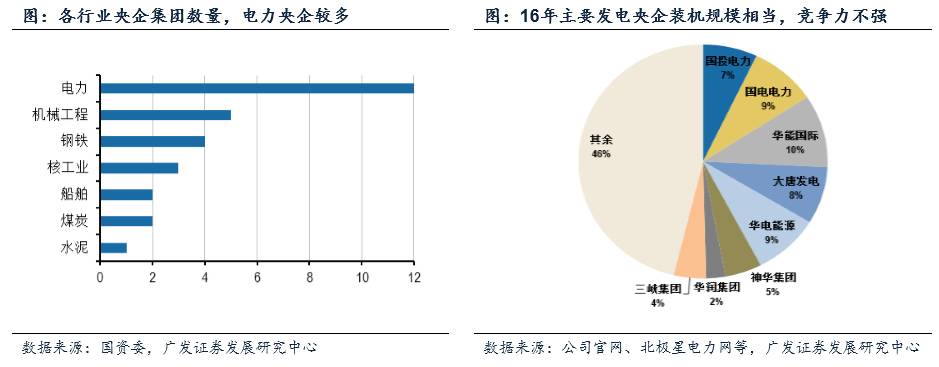

从数量上来看,电力央企数较多,行业集中度有待提升。相比于钢铁、煤炭等其他产能过剩行业,电力央企数量高达12家,占比超过央企总数的10%,其中以火电为主营发电业务的央企有8家,包括华电、国电、华能、国电投和大唐等五大发电集团。在行业集中度提升的内在需求下,电力领域央企通过不断向横向或纵向整合,以提升国际竞争力、提升运营效率及盈利能力:

行业内横向兼并整合将提升产业集中度,增强国际竞争力。电力商品同质性较强,加上目前各大央企集团规模相当、发电资源集中度低,规模和区域优势均不明显,因此,通过合并有利于做大做强有国际竞争力的龙头央企。

电力产业链纵向整合有助于提升运营效率和盈利能力。电力企业的上游是煤炭,下游是电网以及用户,由于煤价市场化浮动叠加竞价上网,发电环节处于相对弱势的地位。因此,电力企业向上游纵向延伸将有助于提升发电环节的谈判地位。

2)以央企重组模式为线索:煤电联营或释放协同效应

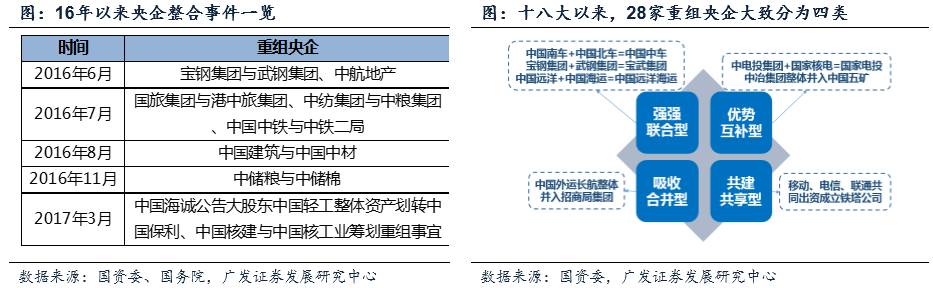

十八大以来,国资委推动了共计28家央企重组整合,具体来看,主要遵循四大模式:

强强联合型:以培育世界一流企业为目标,形成具备国际竞争力的央企集团,如南车和北车、宝钢和武钢等;

优势互补型:通过对同质化发展的央企重组整合,发挥协同效应,提升运营效率,如中电投和国家核电等;

共建共享型:以避免恶性竞争、资源共享为整合目标,如移动、电信、联通共同成立中国铁塔等;

吸收合并型:大多出现在业务重合度不高、体量不同的央企间。

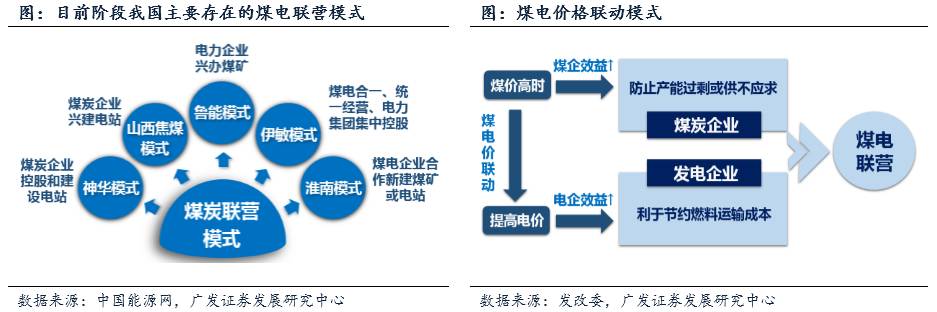

根据行业特性,通过优势互补型重组进一步深化煤电联营有望释放产业链协同效应,最终实现效率提升。从政策动向来看,16年4月发改委印发《关于发展煤电联营的指导意见》以来,政策层面一直鼓励企业参与煤电电联营,17年4月底,发改委再次强调要发展煤电联营;从产业链整合来看,超过50%的煤炭用于发电,而电力成本端也主要由燃煤价格决定,发展火电联营则是化解煤电之争的重要途径。按照17年4月份发改委电视电话会议的要求,未来“要鼓励发展煤电联营,深入推进煤电一体化、煤焦一体化、煤化一体化等产业融合发展;大力推动不同煤种、不同规模、不同区域、不同所有制的煤炭企业实施兼并重组,形成若干特大型煤炭企业集团”。具体来看,煤电联营能够起到减少中间环节、实现资源优化配置等功能:

煤电联营将火电行业矛盾化为企业内部的利益平衡。火电联营后煤电价格将形成联动效应,无论煤价高低,集团内部均可以利用上下游环节交叉补贴等方式实现利益平衡共享。

煤电联营有利于减少中间环节,降低双方生产成本。对于发电企业来说,减少中间环节、直接使用煤矿的煤炭资源大大节省了燃料运输等成本。此外,联营后上下游环节间交易也免除了税收环节。

煤电联营使双方资源配置优化,多元化业务有助于共同抵御市场风险。目前电力企业发电使用的煤炭资源资质不佳、而煤炭企业兴办的电厂装机容量也普遍较小。火电联营后,电力企业可以获得优质的上游煤炭资源,同时,煤企也可以享用电企稳定的电力供应。

1.3 主题策略:重点关注5大发电集团旗下上市央企

从政策导向来看,煤电央企兼并重组是化解其产能过剩的重要路径之一,17年4月底发改委再次强调要发展煤电联营,组建若干特大型煤炭企业集团;6月2日国资委吹风会上再次提及央企重组目标缩窄至煤电等重点领域,加上今年两会设置的5000万千瓦以上煤电去产能目标,“国企改革+供给侧改革”双重政策推动火电央企重组步伐加快。从行业供需结构看,1季度火电供给侧改革初具成效,下一阶段有望通过市场化整合、提升行业集中度的手段来加速淘汰落后产能。

煤电央企重组是去产能的重要手段。在行业集中度提升的内在需求下,煤电领域央企通过不断向横向或纵向整合,提升国际竞争力、提升运营效率及盈利能力。根据行业自身特性,通过优势互补型重组进一步深化煤电联营有望释放产业链协同效应,最终实现效率提升。

主题策略层面,我们认为,当前阶段火电领域供给侧改革思路主要为煤电去产能、“上大压小”提升煤电机组利用小时数、加快电力行业深度调整重组步伐尤其是推动煤电行业一体化进程等,将改善行业供需状况,提升行业集中度和整体盈利水平。我们建议重点关注受益于火电供给侧改革程度最高的五大电力集团旗下龙头上市企业,重点标的包括华能国际、大唐发电、国投电力(国电停牌)等。

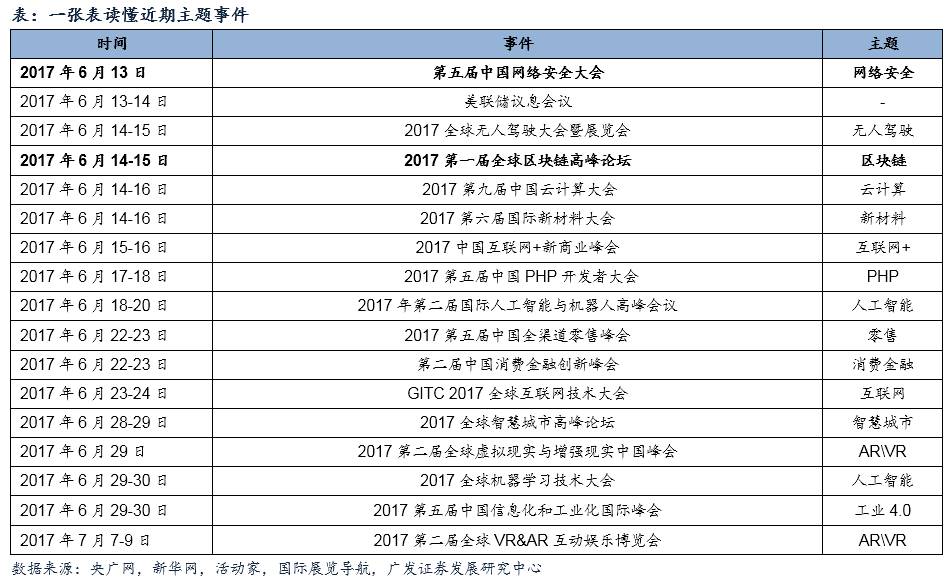

本周重要主题事件包括:2017年6月13日第五届中国网络安全大会(网络安全)和2017年6月14-15日2017第一届全球区块链高峰论坛(区块链)等。

我们的前期观点请参考以下报告: