三季报显示产能利用率改善趋势确立

——高频数据跟踪十月(下)

天风策略,刘晨明/徐彪

报告联系人:许向真

概述

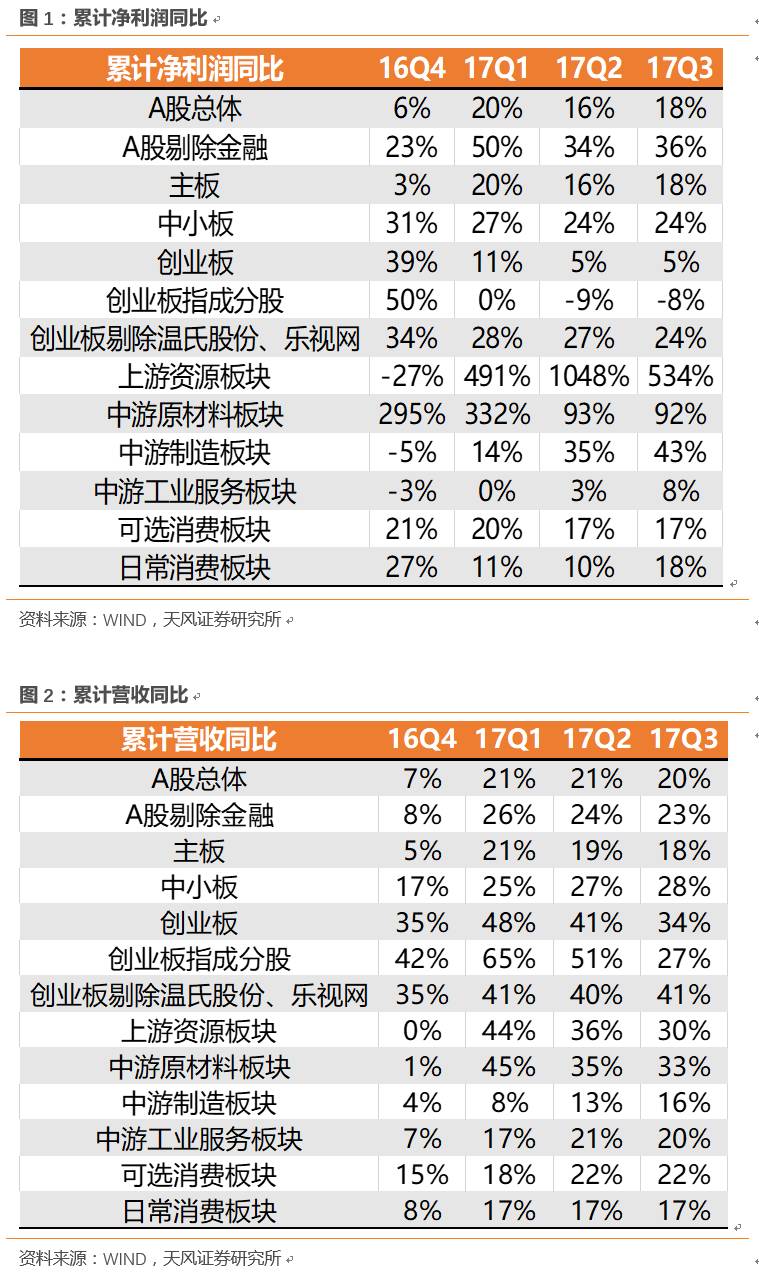

1、Q3上市公司业绩概览:

(后续我们将针对三季报中的一些关键问题进行单独探讨)

(1)关键变化之一:

虽然非金融A股营收增速回落(Q1/Q2/Q3分别为25.6% / 24.3% / 22.6%),但净利润增速小幅反弹(Q1/Q2/Q3分别为49.9% / 33.8% / 35.6%)。毛利率连续三个季度下滑后,开始企稳回升。

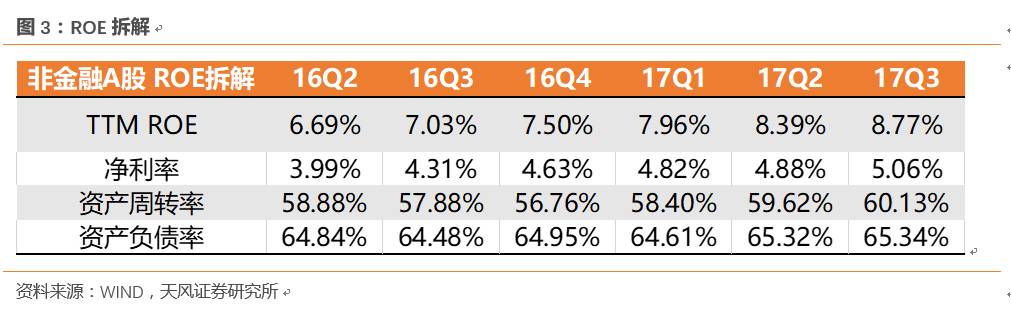

(2)关键变化之二:

代表产能利用率的总资产周转率持续改善,带动ROE继续反弹,与我们的判断一致,也与过去每一次ROE反弹的周期类似——PPI驱动的净利率回升支撑ROE反弹的前半场,产能利用率驱动的总资产周转率回升支撑ROE反弹的后半场。

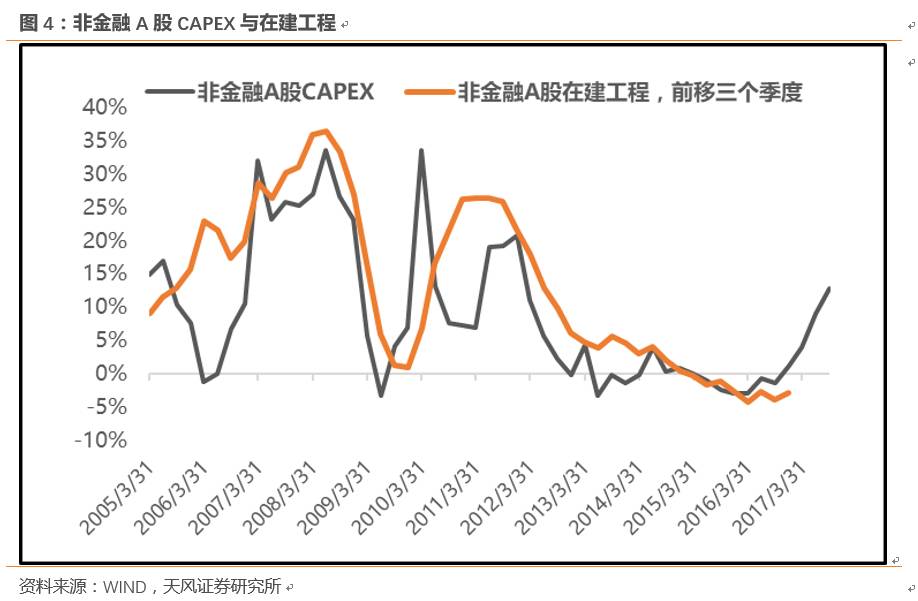

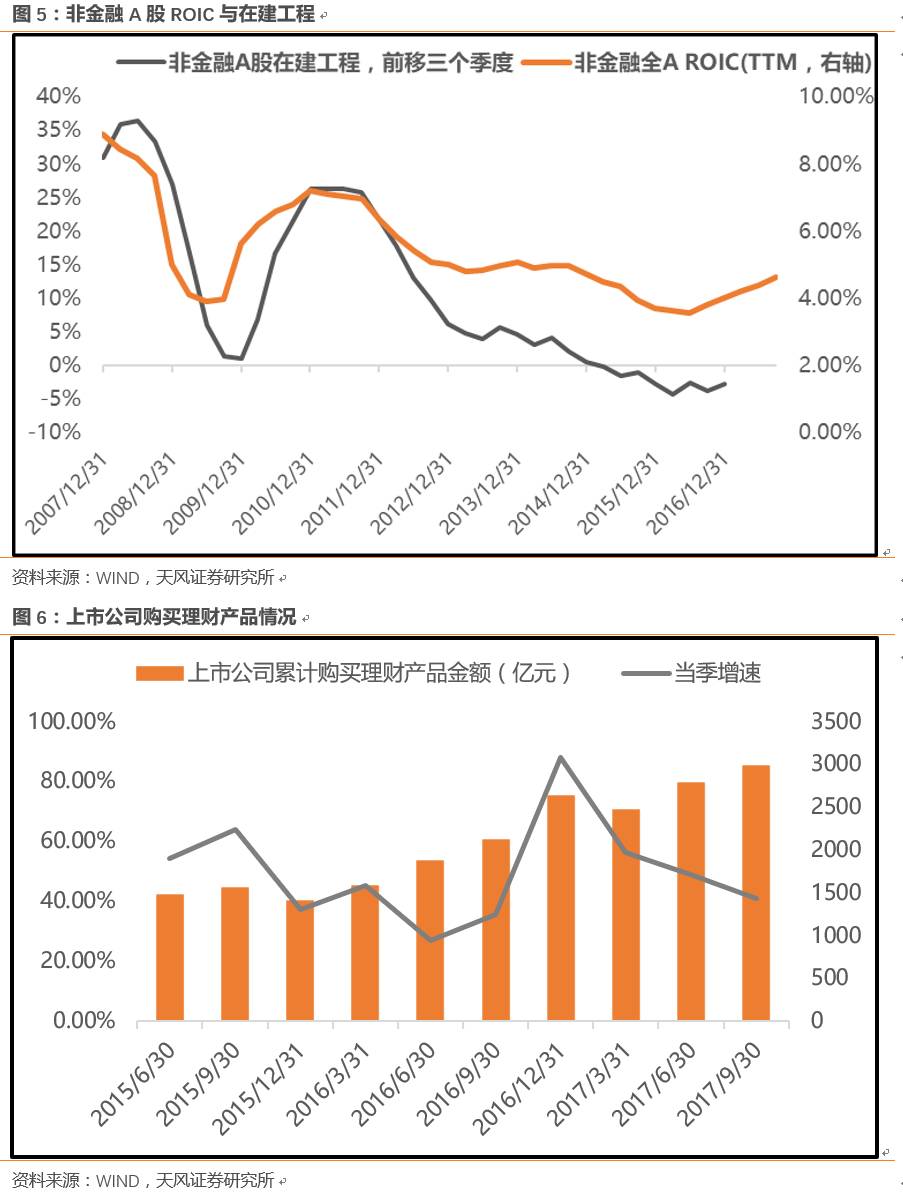

(3)关键变化之三:

在建工程底部抬升,领先指标CAPEX继续反弹,产能周期正在从底部走出来。当在建工程的增速底部企稳的时候,制造业投资的增速(代表需求)开始慢慢超过固定资产形成(代表供给)的速度,需求超越供给,这一过程中意味着产能利用率将持续改善,推动ROE继续上行。

(4)关键变化之四:

本次产能周期从底部走出来的过程斜率会相对平缓,企业在经历了多年的通缩和产能过剩之后,虽然ROIC已经企稳回升,但是寒冬过后叠加供给侧严格的环保督查,企业增加投资的行动总是犹豫不决的,因此最近几个季度上市公司用赚来的钱继续购买了大量的理财产品(Q1/Q2/Q3增速分别为56.3% / 48.9% / 40.8%),所以最终资本开支增速的斜率要比之前几次来的更加平缓。

2、十月下中观行业数据概述

(如无特别声明,“10月下”指10月下半月,“10月上”指10月上半月)

上游资源类

:

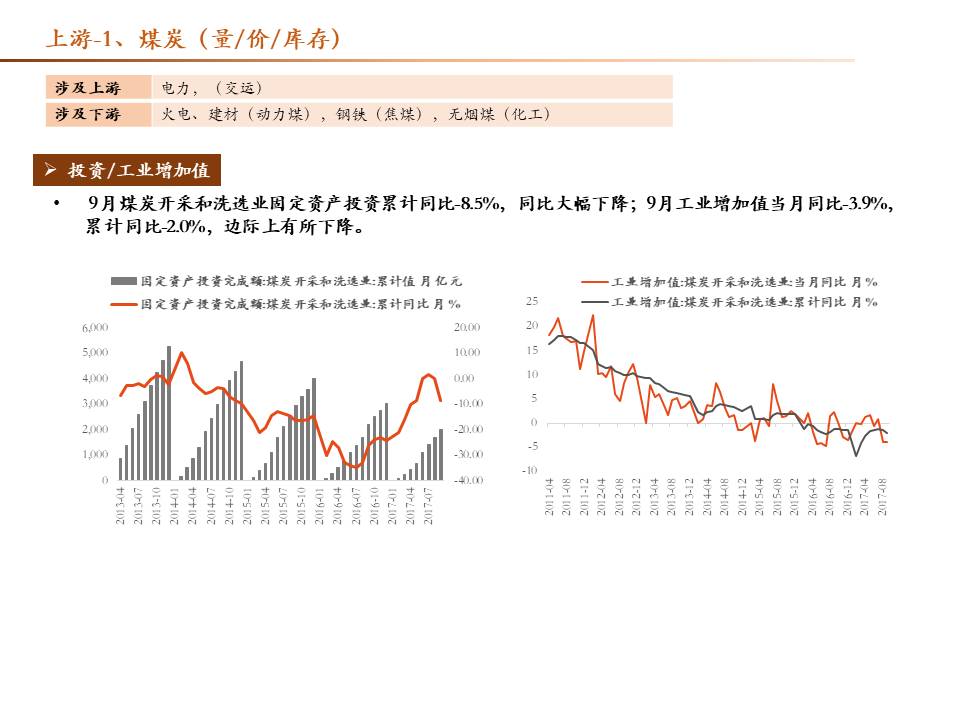

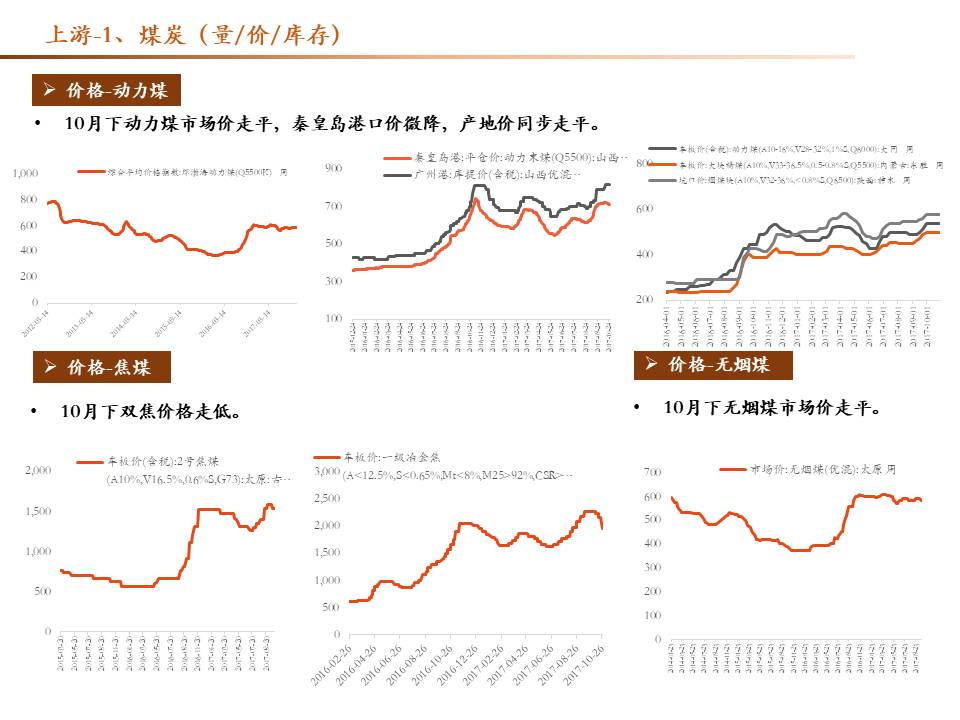

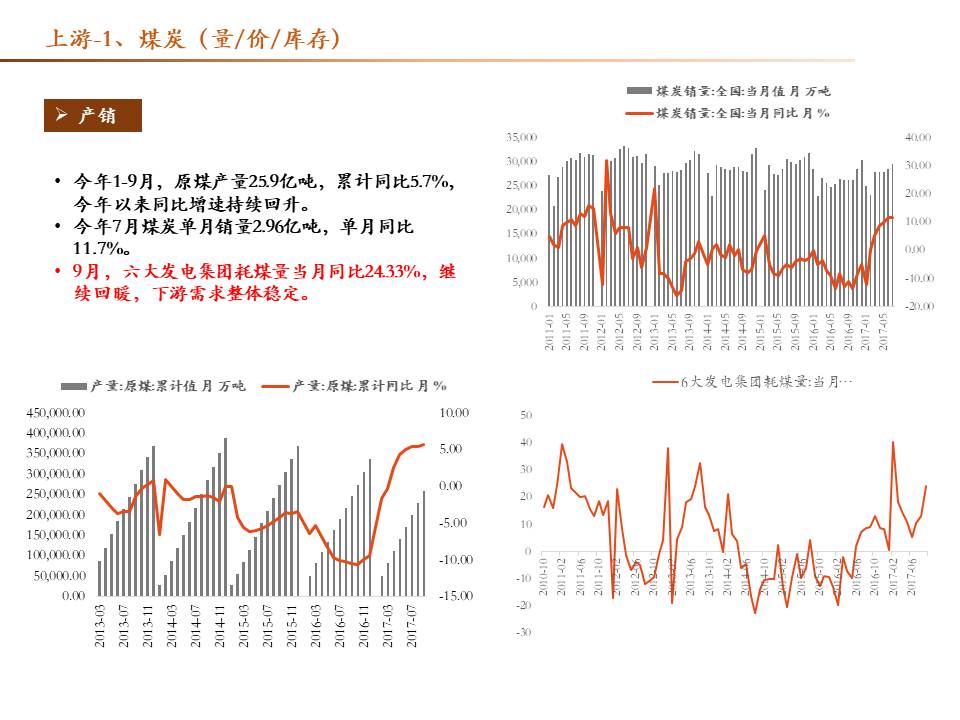

煤炭

价格10月下价格出现调整,其中双焦跌势明显;10月下需求端粗钢日均下降,发电耗煤也有所回落,停工限产压力显现。

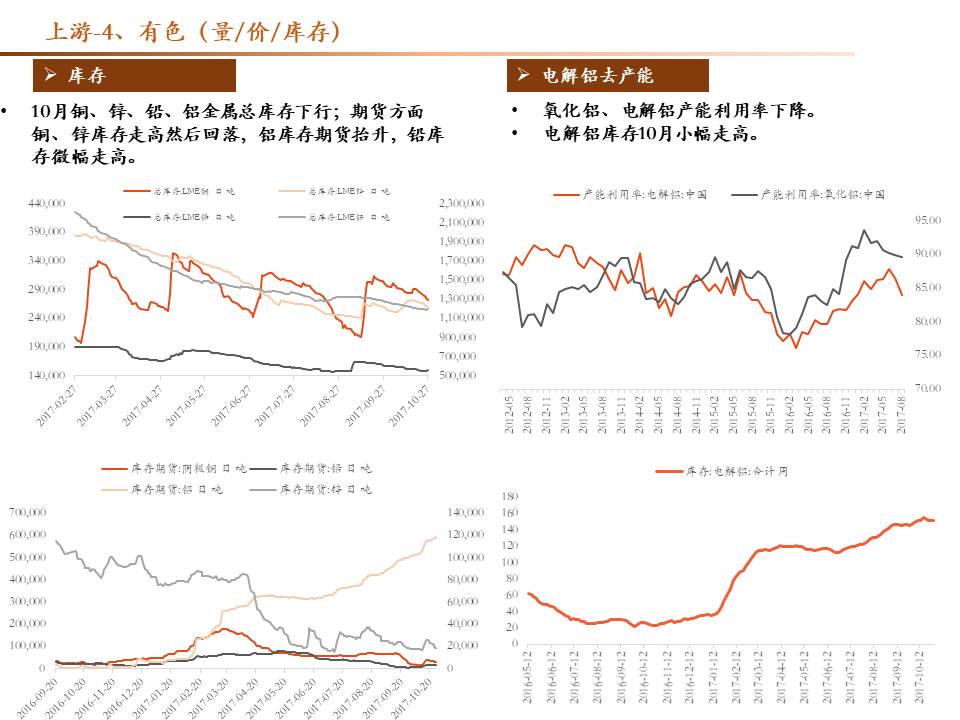

有色

方面期货普遍调整,现货方面只有铜价保持;

另外关注电解铝库存

继续在高位,对铝价形成压制。

中游制造类:

钢铁

10

月下各细分产品价格震荡走低;粗钢产量开始萎缩;但社会库存和企业库存都开始回落,企业库存在历史地位。

水泥

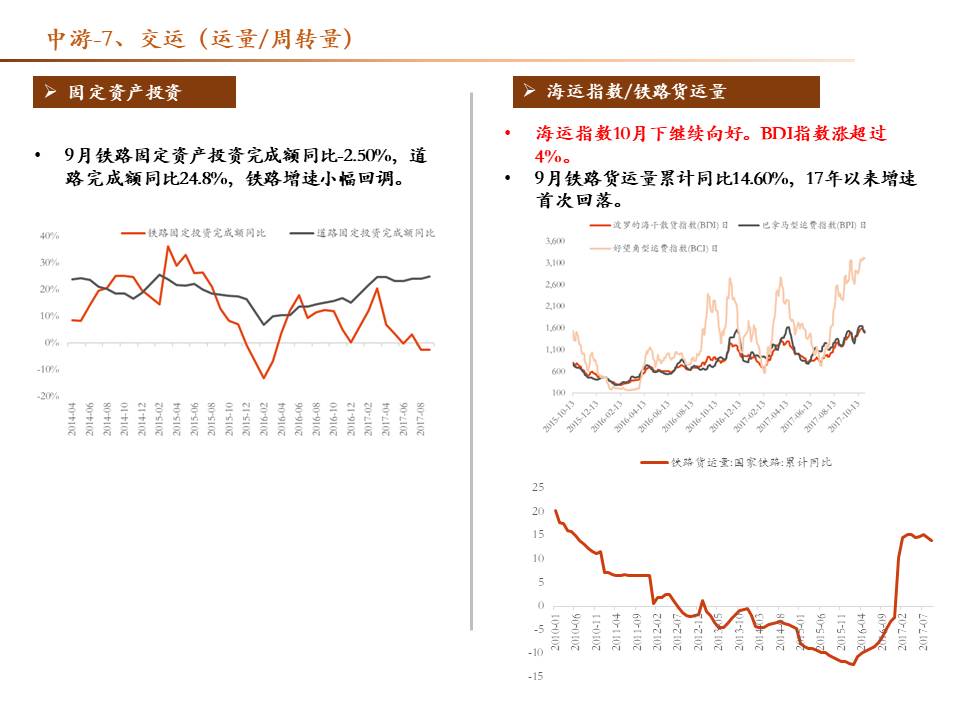

价格上,10月下华东区、西北区水泥价格继续上涨,西南区回调。海运指数10月下继续向好,BDI涨超4%。

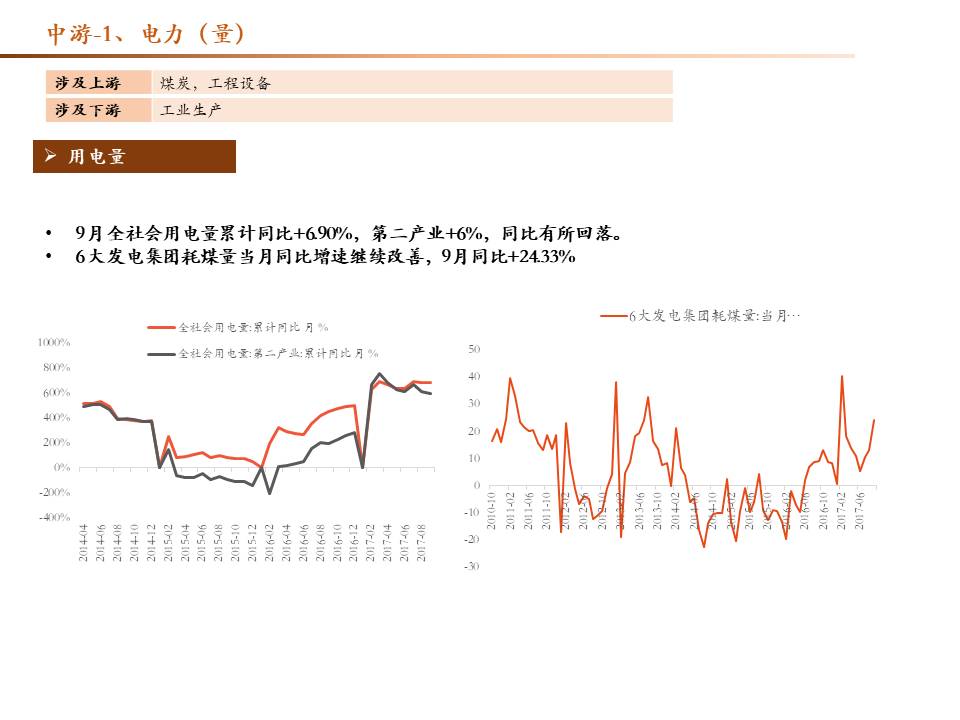

电力

方面,10月下6大发电集团耗煤量明显下降(10月上日均67.89万吨,10月下日均59.84万吨)。

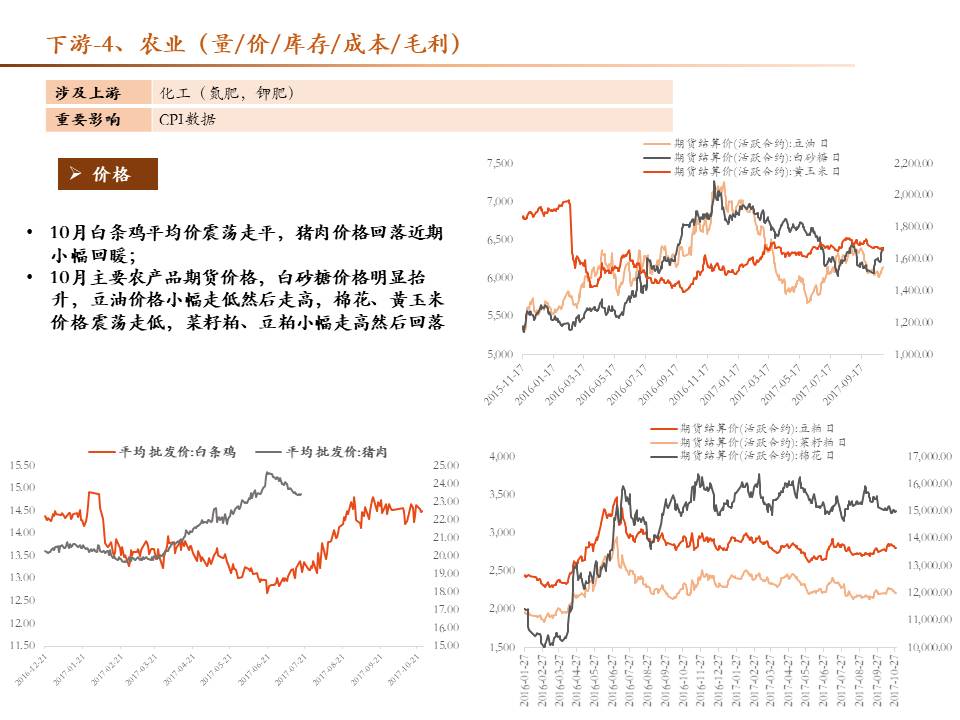

下游消费类:

地产

10

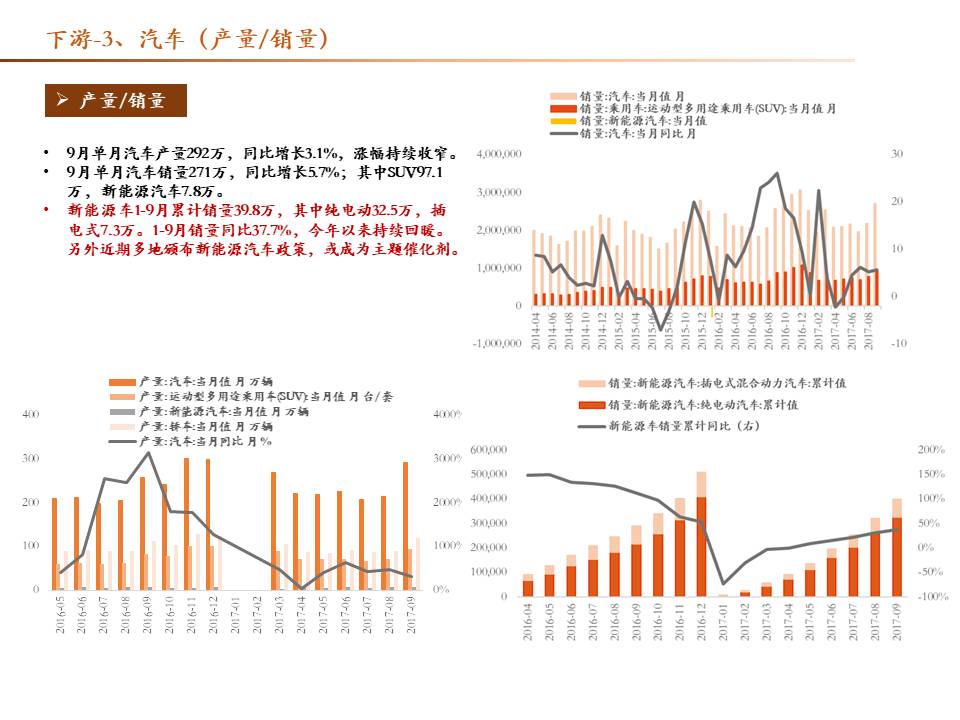

月下半月一线、二线、三线城市销售端有所好转,同比降幅收窄,价格指数继续全面回落。汽车方面新能源车9月持续回暖,1-9月销量同比37.7%。

10

月下高频数据核心变化

(本部分梳理重点行业,详细行业数据及图表见第三部分)

本月公布季末(9月)数据,且由于开会关系目前尚未更新,部分数据有一定时滞。

一、上游资源类:

1

、煤炭:

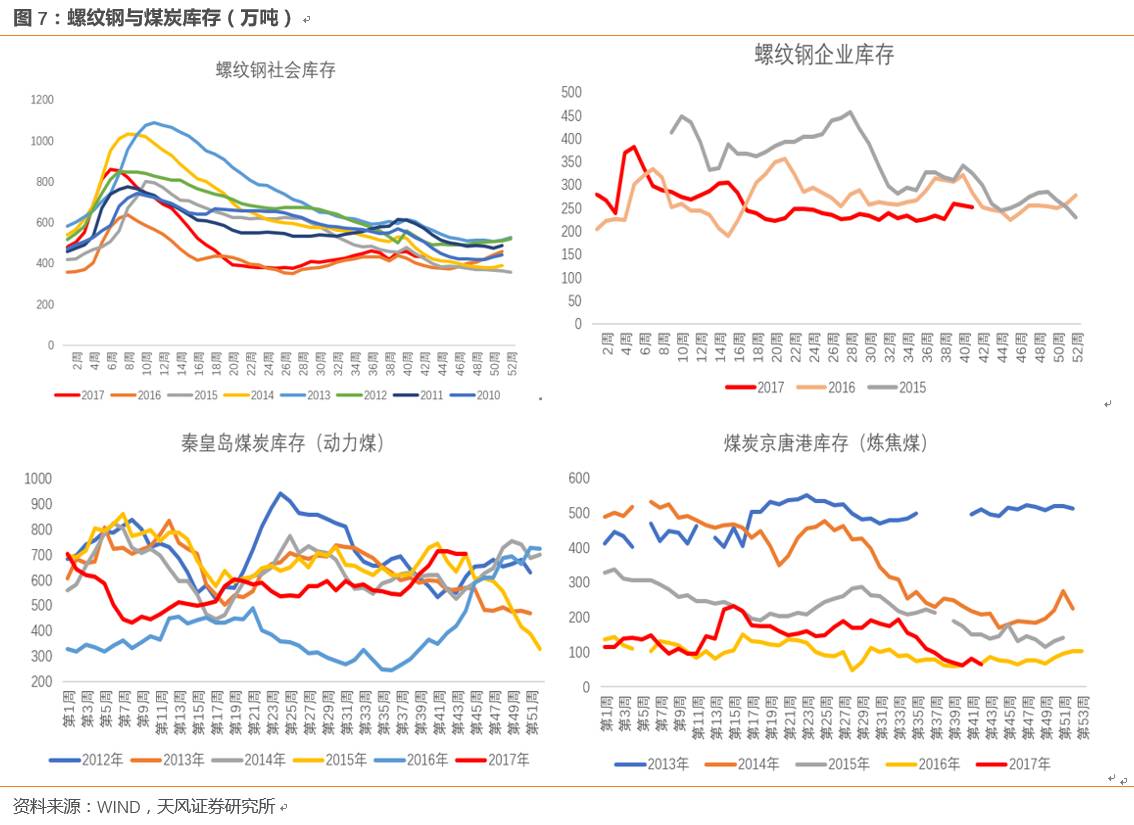

①价格方面,10月下动力煤市场价走平,秦皇岛港口价微降,产地价走平;双焦价格均有下调。

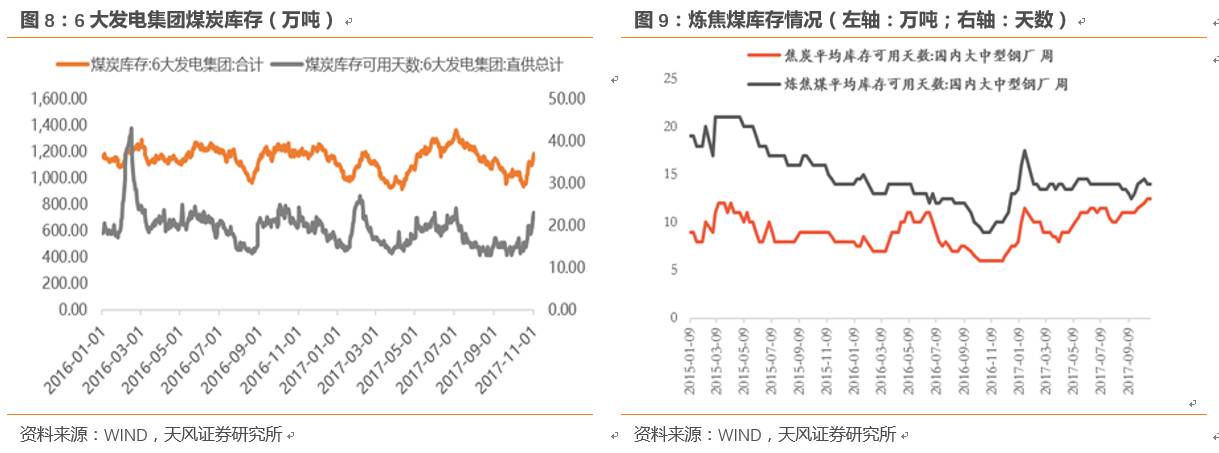

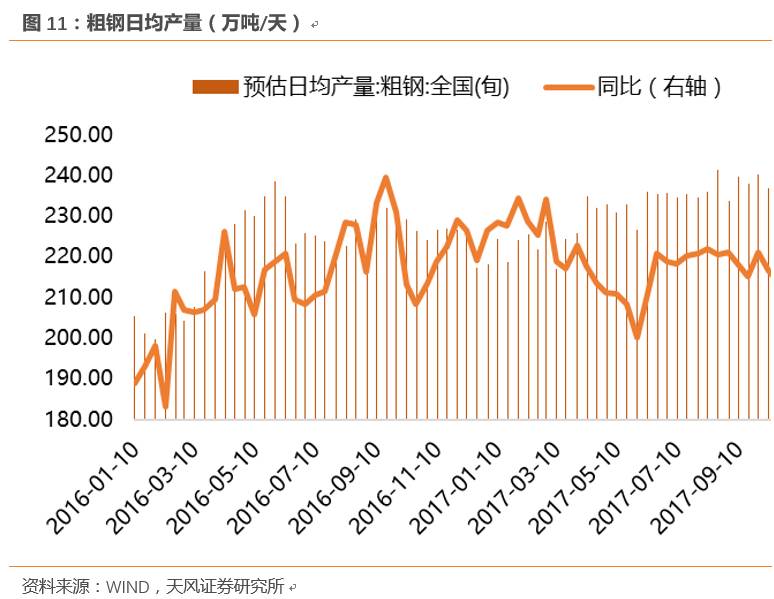

②下游需求方面,焦煤条线,10月粗钢预估日均产量有所下降。动力煤条线,6大发电集团耗煤量10月下也明显下降(10月上日均67.89万吨,10月下日均59.84万吨)。停工限产压力进一步显现。

③库存方面,10月下六大电厂煤炭库存明显提高,可用天数也在过去半个月由16天提高至23天。焦化厂焦煤库存10月下明显上升,大中型钢厂焦煤平均库存可用天数从14.5天小幅回落至14天;焦炭平均可用天数继续上升至12.5天。近期关注焦化厂限产不及预期(出焦时间)。

2

、有色:

①价格方面,10月下国内期货有色品种普遍回调;现货价铜价上涨,铝、铅、锌回调。

②聚焦电解铝去产能:8月电解铝的产能利用率有所下降;

库存方面压力继续存在,10月下库存仍在高位,从而对铝价形成压制。

二、中游制造类:

1

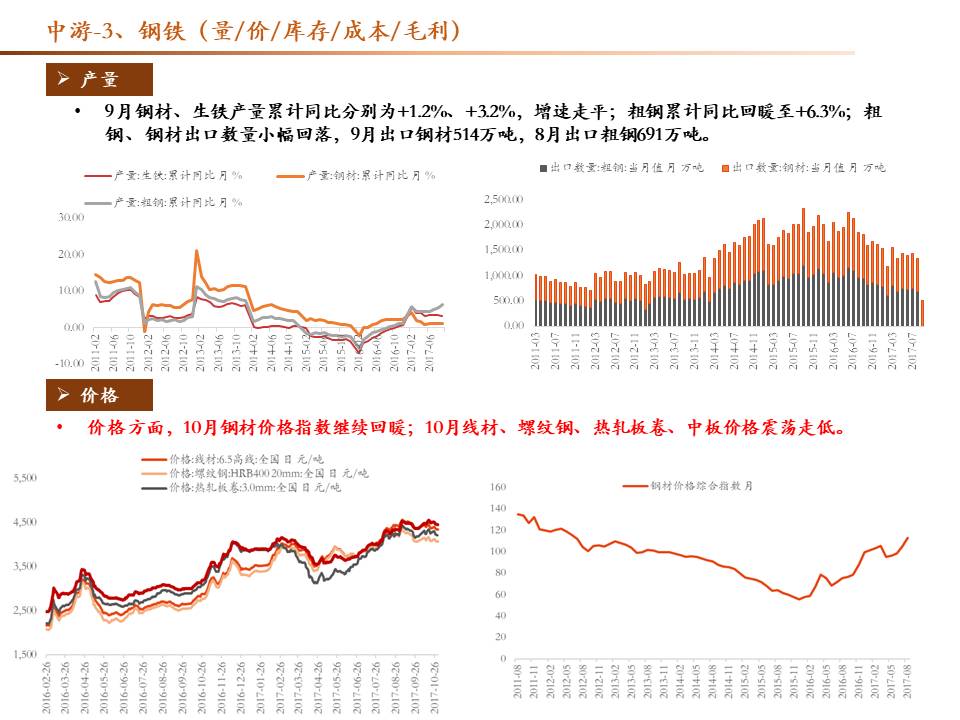

、钢铁:

①价格方面,10月下线材、螺纹钢、热轧板卷、中板价格震荡走低。

②高炉开工率上,WIND数据全国口径的高炉开工率在10月上继续下降,截止10月27日为71.13%。

产量方面,10月粗钢预估日均产量有所下降。

③从库存来看,一方面,螺纹钢社会库存有所提升但处于历年同期低位,仅略高于去年同期;另一方面,螺纹钢企业库存也低于历史同期(图见第一部分)。

④从成本端来看,矿石和双焦价格下调一定程度上将继续支撑钢企毛利,但下游停工对钢价形成压力。

2

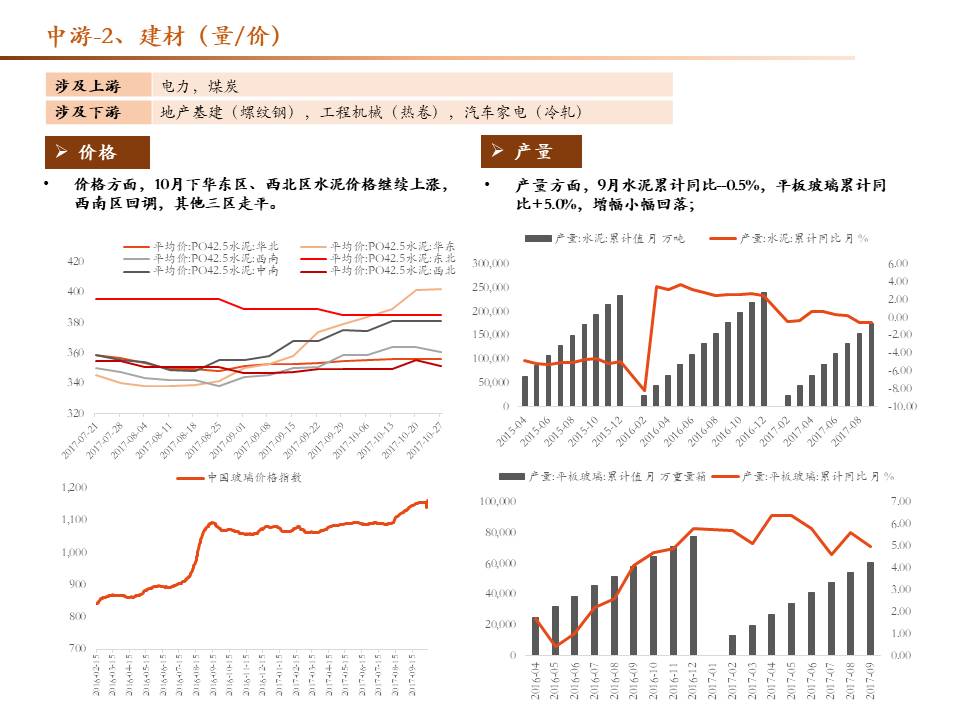

、建材:

①价格方面,10月下华东区、西北区水泥价格继续上涨,西南区回调,其他三区走平。玻璃价格指数V型反弹。

②产量方面,9月水泥累计同比-0.5%,平板玻璃累计同比+5.0%,增速有所回落。

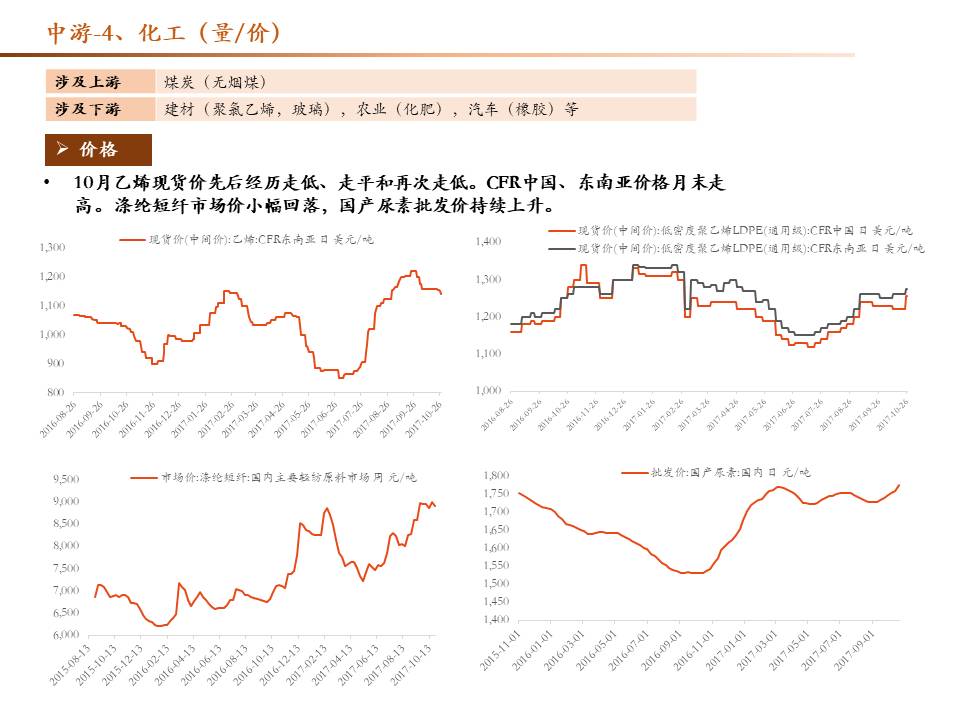

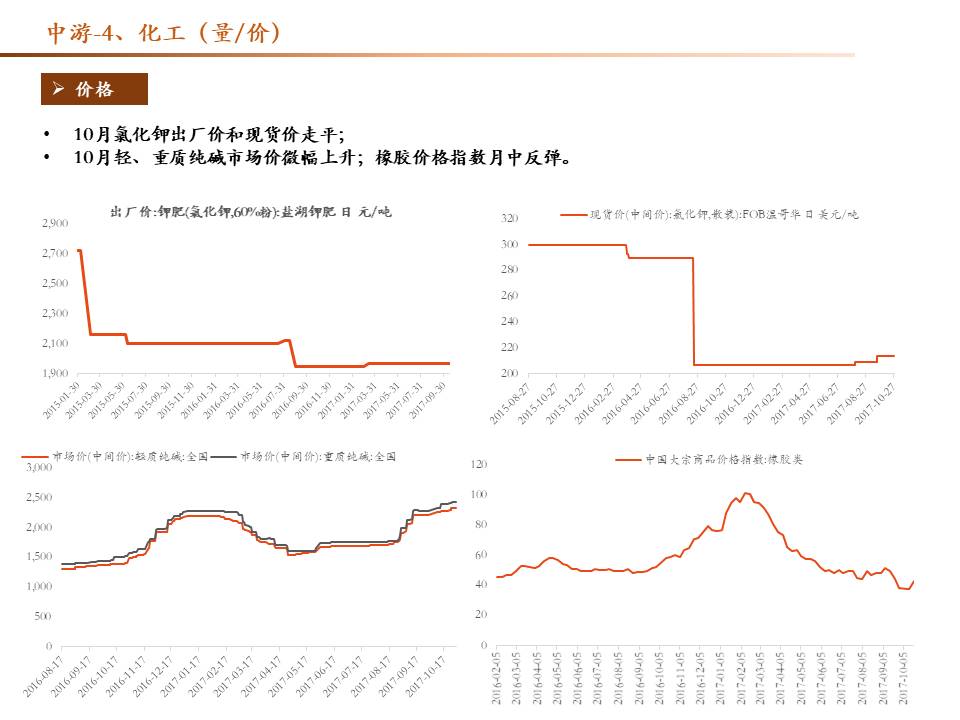

3

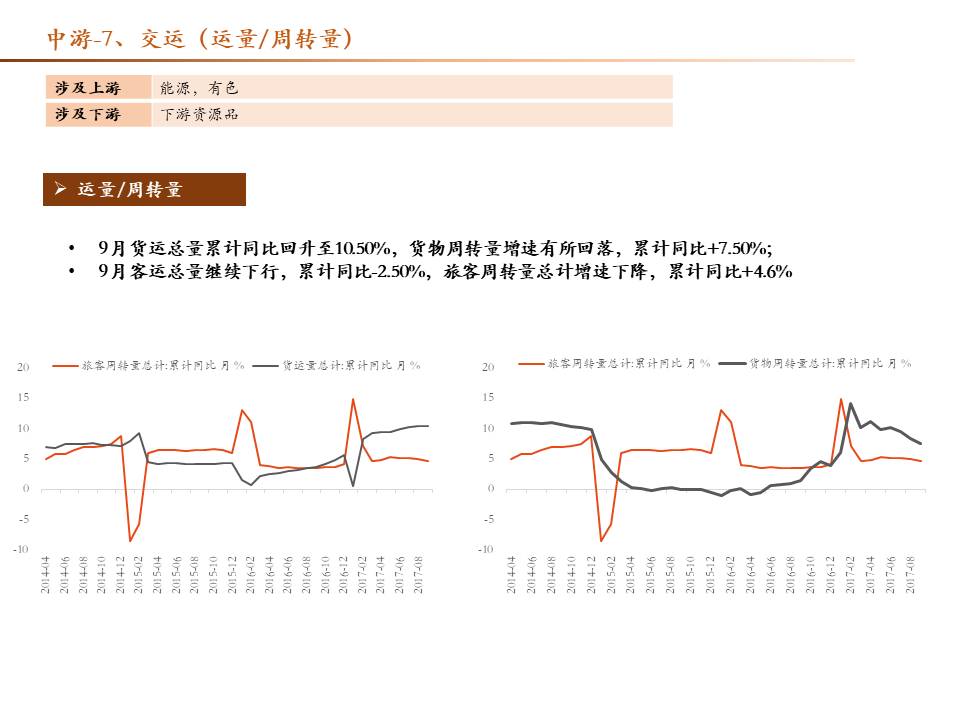

、交运:

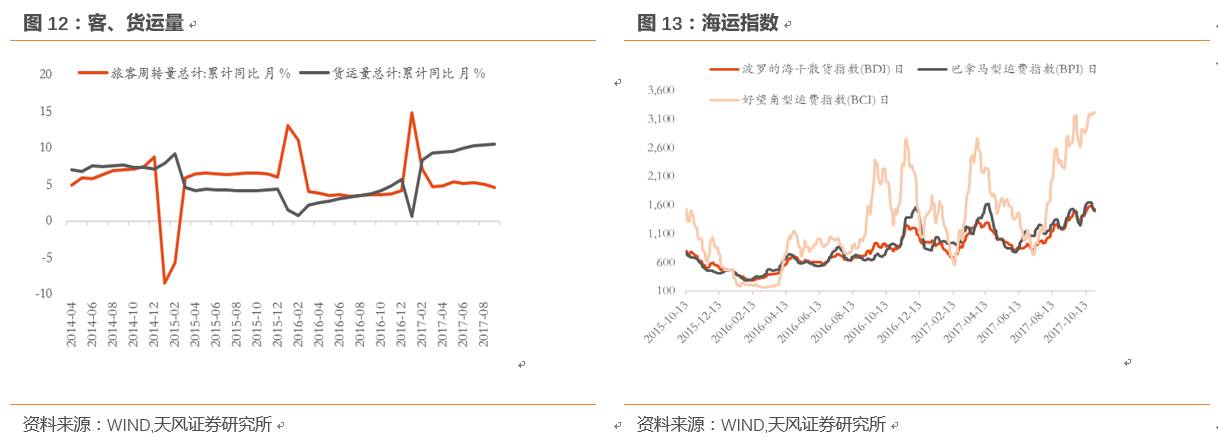

①货运量上,9月货运总量累计同比回升至10.50%,货物周转量增速有所回落,累计同比+7.50%。

②海运指数10月下继续向好。BDI指数涨超过4%,其以运输钢材、纸浆、谷物、煤、矿砂、磷矿石、铝矾土等民生物资及工业原料为主。

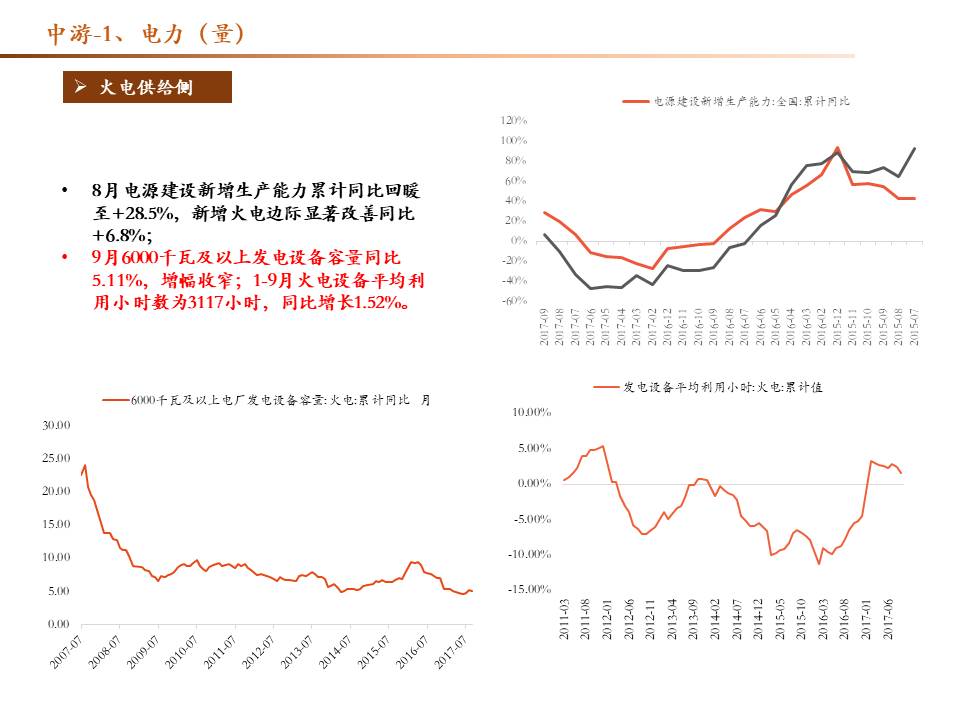

4

、电力:

①10月下6大发电集团耗煤量明显下降(10月上日均67.89万吨,10月下日均59.84万吨)。

②聚焦火电供给侧:9月6000千瓦及以上发电设备容量同比5.11%,增幅继续收窄;1-9月火电设备平均利用小时数为3117小时,同比增长1.52%。

三、下游消费类:

1

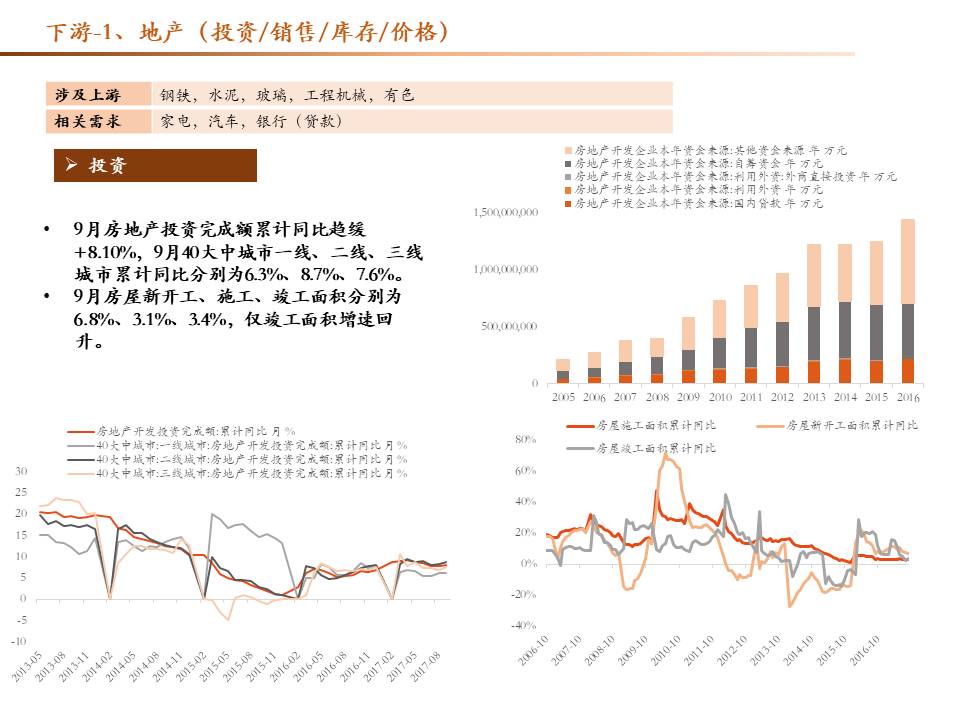

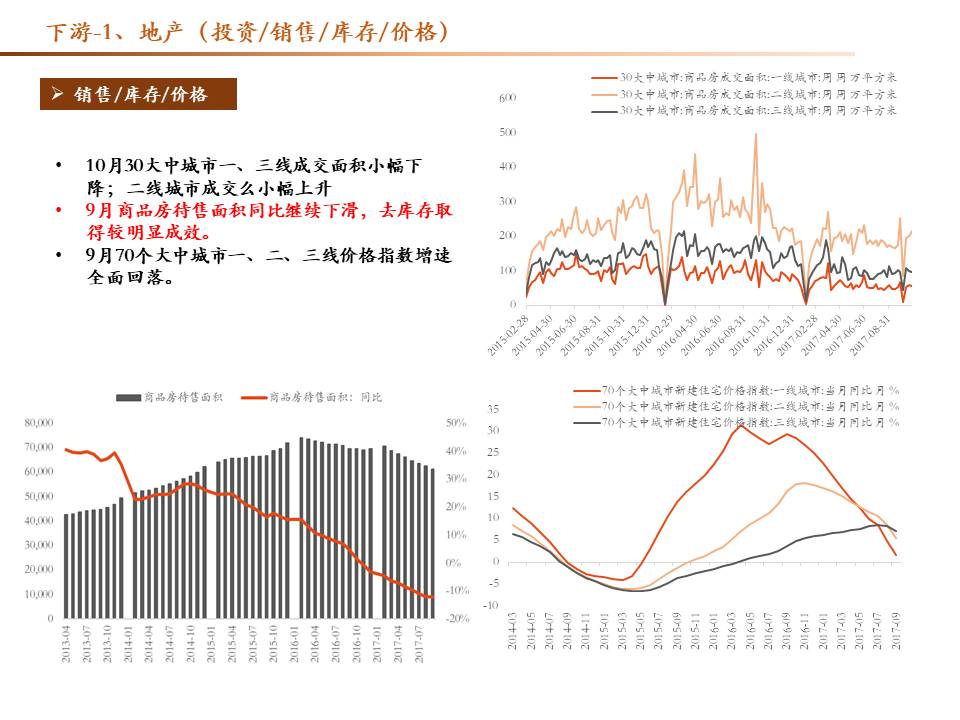

、房地产:

①销售面积上,10月下有所改善,一线城市(4城)9月下、10月上、10月下销售面积YOY-49.56%、-61.13%、-45.20%;二线城市(16城)分别为YOY-47.69%、-50.18%、-15.46%;三线城市(36城)分别为YOY-43.70%、-51.47%、-30.57%——整体看销售端全面回落。

②房价上,9月70个大中城市一、二线价格指数增速回落,三线城市价格指数同比全面回落,其中一线城市幅度最大。

③库存上,9月商品房待售面积同比继续下滑。

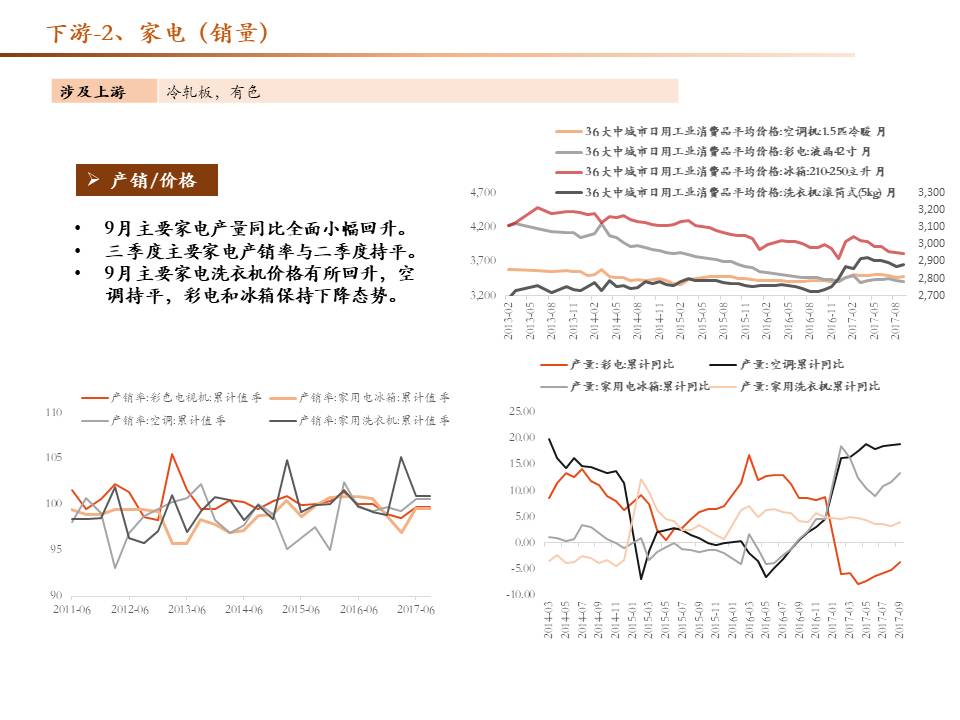

2

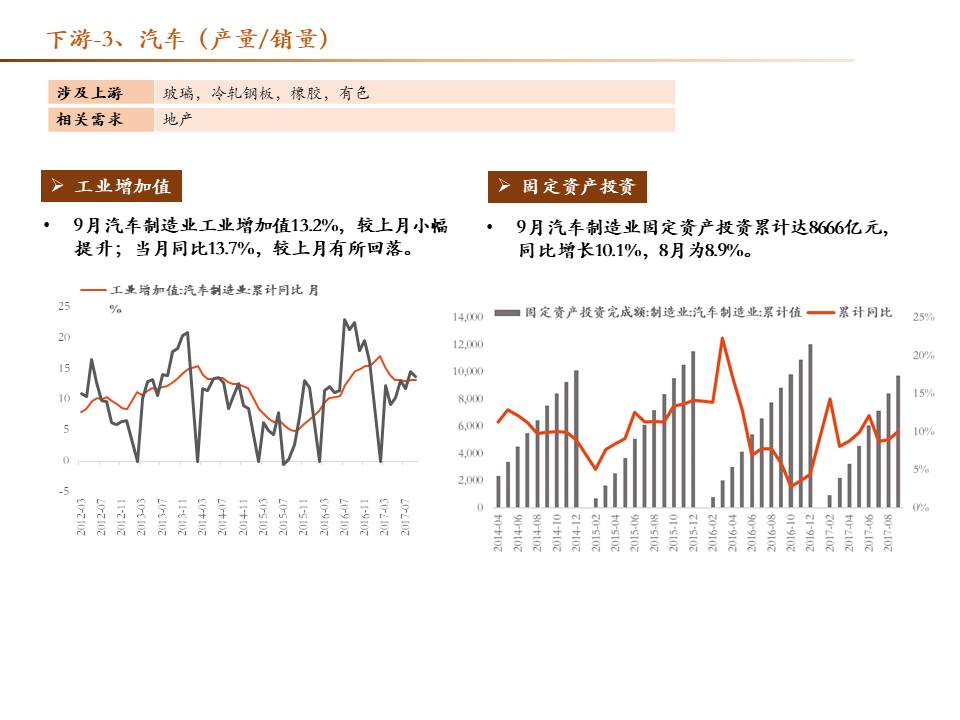

、汽车:

①销量方面,9月单月汽车产量270.9万,同比增长5.7%,涨幅较上月略有回升。

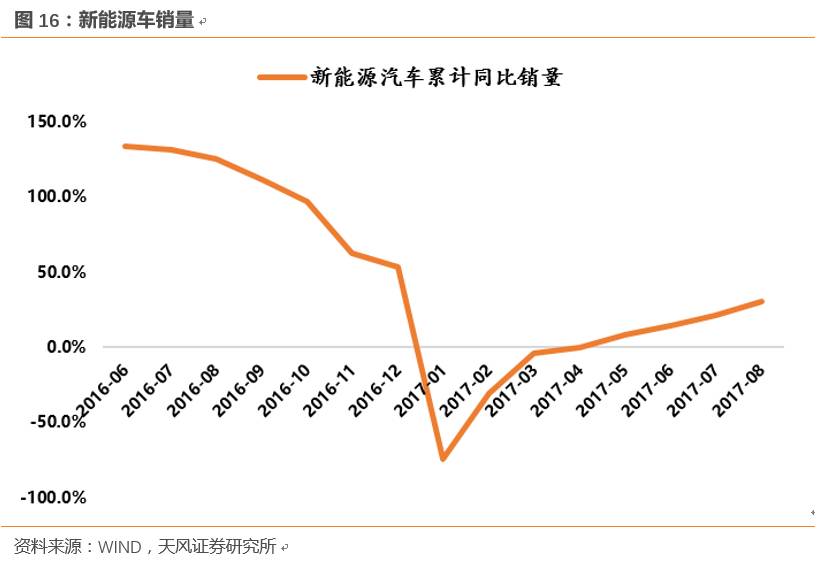

②新能源车持续回暖,1-9月累计销量39.8万,其中纯电动32.5万,插电式7.3万。1-9月销量同比37.7%,今年以来持续回暖。随着双积分落地和各地支持政策,新能源车主题有望进一步催化。

------------------------------------------------------------------------------------------------------------------------

10月下

高频数据具体图表

PPT

及原文请联系团队获取

风险提示:海外黑天鹅引发战争