本周四,Snap按照计划在美国纽约证券交易所正式挂牌上市。

美国东部时间上午11时左右,Snap在纽约证券交易所开盘,开盘价24美元/股,较之前的17美元/股的定价有所上升,涨幅41.2%。以开盘价计算,Snap的市值约340亿美元。

◆ ◆ ◆

Snapchat坎坷上市路

2016年10月底,有知情人士首次透露,Snapchat计划将在首次公开募股时,争取高达40亿美元的融资。

这名知情人士表示,根据IPO,Snapchat的估值约在250亿美元至350亿美元之间。不过,由于Snapchat还未做出最终决定,IPO的规模也可能会发生改变,甚至还有一位知情人士称估值可能会达到400亿美元。

由于年收益低于10亿美元,Snapchat将IPO文件秘密提交给了美国证券交易管理委员会。

11月中旬,路透社爆料,Snapchat想要在2017年年初上市,正在悄悄地为IPO进行备案。这是私人公司在准备上市时惯用的手段,即在公布自己的财务状况之前,悄悄地进行IPO备案。从SEC获得公司文件到公司上市审核,中间会有一段时间间隔。

虽然说Snapchat一直想要保持神秘的姿态,但却逃不过媒体的火眼金睛。1月28日,又有外媒透露,Snapchat将在下一周提交公开招股说明书,正式的IPO则预计在3月。

这是华尔街今年的第一笔科技IPO,原本应当打头阵的AppDynamics在IPO的前一天突然宣布被思科公司以37亿美元的价格收购。而这次Snapchat的上市,也成了今年其他打算上市的科技公司的基准线。有业内人士称,Snapchat铆足了劲儿,就是为了创造自Facebook以来美国科技IPO的巅峰。

在提交公开招股说明书后,Snap在华尔街大力推销自己,证明自己拥有成为成功上市公司的潜力,劝说投资人购买自己的股票。业内对Snapchat的IPO估测在200亿美元上下,上市之后,其年营收有望达到10亿美元。

当前,Snapchat的月活跃用户约1.5亿;它对自己的定位有两种选择,一是与Facebook等共同生存的广告平台,二是基于各异的用户行为,完全取代其他同行的社交平台。Facebook一直尝试山寨这家公司的产品功能,行为几近疯狂。Snapchat让华尔街相信,和Facebook以及其他抄袭者相比,他们的产品更加完善,用户基础的差异也更加明显。

说起上市时间,Snapchat可谓融天时地利人和于一身,其竞争对手Facebook已经向投资人承认,公司达到了最高广告负荷,增长放缓,往后其宣传只能侧重创新型公司,包括开发Oculus等新产品、新平台。这就意味着,Snapchat有机会在广告领域里分一杯羹,因此它在投资者眼里也更有价值。

不过,筹备上市的道路并不是一帆风顺的。一月初,Snapchat遭离职员工Anthony Pompliano起诉,后者义愤填膺地控诉称,公司误导投资人和商业合作伙伴,为的是提高IPO估值。有意思的事,Pompliano还曾就职于Facebook,而被后者解雇的原因,同样是因为检举揭发。对于这一控诉,Snapchat方面的回应是:无稽之谈!该公司发言人在邮件中表示:我们对这一投诉进行过调查,结果显示,这位员工只是由于遭到解雇而在发泄不满情绪。

◆ ◆ ◆

融资寒冬中Snapchat茕茕独立

Snapchat成立于2011年5月1日,成立以来,走过融资牛市,也体验过萧肃的寒风。在融资形势尤其严峻的2016年,Snapchat好比“冬天里的一把火”,分别在3月初和5月底斩获两轮融资。3月的融资由Fidelity Investments牵头,规模1.75亿美元;5月的融资惊为天人,高达18亿美元,比去年全美教育科技行业的总融资还要多出8亿美元。成立不到6年,融资不下10次,总额高达26.3亿美元,如此频繁出手,一次次刷新业内人士的三观,不少人在瞠目结舌的同时,不禁困惑:Snapchat,这是你的第几轮融资啊?

光有数量自然还能说底气十足,Snapchat的投资人也是一个比一个有来头。红杉资本、Benchmark、雅虎、General Atlantic、General Catalyst Partners、Light Speed Venture Partners,甚至中国互联网三巨头之二的腾讯和阿里巴巴等等都是Snapchat的热烈支持者。

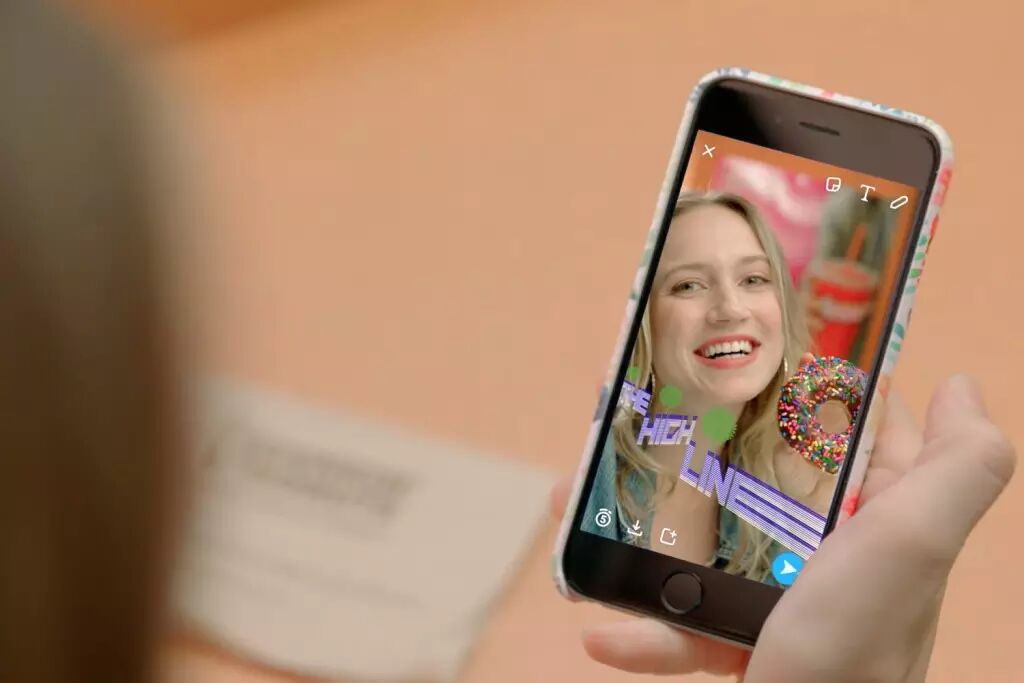

接连获得大牌青睐的背后,是Snapchat在功能上的不断创新。去年年中,Snapchat推出了一波新产品,让用户在发送图片和视频时有更多新奇的体验。

比方说,你可以在相机胶卷中把自己的脸和别人的脸交换,在视频中添加emoji表情,在升级版的聊天功能中获得一系列全新的交流体验。可以说,Snapchat不仅是在大胆探索哪种功能能够激起千层浪,更是在给用户提供各种各样的新奇玩法,让用户不舍得离开它。

9月底,Snapchat推出了售价130美元的视频共享眼镜Spectacles,这也是该公司的首款硬件产品。对于这一大胆的举动,创始人Spiegel称,这只是一件“玩具”,希望大家不要期望太高。

一位投资人表示,Snapchat与用户建立起的这种互动是这家公司最吸引人的所在。这位投资人说:“一个星期只有168小时,如果你去研究消费者互联网你会发现,一个人会频繁使用的产品不会超过5-7个,而Snapchat正日渐成为这些产品之一。”

◆ ◆ ◆

营收与用户增长造就收购之年

Snap的SEC文件显示,2016年,公司净亏损面继续扩大,至5.146亿美元,与之相比的上一年则为3.729亿美元。不过,虽然亏损加大,该公司的营收却非常喜人,一年之间增长近500%,达4.04亿美元;相比之下,2015年Snapchat的营收只有微不足道的5870万美元。截至2016年12月31日,Snapchat的员工总数已经达到1859名。

在用户成长方面,Snapchat宣称,2016年12月,其平台的日活跃用户(DAU)已达1.61亿,其中北美占6900万人,欧洲(不包括土耳其和俄罗斯)占5300万人。这些用户每天平均使用其应用18次。Snapchat的用户群年龄在18-34岁之间,大多居住在北美。

在营收和用户双飙涨的情况下,2016年堪称Snapchat的爆发之年,一年之内,该公司先后收购5家公司,分别是:3月以1亿美元收购表情符创企Bitstrips;6月收购专注研发消费产品软件的Obvious Engineering;同月,3D图片应用开发商Seene被秘密招至麾下;8月收购移动搜索应用Vurb;12月,Snapchat重拳出击,先在19日收购了洛杉矶广告科技创企Flite;圣诞节,又豪掷3亿美元,把以色列AR创企Cimagine Media揽入囊中,并在该国设立了研发中心。

上述收购无不体现着Snapchat对人才的关注,在吸引用户、提升用户黏着度上的努力。

◆ ◆ ◆

坎坷的融资演讲之路

2月17日,Snapchat开始了漫长的IPO路演之旅,从美国东岸跨越大西洋到伦敦,再横越美国中西部,辗转纽约、波士顿,最后回到硅谷所在地旧金山,共计11天。在这些路演中,我们发现投资人普遍关心4个问题。

1.今年科技IPO的市场如何?

众所周知,AppDynamics本应是今年的第一笔科技IPO,但就在这家公司公开上市的前一夜,思科突然将其收购。这就让我们无从得知市场是否愿意购入这些公司的股票。

Snap当前仍然属于消费科技公司,因此从某种程度上来说,当我们为大企业建立对比模型时,Snap并不具有太多参考价值。虽然像Snap这样规模庞大,万人瞩目的IPO并不常有,但从其超额认购的情况来看,打算今年上市的科技公司可以稍微放心些,投资人的信心还是比较充足的。

2.华尔街能忍受Snap运营成本过高的问题吗?

不久之前,Snap和谷歌、亚马逊分别签订了云服务使用协议。这两份协议的金额可不低,均以十亿美元计,而在此之外,Snap的主营业务成本本身已经非常高。尽管该公司的营收也在迅猛增长中,但烧钱的能力不可小觑。如果这一趋势不减,华尔街可能有所怨言,因为他们想看到的,往往是一家能够可持续发展并获得稳定盈利的公司。

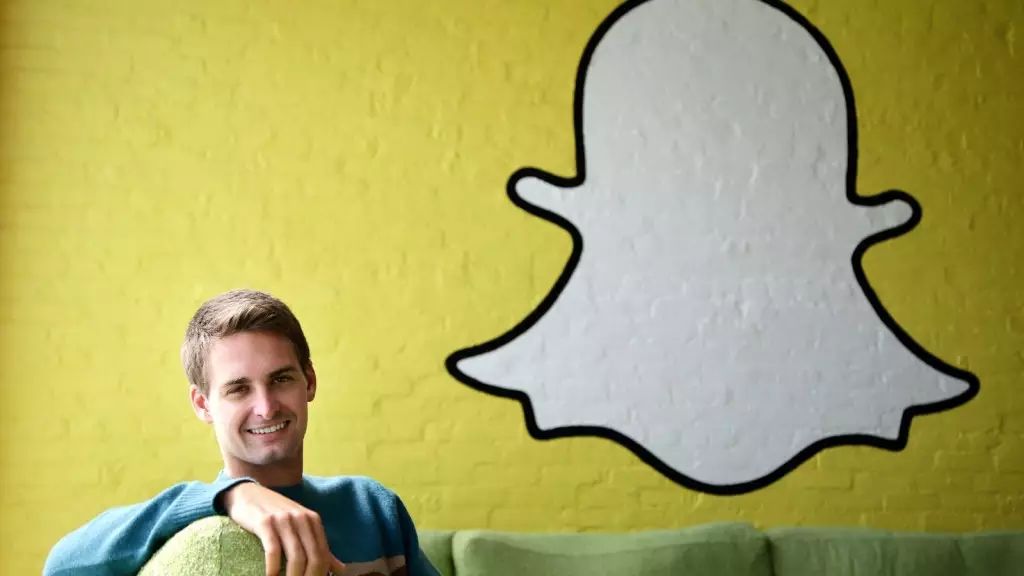

3.投资人是否需要担心Spiegel对公司的绝对控制力?

Snap的IPO从很多方面都开历史先河,其中有一点更是引人关注:该公司出售的股票不含投票权。也就是说,投资人购入Snap的股票后,只能寄希望于它成为一家持续发展的公司,而没有任何左右Spiegel的决策的权力。

在创始人和管理团队身上下赌注一直是困扰潜在投资人的问题,不过也能从侧面反映,投资人们相信Spiegel能扫清前路的障碍,推动公司走向成功。

4.Snap的广告业务和其他产品尚在襁褓,此时下注是否风险过高?

Snap当前还在摸索如何依靠用户盈利,虽然广告业务部门已经成立,并吸引了部分广告商,但这一业务刚刚起步不久。很多人会将Snap的ARPU值(每用户平均收入)拿来和Facebook进行对比,因此该公司必须证明自己有提升这一数值的能力。

◆ ◆ ◆

上市后的挑战

有意思的是,Snap宣布他们将在接下来的5年里使用谷歌的云基础设施,并为此支付每年4亿美元的费用。鉴于谷歌在中国的境况不是很好,Snap选择与其合作,或也将影响公司向这一市场的渗透。对此,Snap在其招股书中也予以了承认,并表示:“我们不知道是否能以中国政府接受的方式进入中国市场。”

中国一直是Snapchat啃不下来的硬骨头,甚至未能设立专门的办公处。该公司在招股书中还说:“为我们提供基础设施服务的谷歌,在中国并不能正常使用。因而,由于当地法律法规的限制,Spectacles等产品或许无法在中国出售。”

Snap透露,2017年,他们将加大Spectacles的分销。虽然这一产品到目前为止还没能证明自己的盈利能力,但Snap已经将其上线各大时尚潮店,方便消费者购买。

在不少业内人士看来,Spectacles是一款颇具风险的产品,谁也不能保证它一定大获成功,或许最终只是一个耗费高昂的硬件项目。

阻碍Snapchat的另一大风险,是英国脱欧。各位读者或许还记得,Snapchat选择了伦敦作为海外中心办公处。在招股书中,该公司这样写道:

英国脱欧带来了政治、经济的动荡,未来还可能继续引起全球金融市场更剧烈的震动与不稳定性。

此外,恶意软件、黑客入侵、网络诈骗、垃圾邮件、恐怖主义、犯罪集团,以及各国各地区正读的监管条例,这些都是Snapchat未来要面对的挑战。

◆ ◆ ◆

业内人士的期望

广告代理机构Traction的CEO Adam Kleinberg表示,在“人人被手机消费的年代”,Snapchat站在了用户互动的第一线。“Snapchat的异想天开的通讯方式在保持人际互联的同时,传递了核心信息,但是他们的用户体验要比其他社交软件的好太多。”

“他们让沟通更愉快。”Kleinberg说道,“我想这种体验很重要,这也是Snapchat能够走得长远的原因,他们在年轻人当中的渗透力非常强。”

Gartner的研究主管Jenny Sussin表示:“Snapchat经常被误以为是一个社交网络平台,其实不然。我们对其的正式称呼为消费通讯应用,因为它并没有一般社交网络的群体评论功能。”

虽然Snapchat目前还属于通讯、社交平台,但在行业不断发展,新挑战不断出现的当下,他们也没有忘记拓宽业务范围,开发新产品的重要性。在上市后,该公司面临的问题更是只会多不会少。Forrester Research的分析师Alfred Liousas表示:“如果Snapchat能确保其多样化的产品仍和公司核心目标相关联,那么它在市场上的地位和信誉将得到进一步增强。”

“推特之所以败落到今天这个地位,主要是因为对用户满意度缺乏关心,以及采取措施时慢慢吞吞。”Alfred Liousas说道,“在这个阶段,Snapchat还没有表现出这方面的问题。当然了,这家公司还非常年轻。上市后,他们必须保持当前的发展速度和势头,这才是真正的考验。”

其实Snap这次的“处女秀和2013年的Twitter很相似,第一天的交易量都十分惊人,不过Twitter在接下来的几个月波动却很大。从另一方面来说,Facebook上市的第一天却挺惨的,收盘价和开盘价几乎没变化,但之后却在股票市场上蓬勃发展。

虽然Snapchat在企业增长已经慢下来时(可能是受Instagram模仿其功能推出stories功能的影响)才进入市场,但其价值还是在飞速飙升的。

以下这些企业的市值已经低于Snapchat:

1.Twitter(市值112亿美元)

2.法拉利(市值124.6亿美元)

3.百思买(市值140.8亿美元)

4.希捷(市值144.4亿美元)

5.Hershey(市值165.7亿美元)

6.Viacom(市值167.3亿美元)

7.希尔顿(市值191.8亿美元)

8.美国联合大陆航空(市值230.6亿美元)

[猎云网所有原创及编译文章不可随意转载,白名单授权请在文章末尾留言,或联系微信号:lieyunwang(备注“转载+你的公众号名称+文章关键字”),回复关键词“转载”看具体要求]