近日,在私募基金中知名度颇高的广州穗富因信息披露违法及操纵“宁波富邦”的行为被证监会给予行政处罚,实际上,这已经不是该公司第一次接到证监会的行政处罚书了。

不到三年时间,广州穗富就被证监会处罚了三次,其中两次都“栽”在了股价操纵上,这与广州穗富团队较为激进的操作风格不无关系,偏好壳概念股票、低市值类股票的资本投机手法让广州穗富在极端情况下为了保净值往往打擦边球甚至铤而走险、违法违规。

广州穗富是谁?我们微博股吧里随便搜下,便可以看到这类极具煽动性个股推荐,也由此可以窥见这只私募黑马的市场关注度:

✦此股私募广州穗富在运作,相信后市的空间不会太小!

✦因广州穗富举牌的XXXX或将出现新的一轮冲击波,回落就是机会!!

✦因为广州穗富举牌的XXXX处于加速阶段,这一轮的目标首先是看150元,有消息称将会公布10送20的分配送股方案,目前才在起飞点。

✦接下来有望开始疯狂的加速阶段,回落就是机会,关键是有几个人敢跟上这广州穗富的步伐!!!

书归正传:

操纵股价如何认定?私募为何屡屡触碰监管红线?券商中国记者通过采访一线调查人员,还原广州穗富及其投资团队屡屡被罚的动因。

在依法全面从严的监管规则之下,任何形式、任何花样的操纵市场行为都会被揪出来,毕竟只要有交易行为就会留痕,在强大的数据证据面前,违法违规者的侥幸心理可以叫停了。

为隐藏仓位,持股5%违规不披露

3月20日,广州穗富再次领到证监会的罚单,这距离上次被罚仅过去了九个月。这一次,被罚的依据是广州穗富信息披露违法及操纵“宁波富邦”股价。

时间回溯到2014年年末,由于操作风格较为激进,成立了一年多的广州穗富因其系列产品在2014年至2015年上半年获得高收益率而成为私募界的“黑马”,一时名噪业内。

或是为了反向交易获利,或是为了维护产品净值,广州穗富屡次持有“宁波富邦”,其23个账户,也就是“穗富”账户组合持有“宁波富邦”的合计数量,在2014年12月15日首次超过该股总股本的5%,2014年12月15日至2015年9月16日期间有49个交易日合计持有“宁波富邦”占该股总股本的比例持续超过5%,2015年8月6日最高持股占比达到9.77%,2015年8月27日减持后持股比例3.65%,减持比例超过总股本的5%。

证监会调查人员发现,广州穗富未对其控制账户合计持有“宁波富邦”比例超过总股本5%相关事项向证监会、证券交易所作出书面报告,亦未在减持比例达到总股本的5%时向证监会、证券交易所作出书面报告,未做任何信息披露。

是疏忽还是主观意图?调查人员经过调查发现,广州穗富对超比例持股未披露可能涉嫌违反证券法相关规定是知悉的,其存在一定的侥幸心理,之所以未履行信息披露义务原因在于:

一是一旦披露以后,仓位暴露,且持股5%及以上股东,买入和卖出要有6个月的间隔,其交易的灵活性下降;

二是公司管理基金产品较多,其管理规范程度跟不上公司发展速度,其对内部制度建设重视不够,未建立交易持仓统计制度,难以及时履行信息披露义务。

不仅未披露,广州穗富还在2014年10月23日至2015年9月16日期间,使用“穗富”账户组通过对倒拉抬、下午收盘前拉抬的方式直接操纵“宁波富邦”股价。

操纵股价,收盘前1分钟频频拉抬

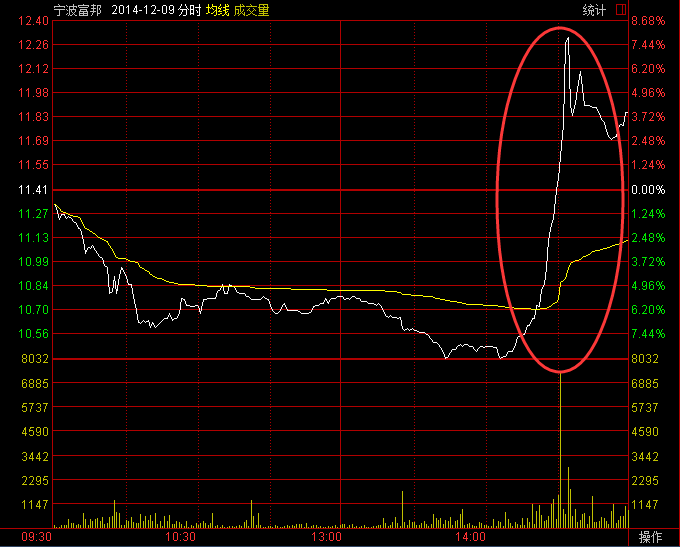

来看看2014年12月9日的一笔具体操纵手法:

13:54:42:

广州穗富使用中融国际信托有限公司-穗富隆金结构化证券投资集合资金信托计划证券账户,以12.49元申报卖出40万股,申报价格较订单时间之前的最后一笔市场成交价上涨19%,较前一日收盘价上涨9.8%,14:31:21前,该笔卖出申报全部未成交。

14:31:21:

广州穗富使用广东粤财信托有限公司-穗富1号证券投资集合资金信托计划证券账户以12.55元的涨停价申报买入66万股,申报价格处于买入委托第一档,较于订单时间之前的最后一笔市场成交价上涨8.75%。两笔委托对倒成交40万股,对倒成交股数占卖出委托成交的数量比例为100%,占买入委托成交的比例为61.78%。

类似操纵手法还有若干例,同时,广州穗富还多次在收盘前拉抬操纵“宁波富邦”股价。

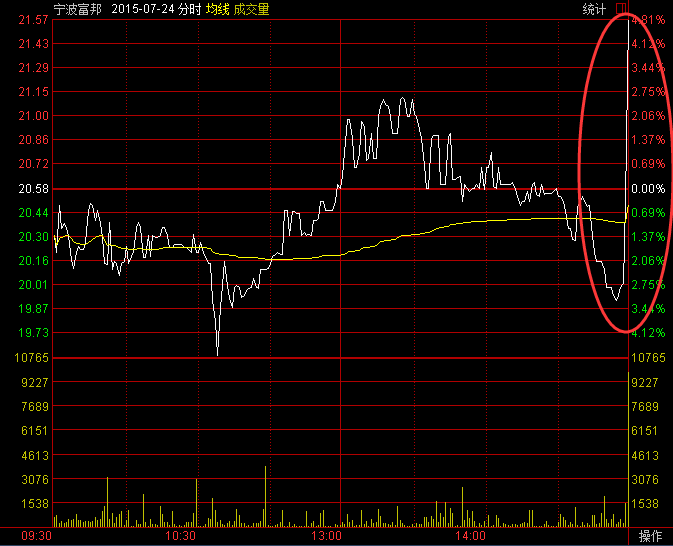

比如2015年7月24日14:59:08的一笔操作:

广州穗富使用广东粤财信托有限公司-穗富7号结构化证券投资集合资金信托计划证券账户,以买一档价格进行委托申报,申报价格较订单时间之前的最后一秒市场平均成交价上涨10%,委托数量为相同价格剩余委托量的11.59倍,为委托时刻前的市场待成交买单量1.79倍,买入申报价格、申报数量明显异常,拉升股价意图明显。该笔委托成交411,176股,成交金额为8918588元,成交价格上涨10%。

再看2015年8月24日这一笔收盘前操作:

14:59:13至14:59:46期间,广州穗富进行了4笔买入委托申报,委托价格均高于订单时间之前的最后一笔市场成交价,其中2笔委托价格上涨幅度为22%,1笔委托价格上涨10%,该期间市场未成交卖单数量远高于市场未成交买单,卖出意愿强于买入意愿,4笔买入委托申报价格其中3笔委托价格高于申报后卖五档价格,较申报后卖五档价格的上涨幅度平均为4.44%,每笔买入申报数量占申报后卖前10档总量的比例平均为700%,买入申报价格、申报数量明显异常,拉升股价意图明显。该期间,“穗富”账户组买入成交1481750股成交金额为32847592元,成交占比为99.8%,股价上涨17.38%。

可以看出,上述交易行为均系收盘前1分钟内拉抬行为,对当日收盘价前产生重大影响。

证监会调查人员表示,当时“穗富”账户组多只产品单位净值跌破平仓线,广州穗富拉高当日收盘价,进而提高产品单位净值,降低产品被强制平仓风险的意图较为明显。

尾市时段的这些股价操纵,你一定遇到过

这与广州穗富在股市异常波动期间的操纵手法类似,当时其也是为了规避爆仓可能操纵多只股票,被证监会在2016年6月开出“没一罚三”共计4000万罚没款的罚单。2015年5月至9月期间,广州穗富为了维持相关信托产品净值,控制使用“粤财信托•穗富1号”等15个信托产品账户,采取虚假申报、以涨停价格挂大笔买单等方式9次在尾市时段交易“国光股份”、“国农科技”、“鸿特精密”、“金宇车城”、“科恒股份”、“万福生科”等六只股票,造成收盘价明显偏离尾盘之前的价格。同时,“穗富”账户组也存在尾市拉抬后次日卖出相应股票获利的行为,反向卖出获利1016万元。

调查人员表示,尽管广州穗富的目的在于维护市值、防止爆仓,但其主观上具有影响股价,维护市值的目的,为达到上述目的广州穗富客观上采取了影响股价的相应手段,并且对相关股票的价格产生了影响,足以认定其操纵证券市场。

不同于上述两次被罚,广州穗富的另外一次被罚是在2016年5月,因违规减持同大股份,证监会决定处以广州穗富3万元罚款。

谁在操盘广州穗富,为何频触操纵红线

和广州穗富一起被处罚的,还有公司董事长易向军、投资股东周岭松,他们属于广州穗富的核心人物。易向军曾在2006年成功捕捉到国金证券、中信证券、辽宁成大等超级券商股,踏准了行情而名噪于业界;周岭松也因在资本市场活跃多年,屡屡举牌上市公司被称为牛散。

“多次踩监管红线与易向军等投资团队偏好壳概念股票、低市值类股票的投资手法有关”。证监会调查人员表示,股价低、市值低、盈利表现不佳、上市公司大股东推进重组预期较强的这类企业在他们看来,因易成为热点、进出方便,可能会带来净值的快速增长。

据了解,“国光股份”“国农科技”“金宇车城”“万福生科”四个公司中十大流通股榜单中都出现过广州穗富信托产品的身影。

但殊不知,在资本市场引导价值投资、规范并购重组的监管环境下,以往这些备受宠爱的低估值股票没了市场,加之市场的不确定因素又增加了重仓风险,让试图推高股价、提升产品净值的广州穗富想出了操纵股价的办法。

值得注意的是,和广州穗富类似,还有一些私募公司也曾触碰过操纵股价的红线,究其原因,调查人员总结,一是部分私募管理机构短时内通过1-2只产品成名并获得一定的明星效应,管理规模获得爆发式增长,但其管理能力跟不上管理规模增长速度,其风险控制机制严重滞后,内控制度缺失、风险防范能力低下、法律意识淡薄;二是私募管理机构所管理不同基金产品,其持仓集中度较高,一旦发生持续下跌,导致连锁反应,使得私募管理机构管理全部产品面临整体爆仓的压力,私募管理机构易通过操纵股价维持产品净值,避免信托产品波及平仓线被清盘。

业内人士指出,只要有交易行为就会留痕,不管出于何种目的,操纵市场的行为一旦形成就会对市场产生影响,损害公平、公开、公正的市场环境,对于操纵市场违法违规行为的严打体现了监管层维护投资者合法权益的坚定决心。

证监会相关人士表示,近年来操纵市场违法行为持续高发多发,呈现出账户关联隐蔽化、操纵手法多样化、操纵期间短线化等特点,而且信息型、跨市场型、跨产品型、技术优势型操纵逐步出现。面对新的执法形势,证监会将坚持“依法监管、全面监管、从严监管”政策,针对不断翻新的各类违法行为,努力实现“及时发现、及时处理、有效遏制”的执法效果, 进一步加大对市场操纵违法违规行为的打击力度,需强调的是,从业人员要增强法律意识,提高专业水平,切实做到依法依规。

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

ID:quanshangcnTips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。