经济ke栏目由侠客岛与《中国经济周刊》联合出品

这是经济ke的第25篇文章

前阵子,就在全国金融工作会议召开后不久,险资监管又打响了新的一枪:《保险公司股权管理办法(第二次征求意见稿)》。

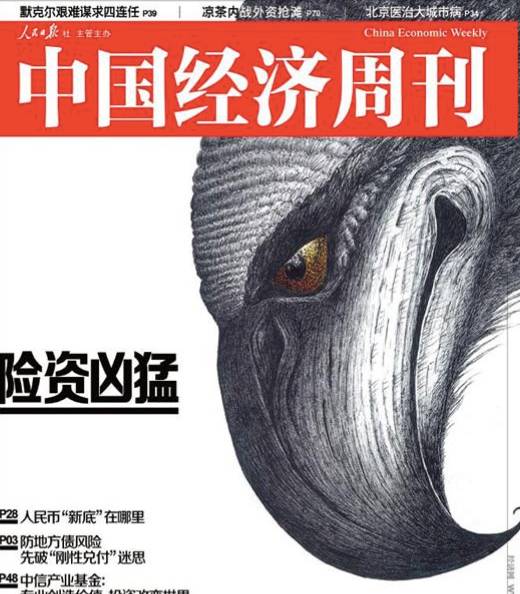

别看名字里挂着“征求意见稿”,其内容之广度与深度,对资本市场来说还是相当有震撼力的。其目标直指保险公司的治理结构,而对于进入保险业的资本提出的严格限制条件,就像是给大鳄们定制了新的紧箍咒。

一个股权管理办法,就有这么大威力吗?

是的。毕竟,对过去一段时间内大出风头、甚至是让市场高呼“凶猛”的险资来说,股东是谁、股权在谁手里,当然决定了由谁控制、怎么操作。甚至可以说,这是一项针对险资“命门”的监管新规。

股东

或许正是因为其震撼力,这份文件也是相当“难产”。这早在2010年,就制定了《保险公司股权管理办法》;但一直要拖到6年后的2016年底,保监会才就该办法修订第一次征求意见。之后再过上大半年,才是这次的第二次征求意见。

为什么这么难产?或许可以在新版本的征求意见稿中略窥端倪。

既然是“股权管理办法”,首先就要划分股东种类。新版本把保险公司的股东分为四类,分别是财务Ⅰ类股东(持股小于5%)、财务Ⅱ类股东(持股5%-10%)、战略类股东(持股10%-30%)、控制类股东(持股30%以上)。四类股东中,各种限制条件规定最严苛的,是“控制类股东”。

有什么变化呢?最明显的是,单一大股东持股比例上限,从51%降至1/3;同时,对保险公司股权的性质、转让、投资、比例等,也进行了限制。

这怎么就限制资本大鳄了?

我们逐项看。比如,这个版本的“十不准”——包括“经营计划不具有可行性的、核心主业不突出且其经营范围涉及行业过多的”、“关联企业众多、股权关系复杂且不透明、关联交易频繁且异常的”,都不能成为大股东——简言之,这些描述,基本就是业内判断“资本大鳄”的标准。这么明确的限制,几乎是量身定做了;

对“控制类股东”,这个版本的办法明确规定,“五年内不允许转让所持股权”——这也很明显,是对那些准备“玩一把就走”的人发出警告;

同时,如果你要想新入场当控制类股东,那么门槛则是“最近一年年末总资产不低于100亿元;净资产不低于总资产的30%;资产负债率、财务杠杆率不得显著高于行业平均水平”——

这啥概念?这么说吧,在现有的保险公司控制类股东中,不少公司就达不到这一指标。至于排队中的200来家筹建公司,其股东瞅瞅如此之高的门槛,大多数可能也只好望而却步。

说真的,这个标准如果放到以前,那场“野蛮人”大戏可能根本就不会上演。要知道,当时姚振华的宝能只是行业内的三线房地产企业,年销售额从2012年的20亿元下滑到2014年的10亿元;按照现在的标准,就这些资本,姚振华都无法杀入保险业。

事实上,这个征求意见稿刚发布没多久,就有了效果:拟进入保险业的“金杯电工”公告称,公司决定,“终止参与九安人寿、九信人寿的发起设立事宜”。

掐住源头,立竿见影。

背景

为什么在这个时间节点上发布新规?

大背景当然是全国金融工作会议的精神。在学习传达精神时,保监会副主席陈文辉就表示,要坚持“监管姓监”的正确定位,进一步突出监管职责,彻底厘清监管与发展的关系,彻底摒弃本位主义和“父爱主义”的错误观念,“决不能以任何理由放松监管、懈怠监管”。

回顾项俊波从入主到落马的数年间,我国新增的保险类公司200多家;2016年,保险业资产总量15.12万亿元,较2011年的6.01万亿元,5年增长250%。项俊波也说,自己是“中国最大的保险推销员”。

其中的核心理路,是增强保险公司的经营自主权,在市场准入、产品定价、投资渠道、互联网金融等方面均坚持以市场为导向——这也就意味着把风险责任交给了市场主体。

会产生什么样的问题呢?

一方面,资本不断进入保险业进行廉价融资。由于缺少有效制衡,保险公司成为了某些大股东或实际控制人的提款机,主要手法就是售卖高现价的理财型保险产品,迅速获取巨量资金;另一方面,在分业监管模式下,金融各行业主管部门既有监管之责,也有发展的任务,而过去数年,发展无疑是首要目标,这才有了这场空前规模的保险市场大爆炸。

无论是爆发于2015年的“万宝之争”,还是恒大人寿在A股的短线爆炒获利,包括恒大人寿、前海人寿、安邦保险、富德生命人寿、阳光保险、国华人寿、华夏人寿等在内的七大保险系资金,早就成为搅动各方神经的资本力量。“长线短投”“高抛低吸”“快进快出”等行为背后,是“万能险”等保费主力快速增加后带来的资产压力。

一直到2016年年底,保监会才踩下急刹车,将万能险打入冷宫。由此,各公司的保费收入断崖式下跌,新批保险牌照寥若晨星,资产驱动负债型模式终于终结。随后项俊波的落马,更加意味着保险业的野蛮生长期已经过去。

动向

其实,保监会的新规里面还有更加釜底抽薪的一招——“投资人取得保险公司股权的资金,应当使用来源合法的自有资金”。这一条款之后还特别注明,“根据穿透式监管和实质重于形式原则”,保监会可以“对自有资金来源向上追溯认定”。

啥意思?也就是说,今后保监会不仅要看你的钱从哪儿来,也要看怎么得来的。假如说注资的钱,是用公司股权质押从银行、信托等机构借来的,这笔钱不能用做注册资本。

之所以说这一招是釜底抽薪,是因为根据《中国经济周刊》记者了解,这是很多公司之前的习惯玩法。他们增资的资本,其实并非来自股东的真金白银,而是利用保险公司自身的资金,通过复杂的金融产品和资管计划等途径,“自我注资”、“虚假增资”。一出一进之间,股东不仅没从自己口袋里掏出一分钱,还凭空多了好大一笔银子。

我们可以举个例子。就拿姚振华争夺万科控股权的资金结构来说,粗略来看,其资金的来源,一是前海人寿万能险业务得来的100亿元;二是“宝能系”多个公司采取俄罗斯套娃式的股权抵押弄来的200亿元,其中多有循环融资;还有就是以金融产品吸纳通道资金,层层放大,又拿到270多亿元。

这样的例子很多,的确很6,符合“金融是聪明人玩的游戏”的描述。之所以选择保险,本就是为了规避监管;加之股权代持、表决权转让等行为又多私下进行,光凭保险监管系统,也是难以“透视”的。

事实上,按照这种方式,保险公司偿付能力就会失真,即使发生较小的风险事件,也有可能导致保险公司资金流动性和偿付能力出现问题,甚至引发系统性金融风险。

而前面说的“对自有资金来源向上追溯认定”,就是为了解决这样的问题。曾经让保监会很“头疼”的保险机构虚假增资问题,保监会副主席陈文辉就表示,“央行反洗钱系统一目了然”。

也就是说,从去年提出“穿透式监管”到现在,出台的种种措施,都是在“全流程监管”——将资金来源、中间环节与最终投向,“穿透连接”起来,从而对金融机构的业务和行为实施全流程监管。

用陈文辉的话说,就是要“坚决防止出现大股东操纵的现象,不能使保险机构异化为少数人的融资平台,决不能让保险产品异化成少数人的融资工具,决不能使保险资金成为大股东投资控股的工具”。

那么,现有的这些保险公司怎么办?

一位保险业资深人士告诉经济ke,监管层上半年要求保险公司与股东内部先自我消化、自我整改,下一步,或将徐徐图之。但作为重资本行业,此次修改保险公司股权管理办法,扭转保险业投资人以前抱有的“超额收益率”预期,也是题中之义。只有如此,才能让各路资本理性投资,履行保险公司作为“风险管理器”的根本职能。

要新生,得先刮骨疗毒。

文/《中国经济周刊》记者 李永华

编辑/公子无忌、东门吹雪