本文为粤系房企的下篇,对碧桂园、雅居乐集团、合景泰富3家大型房企,以及花样年集团、合景房地产、海怡房地产、天建房地产、雅居乐房地产、格力地产、正兴隆、珠海格力房产、深国投、香江控股、新南山控股、珠江实业、深振业13家小型房企进行详尽梳理,

主要聚焦规模低于500亿的粤系房企。

相比大中型房企,小房企有其鲜明的特点:

第一,风险集中度较高,

单一项目的销量和售价均会对房企的盈利和现金流产生较大影响;

第二,扩张步伐较缓,周转效率较低,存货去化压力相对较大。第三,关联方、合营方等往来款占比较高。

我们将小房企分为两类,

一类是大房企控股子公司,

这类公司发行债券实际是倚仗母公司信用。母公司整体实力较强,并为小房企发债提供担保。同时,小房企与母公司的往来款规模较大,其他应收款、其他应付款占比明显较高。分析这类公司,

集团整体实力以及小房企在集团中的地位是重要的考量因素。

另一类是相对独立的房企,

这一类公司没有大房企的信用支持,分析重点在于自身资质。

(1)小型房企资质较弱,多数房企发行债券依赖母公司担保。

(2)房企规模分化加剧。

小型房企资产规模增速较缓,业务受政策调控影响较大,多数房企17年销售额下滑;而碧桂园、雅居乐集团和合景泰富这些大型房企销售额保持高速增长。

(3)小型房企大多以广东省核心城市为中心进行布局,并逐步将业务拓展至其他省会城市、一二线城市。受制于规模,进入的城市数量相对有限,存在区域集中风险。

(4)小型房企的房地产业务毛利率波动较大,毛利率普遍超过30%。

(6)小型粤系房企杠杆水平分化、短期偿债能力整体较好。

珠海格力房产、天建房地产、格力地产和珠江实业杠杆水平较高。

最后,我们综合粤系房企上下篇,将34家粤系房企分为三梯队:

第一梯队是万科、保利南方、保利发展、中海地产、华侨城、金地集团、广州城建和中粮地产。第二梯队是珠海华发、南山控股、

碧桂园、

恒大地产、富力地产、龙光控股、合景泰富和雅居乐集团。第三梯队是深振业、时代控股、美的置业、奥园集团、雅居乐房地产、合景房地产、天建房地产、海怡房地产、珠海格力房产、格力地产、珠江实业、深圳卓越、珠江投资、花样年集团、香江控股、正兴隆、深国投、汕头花园。

作者:刘郁 姜丹

一、小房企怎么看?

本文为粤系房企的下篇,主要聚焦规模低于500亿的粤系房企。上篇报告《房企江湖之二:粤系篇(上)》对规模较大(总资产超过500亿)的粤系房企进行分析,并梳理了粤系房企发展历程、粤系房企债,本文不再赘述。

小房企特征:风险集中度较高,扩张步伐较缓,往来款占比较高

相比大中型房企,小房企有其鲜明的特点:

第一,风险集中度较高。

由于小房企规模较小,房地产开发项目相对有限,因此受单一项目的影响较大,单一项目的销量和售价均会对房企的盈利和现金流产生较大影响。我们观察到,一些小房企的销售额并不像大中型房企销售额持续增长,而是出现波动甚至降幅较大,并且小房企毛利率的波动也较大。

第二,扩张步伐较缓,周转效率较低,存货去化压力相对较大。

不同于大房企通过债务扩张冲销量排名,我们观察到,小房企的资产规模、有息债务、销售额的增速整体较缓。此外,由于项目建设及预售周期较长,小房企的存货去化压力相对较大。

第三,关联方、合营方等往来款占比较高。

一方面,小房企由于规模较小,独立开发项目较少,而合作开发项目较多,导致与合营方的往来款较多。另一方面,小房企可能是大房企的控股子公司,存在关联方占用资金的情形。

我们将小房企分为两类,

一类是大房企控股子公司,

这类公司发行债券实际是倚仗母公司信用。母公司整体实力较强,并为小房企发债提供担保;同时,小房企与母公司的往来款规模较大,其他应收款、其他应付款占比明显较高。分析这类公司,我们宜站在房企集团角度,小房企作为其子公司,融资取得的资金,受集团统一的资金调控,因此

集团整体实力以及小房企在集团中的地位是重要的考量因素。

另一类是相对独立的房企,

这一类公司没有大房企的信用支持,分析重点在于自身资质,根据我们在《房企江湖之二:粤系篇(上)》提出的房企分析框架:规模水平、股东背景、公司业务、营运能力和债务情况五维度。

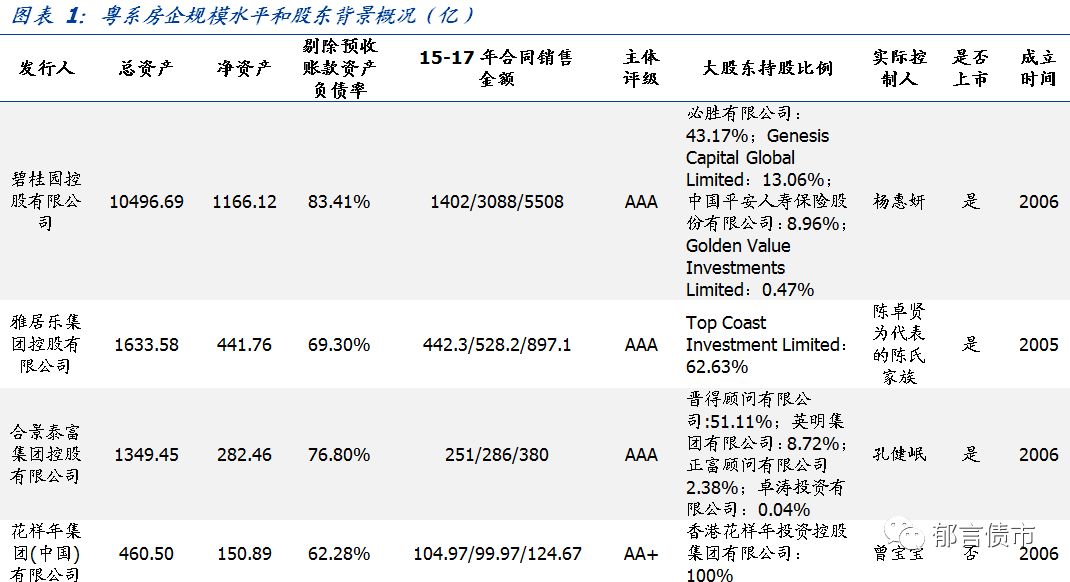

二、粤系房企主体梳理

我们根据以下标准选取粤系房企样本:①截至2019年1月31日有存量债的企业;②申万行业为房地产;③注册地为广东省;④剔除Wind分类为城投以及仅发行过私募债券的企业。本文为下篇,选取2017年总资产低于500亿的粤系房企,剔除主营物业租赁的凯华地产、中航善达和卓越世纪城,并补充碧桂园、雅居乐和合景泰富(3家均为港股上市公司,境内存量债为私募债)。

因而,我们主要对碧桂园、雅居乐集团、合景泰富3家大型房企以及花样年集团、合景房地产、海怡房地产、天建房地产、雅居乐房地产、格力地产、正兴隆、珠海格力房产、深国投、香江控股、南山控股、珠江实业、深振业13家小型房企进行详尽梳理。

概况:小房企资产规模在500亿以下,依赖母公司担保,17年销售额多数下滑

概况:小房企资产规模在500亿以下,依赖母公司担保,17年销售额多数下滑

多数小型粤系房企发行债券依赖母公司担保。

比如,合景泰富为子公司合景房地产和天建房地产多只债券提供担保,雅居乐集团为子公司雅居乐房地产债券提供担保,南山开发为子公司南山控股债券提供担保,格力地产为子公司珠海格力房产提供担保。其中,合景泰富和雅居乐集团是港交所上市房企,总资产超过1000亿,能够为子公司提供有效的信用支持,因此,合景房地产、天建房地产以及雅居乐房地产债券的分析落脚点为集团层面的经营和财务状况。格力地产最核心的资产是珠海格力房产,由其主营房地产业务,因此主要看珠海格力房产的经营和财务状况。

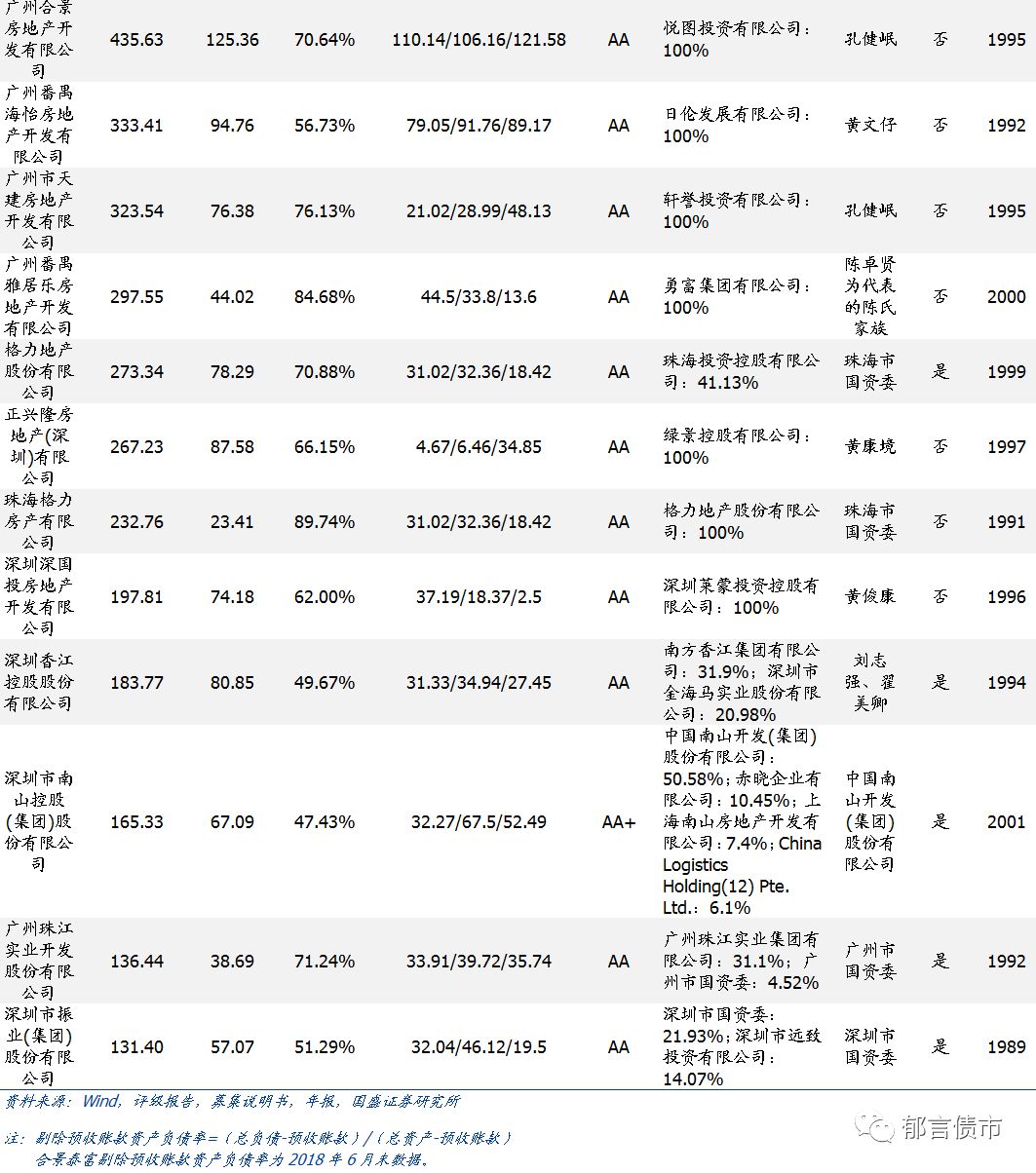

多数小型粤系房企资产规模增速较缓或呈负增长。

13家粤系房企17年末总资产均低于500亿,其中花样年集团(460.5亿)、合景房地产(435.63亿)总资产超过400亿,海怡房地产、天建房地产资产规模在300-400亿之间,其余9家房企资产规模均在300亿以下。从总资产增长看,花样年集团和雅居乐地产总资产增速较快,17年增长率分别为38.64%和49.61%,而天建房地产、深国投和深振业总资产规模呈负增长,其中深国投总资产缩水16.78%,其余8家粤系房企总资产增速均在17%以下。

反观大型房企,碧桂园17年总资产增幅超过70%、雅居乐集团和合景泰富增速均超过20%,合同销售额也都大幅增长。

小型粤系房企销售受政策冲击较大,多数房企17年销售额下降

。从合同销售金额看,13家粤系房企中,花样年和合景房地产2017年合同销售金额超过100亿,但增长率均低于25%;正兴隆和天建房地产销售额增长较快;其余9家房企合同销售金额出现负增长,雅居乐房地产、珠海格力房产、深国投和深振业销售额大幅下滑。其中,珠海格力地产和深振业受住房调控政策影响较大,雅居乐房地产和深国投可售货源减少。小型粤系房企由于规模较小,抗风险能力较弱。同时也印证了房地产行业集中度不断提高的现状,小型房企的经营环境将日益严峻。

16家粤系房企中有5家国企,其余均为民企,由自然人或家族实际控制。

其中,南山控股是央企,格力地产和珠海格力房产是珠海市国资委下属的地方国企,珠江实业、深振业分别是广州市国资委、深圳市国资委下属的地方国企。5家国企中,除了珠海格力房产,4家均为上市公司。11家民企中,碧桂园、雅居乐集团和合景泰富在港交所上市,香江控股在上交所上市,其余7家粤系房企未上市。

母公司对小型粤系房企的持股比例较高,有8家全资控股。

小型粤系房企以AA评级为主,整体资质较弱。

13家粤系房企中,仅花样年集团和南山控股主体评级为AA+,其余房企主体评级均为AA。

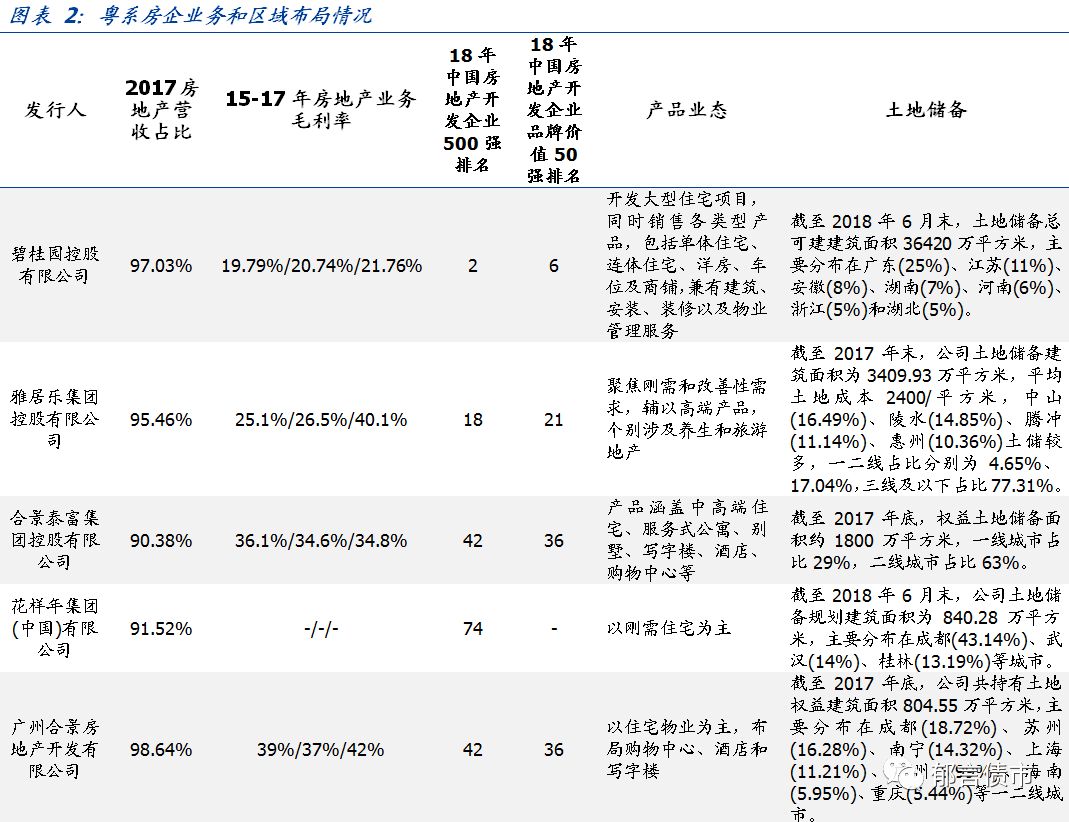

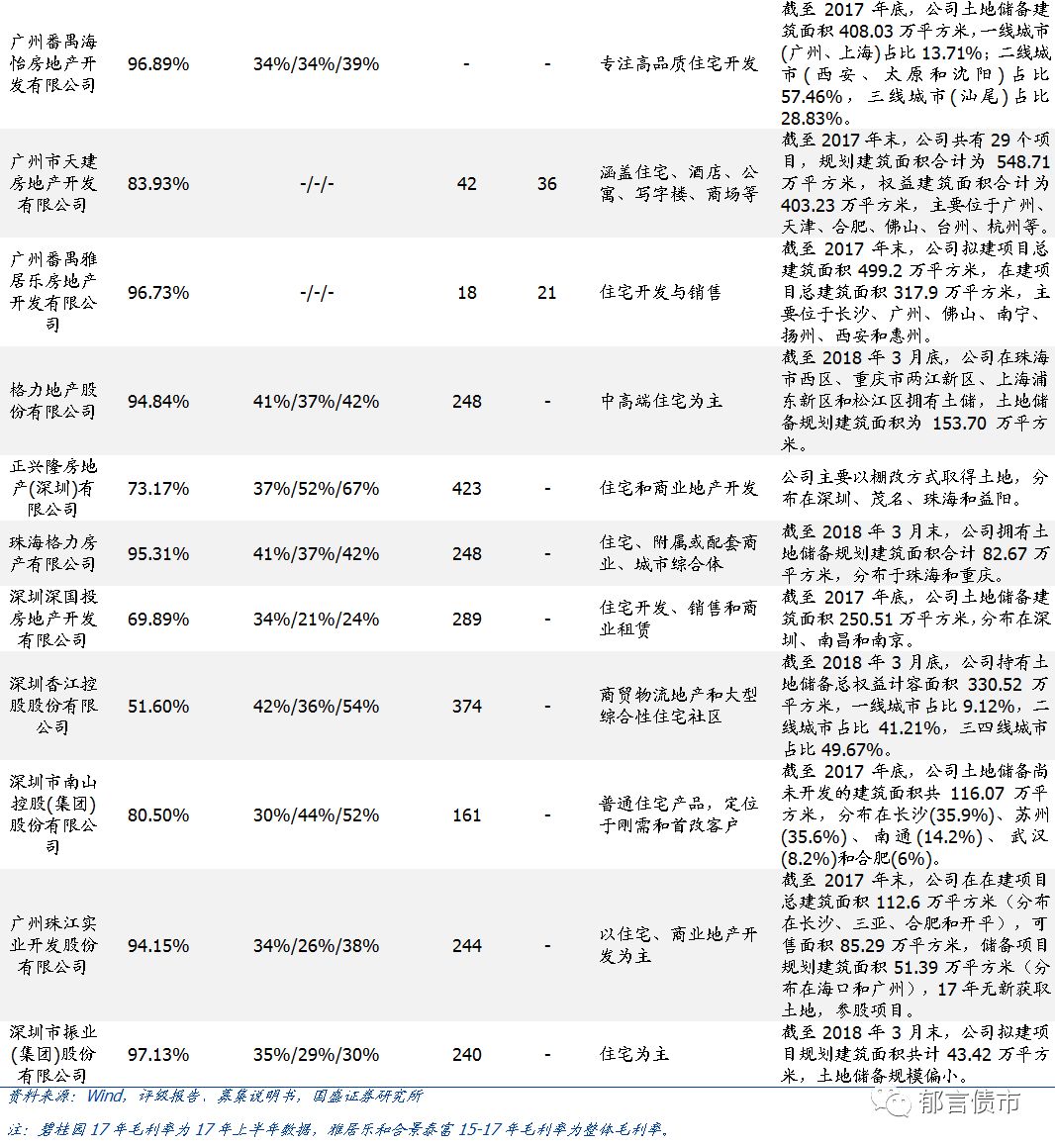

业务:小型粤系房企专注于住宅和商业地产开发、部分兼营物业租赁,布局城市数量有限

业务:小型粤系房企专注于住宅和商业地产开发、部分兼营物业租赁,布局城市数量有限

小型粤系房企的房地产销售业务营收占比普遍超过80%

,13家粤系房企中,8家房地产开发销售业务占比超过90%,2家在80%-90%之间。深国投主营业务除了房地产开发销售,还包括物业租赁和服务业务,2017年房地产销售业务收入占比为69.89%,物业租赁和服务业务收入占比分别为8.63%、17.24%。香江控股以物业销售和商贸流通运营为双主业,17年物业销售业务营收占比51.60%。

产品业态呈现多元化,部分涵盖住宅和商业项目。

13家小型粤系房企中,合景房地产和天建房地产兼顾住宅开发和酒店运营,花样年集团、正兴隆、珠海格力房产、深国投、香江控股和珠江实业涵盖住宅和商业地产项目,其他房企以住宅项目为主。其中,海怡房地产、天建房地产和珠海格力房产以中高端住宅为主,南山控股和深振业以刚需住宅为主。

从战略布局看,小型粤系房企大多以广东省核心城市为中心进行布局,并逐步将业务拓展至其他省会城市、一二线城市。受制于规模,小型房企进入的城市数量相对有限。

其中,花样年集团在成都、武汉和桂林的土储占比较高,海怡房地产在汕尾土储占比较高,珠海格力房产的业务主要集中在珠海市,深国投项目分布在深圳、南昌和南京,深振业的土地储备偏小。

碧桂园布局全国,项目分布较为均衡;雅居乐集团深耕广东省,在中山市、广州市有品牌优势,但三线及以下城市土储占比偏高;合景泰富土储以一二线城市为主,主要布局珠三角和长三角。

小型粤系房企的房地产业务毛利率波动较大,毛利率普遍超过30%,碧桂园毛利率较低。

小型粤系房企由于规模较小,房地产项目数量相对较少,因此毛利率受单一项目的影响较大。比如,正兴隆2017年销售业务毛利率高达67.04%,主要由于当期结算的绿景虹湾项目的销售单价大幅提升所致。珠海格力房产、南山控股由于结算利润空间较大的项目导致毛利率抬升。

营运能力:小型粤系房企扩张较缓,存货去化压力整体偏大、预收账款周转率整体表现良好

营运能力:小型粤系房企扩张较缓,存货去化压力整体偏大、预收账款周转率整体表现良好

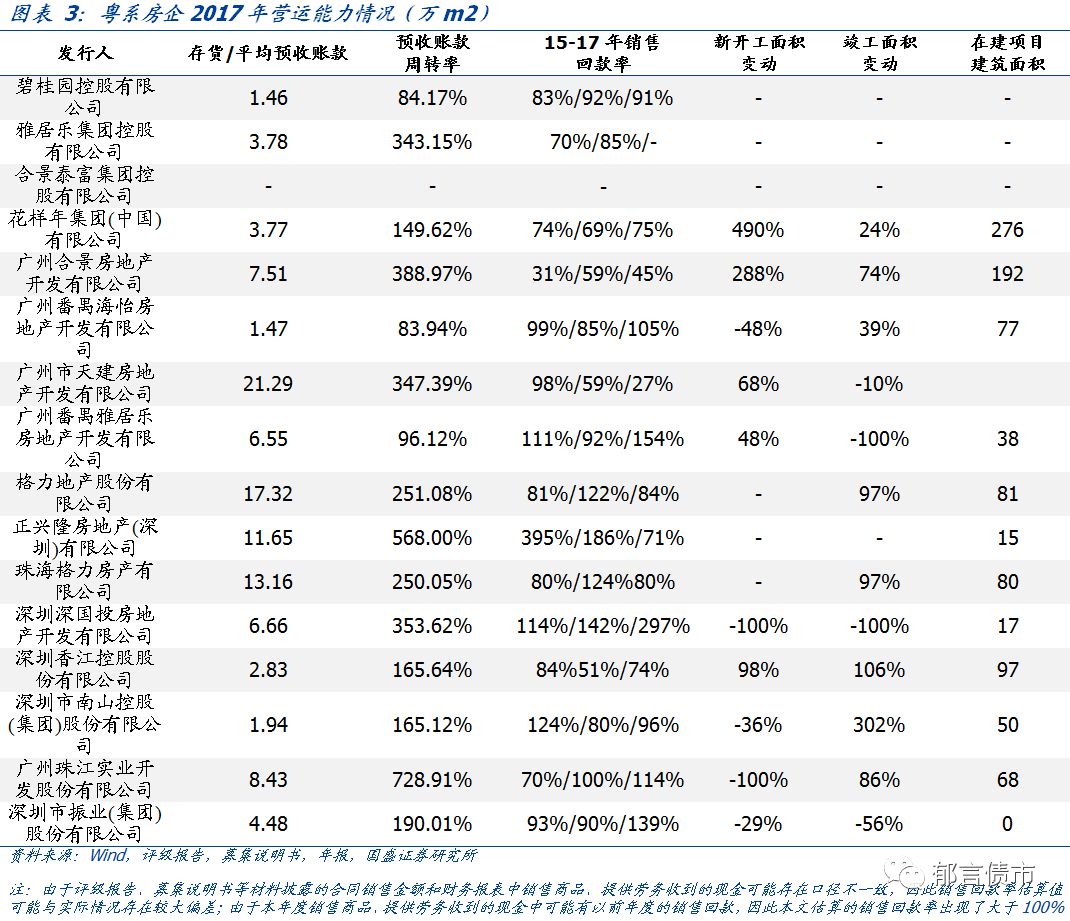

多数小型粤系房企存货去化压力偏大。

从存货/平均预收账款看,天建房地产存货去化压力最大,格力地产和珠海格力房产次之,正兴隆、珠江实业、合景房地产、深国投、雅居乐、深振业也存在去化压力。

天建房地产17年存货/平均预收账款超过20倍,格力地产和珠海格力房产均超过13倍,正兴隆、珠江实业、合景房地产、深国投、雅居乐、深振业存货/平均预收账款在4-9倍之间,而香江控股、南山控股、海怡房地产存货去化压力相对较小。存货去化压力较大的房企中,天建房地产主要由于土储扩展速度加快且2017年预收账款减少,合景房地产主要由于土地成本较高且预收账款减少,珠海格力房产由于项目转结而导致预收账款规模下降,正兴隆主要由于新增土地储备带动存货的规模增长。

小型粤系房企预收账款周转率整体表现良好,主要由于其扩张较为保守,大规模新开工、放慢已预售项目施工进度的现象较少。

其中,珠江实业、正兴隆预收账款周转率最快,海怡房地产和雅居乐房地产预收账款周转率最慢。

预收账款周转率=营业收入/平均预收账款,一定程度上反映了房企从预售到结转收入的时间跨度,预收账款周转率越大,说明预售到结转收入的时间越短。珠江实业、正兴隆预收账款周转率均超过5.5倍,除了海怡房地产和雅居乐房地产预收账款周转率小于100%,其余小型粤系房企预收账款周转率均较高。

反观以高周转著称的碧桂园,17年存货/平均预收账款仅1.46,预收账款周转率低于85%。

合景房地产的销售回款率偏低,天建房地产、正兴隆销售回款率大幅下降。

我们用销售商品、提供劳务收到的现金*房地产营收占比/合同销售金额估算销售回款率。从15-17年销售回款率看,合景房地产回款率在30%-60%,低于其他房企70%以上的水平;天建房地产和正兴隆17年销售回款率下降幅度较大;而

深国投和雅居乐房地产销售回款率较高,15-17年均高于95%,碧桂园销售回款率也较高。

债务情况:小型粤系房企杠杆水平分化、短期偿债能力整体较好

债务情况:小型粤系房企杠杆水平分化、短期偿债能力整体较好

小型粤系房企杠杆水平及债务增速明显分化。

净负债率=(有息债务-货币资金)/所有者权益,净负债率越高,意味着房企加杠杆越激进、自有资本对债务的覆盖能力越弱、偿债对外部融资的依赖程度越高。

从2017年净负债率看,珠海格力房产净负债率高达275.25%,天建房地产、格力地产、珠江实业均超过150%。

而香江控股、深振业、南山控股净负债率均低于30%,其中,香江控股的货币资金对有息债务超额覆盖,净负债率为负;深振业和南山控股的所有者权益占比较高。

碧桂园剔除预收账款负债率高于80%,

碧桂园、雅居乐集团和合景泰富

净负债率在55%-70%左右。

从15-17年有息负债增长率来看,

雅居乐房地产、南山控股均超过270%,碧桂园和合景泰富超过200%,天建房地产、雅居乐集团超过150%,花样年集团、格力地产超过85%;而海怡房地产、珠海格力房产、深国投有息债务增速低于25%,香江控股和深振业出现负增长。

整体来看,天建房地产和格力地产加杠杆最为激进,债务增速快且安全垫薄;碧桂园、合景泰富、雅居乐、南山控股债务增速较快但货币资金安全垫较厚;深振业和香江控股负债情况较为保守。