后台回复

品牌

免费送你

《135本品牌营销必读书》

作者

| 王晖

来源 | 首席品牌观察

近日,“国产奶粉一哥”中国飞鹤交出2024年上半年度“成绩单”。

要想再次实现三四成、甚至七成以上的营收增长,恐怕是很难了。

今年上半年,中国飞鹤营收100.9亿元、同比增长3.7%;净利润达到19.1亿元,同比增长了18.1%。

飞鹤主营的奶粉业务,在近年来面临着由于人口出生率下降所带来的不利影响。作为市场领导者,飞鹤虽然无法完全抵消新生儿数量减少带来的冲击,但仍设法稳定了其业绩和利润,这也还算是一个积极信号。

只不过,飞鹤依旧难以避免不了走向平庸。与市场环境、行业背景有关,更与其战略执行有关。

增利不增收

最贵奶粉靠涨价竞争

不可否认的是,曾经的飞鹤绝对是国内乳业市场最为耀眼的明星。

2021年,飞鹤的营收首次突破200亿大关,达到了227.8亿元。也正是在当年的年度业绩会上,飞鹤豪言壮语定下了2023年要实现350亿元营收的目标。

但现实结果却是,经历了高速发展的“奶粉一哥”,竟然陷入到了连续两年的衰退。

2022年全年,中国飞鹤实现营收213.11亿,同比下降6.43%;实现净利润49.42亿元,同比下降28.07%。到了2023年,飞鹤营收再次下滑超8%至195.3亿元,仅完成预定目标的56%;净利润更是下滑33.5%,净利水平创下五年新低。

进入2024年以后,飞鹤也有所行动,最重要的就是于2月发布了涨价通知。

▶

图源:食品内参

曾喊话“全世界最贵奶粉”的飞鹤,如今的奶粉售价再次突破高位。据悉,其定位高端的产品售价在350元/公斤与449元/公斤之间,超高端产品是450元/公斤或以上。

受涨价的影响,今年上半年,飞鹤的毛利率从65.3%提升至67.9%,效果显著。而在营收方面,上半年飞鹤收入为100.9亿元,同比增长3.7%。

原来,稳定业绩和利润的背后全靠涨价翻盘功劳。

需要注意的是,这种增长方式并不持久,因为飞鹤奶粉的价格已经相当高,未来的提价空间十分有限。

近期,不少消费者在社交平台上吐槽飞鹤奶粉价格昂贵。此前一位正在选购奶粉的消费者刘女士感慨道:“我们家宝宝吃的是飞鹤星飞帆系列,一罐368元,每个月要吃四罐多,每月光奶粉钱就需要花费1500多元。”“孩子的奶粉钱都快赶得上一家人的饭钱了,压力属实不小。”

与此同时,随着新生儿出生率的持续下降,整个婴幼儿配方奶粉市场正在萎缩,接下来飞鹤想靠涨价来提升业绩的操作,有困难了。

飞鹤奶粉越来越不好卖了

中国飞鹤以涨价急中求“生”的背后,是营收、净利连续两年双双下滑的发展困境。

2022年,中国飞鹤营业收入同比减少6.43%至213.11亿元,净利润同比减少28.45%至49.48亿元。到了2023年,中国飞鹤在营收下滑8.35%的情况下,净利润同比下滑33.51%至32.90亿元,创近五年最低净利水平。

回顾近几年中国飞鹤的业绩变化,颓势或已是“命定”。

结合营收结构来看,中国飞鹤超9成营收来自婴幼儿配方奶粉产品,基本盘的大小确实决定了公司的成长空间。

国家统计局数据显示,自2017年起,中国人口出生率持续出现下滑,2020年跌破10‰,到了2023年已降至6.39‰。

但是中国飞鹤业绩下滑却稍显滞后,2017年至2018年期间依旧能保持营收高增长,分别为58.08%、76.52%。到了2019年至2020年,随不敌此前的高增幅,但依旧保持在20%至30%左右。

深究原因,或与期间中国飞鹤向下“压货”不无关联。

2019年以来,多名飞鹤的经销商发帖表示,飞鹤的销量都是向经销商压货压出来的,飞鹤业绩恐怕早已透支,“经销商的库存很大,超过3个月的销量,有的甚至达到5个月。”

事实上,“压货”是奶粉行业曾存在的普遍现象。过去几年,婴配粉市场开始形成“僧多粥少”的局面,为了抢占市场,各企业开始采用向中间商“压货”的形式加速扩张。

不过,任何行业进入存量竞争阶段,往往避免不了陷入“内卷”,薄利多销让企业的盈利能力经受着更大的考验。2021年,中国飞鹤净利润增速出现港股上市以来的首次负增长,同比下降7.02%至69.15亿元。

可见,在公共卫生事件及人口出生率下降的双重压力下,中国飞鹤的“压货”策略开始逐渐失灵,渠道危机显现。

2022年,中国飞鹤存货创新高,同比增长15.80%至19.94亿元。同时,存货周转天数较上年同期增长10.92天至90.87天。2023年,中国飞鹤存货进一步增至22.58亿元,存货周转天数涨至111.43天。

这些数据无不侧面反映出,飞鹤的奶粉并不好卖了。

不想“进取”的飞鹤

正在走向平庸

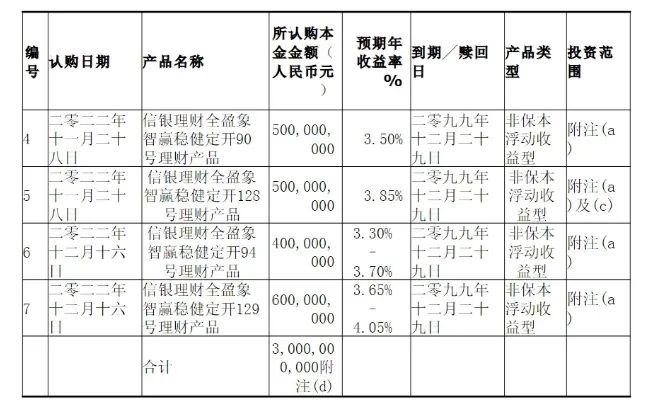

就在不久前,飞鹤连续发布5则认购金融产品的公告,共计耗资19亿元。

据统计,飞鹤目前在外部理财产品的未赎回本金超过55亿元人民币,其中27亿元要等到2099年12月29日才能赎回。

从2023年至今,飞鹤已公布九次购买金融产品的消息。

众所周知,消费企业热衷购买理财产品,主要是为了提高资金的使用效率,确保公司主营业务的正常经营。

对此,飞鹤也直言不讳,称在确保资金安全性和流动性的前提下,满足集团日常营运、分红等资金需要后,通过对阶段性闲置资金的合理、有效运作,提高公司资金收益。

可问题是,飞鹤现在最需要的不是每年一两亿的投资收益,而是寻找第二曲线、开辟多元化发展的关键期,正是需要研发资金投入的时候。

寻找第二曲线、多元化发展的最基本要求,除了外延收购,就是内生增长,也即是需要更多研发投入的增长。只有创新和品质的不断提升,才能实现品牌的突破。

然而,飞鹤的研发投入占比并不高。2024年上半年,飞鹤的行政开支同比减少2.5%,降至7.39亿元,主要由于研发成本降低。

早在几年前,飞鹤就不再公开披露具体的研发费用,而是放在了行政开支中。

说白了,就是自欺欺人的行为。

飞鹤每年的研发投入少得可怜,甚至羞于在财报中单独披露出来,却把大量的闲置资金用于购买理财产品。

试想一下,如果飞鹤可以通过增加研发,向市场推出高品质、技术工艺创新的产品,这将为其贡献更高的收益。

那一两亿的利息,根本就不够看的。

既不投入研发,又喜欢耗费巨资购买理财的行为,飞鹤被部分投资人视为是消极、安于现状的行为。目前飞鹤股价相对2021年最高点下跌85%。

堂堂国产奶粉一哥,飞鹤正在走向平庸。

剥开“轻研发”下高端奶粉的华丽品牌外衣,伴随市场竞争日趋激烈,盘子不断缩窄,尚未写出新故事的中国飞鹤,又有多少筹码稳坐这一位置?