【定增并购圈】是专注于定向增发、并购重组和借壳上市等一级、一级半市场的金融从业社群和项目对接平台,致力于干货交流,向智者问道,与强者同行,欢迎加入我们圈子。

扫描最下方二维码参与【定增并购圈】微信社群实时互动,并请向小秘书

(微信号ID:WeIBD17)提交单位名片,以便后台

备注及业务合作。已加入的小伙伴请勿重复加入,谢谢理解和支持!!

导读

今晚(

2016

年

12

月

26

日)鹏欣资源公告,收到重组批文,有效期

12

个月。

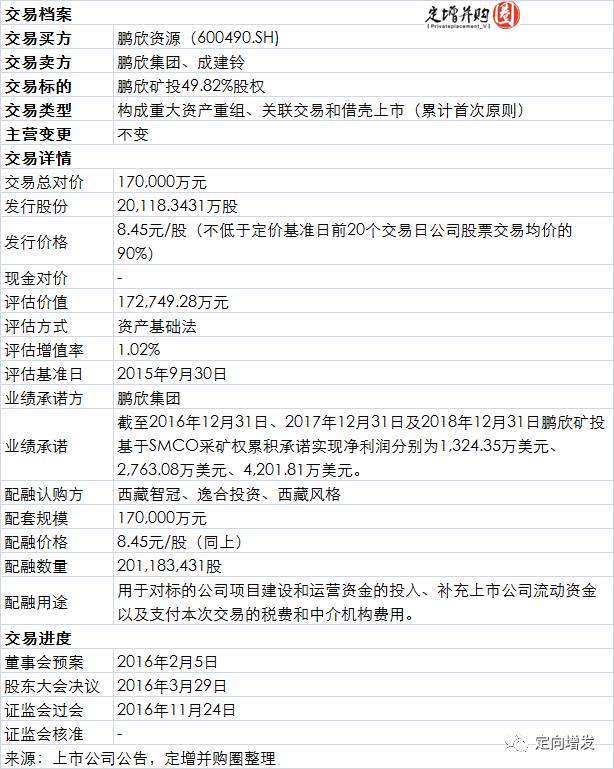

本次交易主要为收购鹏欣矿投剩余

49.82%

股权,为上市公司已经控股资产的剩余部分股权,且交易前后控股股东和实控人不变,但根据原重组管理办法来认定,本次重组按照首次累计原则构成借壳上市。

本次交易方案今年

2

月份公告,审核流程接近一年,如果在

9

月份新规之后,实控人变更60个月以上,上述方案只算重大资产重组,不构成借壳,整个审核流程可能大大缩短。

本次交易,尽管并表总资产和净资产不变,但合并净利润会增加,更重要的是大股东和实控人

持股比例的提升为后期稀释股份进行资本运作提供了空间。因为,仅仅只讲铜的故事,小伙伴们其实看得很清楚,二级市场走势可以说明一切,现价7.67元较定增价8.45元破发接近10%左右,且相对较长时间处于倒挂状态,后续是否增加第二主营值得跟踪。

鹏欣资源

17

亿元收购鹏欣矿投剩余

49.82%

股权

上市公司今年

2

月初发布重组预案,拟以

8.45

元

/

股非公开发行

2.01

亿股,作价

17

亿元收购控股股东鹏欣集团、成建铃合计持有的鹏欣矿投

49.82%

股权,本次交易完成后,公司将持有鹏欣矿投

100%

的股权。

同时拟以

8.45

元

/

股向西藏智冠、逸合投资、西藏风格非公开发行

2.01

亿股,募集配套资金不超过

17

亿元,用于对标的公司项目建设和运营资金的投入、补充上市公司流动资金以及支付本次交易的税费和中介机构费用。

本次交易标的资产的资产净额为

170,667.21

万元,达到上市公司最近一个会计年度经审计的合并财务会计报告期末资产净额的

50%

以上,且超过

5,000

万元人民币。

根据《重组办法》第十二条的规定,本次交易构成重大资产重组。

需要注意的是,本次交易构成关联交易,主要原因是发行股份购买资产的交易对方之一鹏欣集团为公司目前控股股东;发行股份募集配套资金的认购对象为西藏智冠、逸合投资、西藏风格,西藏智冠为上市公司实际控制人姜照柏先生控制的企业,西藏风格为上市公司控股股东鹏欣集团下属全资子公司。

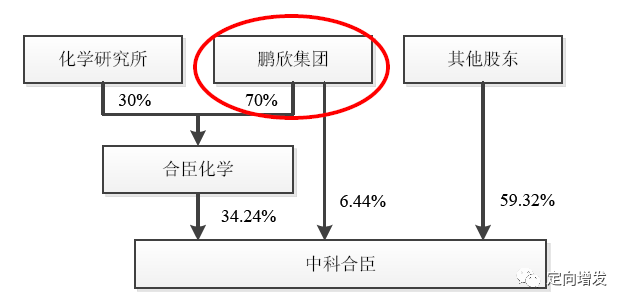

而在是否构成借壳上市认定上,主要是考虑足额募集配套资金情况下,本次交易后,鹏欣集团及其一致行动人控制上市公司股权比例由本次交易前

18.16%

增加至

30.96%

。本次交易后,鹏欣集团仍为公司的控股股东,公司的实际控制人仍为姜照柏先生。本次交易未导致公司控制权发生变化。但是,由于鹏欣集团于

2009

年受让合成化学

70%

股权、要约收购上市公司

6.44%

股权,实现直接和间接持有上市公司

40.68%

股权,取得上市公司的控制权,公司实际控制人从化学研究所变更为鹏欣集团的实际控制人姜照柏先生,并延续至今。

通过本次交易,上市公司拟通过发行股份购买鹏欣集团持有的鹏欣矿投

47.73%

股权。本次交易中,以

2015

年

9

月

30

日为基准日,鹏欣矿投经审计合并财务会计报告资产总额为

405,436.69

万元,鹏欣集团持有的鹏欣矿投

47.73%

股权对应的资产总额为

193,513.06

万元;交易标的交易价格为

170,000.00

万元,鹏欣集团持有的鹏欣矿投

47.73%

股权对应的交易价格为

162,860.00

万元,

二者较高者为

193,513.06

万元,该数值占

2008

年上市公司经审计合并财务会计报告期末资产总额

45,897.61

万元的比例为

421.62%

,达到

100%

以上。根据《重组办法》第十三条的规定,本次交易构成借壳上市。

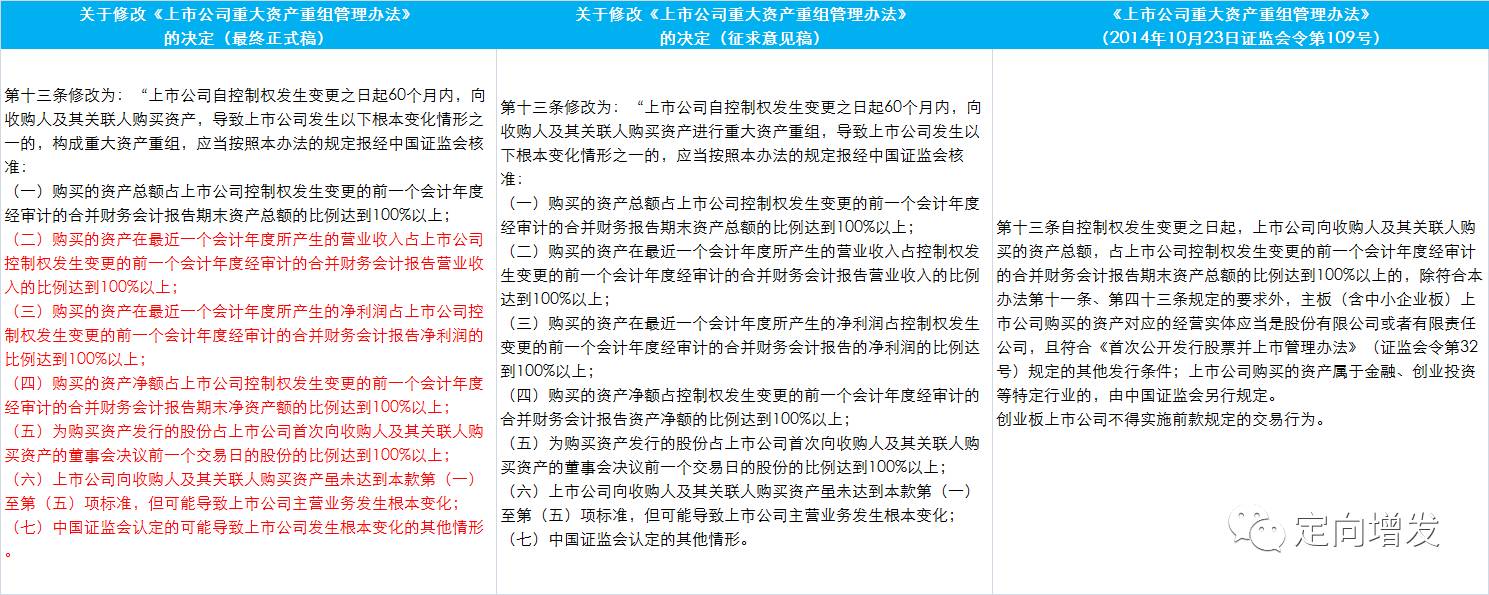

实际上本次交易实控人已经变更超过

60

个月,但根据原《重组办法》第十三条的规定,本次交易构成借壳上市。而如果按照新的重组办法,即上市公司控制权发生变更之日起超过

60

个月,向收购人及其关联人购买资产即使达到重大资产重组,也不构成借壳上市。

100%

控股鹏欣矿投,增加并表利润和持股比例

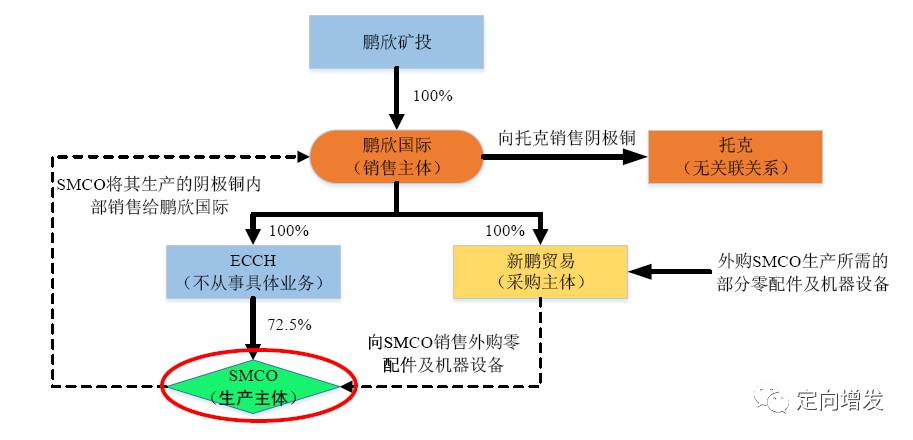

方案显示,鹏欣矿投主要从事矿业投资及矿产品勘察,其自身不从事实际的生产、销售等经营类业务,通过其控股子公司

SMCO

在刚果(金)希图鲁铜矿从事铜金属矿产资源的开采和冶炼,主要产品为符合

LME

铜金属质量标准的阴极铜,并通过其全资子公司鹏欣国际对外销售。除鹏欣国际及

SMCO

外,新鹏贸易的主要业务是为

SMCO

采购部分零配件及机器设备,

ECCH

则不从事具体业务。此外,鹏欣矿投还从事铜、镍等有色金属的贸易业务。自成立以来,鹏欣矿投主营业务未发生变化,主要通过位于刚果(金)的

SMCO

开展业务。

SMCO

采矿权的评估采用的是收入权益法。根据经纬评估出具的《采矿权评估报告书》,

SMCO

采矿权评估年销售收入为

1.75

亿美元。

鹏欣集团承诺,在承诺期间鹏欣矿投基于

SMCO

采矿权实现的销售收入将不低于

1.75

亿美元。鹏欣矿投基于

SMCO

采矿权实现的销售收入截至

2016

年年底、

2017

年年底、

2018

年年底累计承诺分别为

1.75

亿美元、

3.5

亿美元、

5.25

亿美元。同时承诺,截至

2016

年

12

月

31

日、

2017

年

12

月

31

日及

2018

年

12

月

31

日鹏欣矿投基于

SMCO

采矿权累积承诺实现净利润分别为

1,324.35

万美元、

2,763.08

万美元、

4,201.81

万美元。

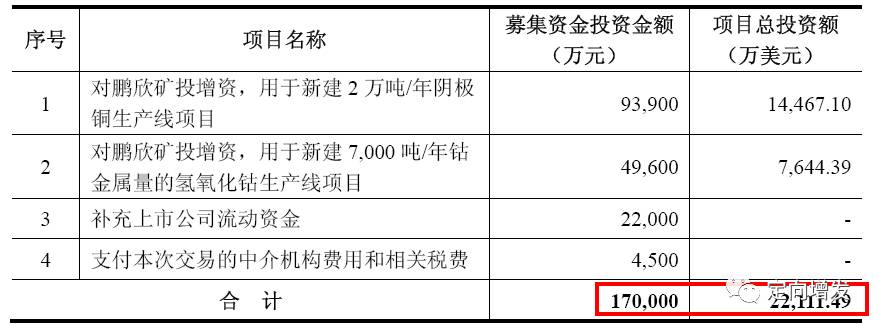

鹏欣资源表示,此次交易完成后,公司将持有鹏欣矿投

100%

股权,并利用约

14

亿募集配套资金在刚果(金)希图鲁矿厂建设新建

2

万吨

/

年阴极铜生产线、

7,000

吨

/

年钴金属量的氢氧化钴生产线,而从进一步提高和完善公司现有矿业开发业务。

实际上,受全球经济增长放缓等因素的影响,近几年国际市场铜价呈现持续走低的局面,鹏欣资源业绩受影响较大。

2013

年

-2015

年,鹏欣资源实现归属于母公司所有者的净利润分别为

9,879.65

万元、

6,213.03

万元、

1,962.04

万元,盈利能力下降趋势较为明显。同时,公司目前仅拥有一座矿山的采矿权,即刚果(金)希图鲁铜矿采矿权,面临矿产资源储备不足的发展瓶颈。

其实,本次全资控股鹏欣矿投,对公司合并报表的总资产、总负债、营业总收入、利润总额等不会产生实质性的影响,但会显著增加公司归属于母公司股东净利润、归属于母公司股东净资产,公司持续盈利能力将得到增强。

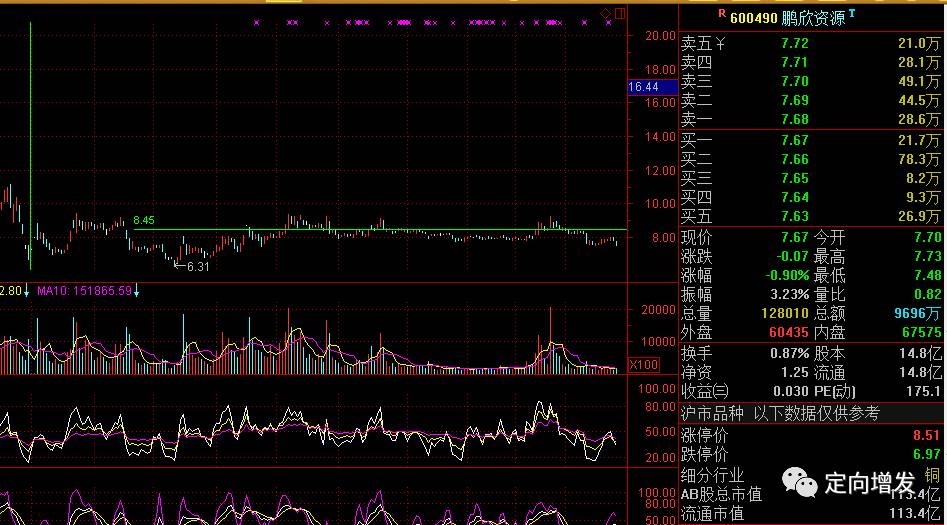

更重要的是,考虑足额募集配套资金情况下,本次交易后,鹏欣集团及其一致行动人控制上市公司股权比例由本次交易前

18.16%

增加至

30.96%

,持股比例的提升为后期稀释股份进行资本运作提供了空间。因为,仅仅只讲铜的故事,小伙伴们其实看得很清楚,二级市场走势可以说明一切,现价7.67元较定增价8.45元破发接近10%左右,且相对较长时间处于倒挂状态,后续是否增加第二主营值得跟踪。

定增并购圈·实务操作研讨会(深圳站)

A

股市场并购重组的大潮,在汹涌两年多时间之后,监管层对并购重组强化监管的新政下,过往案例有哪些特点值得借鉴?并购基金的盈利模式应该如何重新设计和思考?春节前最后一次实务操作交流活动,定增并购圈再次出发,深圳,我们来了!

课程大纲

第一讲:上市公司并购重组

(讲师

A

▏

1

月

7

日

09:00-17:00

)

1.

上市公司收购

1.1

上市公司收购监管概览

1.2

协议收购与间接收购

1.3

要约豁免

1.4

要约收购

1.5

国有股转让

1.6

外资战投

1.7

大股东及董监高减持特殊要求

2.

控制权争夺与防御

2.1

董事会的控制与反制

2.2

股东大会的议事程序及表决权

2.3

公司章程的防御条款及其限制

3.

上市公司现金定增

3.1

定增基本条件要求

3.2

认购对象

3.3

定增价格

3.4

募集资金用途

3.5

定增流程及信息披露

4.

上市公司产业并购

4.1

上市公司参与设立并购基金

4.2

并购基金的资金筹措

4.3

并购之海外资产

4.4

并购之参股权

5.

上市公司重大资产重组

5.1

重大资产重组监管框架

5.2

重组中的停复牌指引

5.3

重组基本流程

5.4

估值与业绩对赌

5.5

配套融资

6.

借壳上市

6.1

借壳新规

6.2

借壳的交易模式

6.3

借壳的关注要点

第二讲:上市公司定增操作要务与市值管理

(讲师

B

▏

1

月

8

日

09:00-12:00

)

1.

上市公司非公开发行即定向增发简介

1.1

上市公司再融资方式的介绍

1.2

定增概况

2.

定增主要工作流程

2.1

主要工作流程

2.2

定增相关工作时间安排

3.

投资者参与定向增发投资收益分析及影响因素

3.1

定增投资者参与定向增发投资收益分析

3.2

定增投资者参与定向增发投资收益影响因素分析

4.

投资者参与定向增发投资套利分析

4.1

选股原则

4.2

现状

4.3

案例分析

第三讲:资管机构参与证券市场定增业务和并购重组的债权投资模式及创新思路

(讲师

C

▏

1

月

8

日

13:30-17:00

)

一、证券市场的定增与并购等业务分析

二、目前证券市场的定增与并购核心盈利模式

三、资管机构参与定增和并购的路径:基于债权的投资

四、与时俱进:资管机构参与定增和并购的创新模式

五、资管视角的定增和并购案例分析

六、关于市值管理的实务操作建议

七、大时代—股权投资的全民盛宴

八、投资案例分享

九、财通产品创新的思路与案例

十、如何分享盛宴:资产的配置与投资的周期

讲师介绍

讲师

A:

环球律师事务所的合伙人,个人微信公号“

ListCo

”。主要执业领域为兼并与收购(包括上市公司收购重组、跨境并购、国资收购等)、资本市场(境内外上市、新三板挂牌、债券融资等)、风险投资与私募融资、公司与投资(包括外商直接投资、境外投资等)、并购交易税务以及反垄断与竞争法。

从业经验:

VIE

红筹回归:暴风科技;百姓网;春雨医生;博纳影业;汽车之家等;上市公司并购重组:华北高速(

000916

)重大重组;三星电子认购比亚迪(

002594

);厦门港码头资源整合(涉及

3

家

A

股、

2

家港股)等;跨境并购:中联重科(

000157

)收购美国上市公司

Terex

;沙隆达(

000553

)收购以色列公司

Adama

;

Apax

基金向光明集团出售以色列

Tnuva

等;资本市场:新加坡上市公司汉科环境反向并购港股光大水务;万科

B

股转

H

股等;公司与投融资:新天域资本的外币及人民币基金的设立;香港领投人投资平安好医生、陆金所;新浪投资

TT

快车;金石投资某跨境电商等。

讲师

B:

就职于中银国际,参与了中国中冶定增等项目。曾就职于海尔集团金融事业部投资经理、申银万国投资部经理、浙商证券投行部、太平洋证券投资部、资本市场部工作,信达证券资本市场部总监,从业

20

年,从事了

IPO

项目发行十家,定增再融资项目发行

40

家,公司债发行

3

家,私募债

3

家;有丰富的投资、研究、投行发行经验,特别专长于市场化非公开发行定增股权融资,并且有十万字专著论述定增发行。

讲师

C:

某资产管理公司董事总经理,主要负责资产管理部并牵头创新业务

时间地点

2017

年

1

月

7-8

日(深圳)

(具体地址报名前一周通知)

课程费用:

指导价:

3800

元

/

人(含课程材料与午餐,元旦前报名并缴费享受优惠价)

团购价:同一单位

3

人以上报名可享团购价;

往返路费、住宿及接送机服务、均需自理,不包含在参会费内。

咨询及报名,请添加下方微信:负责人岳女士,并注明“研讨会”。

往期精选内容

越秀金控超百亿重组

|

号百控股40亿并购天翼视讯等

|

并购实务研讨会(深圳站)

|

世纪华通70亿红筹并购

|

岭南控股34亿并购广之旅等

|

渝三峡A

30亿跨界并购

|

小康股份定增40亿元

|

开元仪器14亿跨界转型教育

|

*ST金瑞打造

五矿最全金控平台

|

宇宙行16次海外并购体会

|

2016年定增市场深度报告

|

双十二A股剁手定增破发股

|

跨境通3年市值增长14倍

|

渤海租赁667亿6倍杠杆收购

|

上汽集团苦等获定增批文

|

爱尔眼科产业基金退出

|

贝瑞和康借壳天兴仪表

|

北京君正126亿元收购

|

“维尼熊”类借壳维格娜丝

|

已经加入正式社群的小伙伴请勿重复添加!谢谢合作!

【特别

声明】本文为定增并购圈原创,未经授权,不得转载。本文基于上市公司公告等已公开的资料信息或者公开媒体报道的信息创作撰写,定增并购圈及相应文章作者

不对所包含内容的准确性、可靠性或完整性提供任何明示

或暗示的保证。在任何情况下,本文中的信息或所表述的意见均不构成任何人的投资建议

。