编者按:对于大多数内地投资者而言,港股市场仍然是一个相对陌生的市场,一方面,港股市场有着比较高的开户门槛,另一方面内地获取港股资讯的途径也相对较少。下面,智通财经将带领投资者,从各个角度做一次港股市场的全方位透视。

一直以来,香港证券市场凭借着国际金融中心的地位,以及完备的制度和一流的服务,吸引了大量海内外企业赴港上市,而近年来随着沪港通、深港通的开通,越来越多的内地企业也开始更加重视港股市场,这不仅大大扩大了香港证券市场的规模,提高了其深度和流动性,而且也优化了其上市公司结构。

因此,在本系列文章的第五期,智通财经将针对内地企业在香港上市的方式、条件、流程等具体细节进行全方位的分析,为有意在港上市、却又对港股市场不甚了解的内地企业扫清最后的障碍。

H股与红筹股

内地中资企业(包括国有企业及民营企业)在港上市有两种选择:H股与红筹股,简而言之,H股即控股公司为境内注册企业,内地大型国企多采用这种模式;相应的,红筹股即控股公司为境外注册企业,但其业务、盈利、资产及管理层均来自中国内地,内地民营企业,以及小部分国企都选择了这种形式。

截至今年4月,在港股市场上市的H股有245只,红筹股158只,总市值占比达到了63.5%,较去年同期增加了近2个百分点,也从数据上印证了内地企业赴港上市的浪潮。

智通财经针对内地企业在港上市的H股形式与红筹股形式的各方面区别整理如下表,供读者参考:

这两者也各有其优缺点,内地企业以H股的形式上市的优势是,对内地的相关法律法规比较熟悉,而且将来还可以在A股市场上市,但也会受到较多内地法规的限制:

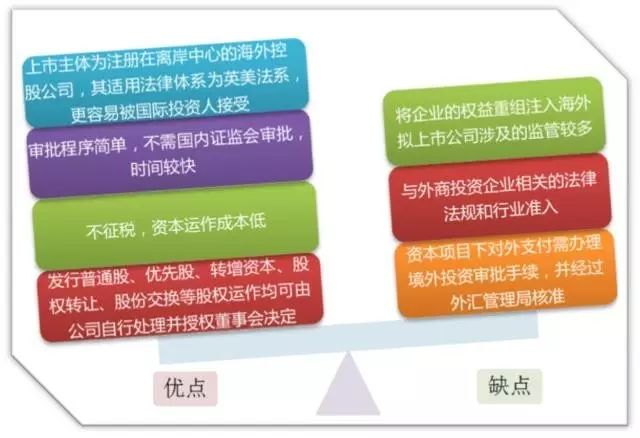

若以红筹股形式上市,则其在上市后的融资如配股、供股等资本市场运作的灵活性相对较高,但涉及境外上市的监管较多:

因此在注册制改革和新三板的大环境下,国内民营企业,尤其是中小型企业,大多还是更适合在国内上市。如果确实要选择香港市场,以H股形式上市会受到内资股全流通限制,所以过去,国内民营企业大多选择红筹股模式。

但随着资金出境规定的进一步收紧,使得红筹模式操作难度较大,根据《关于外国投资者并购境内企业的规定》(10号文)规定:“境内公司、企业或自然人以其在境外合法设立或控制的公司名义并购与其有关联关系的境内公司,应报商务部审批。”如要避免商务部审批,目前只能通过将内资公司转换为外商投资的合资企业,或实际控制人取得境外居民身份,以外商身份收购境内公司权益的方式来规避。

上市流程

一般情况下,内地企业赴港上市的整体流程和安排可以分为以下三个主要阶段:准备阶段、审批阶段和销售阶段。

由于上市是一个非常复杂的过程,所以专业中介机构的参与在企业上市计划中是必不可少的,这也将大大提升企业上市的成功率,主要的中介机构包括保荐人、律师、专业会计师、估值师等等。

因此,在公司根据未来发展策略决定在香港上市之后,首先必须召开一次中介协调会,与保荐人、承销商、会计师、评估师召开上市会议,寻求各中介机构在公司上市过程中的通力协作。

在准备阶段,保荐人需要为拟上市公司作出定量分析,并对其各个方面进行评估,对于计划在主板上市的企业,必须有不少于三个财政年度的营业记录,同时还需符合下列三个测试要求中的

任意一项

:

1、盈利测试:企业首3年税后盈利不低于5000万港元,首2年税后盈利不低于3000万港元,近1年税后盈利不低于2000万港元;

2、现金流量、收益及市值测试:企业上市前3年,其于正常业务及经营活动所得累计现金流入 不低于1亿港元,企业最近1年收益不低于5亿港元,上市时企业市值不低于20亿港元;

3、收益市值测试:企业上市时其市值不低于40亿港元,最近1年收入不低于5亿港元 。

除此之外,公司在港上市还需要满足以下条件:

在满足以上条件后,承销商、会计师、律师向公司提供专业建议,结合未来发展方向,将公司的业务、结构、财务状况等方面进行重组,使之成为符合上市规定、吸引投资者的新实体,以下为以红筹上市模式构建的经典重组方案介绍:

假设拟上市公司A为一家由股东甲持有的内地民营企业,首先,股东甲必须向有关部门申报及备案于境外设立的英属维尔京群岛公司(BVI公司),随后BVI公司申请收购股东甲持有的境内股权,将拟上市公司的企业性质由内资企业变更为外商独资企业。

申请获批后三个月内,BVI公司须以外汇向股东甲缴付有关收购的作价,收购完成后,BVI公司再在开曼群岛设立拟上市控股公司,将BVI公司所持有的外商独资企业股权转让予上市控股公司。