广发证券银行分析师 倪军、屈俊、王先爽、万思华、李佳鸣

今年,逆周期政策退出已经是市场的共识,但对于退出的节奏和幅度及其带来的流动性影响,市场尚有分歧。本篇报告将对比今年和2018年的流动性环境的异同,并分析银行板块投资机会。

广义流动性:

供给端,

和2018年相比,斜率与2018年类似,持续时间大约2~3个季度,而2018年持续一整年,因此总体降幅弱于2018年。

需求端,

趋势和节奏和2018年类似,前高后低,但名义经济波动幅度更大,上半年需求端强于2018。预计广义流动性供需缺口上半年压力大于下半年,终端利率仍在上行周期,估值存在回归压力。今年广义流动性供需核心关注点有三:经营贷买房监管升级、政府降杠杆和影子银行继续收缩。

银行间流动性:

需求端和2018年类似,2021年财政和信用双退出使得银行间流动性需求也同比减弱。供给端,2018年货币政策偏松,而当下货币政策中性偏紧,财政季节性对银行间流动性边际影响提升。类似的,由于企业利润和土地收入的回升,今年财政收入增加在二季度带来的收紧效果更明显。预计在政府降杠杆趋势下,2021年全年财政存款依然会处于净下发状态,且主要集中在四季度,但单靠财政存款净下发或难以全部解决基础货币消耗缺口。

银行业展望与投资建议:

趋势上,

银行业绩表现略滞后经济周期,当前经济向上惯性仍在,银行全年业绩向好趋势确定。我们重申前期报告

(

《我们为何看好银行——银行投思录之银行投思录之1》

,2020年12月18日)

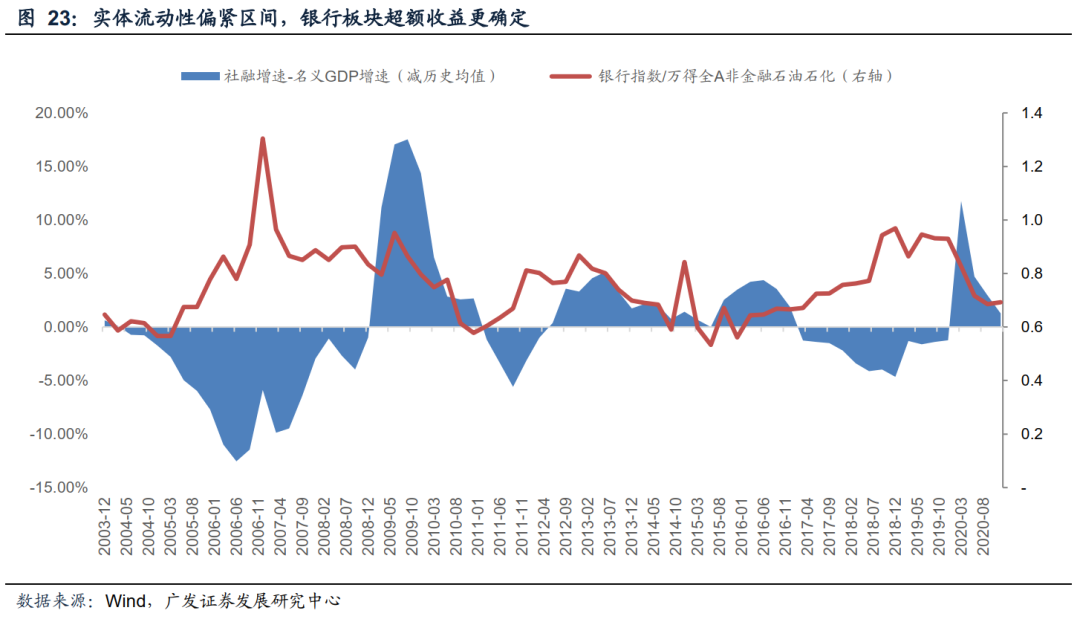

中的观点:经济上、政策退,实体流动性供需格局利好息差;疫情消退,交易活跃度提升,利好中收;经济向好,实体现金流改善,利好资产质量。回顾历史,经济上和流动性收敛区间,银行板块绝对和相对收益确定性较高。

节奏上,

由于一季报高基数的原因,以及存量重定价的滞后影响,行业比较来看,银行业一季报增速显著弱于其它行业。在流动性短期改善、一季报集中披露窗口期,市场反弹过程中板块短期相对收益可能不明显,但考虑到未来一段时间的流动性环境和未来的业绩上行趋势,我们认为一季报披露期是银行板块再配置的较好时间窗口。

风险提示:

疫情持续时间超预期;海外金融风险超预期。

今年,逆周期政策退出已经是市场的共识,但对于退出的节奏和幅度及其带来的流动性影响,市场尚有分歧。本篇报告将对比今年和2018年的流动性环境的异同,并分析银行板块投资机会。

一、广义流动性:趋势类似,幅度略小,节奏更靠前

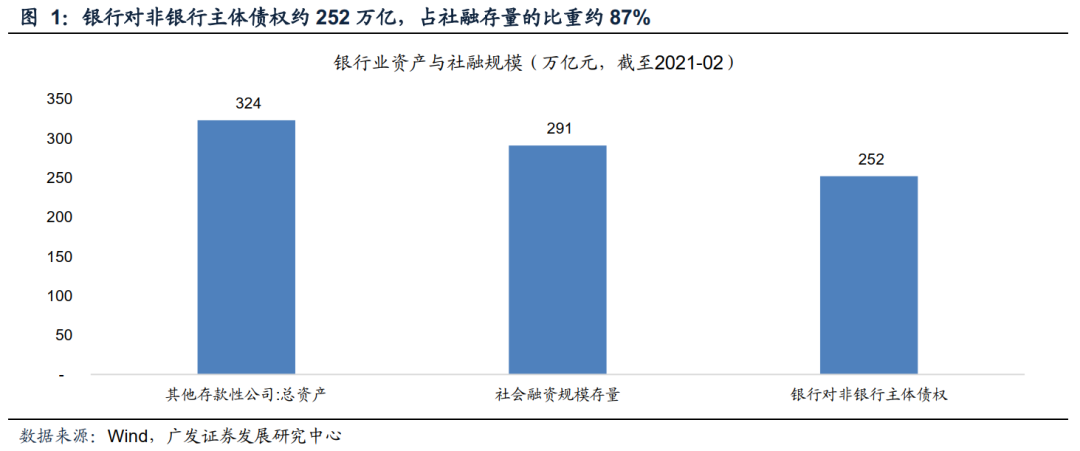

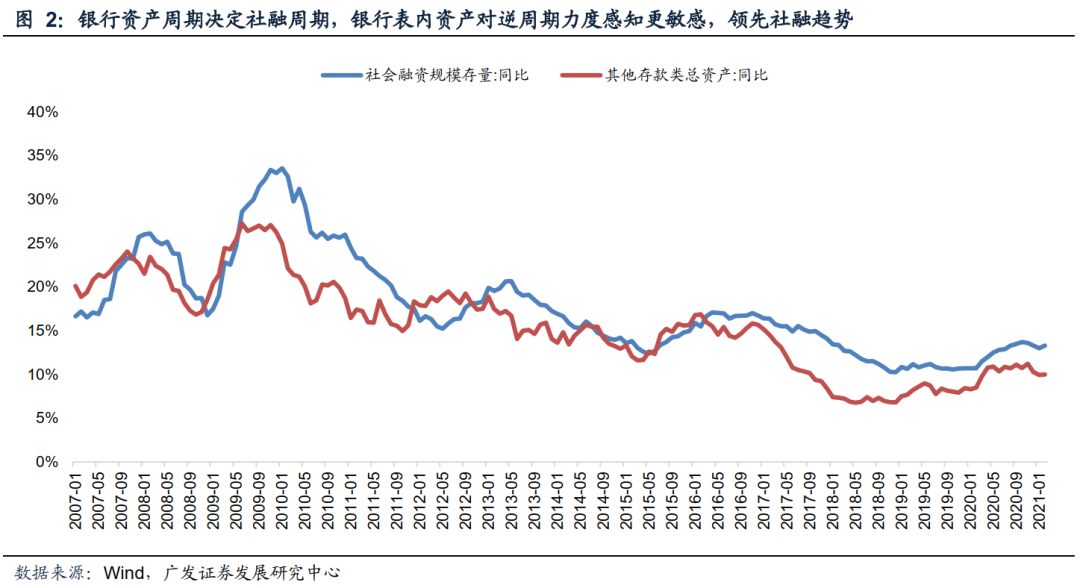

社融是广义流动性供给,而银行资产是社融的主体和源头。

截至2021年2月底,银行业总资产规模约324万亿,社融存量规模291万亿,银行对非银行主体债权约252万亿,占社融规模约87%。

从历史趋势来看,银行资产周期决定社融周期,

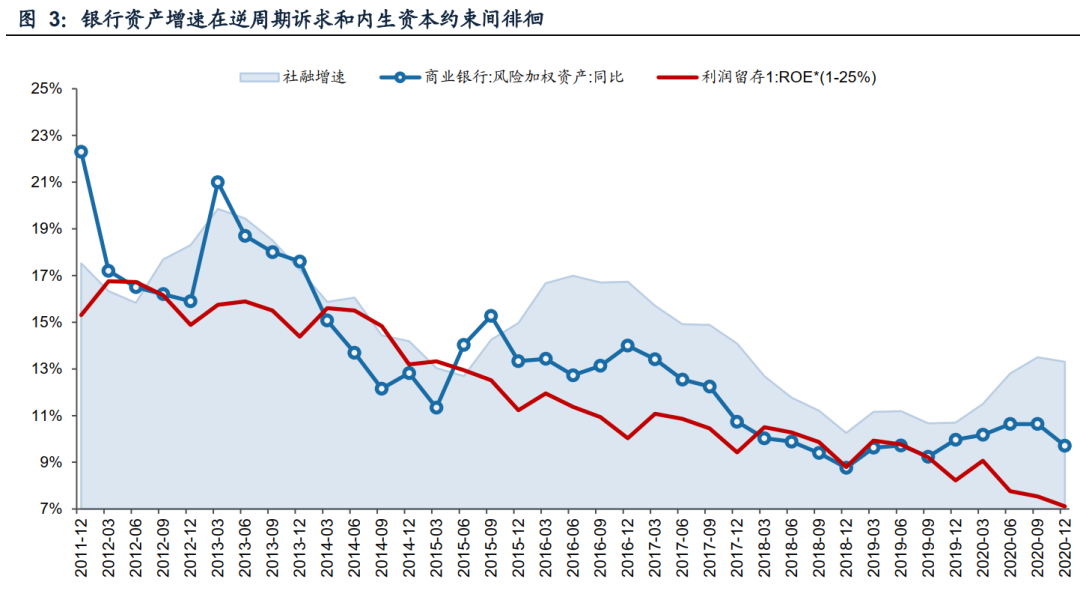

表内资产对逆周期力度感知更敏感,在拐点上领先社融。逆周期诉求是银行资产扩张的牵引力,资本是银行资产扩张的最终约束。

趋势上,2021年,随着逆周期力度下降,银行资产扩张将更靠近内生资本增速。银行扩表速度下降,信贷和财政退,广义流动性供给(社融)会明显回落。

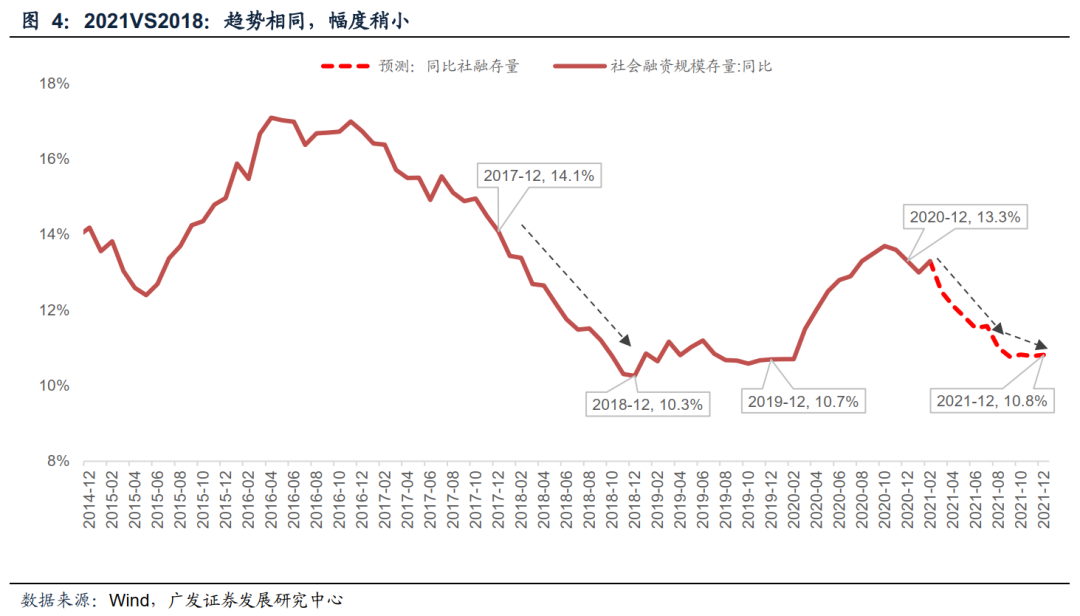

预计2021年末社融增速10.8%,较2020年末下降

约2.5个百分点,趋势和2018年类似,下降幅度较2018年小(2021年-2.5pcts VS2018年-3.8pcts)。

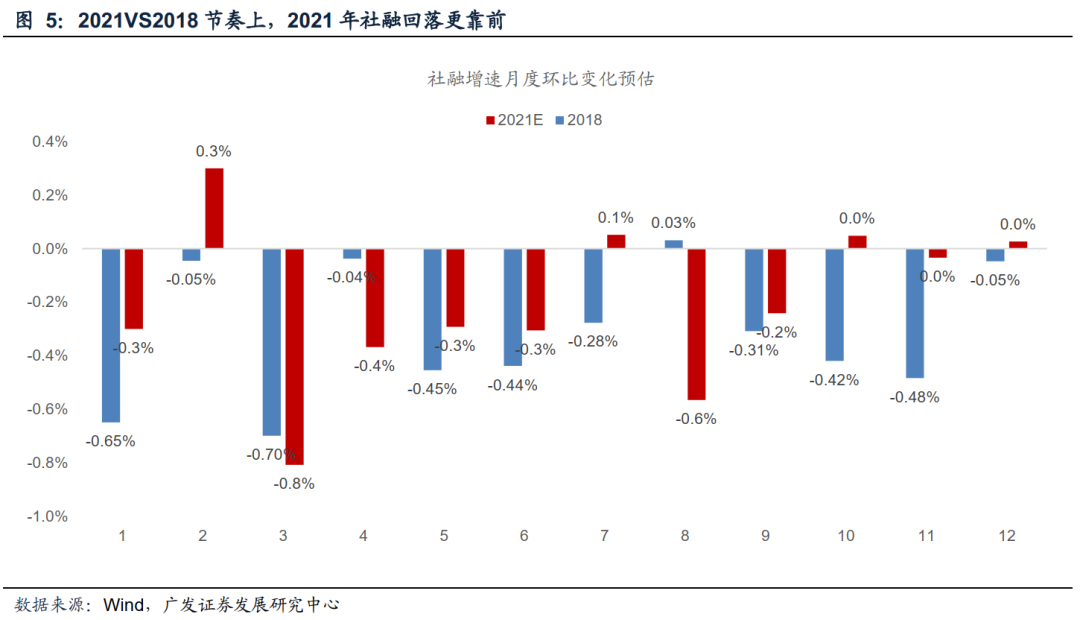

节奏上,预计2021年社融下降时段的斜率与2018年类似,持续时间大约2~3个季度,而2018年持续一整年。

整体而言,2021年社融下降将更加靠前,下半年靠后压力会缓解。

结构上,

2018年资管新规开启执行,影子银行收缩是主要拖累。2021年是延长后资管新规过渡期最后一年,预计影子银行也会继续收缩,但由于前期已经收缩较多,预计2021收缩力度是过去三年平均水平。2018年信贷扩张对社融起正向支撑作用,但2021年由于逆周期政策退出,预计信贷对社融正贡献明显下降。另外,2018年信用债融资是正贡献较多,而2021年在2020年高基数上,预计信用债融资难以形成明显正贡献。政府债方面,预计绝对量上会高于2018年,但是由于去年是财政大扩张,同比上会对社融形成负贡献

。

相同趋势,不同的节奏和结构,今年广义流动性核心关注点有三:

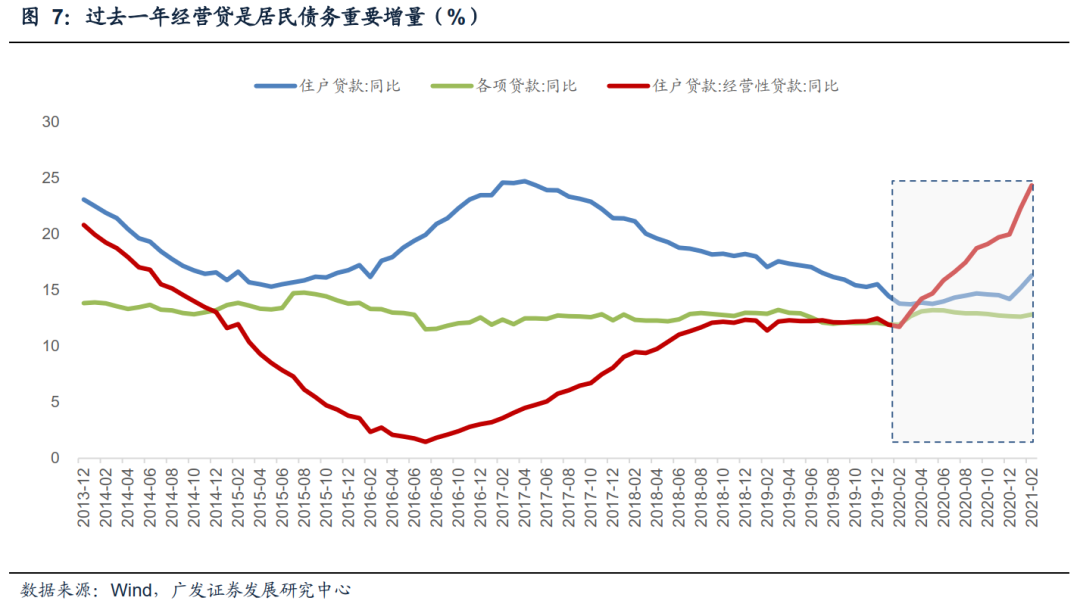

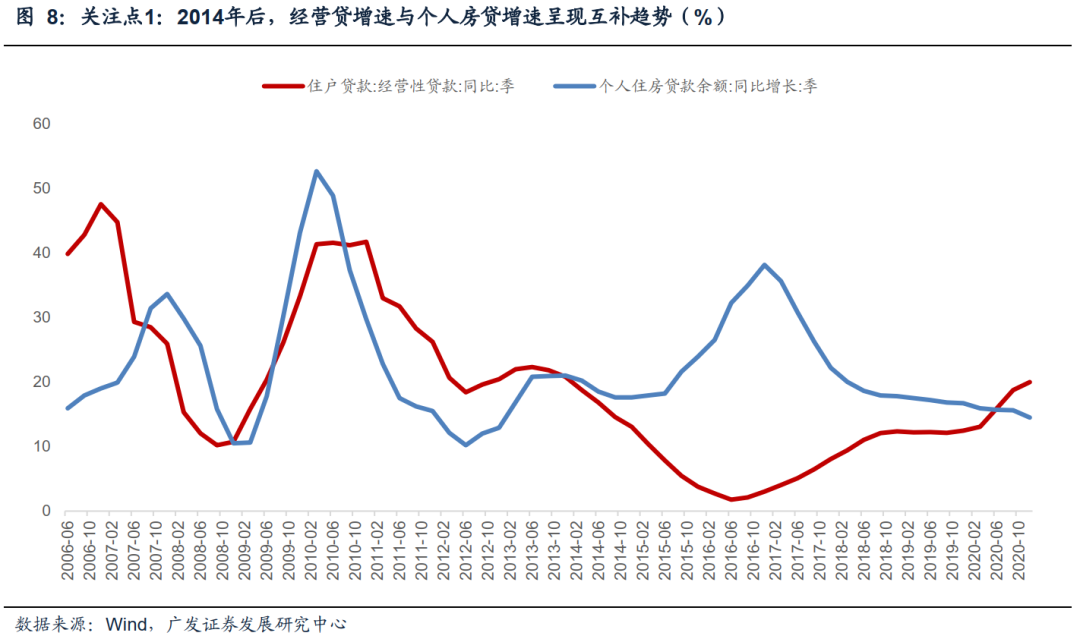

关注点1:经营贷买房监管升级。

居民债务和现金流是资产领域流动性直接来源。近年来,尤其是2020年,在“小微松”和“地产严”的政策合力下,经营贷成为居民信贷乃至广义流动性边际重要支撑。从增速趋势来看,2014年后,住户经营贷款增速与个人住房贷款增速呈现明显负相关。去年疫情冲击以来,纳入普惠小微口径的住户经营性贷款逆势大幅上涨,增速从2020年2月的11.7%上涨到2021年2月的24.3%。2021年2月末,住户经营性贷款余额14.2万亿元,较去年同期增长约2.8万亿元,占住户新增贷款约31%,新增占比较2020年2月上升13个百分点。与此同时,部分热度区域的房价接力上涨,经营贷违规买房现象逐渐被市场关注,于是我们看到开年来各种经营贷监管排查行动。3月26日,银保监会、住建部、人民银行三部委联合印发《关于防止经营用途贷款违规流入房地产领域的通知》,监管核查进一步升级。

投资者需要关注监管核查带来的流动性影响。

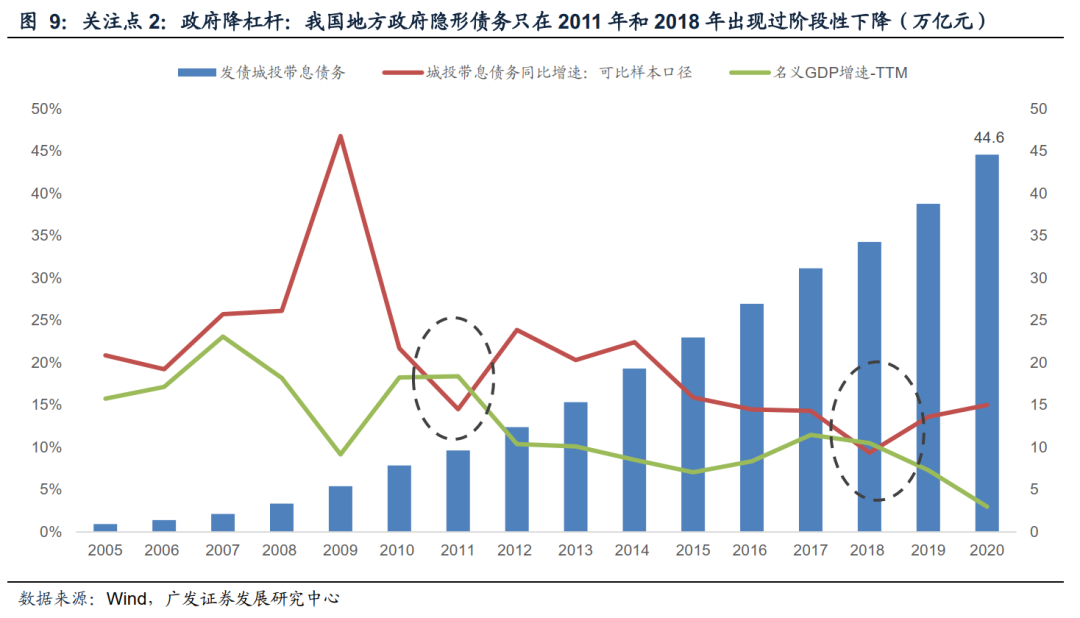

关注点2:政府部门降杠杆。

政府债务是非政府部门经营现金流的重要来源。3月15日国务院常务会议明确提及政府降杠杆,不论这杠杆是显性还是隐性,都可能会对广义流动性和金融经济周期产生深远影响。

以发债城投带息债务增速来看,地方政府隐形债务杠杆只有2011年和2018年出现过下降。

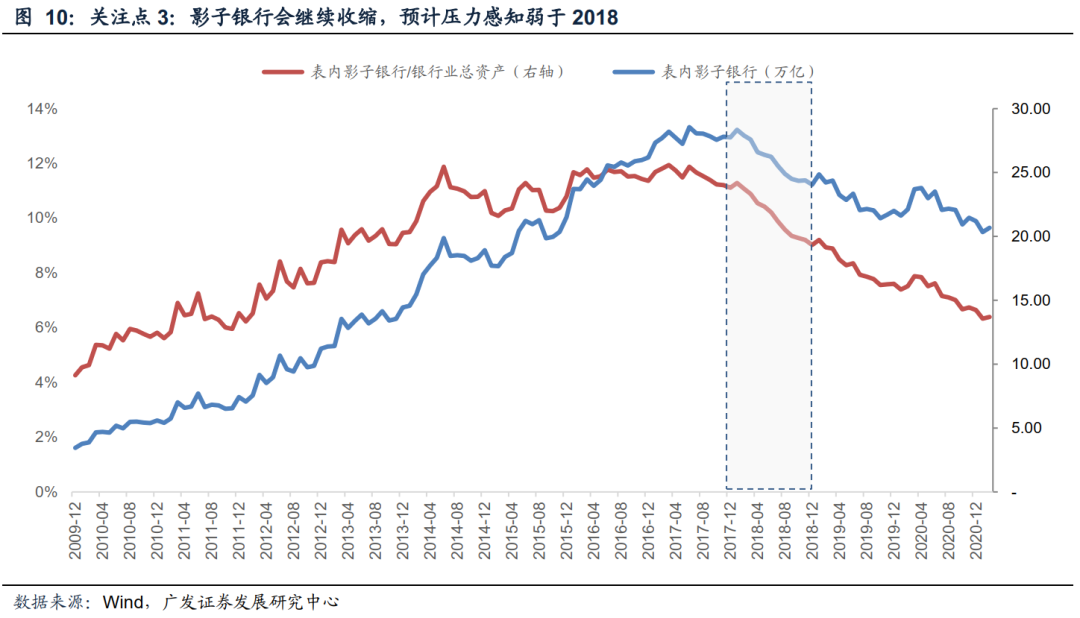

关注点3:影子收缩压力弱于2018年,但也要保持关注。

影子银行收缩是2018年社融压力主要来源,预计2021年影子银行会继续收缩,但压力感受会略低。但由于影子银行产生的流动性离资本市场更近,所以需要继续保持关注。

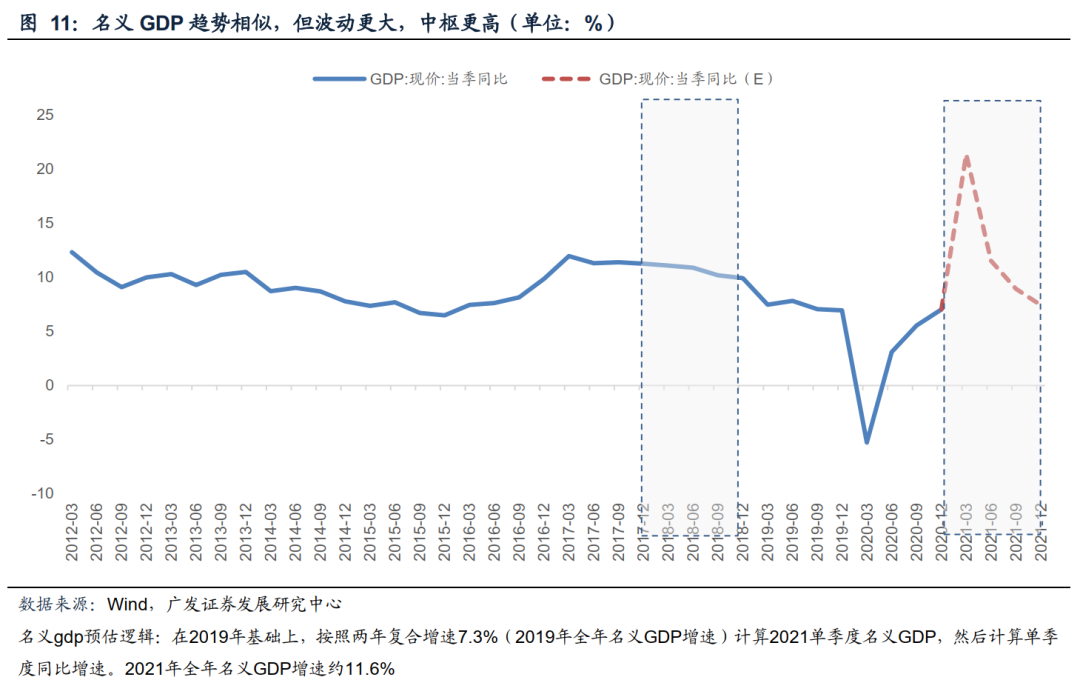

广义流动性需求方面,相比2018年,预计节奏趋势类似,但2021波动更大,中枢更高。

以名义GDP增速度量广义流动性需求,2021年趋势和2018年类似,前高后低。而需求波动可能比2018年更大,上半年需求端强于2018。未来半年趋势相对确定,再之后需要看出口、财政、信用的综合传导影响。

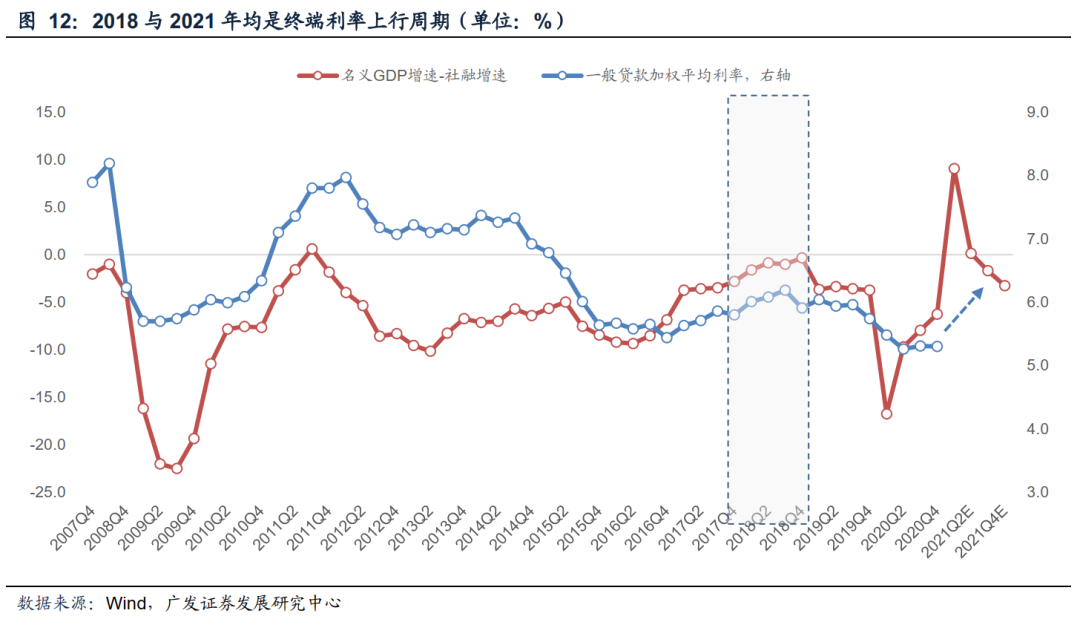

从供需缺口看,与2018年类似,

2021年终端利率上行趋势相对确定。

以2018年为基准来看,我们认为2021年上半年供需缺口压力(终端利率上行压力)大于2018年,下半年小于2018年。

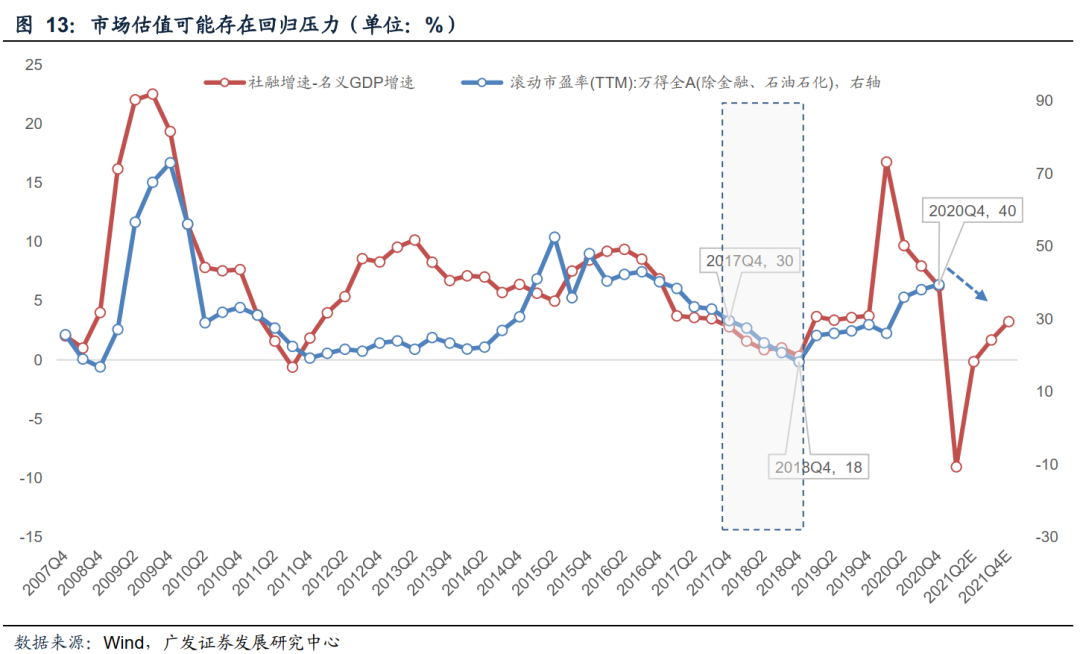

整体看,基本面趋势好于2018年,但市场整体估值水平高于2018年初,可能存在一定调整压力。

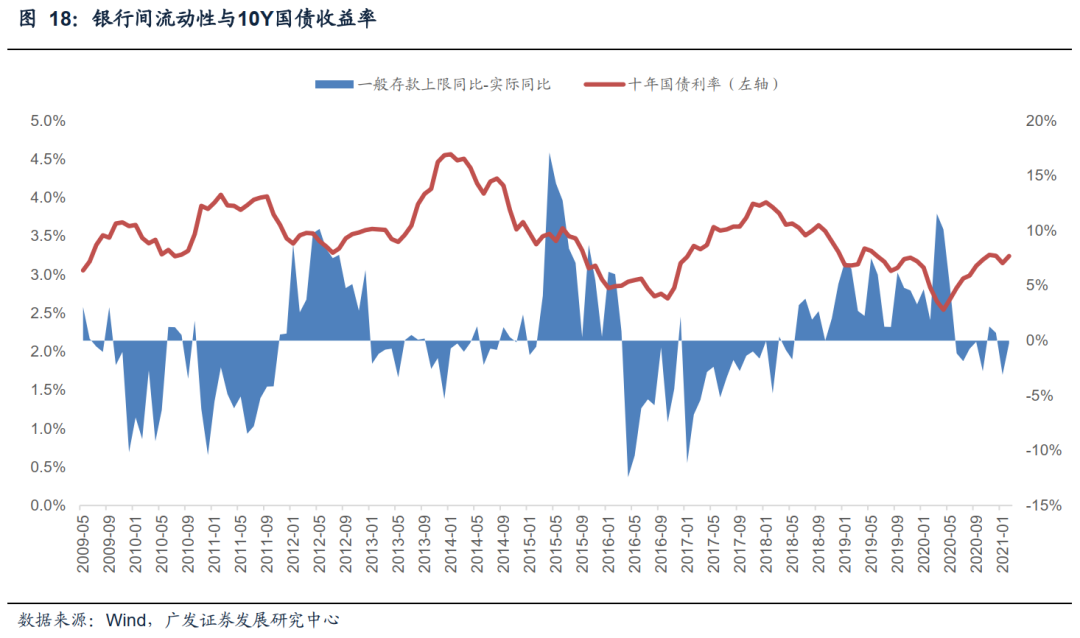

二、银行间流动性:货币中性,财政存款边际影响提升

从银行间流动性需求来看,和2018年类似,2021年财政和信用双退出使得银行间流动性需求也同比减弱。

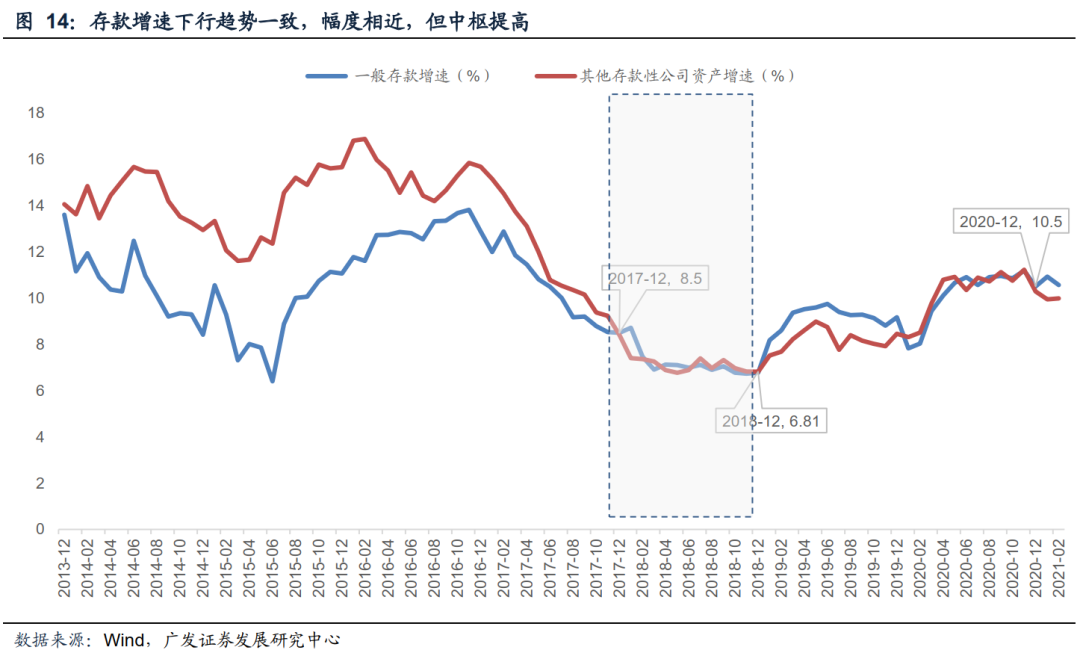

我们预计,2021年财政和信用双退出,到2021年底随着银行资产增速回落到9%,存款增速也将回落相应幅度,银行间流动性需求也同比减弱。

2020年底银行体系准备金存款余额22.3万亿,如果要增长9%,全年增量准备金需求约2万亿。

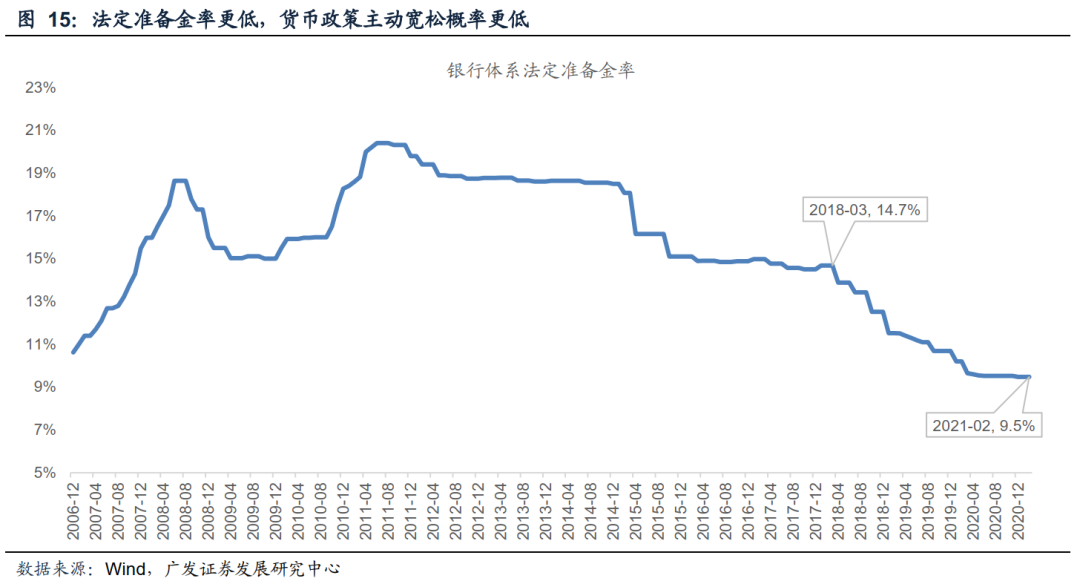

从银行间流动性供给来看,

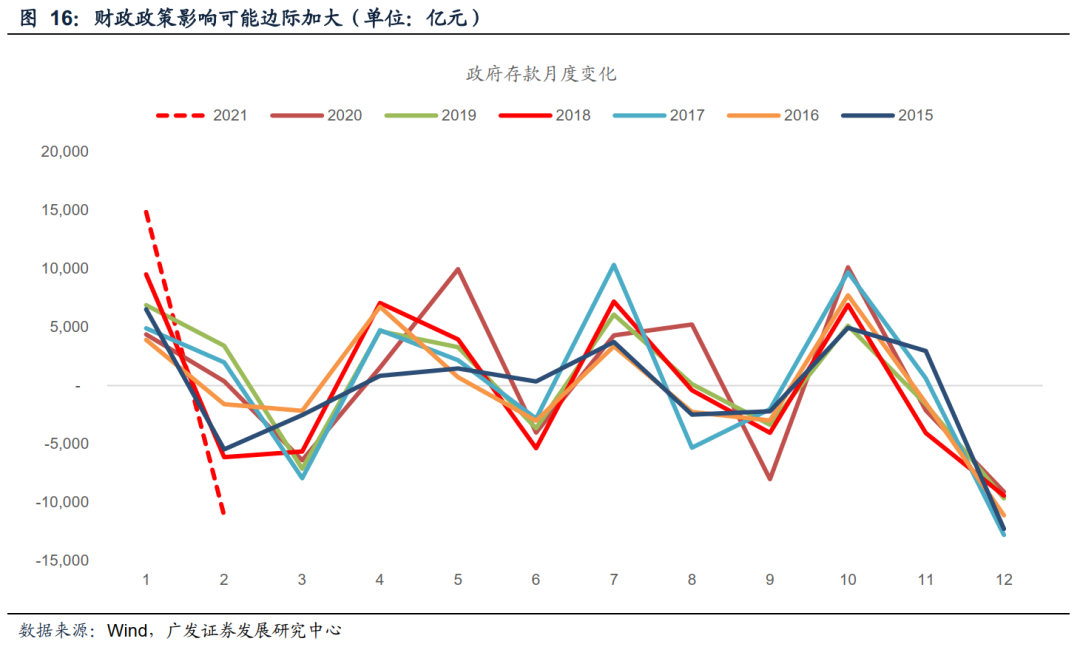

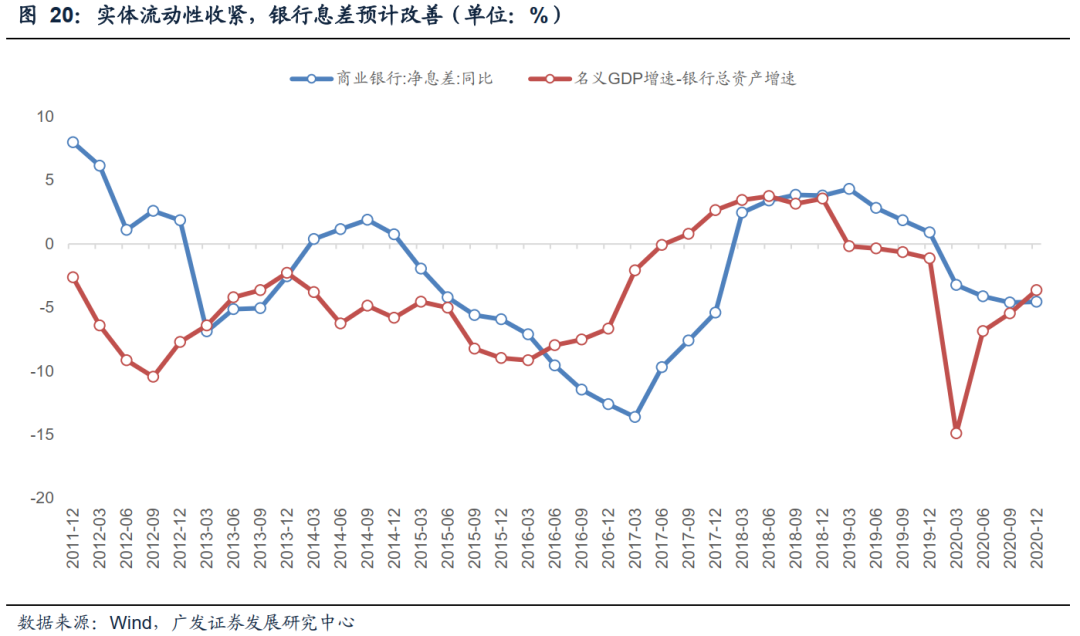

2018年货币政策偏松,而当下货币政策中性偏紧,财政季节性对银行间流动性边际影响提升。类似的,由于企业利润和土地收入的回升,今年财政收入增加在二季度带来的收紧效果更明显。

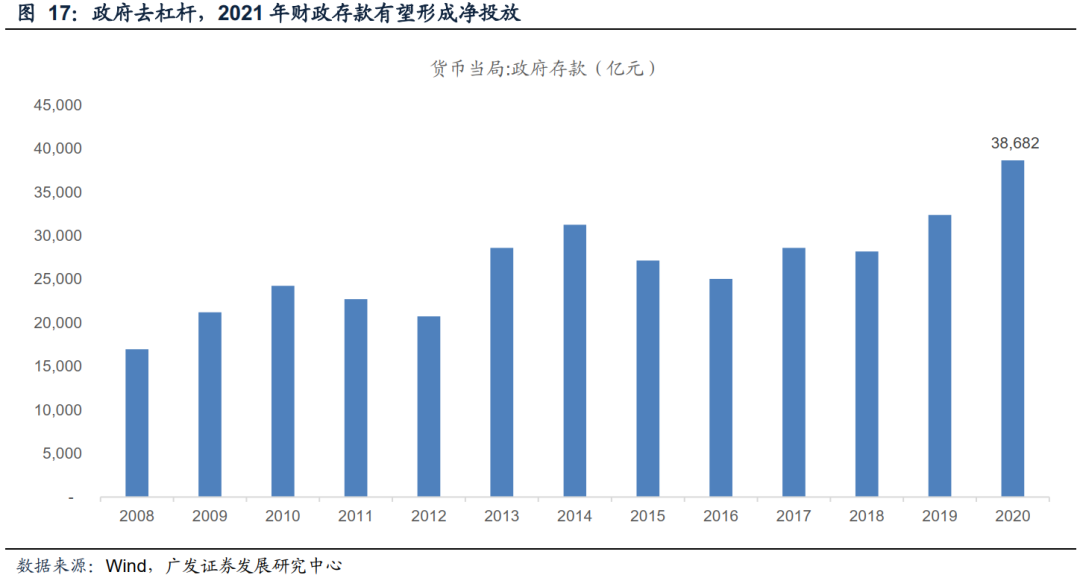

全年来看,

预计在政府降杠杆趋势下,2021年财政存款依然会处于净下发状态且主要集中在四季度,

但仅靠财政存款下放或难解决银行间流动性的消耗

。假设2021年财政存款净投放1万亿,还需要央行额外投放基础货币约1万亿。2021年1-2月,央行对银行债权净减少约9000亿。如果要维持银行间流动性供需状况与2020年末一致,后续10个月广义公开市场操作需要净增加约1.9亿,平均每个月多续1900亿。

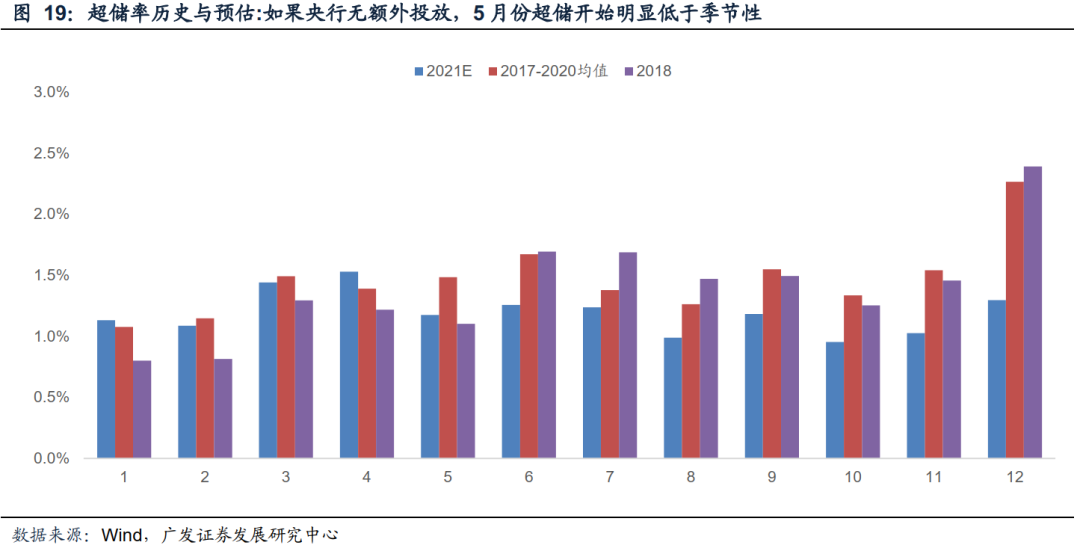

如果2021-3月-12月,财政存款每个月较与去年同期多净投放1500亿,央行对银行债权保持不变,预计,超储率在5月份开始会明显低于季节性,需要观察央行是否对冲及对冲手段。

三、

银行业展望与投资建议:超额收益确定

趋势上,

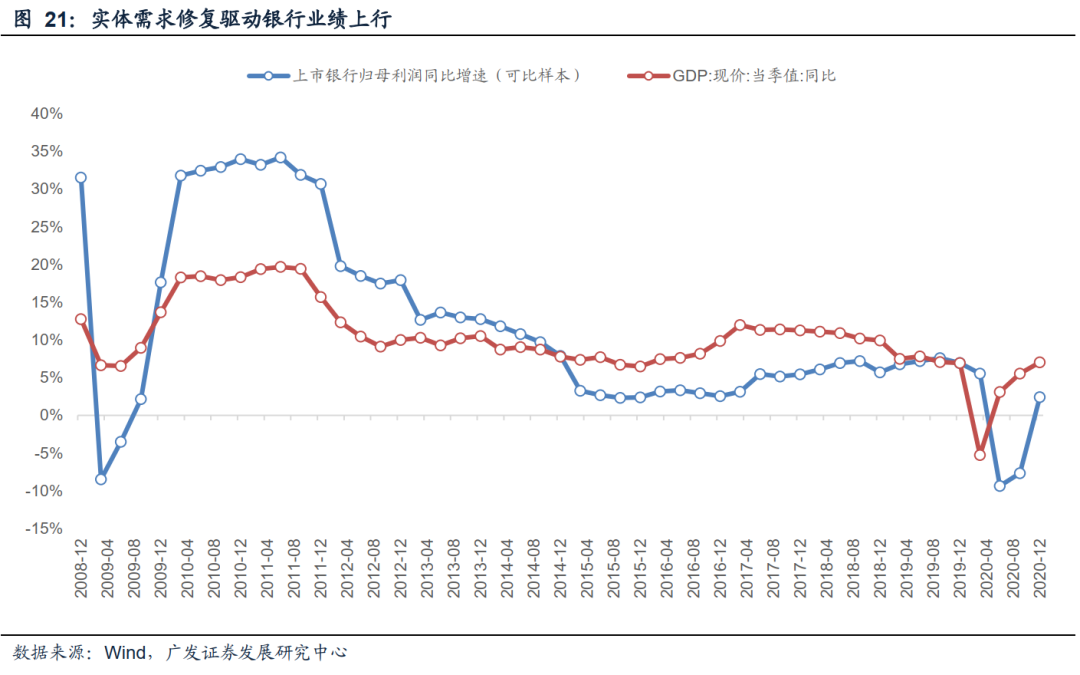

银行业绩表现略滞后经济周期,当前经济向上惯性仍在,银行全年业绩向好趋势确定。我们重申前期报告(

《我们为何看好银行—银行投思录之1》,2020年12月

)中的观点:

经济上、政策退,实体流动性供需格局利好息差。

疫情消退,交易活跃度提升,利好中收。

经济向好,实体现金流改善,利好资产质量。

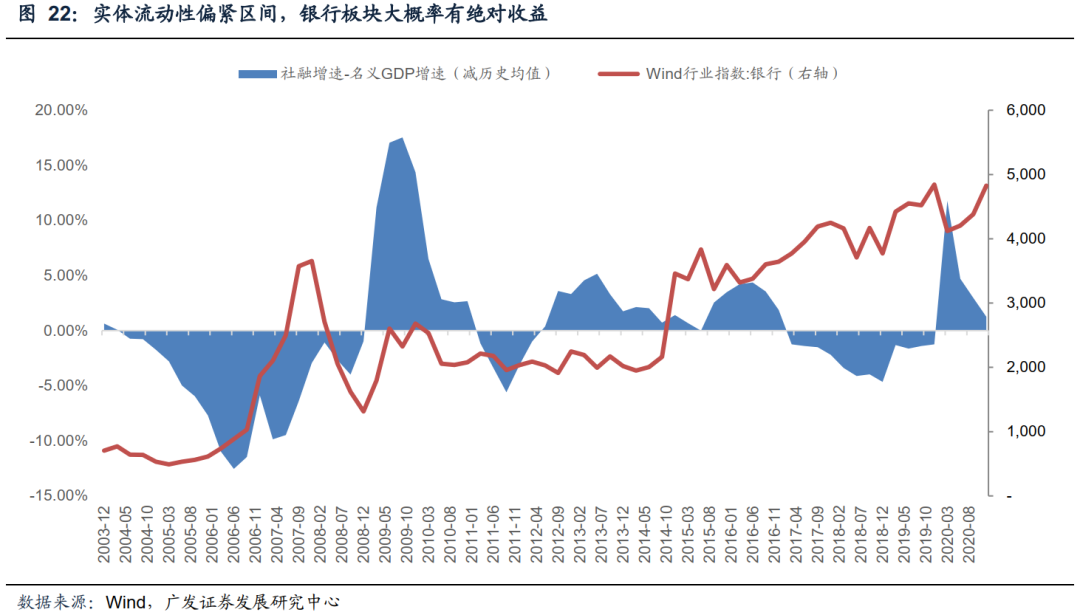

回顾历史,经济上和流动性收敛区间,银行板块绝对和相对收益确定性较高。

节奏上,

由于一季报高基数的原因,以及存量重定价的滞后影响,行业比较来看,银行业一季报增速显著弱于其它行业。在流动性短期改善、一季报集中披露窗口期,市场反弹过程中板块短期相对收益可能不明显,但考虑到未来一段时间的流动性环境和未来的业绩上行趋势,

我们认为一季报披露期是银行板块再配置的较好时间窗口。

四、风险提示

疫情持续时间超预期;海外金融风险超预期。

【相关研究】

【