“给我一个支点,我就能撬动地球”。在经济领域,杠杆能够“撬动”更高的收益,也会带来更大的风险,合理的杠杆水平才能维持经济的健康增长。

★

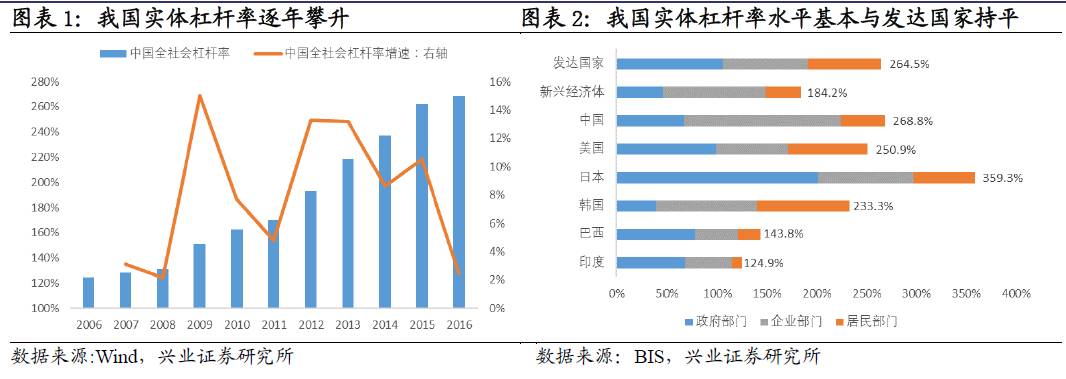

我国实体杠杆率与发达国家水平相近。

截止到2016年末,我国实体杠杆率为268.8%,发达国家总体社会杠杆率水平为264.5%,美国250.9%。杠杆率提升主要由于:①GDP增速下台阶,政府债务推升为稳增长提供基础。②“四万亿计划”,企业扩产能,加杠杆,但长达53个月PPI负值,使得企业利润难以弥补财务费用,杠杆难以下降。③2009年以后,房地产市场三轮上涨周期,催生居民不断加杠杆。

★

中国政府部门杠杆率66.94%,低于发达国家。

截止到2016年底,我国政府部门杠杆率为66.94%,较15年68.43%有所下降。其中中央债务缓慢上升,地方政府中或有负债占比达39%,但由于14年的43号文、地方债务置换以及对地方债务规范化管理(50号文、88号文)等因素,使得地方债务整体较前期有所下降。国际比较视角来看,政府部门杠杆率整体与美国政府129.6%相比仍偏低。

★

非金融企业部门杠杆率位于高位,增速显露放缓迹象。

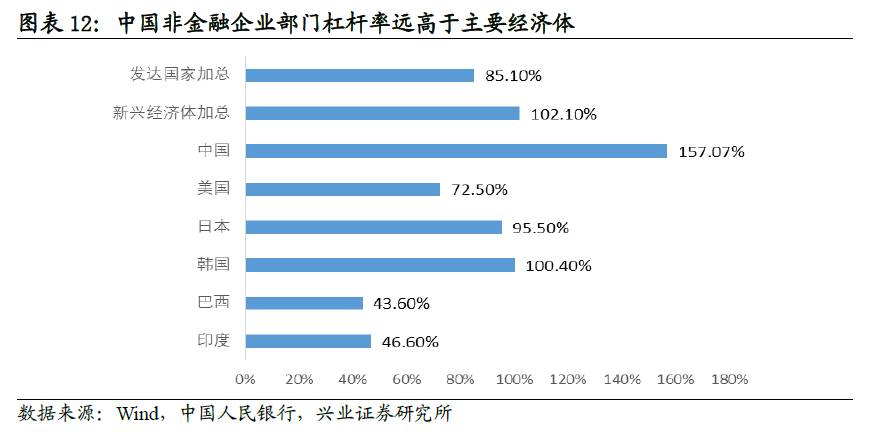

受益于供给侧改革、环保督查和PPI时隔53个月转正等因素,使得企业,特别是周期企业的盈利出现了同比大幅度的回升,叠加2014-2016年的一轮债券牛市,很多企业债务置换,降低了财务费用支出,改善其资产负债表。因此,截止到2016年,我国非金融企业部门杠杆率为157.07%,较15年的154.70%有所增加,但增速明显放缓。从国际比较视角来看,远高于发达国家总体水平的85.1%和美国非金融企业部门杠杆率为72.5%。

★

居民部门杠杆率位于发达国家与新兴经济体之间。

我国居民部门杠杆率在2008年以后,保持10%左右的增速,在2016年达到44.80%。居民部门加杠杆的走势与房地产市场价格的走势相关度较高。从国际比较视角来看,居民部门杠杆率低于发达国家的73.5%,高于新兴经济体的35.7%。从债务收入比角度来看,我国2016年的债务收入比为54.13%低于美国的94%。从具体结构来看,居民消费性贷款与经营性贷款规模大致7:3,中长期消费贷款占总贷款为58%。

根据相关学术研究认为政府、非金融企业、居民部门杠杆率杠杆率警戒线分别为84%、88%、84%。根据这一系列临界值指标,我国政府部门和居民部门尚有加杠杆空间,但非金融企业部门已经远高于临界值。

“给我一个支点,我就能撬动地球”。在经济金融领域,杠杆能够“撬动”更高的收益,也蕴含着更大的风险,合理的杠杆水平方能维持经济和企业的持续健康稳定发展。

2015

年

12

月中央经济工作会议后,我国形成了“三去一降一补”的经济工作部署,其中的

一个“去”就是指去杠杆。

同时,在最新的金融经济工作会议上,国企降杠杆和控制地方债是防风险的重要内容。

随着

2014-2016

年股票市场、债券市场、房地产市场快速上涨,与此相对应实体经济在调结构、转型过程中回报率较低,促成资金“脱实向虚”。

在

2017

年

4

月份

-7

月份,监管层对于金融去杠杆保持高压态势。五年一度的金融工作会议上,同样强调

“服务实体经济是防范金融风险的根本举措”

意味着

金融去杠杆将继续大力推进,可能至少持续到明年一季度。短时间内,可能对金融体系内部流动性(股市、债市等)产生偏紧的影响,进而推升实体融资成本,导致分子端企业盈利的逐步下滑。中长期来看,杠杆调整以后,可能促进金融体系更好为实体服务,经济更为健康稳定的向前发展。

我们兴业证券策略团队,重磅推出强实抑虚“杠杆

360

”系列报告,主要从金融杠杆,实体杠杆两个方面为大家全方位解读当前我国杠杆的主要情况。

1. 实体杠杆率超越美国,与发达国家水平264%相当

实体杠杆率

=

政府部门杠杆率

+

居民部门杠杆率

+

企业部门杠杆率

我国实体杠杆率与发达国家水平相近。

截止到

2016

年末,我国实体杠杆率为

268.8%

,从

2006

年到

2016

年间,每年

10%

左右的增速,使得实体杠杆率从

143%

增长到

268.8%

,几乎翻番。从国际比较视野来看,截止到

2016

年,发达国家总体社会杠杆率水平为

264.5%

,美国

250.9%

,韩国

233.3%

,日本社会杠杆率为

359.3%

。

我们认为

2009

年和

2012

年

-2016

年实体杠杆率出现两次跃升,主要原因在于:

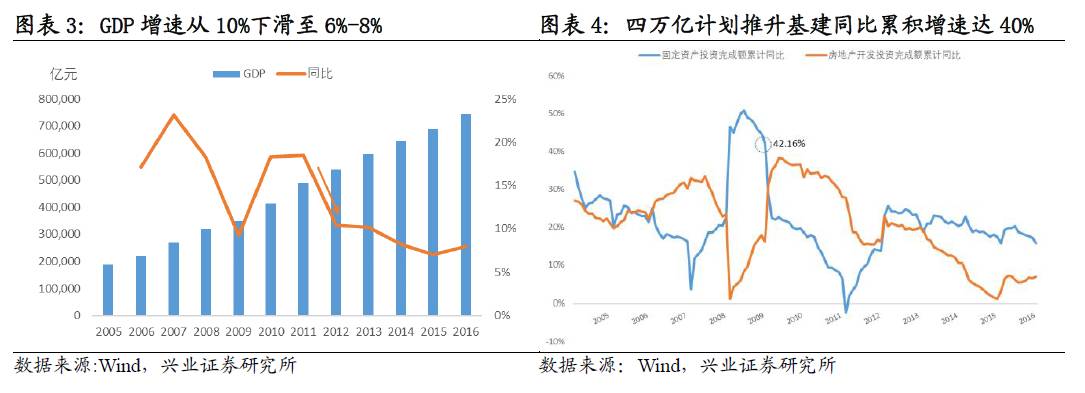

第一、

2008

年金融危机以后,四万亿刺激计划催生政府举债扩张进行基建,企业(特别是钢铁、煤炭、工程机械等与基建相关的产业链条)举债扩张产能。固定资产投资中基建在

2009

年的同比增速一直保持

40%

以上就是一个例证。

第二、

2012

年

GDP

增速面临从

10%

左右的增速下滑至

6%-8%

左右,经济增速下台阶,政府为稳增长需要举债扩张进行基建投资,在一定程度上推升了企业债务。

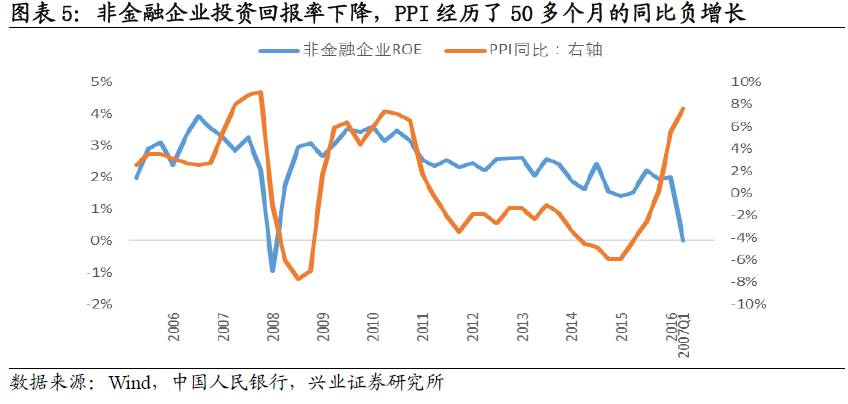

第三、在投资高增速的刺激下,相关行业产能出现过剩,叠加经济增速下台阶,使得企业的投资回报率出现下滑。以上市公司非金融企业

ROE

为代表的数值逐步从

2007-2009

年之间的

3%-4%

下滑至

2%

左右,同时

PPI

也在

2012

年

3

月份开始了长达

53

个月的同比负增长。这两方面因素,使得企业债务迟迟无法及时有效的偿付,利息负担加重,且盈利能力下降,旧债需要新发债务进行偿还,进一步推高企业债务负担。

政府部门杠杆率

=(

中央政府性债务

+

地方政府性债务)

/GDP=

(国债余额

+

政策性银行债余额

+

政府支持机构债余额(铁道债等)

+

地方政府负有偿还责任的的债务

+

地方政府负有担保责任的债务

+

地方政府可能负有救助责任的债务)

/GDP

由于地方债务数据可得性较差,在计算地方政府部门债务时,我们主要根据现有数据,即审计署披露

2012

年末及

2013

年

6

月末数据,财政部披露

2014

至

2016

年地方政府负有偿还责任的债务数据。

考虑到

2014

年

9

月国务院

43

号文提出加强地方政府性债务管理,对

2014-2016

年数据分析和估算时,适当考虑了相关政策约束情况。

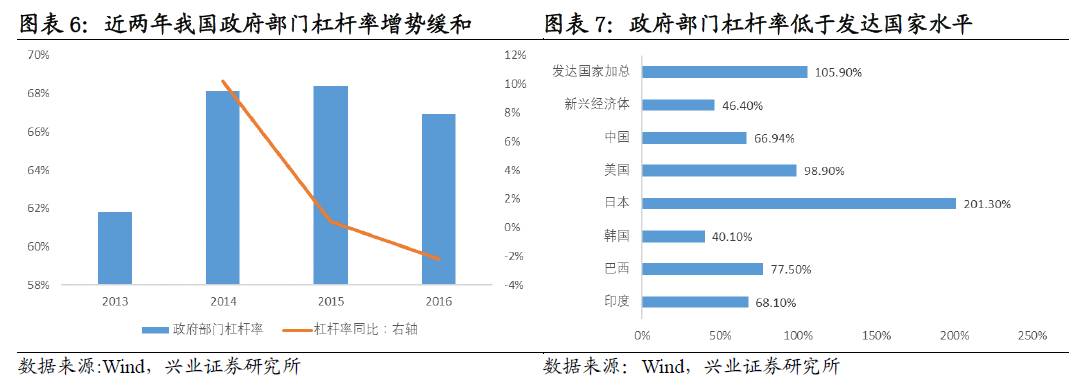

中国政府部门杠杆率

66.94%

,低于发达国家

。截止到

2016

年底,我国政府部门杠杆率从

2013

年

61.83%

上升到

66.94%

,

15

年曾达到过

68.43%

。与发达国家相比,低于发达国家整体水平(

105.9%

),美国政府(

98.9%

),日本政府(

201.3%

),但高于韩国(

40.1%

)。与发展中国家相比,低于巴西的(

77.5%

),与印度的

68.1%

相近。

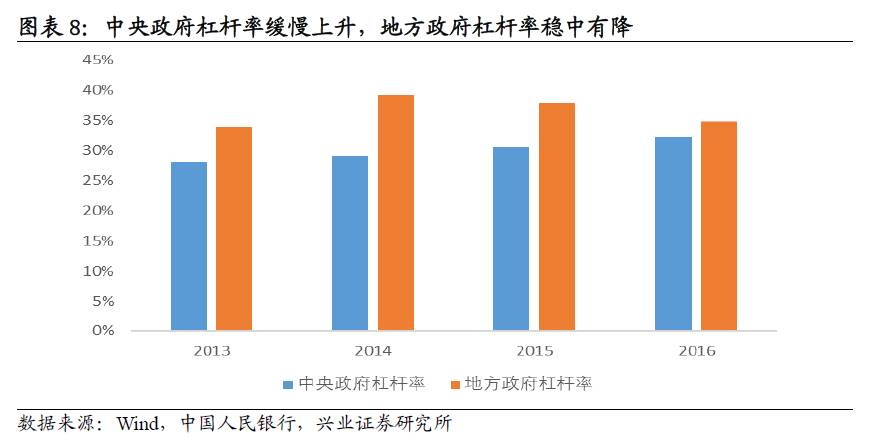

2.1 中央政府杠杆率缓慢上升,地方政府杠杆率稳中有降

从

2013-2016

年,我国中央政府杠杆率呈现缓慢上升,从

27.96%

上升至

32.18%

,地方政府杠杆率在

2014

年达到近期的高点,即

39.05%

,随着

43

号文的出台和地方债务置换的深入,截止到

2016

年末,地方政府杠杆率为

34.76%

,较高点下滑

4.29%

。

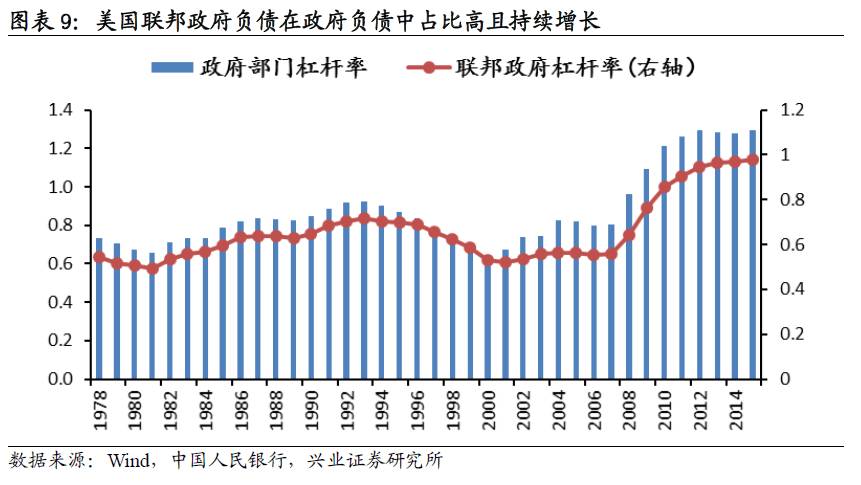

与美国相比,我国中央政府杠杆率低于美国联邦政府。

2016

年,我国政府部门整体杠杆率

66.94%

,其中中央政府

39.05%

,地方政府

34.76%

。与美国相比,我国中央政府债务偏低,地方政府债务偏多。而我们看美国的数据,其整体资产负债率达到

129.6%

,中央政府贡献度达到

70%

左右。同时,美国政府的杠杆率在

2008

年金融危机以后的上升主要由联邦政府推动而地方政府的杠杆率基本保持稳定态势。

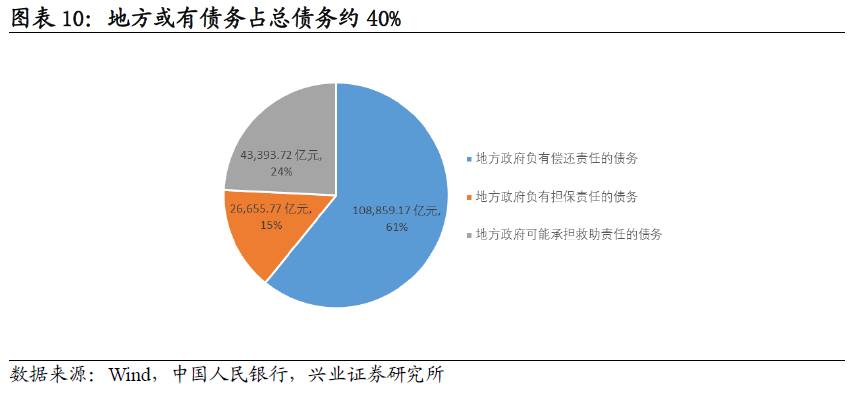

2.2 地方政府或有负债占地方总债务约40%

地方政府负债包括直接负债和或有负债。

直接负债指任何情况下都会发生的地方政府必须承担的责任,包括地方政府债券、地方政府负有担保责任的债务和地方公共部门债务;或有债务是在特定事项发生的条件下,政府需要承担的债务,包括政府担保项目、地方金融机构不良资产和地方国有企业债务。

从历史数据上看,地方政府负债中,或有负债比重最高。

根据审计署

2013

年发布的《全国政府性债务审计结果》(

2013

年第

32

号公告),我国地方政府或有债务占地方政府总债务的

39%

。其中,地方政府负有担保责任的债务

26,655.77

亿元,占总债务比重

15%

;地方政府可能承担救助责任的债务

43,393.72

亿元,占比

24%

。随着

2014

年

9

月份的

43

号公布以后,我们认为地方政府负债中由于地方融资平台等带来的或有负债量会有所下滑,同时叠加

2014-2016

本轮债务置换的情况,地方政府在承担或有债务的量上应该有所下降。

非金融企业部门杠杆率

=(

非金融企业人民币贷款

+

外币贷款

+

委托贷款

+

信托贷款

+

未贴现银行承兑汇票

+

企业债券

)/GDP

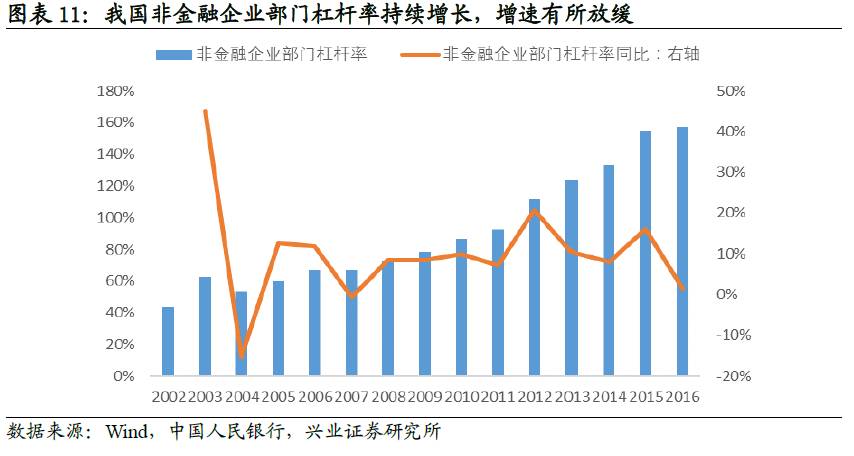

非金融企业部分杠杆率年均复合增速

8.9%

。

从

2002

年至

2016

年,我国非金融企业部门杠杆率年均复合增速稳定在

8.9%

左右,但在

2016

年,受益于供给侧改革和环保限产等因素,

PPI

时隔

53

个月转正以后,使得企业,特别是周期企业的盈利出现了同比大幅度的回升,叠加

2014-2016

年的一轮债券牛市,很多企业债务置换,降低财务费用支出,改善其资产负债表。因此,截止到

2016

年,我国非金融企业部门杠杆率为

157.07%

,较

15

年的

154.70%

有所增加,但增速明显放缓。

中国非金融企业部门杠杆率水平高于主要经济体。

从

BIS

最新公布的数据来看,截止到

2016

年,发达国家非金融企业部门杠杆率总体水平为

85.1%

,美国

72.5%

日本

95.5%

,韩国

100.4%

。发展中国家中印度和巴西的非金融企业部门杠杆率分别为

46.6%

和

43.6%

。

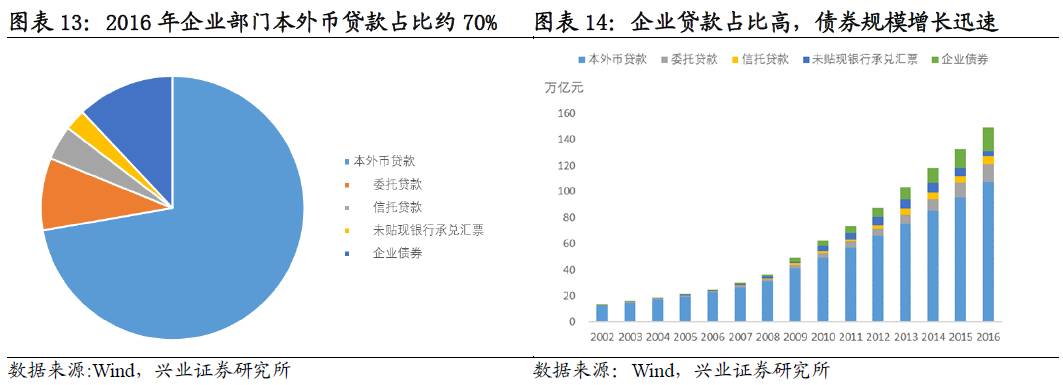

3.1 间接融资占比70%,直接融资中发债占比提升迅速

由于我国资本市场还在进一步发展完善之中,因此,我们看到非金融企业部门本外币贷款余额在其负债中占比达

70%

左右。从

2002

年

-2016

年,非金融企业贷款余额年均复合增速

15%

,

15

年间几乎翻了

10

倍,达

107.82

万亿元。与此同时,企业债券债务余额则从

0.06

万亿元上升至

17.92

万亿元,年均复合增速接近

50%

,实现了接近

300

倍的增长。

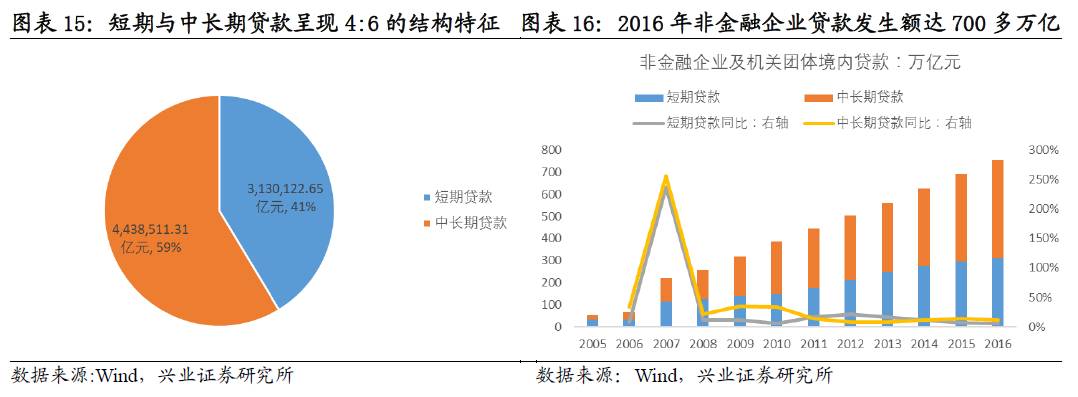

3.2 短期贷款与中长期贷款大致呈现4:6结构

我们对

2016

年非金融企业及机关团体境内贷款的流量概念(即发生额,而非余额)进行分析,可以看出非金融企业部门贷款的短期、中长期贷款规模和结构上来看,

2016

年其短期贷款共计

313.01

万亿元,占境内贷款的

41%

;中长期贷款共计

443.85

万亿元,占比

59%

。

居民部门杠杆率

=

居民贷款

/GDP

自

1996

年以来,我国居民部门杠杆率一直呈上升趋势,在

2008

年以后,保持

10%

左右的增速,在

2016

年达到

44.80%

。我们通过分析房地产市场价格走势图可以看出,居民部门杠杆率的提升几乎与房地产市场的整体价格走势相一致,进而不断提升。