《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信、有道云等方式制作的本资料仅面向中信证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发行为。若您并非中信证券客户中的金融机构专业投资者,为保证服务质量、控制投资风险,请勿使用本资料。本资料难以设置访问权限,若给您造成不便,还请见谅!感谢您给予的理解和配合。若有任何疑问,敬请发送邮件至信箱[email protected]。

许英博,前瞻团队首席分析师,

010-60838704

陈俊云,前瞻团队高级分析师,

0755-23835437

唐思思,传媒团队首席分析师,

021-

20262142

钱希茜,

前瞻团队

分析师,

010-60836475

投资要点

1

投资概要:社交赋能业务,广告接力拉动高成长

核心观点:我们判断广告将成为腾讯重要的营收来源

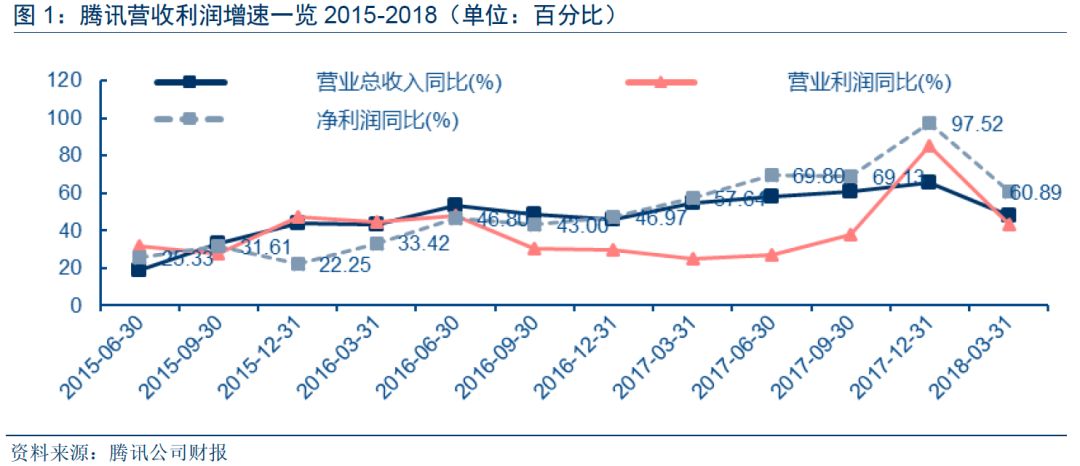

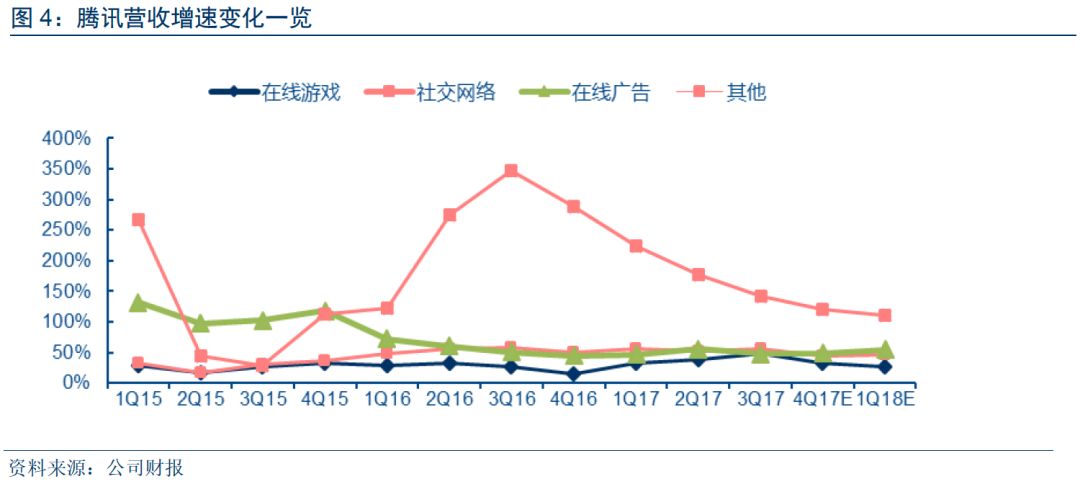

王者荣耀爆款光环渐褪,端游面临下降风险,投资人担心腾讯游戏主业增速放缓。“头腾”互诉,头条系的用户时长和广告营收增长迅猛,给腾讯带来压力。我们认为,公司基于微信10.4亿MAU和腾讯视频6亿MAU,有望加速广告变现进程,广告收入实现超越行业的增长。其中,来自微信朋友圈的社交广告和基于腾讯视频的媒体广告是最主要的增量来源。2017年、1Q2018腾讯广告营收分别为404亿(+49%)、107亿(+55%),占总营收比重分别为17%、14%。我们预计2018/19腾讯广告收入分别为622亿元(+54%)、893亿元(+43%),占营收比重分别为18.1%/18.4%.

公司正在进入广告变现的黄金阶段,特别是小程序及支付金融业务的全面崛起,不断丰富广告的大数据和使用场景,流量货币化方兴未艾,用户广告ARPU值提升潜力巨大,我们认为公司的广告业务将在中长期接棒游戏,持续拉动高成长。

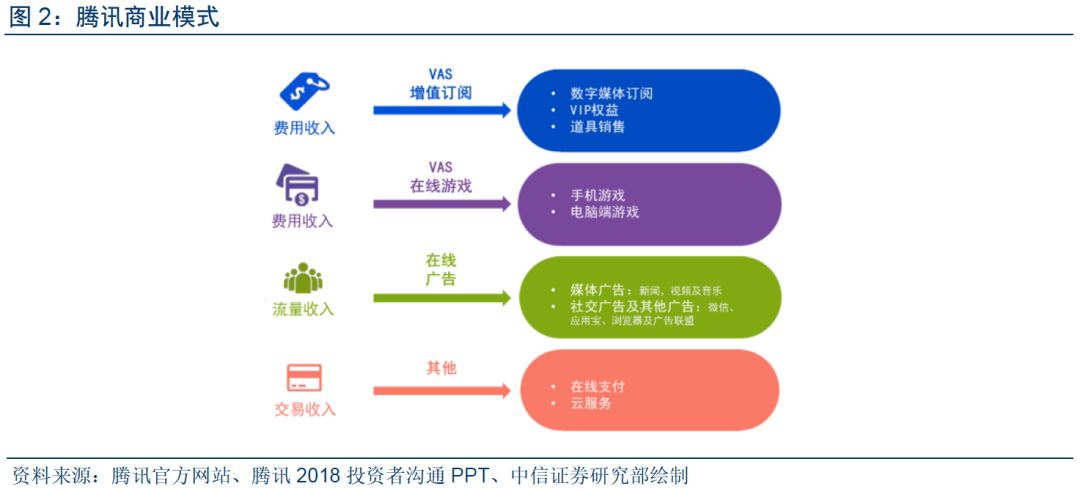

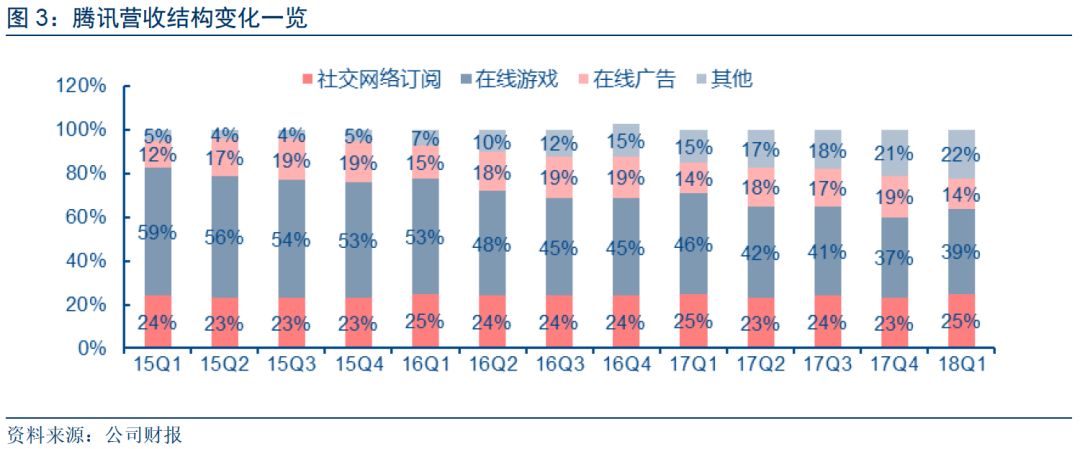

腾讯游戏业务的营收比重由2015年的59%逐渐下降到2017年的41%,而在线广告占比由12%增长到了17%,公司在2012年前完成的是流量的积累和整个泛娱乐生态的布局,虽然掌握了中国最大规模的互联网用户,但在变现层面较为依赖游戏、QQ秀等低龄化的消费模式,并且受制于网络支付不发达,公司的变现效率较低。

来到移动时代,公司以社交为支点,获得了移动支付的门票,泛娱乐与金融齐头并进,在社交、数据和场景上面给予了广告业务极大的支撑,流量变现全面开启。

公司营收对游戏的依赖程度逐渐降低,以QQ及微信为依托的流量生态下,公司大力建立以内容、生活、娱乐为核心场景的变现模式,广告业务营收逐渐走向平台抽成&增值化方向。

2

行业分析:移动广告持续高增长,社交广告进入爆发期

行业纵观:移动广告成最强动量

移动化叠加头部化,在线广告市场成为手机端互联网巨头的战场:

移动互联渗透率进一步提高,手机代替PC成为中国互联网用户的最主要上网终端(渗透率&上网时长),使得广告主预算进一步向移动端倾斜;用户在手机端的时间分配呈现出头部化趋势,社交及视频应用成为“时间黑洞”,分别占据使用时长的第一、第二名,BAT及头条系强者逾强,四家互联网巨头产品矩阵占据超过70%以上的用户市场。

中国广告市场规模:

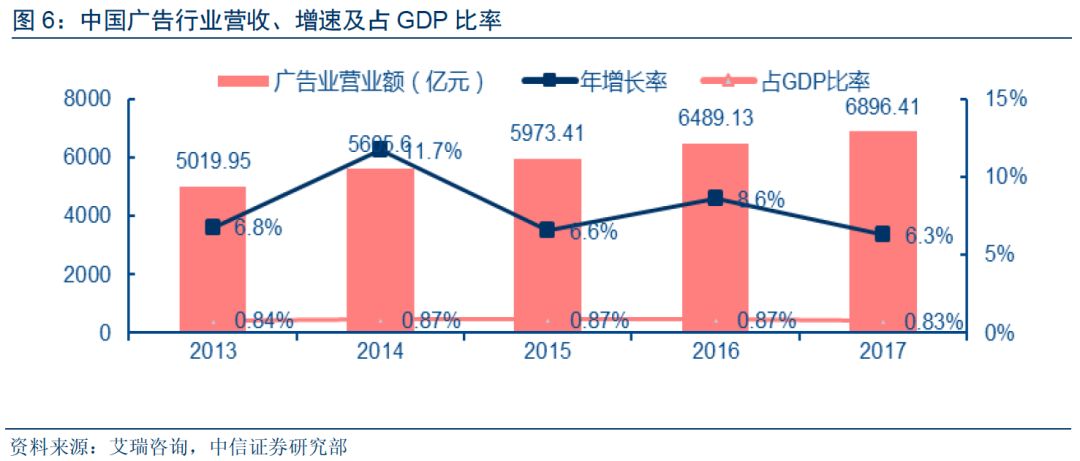

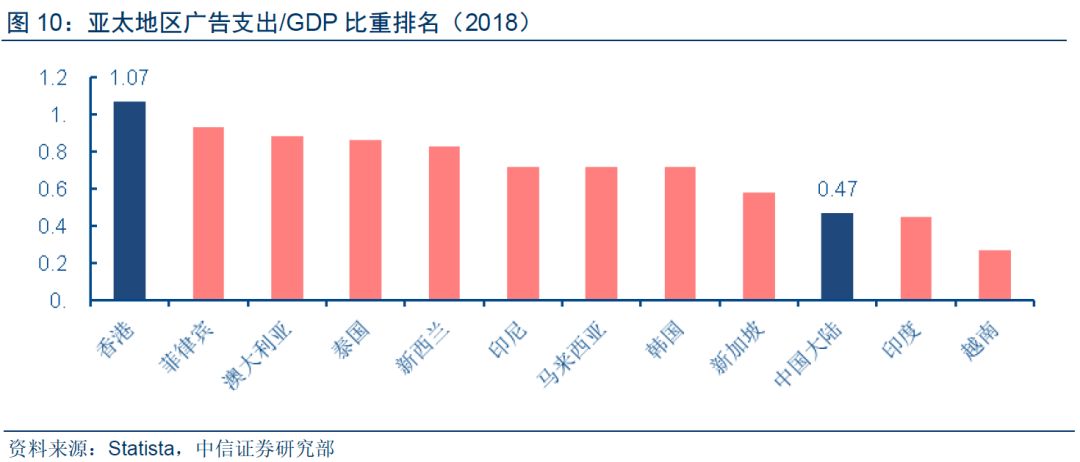

根据工商局和艾瑞咨询数据,2017年广告业营业额达到6896.41亿元,增速为6.3%。根据statista预测,未来三年中国广告市场CAGR在13%左右。从全球广告支出来看,我国广告行业支出仅占GDP的0.83%,刨除中国香港地区后,中国大陆广告支出/GDP仅为0.47%,在亚太地区排名靠后,仅为香港地区的一半。随着中国大陆城镇化的进一步深入,消费升级将与数字化零售携手同行,广告支出/GDP比重将进一步增加。而一增量主要将以线上广告的形式投放。

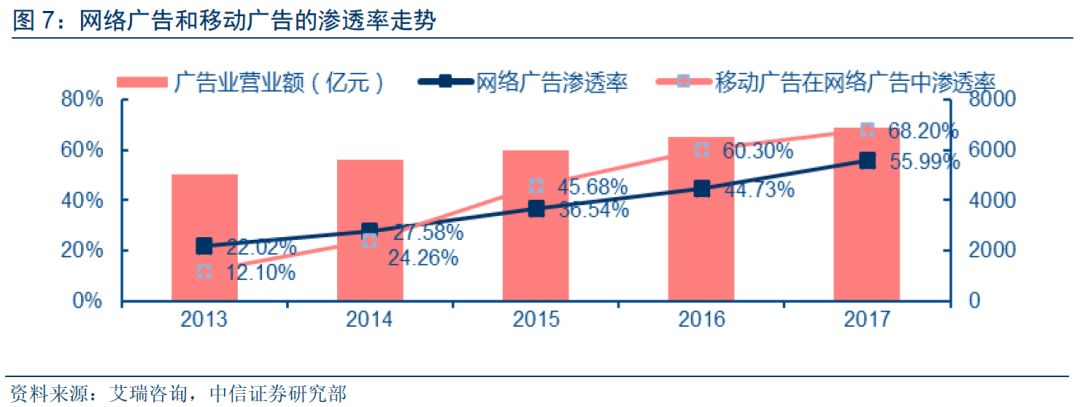

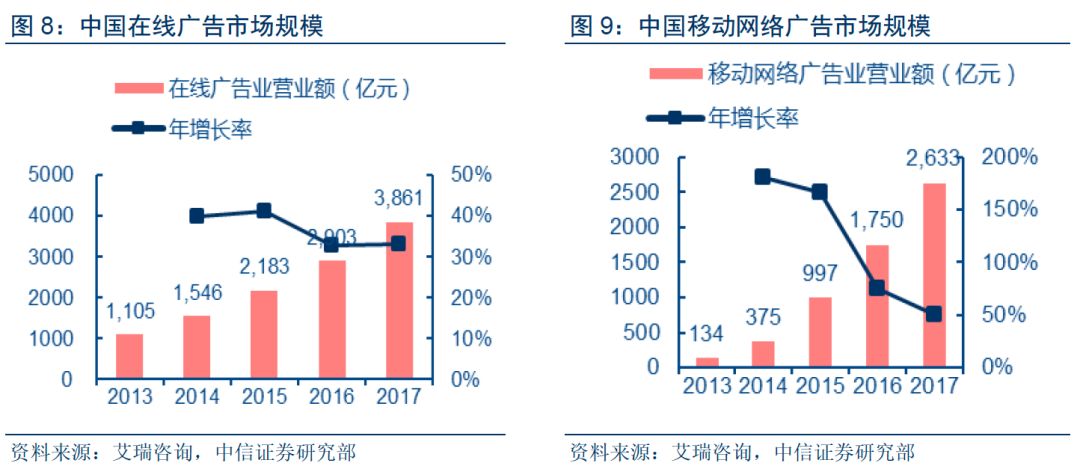

线上广告市场:

2017年规模达3861亿元(同比+33.81%),线上广告市场规模超过线下,占比已达56%,预计2019年将达到6000亿元的规模,预计未来三年线上广告CAGR将超过30%。受网民人数增长,数字媒体使用时长增长、网络视听业务快速增长等因素推动,未来几年,报纸、杂志、电视广告将继续下滑(2017年中国广播电视广告整体收入下滑接近2%),而网络广告市场将迎来高速增长期。

移动广告市场:

2017年规模约为2633亿元(同比+51.34%)。移动广告占线上广告比例已达68%,并且将进一步提高。预计2019年移动广告规模达到5400亿,未来三年CAGR达到43%。我们认为,随着手机网民重度使用习惯的形成,和未来服务场景不断丰富、移动数据量持续扩大,移动在线广告比重将进一步提高,移动平台正在逐步成为中国最主要的广告开支渠道。

行业分类:电商广告占比最高,社交广告为最强增量

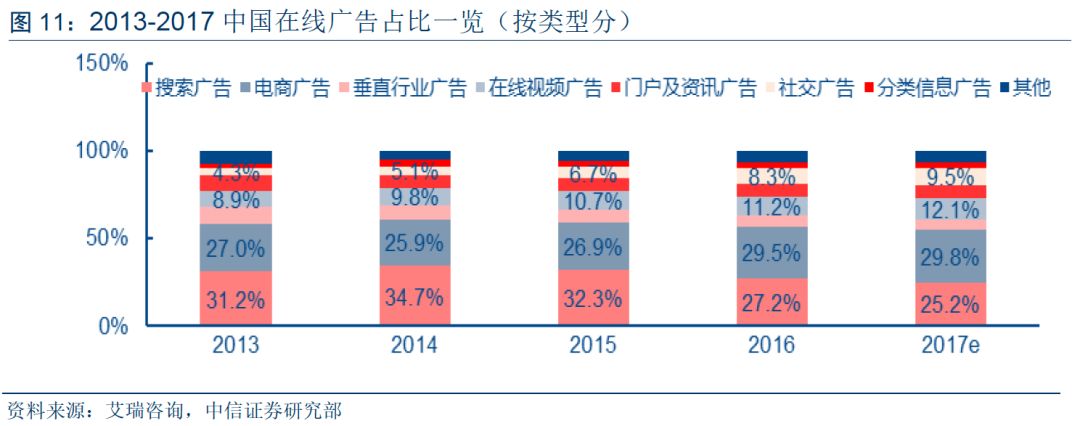

电商广告一直是中国在线广告的最大组成部分,2017年电商占比在30%左右,其次为搜索广告,占比在25%左右,但比重在逐年降低,社交广告占比位列第三,占比接近10%并迅速增长,在线视频广告占比位列第四,占比在8%左右。

电商广告市场:

2017年电商广告总体规模在1100亿左右(+34%),占比达到29.8%。预计在2020达到2277亿,未来三年CAGR为27%。电商广告包括电商平台垂直搜索类广告以及展示类广告,例如淘宝、京东、携程及导购类网站;中国电商广告市场经历了过去几年的迅猛发展,在2016年超越搜索广告,成为分类第一的在线广告行业,电商广告中,阿里巴巴占据半壁江山,京东、唯品会等后来居上。

搜索广告市场:

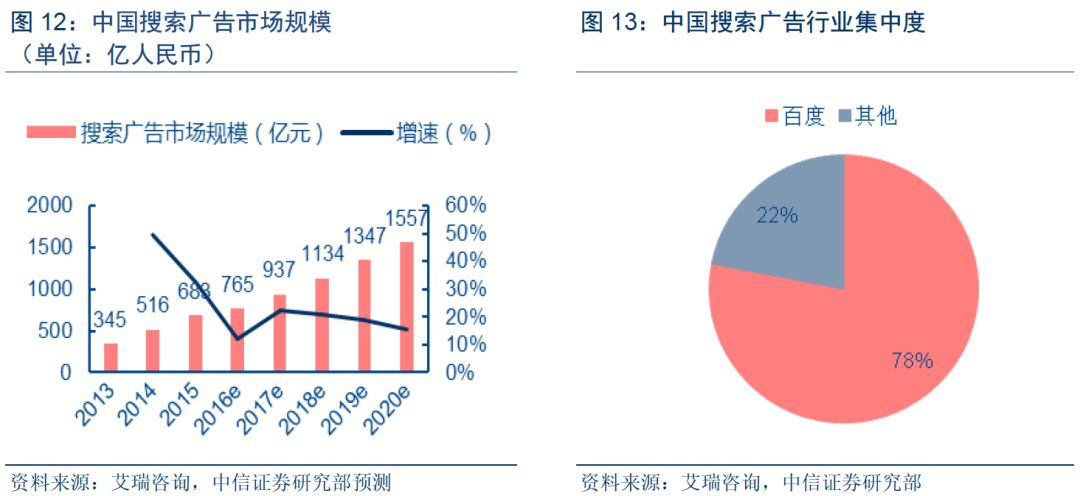

2017年搜索广告市场规模为937亿元(+22%),占比为25.2%。我们预计搜索广告市场增量将进一步被社交广告、电商广告所蚕食,未来增长主要靠提价驱动。预计2020年市场规模达到1300亿,未来三年CAGR为11.5%。由于移动端搜索入口的重要性下降,结合《互联网广告管理暂行办法》新规下搜索广告资源缩水,这些规定影响了广告位数量,同时也影响了医疗等广告主大类的投放意愿,导致搜索引擎广告市场增速明显放缓。

社交广告市场:

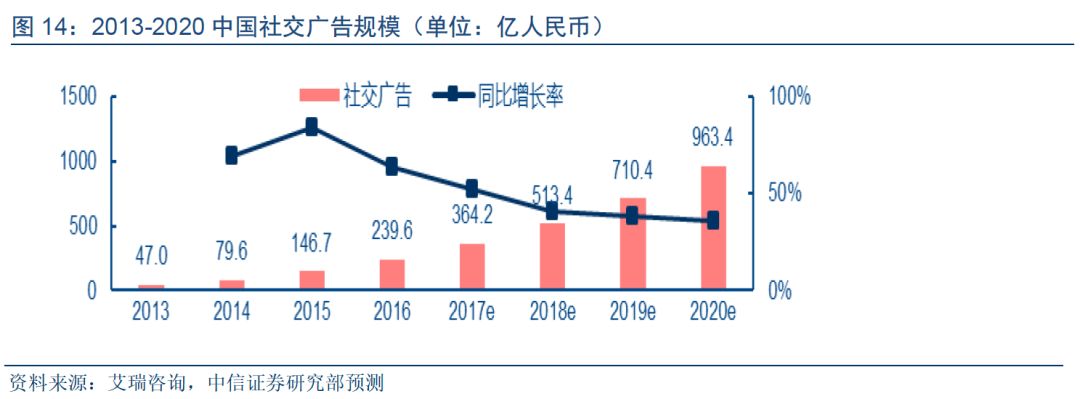

2017年中国社交广告规模为364.2亿元(+52%),占比9.5%。预计在2020达到1250亿,未来三年CAGR为50.8%。社交网站含通讯社交产品、独立网络社区,百度旗下社交产品百度贴吧,门户网站旗下社交产品如微博、微信、QQ、QQ空间等。社交平台作为与用户互动性较强,更需要用户自主进行内容生产的平台,原生广告为其的商业化价值找到了新的增长点,也拉动了社交广告整体的发展。随着广告原生程度的加强,社交广告与多平台多内容多形式的其他广告形成联动,不断扩大原生广告的玩法和边界。

社交媒体在原生广告方面的布局不断增加,原生广告形式也从图文向视频转换,短视频营销也成为新的营销手段。随着广告原生程度的加强,社交广告的潜在价值也在不断被挖掘,与其他媒体的协同效应凸显。

在线视频广告市场:

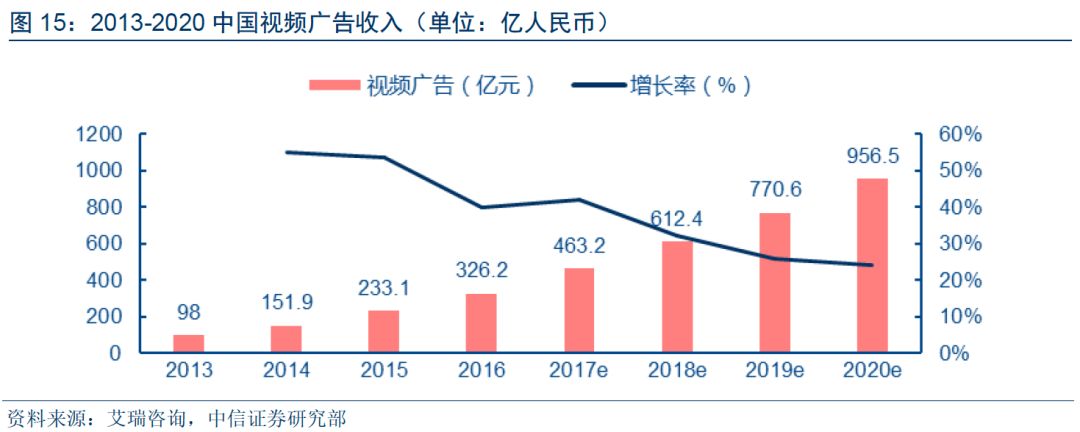

2017年,中国在线视频行业广告市场规模达463.2亿元(+42%),预计2020年市场规模达到990亿,未来三年CAGR为29%。在线视频平台巨头如腾讯视频、爱奇艺,广告增速在50%以上,月活用户已达到单平台超过4亿。在线视频广告巨头基于其庞大的用户基础和长期对用户视频观看行为的数据分析,不仅能够提供大量的有效曝光,还可根据数据进行定向推送,因此不断吸引各类型广告主进行投放。

视频企业逐渐进行除贴片广告外的其他广告形式的探索,如依托自制内容进行曝光的植入和冠名形式,进行深度内容原生广告植入的探索。此外,还进行信息流广告、视频压屏广告等多元尝试,不断为广告主提供新思路,预计未来在线视频广告市场仍将长期保持活力,并且进一步提升在整体网络广告市场中的占比。

行业格局:广告追求高转化,资源向头部集中

信息流优势凸显,挤占门户等市场份额

随着广告形式多样性发展,和互联网公司竞争的加剧,精准定位客户群体,低成本、高转化的效果广告发展迅猛,传统品牌广告主从单纯的展示广告向效果类广告转变。

以腾讯和头条为代表的移动端信息流广告巨头,正在进一步挤占传统门户网站的广告份额;凭借着数据优势所打造的兴趣feed,垂直应用用户被大型信息分发平台吸引(头条、微信公众号等),中长尾平台及流量对广告主的吸引降低,包括中长尾流量在内的垂直行业预计未来增长乏力。社交广告、视频广告分别作为用户使用频率最高、用户使用时间最长的服务,通过原生广告、信息流广告等新兴广告形式,降低了广告对于用户的打扰,进一步开发了用户价值,未来仍会有较大的增长空间。

市场集中度提高,腾讯坐拥红利

随着线上流量红利的不断衰减,超级App开始吸引最大流量和时长,BAT稳居线上广告前三。

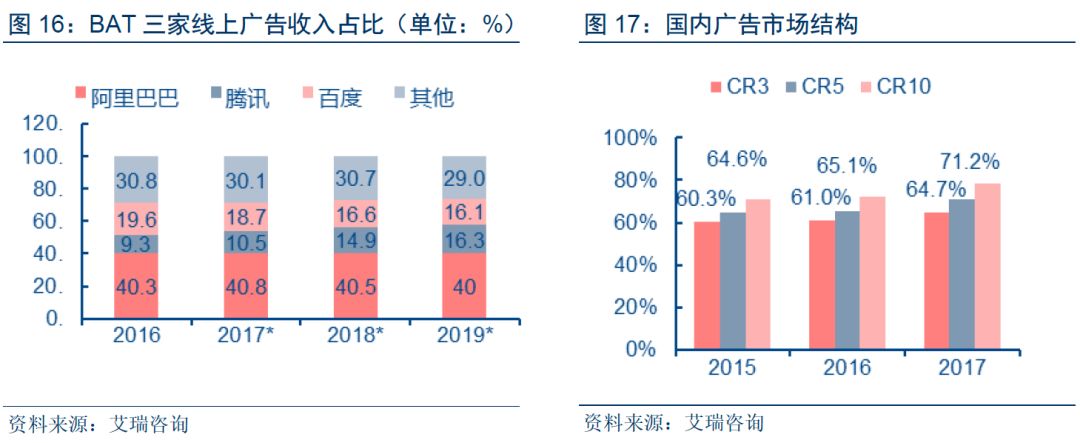

腾讯拥有超级APP矩阵,占据了即时通讯、综合资讯、在线音乐、浏览器和应用商店等细分赛道的领先地位。根据Statista的数据,腾讯的广告收入占比在在线广告中的市场份额将进一步提升,从2016年的9.3%提升到2019年的16.3%。

根据App Annie的数据,中国互联网月活跃用户数量TOP10应用榜单较为稳定,腾讯系占据TOP10中的4席,头部APP门槛不断提高,BAT连续3年占据了TOP10月活App中的80-90%,各个垂直领域的入口基本也被BAT把持,中国互联网的广告资源在不断向头部集中。

从在线广告的市场份额来看,BAT(CR3)总和在2015-17年从60.3%上升至64.7%,CR5、CR10近三年则分别从64.6%、71.1%上升至71.2%、78.6%。互联网广告市场集中度不断提高,BAT+头条、360、微博、小米等前十大资源方逐渐垄断市场,新进者门槛不断提高,行业竞争格局利好头部。

电商广告、搜索广告、信息流广告(社交媒体为主)基本分别对应阿里、百度、腾讯三家公司,2017年其广告收入分别达到约1376亿元(估计值)、650亿元(不含爱奇艺)、及404亿元。电商广告占据最大份额,但增速将逐渐放缓,搜索广告略有衰弱,信息流广告保持高速增长。

3

公司优势:信息流产品矩阵+全平台资源整合

信息流迅猛发展,腾讯拥有资源优势

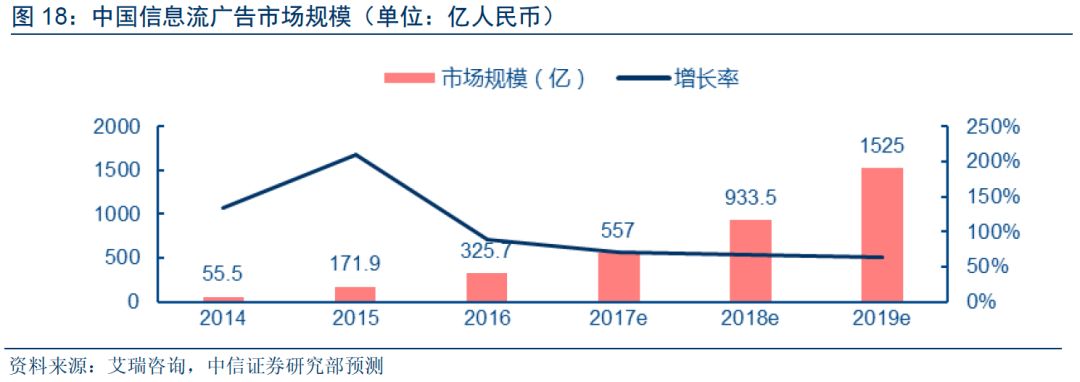

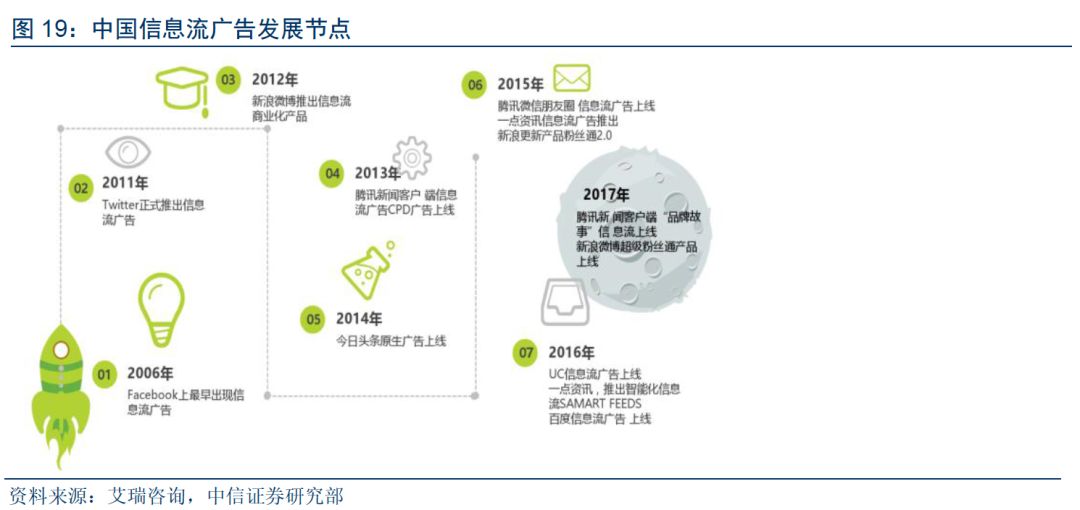

信息流广告是移动广告时代的最新模式,这种广告穿插在用户浏览的资讯、社交动态或是视频流中,并通过用户刷新不断展现。我们预测中国2017年信息流广告市场规模在550亿左右,未来两年CAGR达到65.5%,整体市场规模在2019年达到1525亿,成为在线广告市场的重要组成部分(在线广告一般按效果可分为展示广告和精准营销两大类,前者主要形式为通栏广告、视频贴片等,而后者的主要形式是信息流广告)。

品牌展示注重送达人数,主要考核指标是CPM(千人成本价),精准营销注重转化效率,主要考核指标是CPC(点击成本价)、CPD(下载成本价)、CPL(销售线索成本价)、CPQL(有效销售线索成本价)和ROI(投资回报率)等。

信息流广告是精准营销的最重要形式,在流量成本攀升,互联网红利衰退的背景下,符合了广告主高转化、强定向的需求,占广告市场的比重会越来越高,广告主越来越追求可定量、可追溯的效果,希望广告平台提供基于大数据的效果解决方案。这就对广告平台的数据质量和分析能力提出了要求。信息流广告亿推荐引擎为核心,通过大数据算法,由机器智能分析用户兴趣并和广告进行精准匹配,根据历史广告的展现点击情况对新广告进行预估,并按照每次展现的潜在收益进行排序,经过频次过滤,主动推送到用户手机。

我们认为,在腾讯、微博、百度、头条等信息流巨头中,腾讯一方面凭借其庞大的用户基数和社交数据,另一方面布局了社交、咨讯、视频、工具等全方位的信息流资源,是国内用户最多、信息流资源最全面的平台,将享受中国信息流广告发展的红利。

强转化锁定KA,社交广告效果独具

凭借庞大的客户群体和集团数据支撑,腾讯的信息流广告的转化率开始显示出明显优势。