研究的价值在于传递真实有效的信息,为投资链产业而输出。“高山仰止,一步一行”,希望您能看到【国金策略 】对研究的执着与努力。国金策略团队:自上而下、行业比较、企业盈利、主题策略等。

尊敬的投资者:

本周,国金策略团队陆续收到了来自“公募、私募、公募专户、保险”等机构的反馈问卷,并结合我们自己的模拟测算(根据公募净值与基准的比较),大致测算出机构参与者的仓位情况。绝对收益型包括(专户、私募)。

国金策略《每周仓位调查问卷》供投资参考。

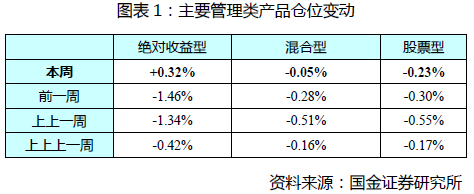

一、股票型、混合型、绝对收益型仓位变动:-0.23%、-0.05%、+0.32%

从最新的一期仓位问卷调查反馈的结果来看,参与我们调查的机构,对仓位的调整出现“两降一升”:股票型、混合型小幅降仓,绝对收益型小幅加仓;原因在于“减持新规”出台、IPO放缓等政策变化有利于市场供求的改善以及市场情绪的提升;6月以来,央行净投放流动性缓解资金面紧张局面;

前期降幅相对较快的绝对收益型基金本期出现小幅加仓,而股票型和混合型基金前期仓位前期降幅相对较小,继续小幅下降。总的来讲,股票型、混合型产品在过去一周(0602-0608)仓位变动波动在1%以内。

截至6月8日,本期跟踪的主要管理类产品,

“股票型产品、混合型产品、绝对收益型产品”仓位变动分别为-0.23%、-0.05%、+0.32%

;从仓位变动的路径来看,股票型产品、混合型基金在周内5个交易日中有3个交易日小幅减仓,绝对收益型基金则小幅加仓。

二、

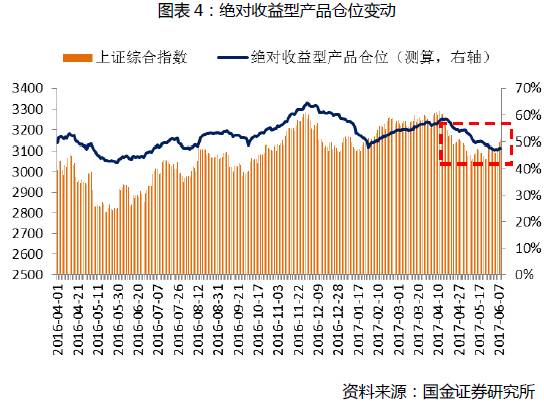

股票型、混合型、绝对收益型仓位:

83.65%

、

78.54%

、

47.67%

截至6月8日,从我们回收的调查问卷以及结合测算的结果来看,估算当前公募股票型产品仓位83.65%,混合型产品仓位78.54%,绝对收益型产品仓位47.67%。公募机构仓位处于今年以来较低位置。

三、

市场风格及配置:相对增配了保险、家电、白酒、电子、传媒;减仓了机械设备、铁路运输、石油、钢铁等

从反馈的问卷来看,机构投资者大多数态度:1)从熔断之后(2638余点)起来,这一轮“保险板快”(四大金刚)取得大幅收益率;2)从昨天前1/3基金净值表现(大幅跑赢指数)来看,大多还是扎堆于大白马股,尤以深市大白马股为甚;3)后续个股会分化,但PE在30倍以内、抱团“低估值龙头”的风格不会变化。

抱

团取暖,“低估值大白马”、挖掘行业稀缺龙头成为当下行业配置的主流,相对来讲,“大金融、家电、食品饮料、电子”,机构认可度相对较高

。

截至6月8日,从我们回收的调查问卷以及结合测算的结果来看,主动管理类投资者重仓在“大金融、家电、食品饮料、电子”等。

板块配置过于集中,板块轮动几乎停滞,集中在“行业龙头”或者“高分红低估值高ROE”的板块。本期(0601-0608)主要管理类投资者偏好“消费电子与低估值白马股”,而对与经济相关的强周期板块或估值过高的板块均选择了减仓。从调查结果来看,本期适度增配了:

保险、家电、白酒、电子、传媒

等板块,而受“金融监管与金融去杠杆”的影响,周期板块以及其他高估值承压,本期大多板块均有减仓,重灾区

“机械设备、铁路运输、石油、钢铁”

等

从反馈的结果来看,“业绩确定”并叠加“估值在30倍以下”受机构认可度相对较高,机构自下而上选股(业绩确定+估值低)较多。

投资建议:

站在当前时点,我们建议投资者耐心等待市场出清。

我们认为机构投资者倾向于“守旧掘新”,但抱团“低估值大白马”的主流配置风格短期内不会结束,或许将从“漂亮50”扩散至“漂亮150”。另外建议关注业绩较好的游戏,以及Tesla产业链等相关机会

。

欢迎订阅我们公众号