导读:

在周期回暖的背景下,强周期性行业的信用基本面相对稳定,信用风险多集中在尾部;而非周期性行业难以受益于周期改善,虽然基本面绝对水平好于强周期,但其内部现金流并无很好的增长点,且自身轻资产、民营占比较多的特点使得其容易受到融资收缩的影响,整体信用风险反而可能会边际上升。

休闲服务业意外

“

领跑

”

亏损榜单。

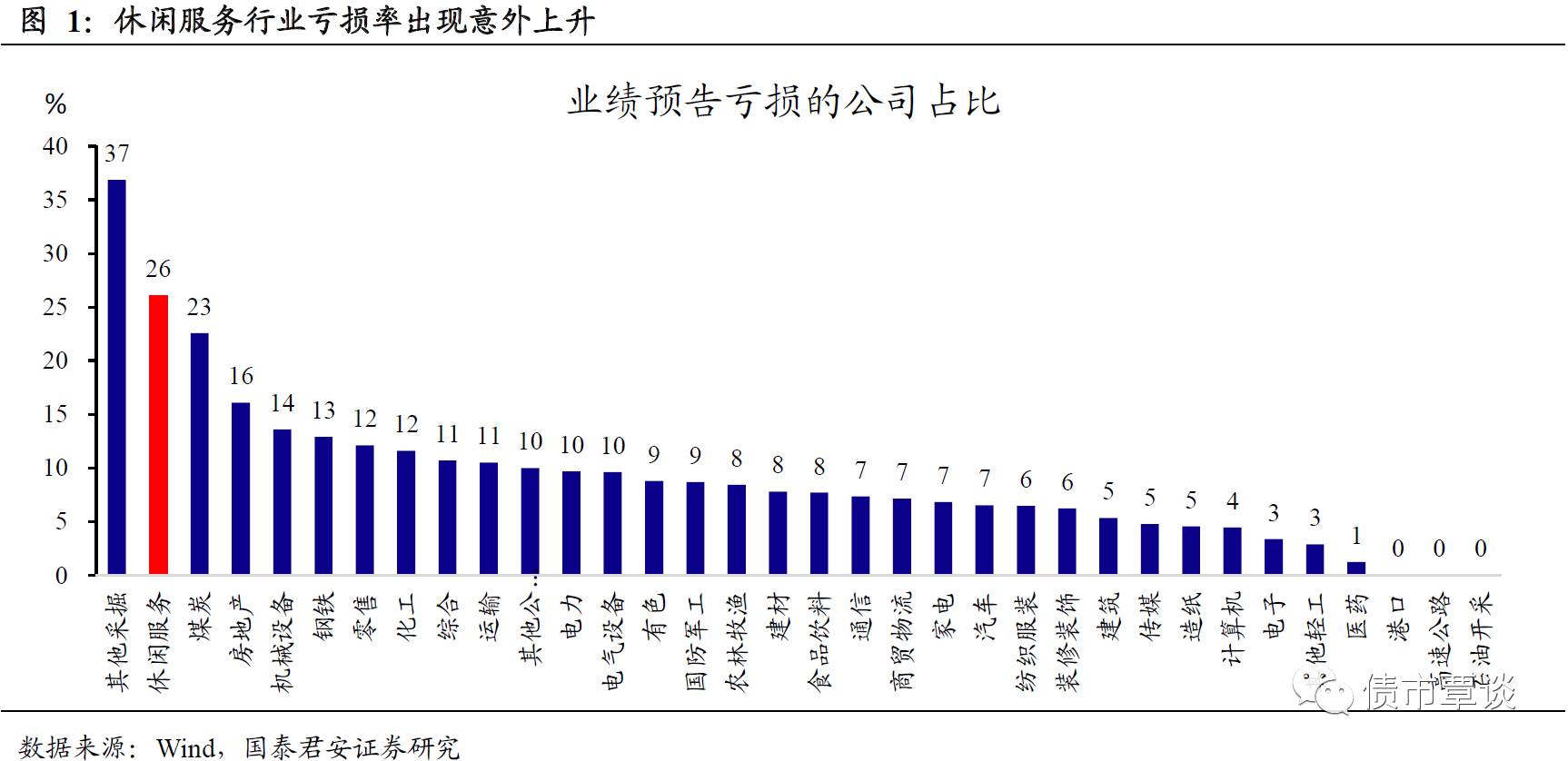

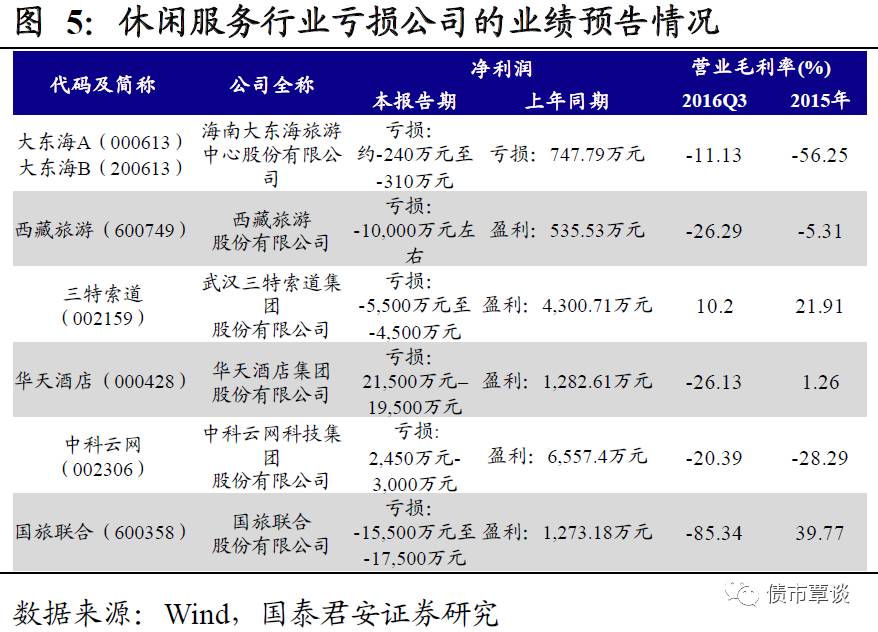

从目前已公布

2016

年业绩预告来看,

2016

年亏损(首亏

+

续亏)占比较高的行业分别为其他采掘、休闲服务、煤炭、房地产、机械设备、钢铁,多以强周期性行业为主。而非周期性行业休闲服务业亏损率意外列居第二引人关注,行业中共

35

家上市公司中已有

23

家公布业绩预告,其中首亏与续亏合计

6

家,占所有已公布公司的

26.09%

,旅游、酒店、餐饮三大子行业都有涉及,而

15

年年报行业亏损率仅为

13%

。亏损公司中发债人并未缺席,共

35

家上市公司中,有

9

家是债券发行人(包括已到期债券),其中首亏或续亏

3

家。

非周期性行业由于受经济周期波动影响较小,其盈利状况一般来说相对稳定,下游非周期性行业也往往是债券投资中行业信用基本面相对较好的一类,休闲服务

16

年上市公司业绩预告的亏损率大幅抬升与印象中行业的景气情况大相径庭。这背后究竟是行业性的问题还是个体性的问题?整体周期回暖的背景下,非周期性行业的信用基本面会如何演化?这是值得思考的问题。

1.1.

亏损的背后

——

行业性因素还是个体性因素?

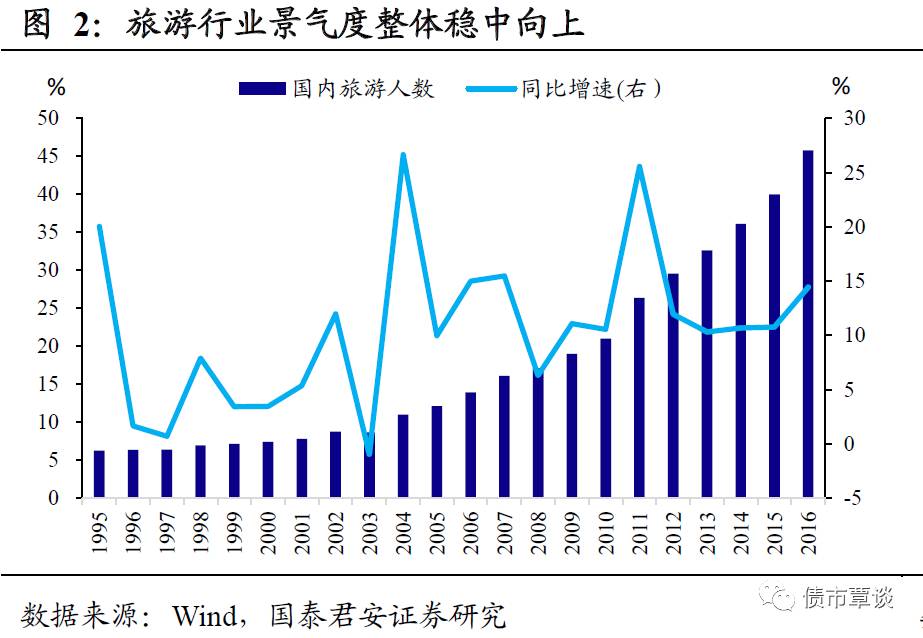

从行业上来看,休闲服务行业整体景气度并未出现下滑,行业因素很难说是导致亏损率大幅上升的原因。

16

年我国国内旅游人数总计

45.78

亿人次,同比增速

14.46%

,较

15

年

10.77%

的同比增速甚至小幅回升,整体来看,旅游行业景气度保持稳中向上。餐饮业自

2013

年国家限制

“

三公消费

”

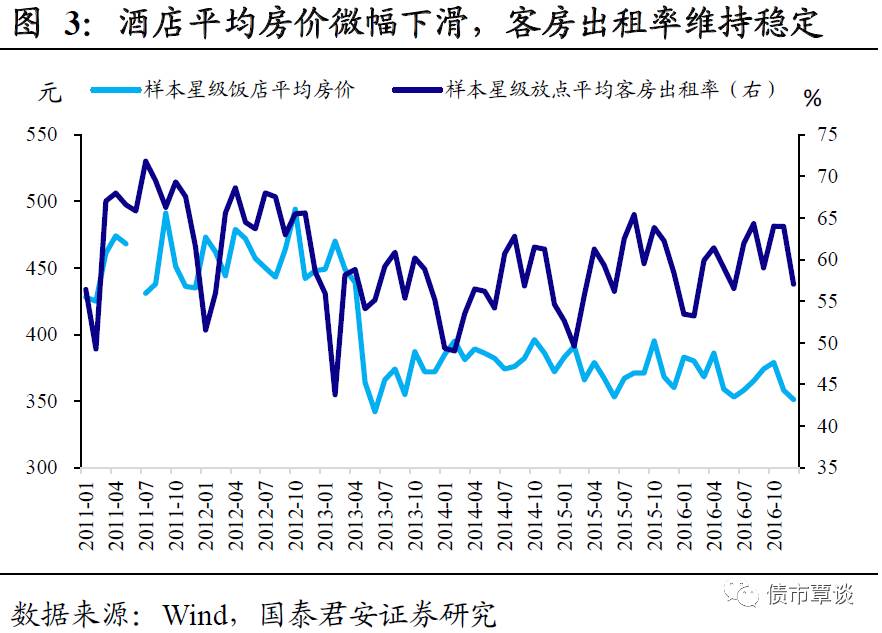

之后行业景气度有所下滑,酒店业也随之受牵连,但

13

年之后行业经营状况基本维持稳定,星级饭店平均房价稳中小幅下滑,而平均客房出租率在

60%

左右的中枢波动,也并未出现明显的反转。

排除行业性因素后,个体经营不善依然是导致休闲服务行业亏损率较高的主要因素。背后的原因各异,主要包括成本控制不佳、区域竞争加剧、大肆并购和政府支持力度下降等。

大东海(酒店业):成本费用率控制不佳,经营效率过低。

2016

年半年报公布销售毛利率

95.4%

,而净利率却仅为

1.43%

。主因为期间费用占比较大,为

89.44%

,销售费用率、管理费用率分别为

49.54%

、

41.6%

,同比小幅下滑但依然对盈利形成严重侵蚀,

2016

年经营效率改善但依然乏力,最后导致公司亏损。

华天酒店(酒店业):区域酒店供给大幅增加,竞争加剧收入下滑。

随着国际酒店品牌迅猛扩张至内陆,本土品牌酒店市占率大幅减少,

2015

年酒店服务收入同比下降

5.91%

。

2015

年因出售股权实现股权转让收益得以盈利,而扣非净利润仅为

-2.03

亿元。

中科云网(餐饮业): 急于转型,大肆并购,现金流枯竭。

中科云网原名湘鄂情,

2013

年由于国家限制

“

三公消费

”

导致巨亏之后谋求转型,大举跨行业并购收购。然而转型失败,

2015

年

4

月其发行的

4.8

亿

5

年期

12

湘鄂债违约,近期又因关联方债权陷入控制权之争,亏损规模扩大。

西藏旅游(旅游综合):外界因素多管齐下,政府支持不足表现波动较大。

2016

年,受

“

两限一警

”

政策和尼泊尔

2015

年地震的持续影响,主营收入的恢复性增长未及预期。鲁朗花海牧场景区因

318

国道持续维修并实施交通管控,游客接待人数和收入与

2015

年相比呈明显下滑态势。另外,由于近年地方政府减少对旅游企业支持,该企业作为区域旅游企业自

2012

年以来以每年

20%

速度营收持续下滑。

综合来看,行业景气度并非导致休闲服务行业亏损率回升的根本原因,更深层次反映的是下游小规模、轻资产公司经营波动性大、抵御风险能力差的现象。

休闲服务业行业景气度并未出现反转,行业内公司亏损率大幅上行的根本原因很难说是由于行业景气度整体下行所致。平稳增长的行业景气度无法完全对冲行业内个体由于自身规模较小、抵御风险能力较差引发的经营风险,最终导致行业亏损率出现明显抬升。

1.2.

从上市公司到发债人:信用基本面也没有想象的那么好

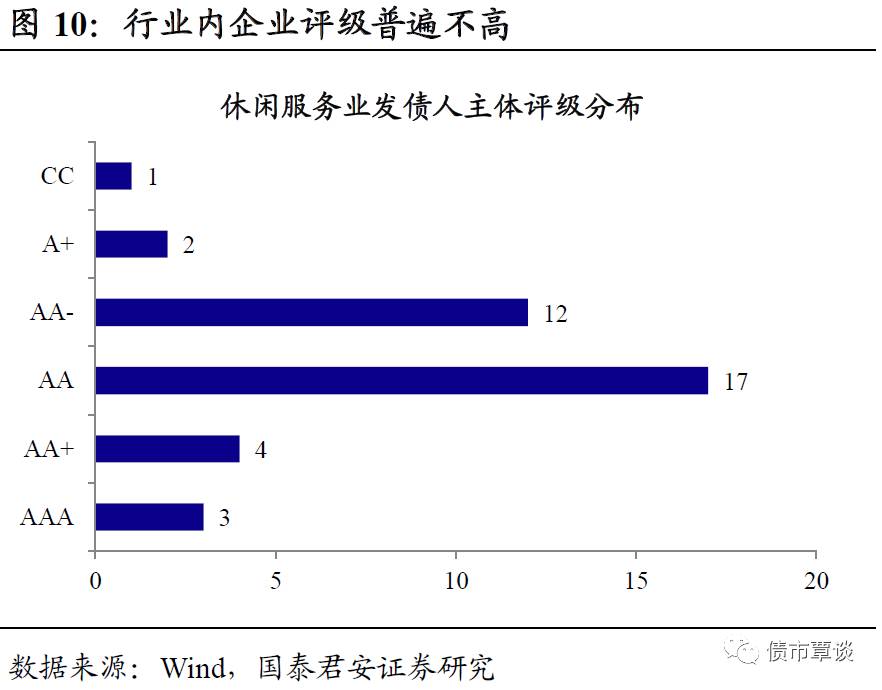

休闲服务行业目前存续债券的发债人个数总计

63

家,多于上市公司,但同样面临经营波动较大、资产负债率上行及关联方风险等问题,信用基本面并没有想象的那么好。

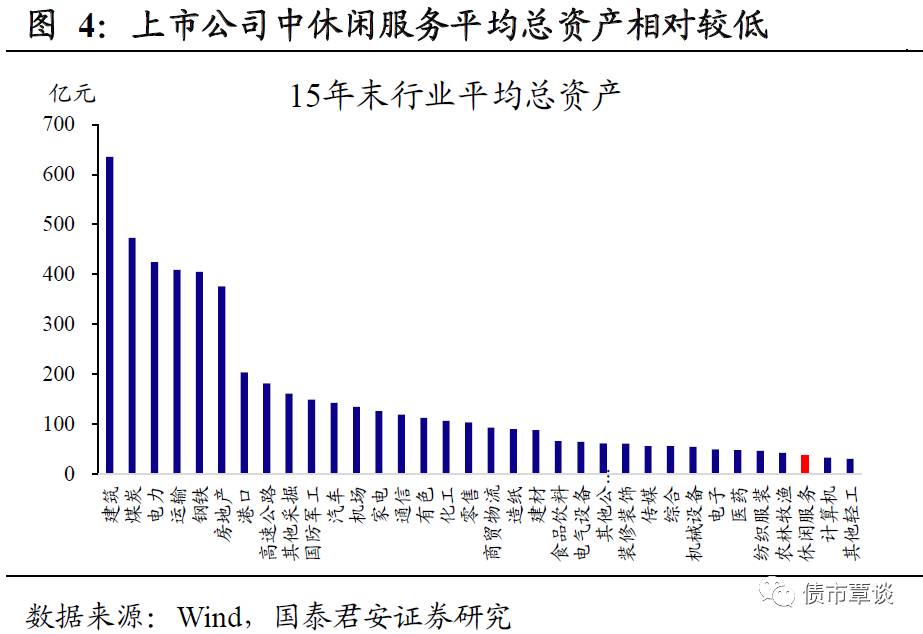

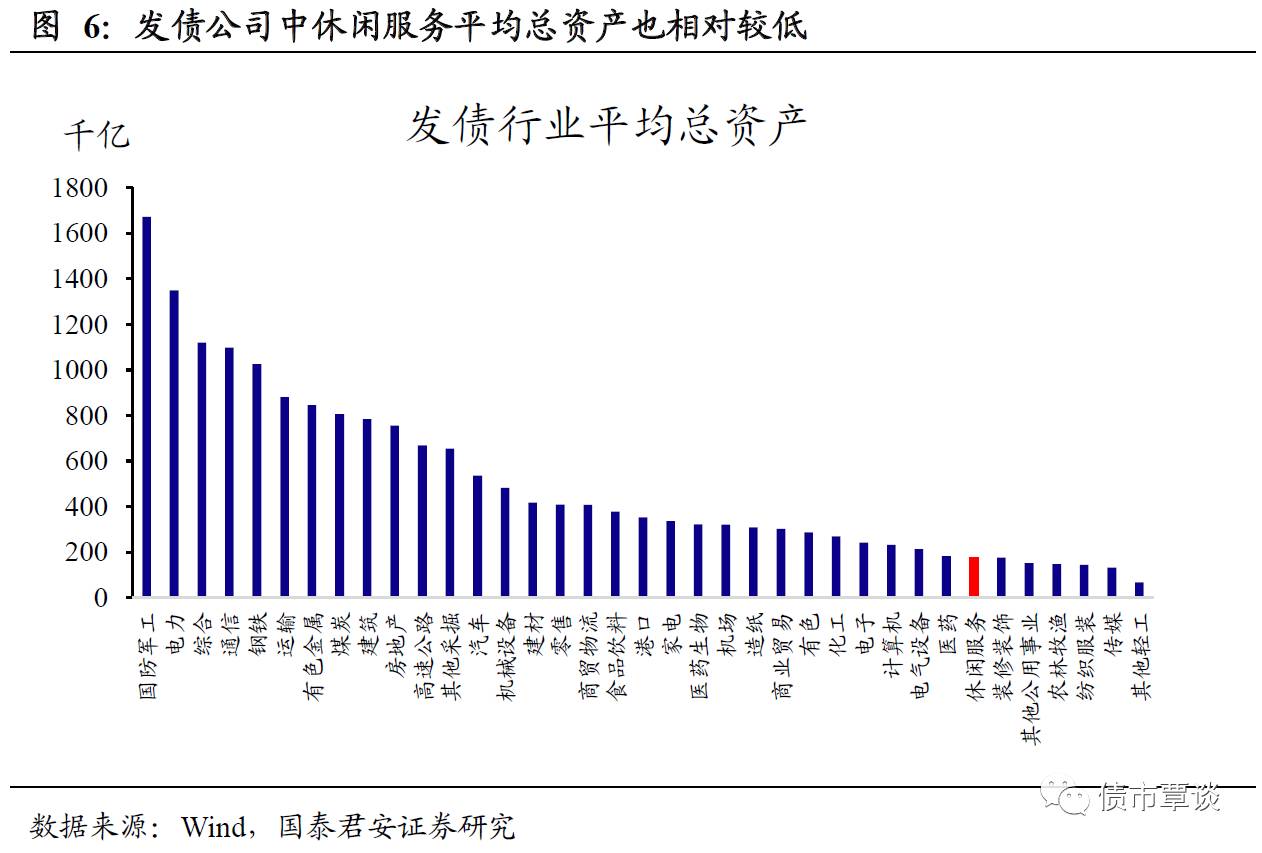

(1)与行业上市公司类似,发债人同样面临资产规模偏小,行业竞争激烈,经营波动较大的问题。

一方面,行业内债券发行人平均资产规模为

176

亿元,虽然比上市公司平均资产规模高,但依然处于所有发债行业平均总资产规模的较低水平。多数企业规模较小、产业链初步形成的情况下,企业竞争力往往偏弱。截至

2016

年

6

月末,全国已有旅行社

27,856

家,但其中上市公司仅

35

家,多数企业规模较小、区域经营,也就导致市场竞争激烈,利润空间不断压缩,这一情况下,企业抗风险能力较差,极度依赖上下游供应商与客户的议价能力以及政府的支持力度;另一方面,旅游资源具有很强的不可替代性,行业内发债人多为景点类企业,经营范围往往围绕景点扩展(如:陕西旅游、重庆旅游、黄山旅游等),地域扩张的市场壁垒高,能够全国布局、分散风险的大型企业毕竟少数,这使得公司经营数据对景区自然因素、当地经济状况等外部因素敏感度较高,一定程度增加了经营风险。

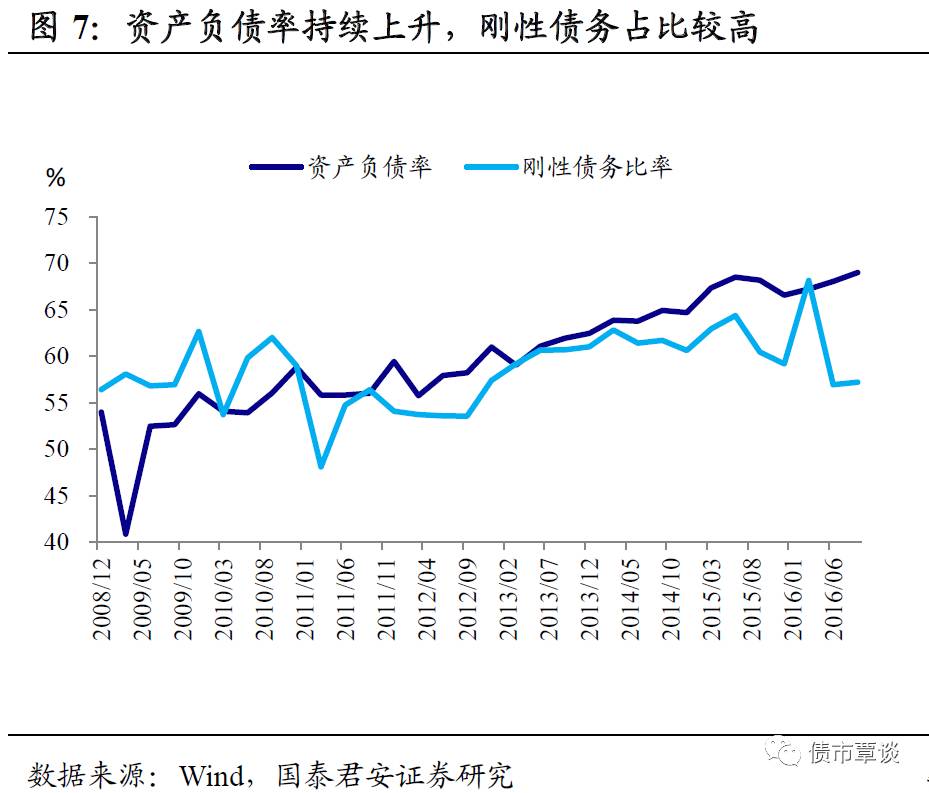

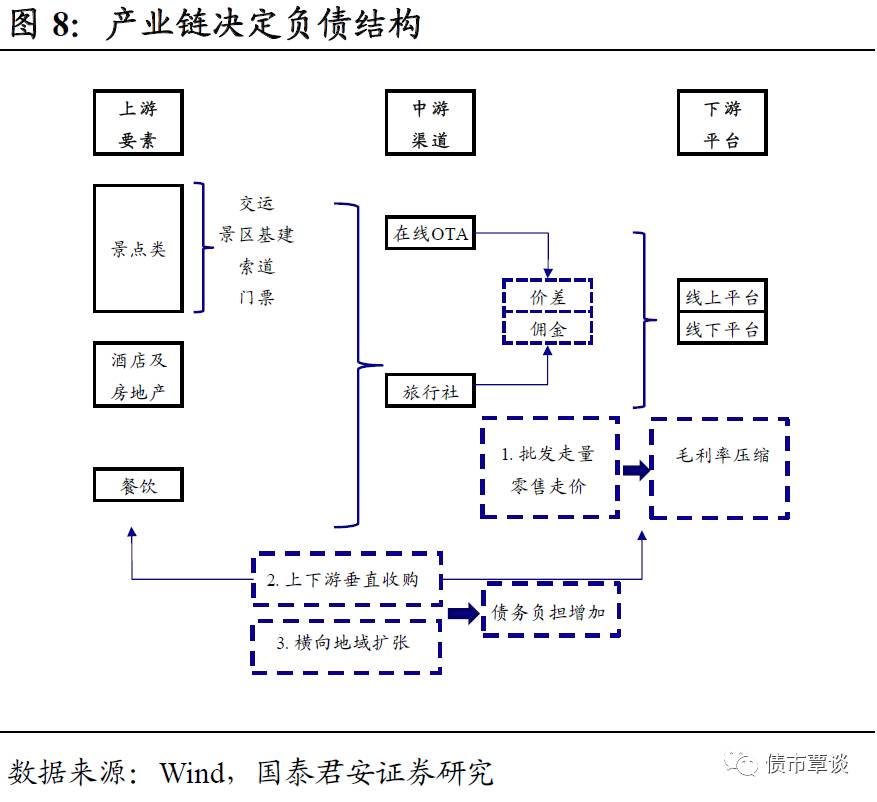

(2)流动负债占比较高,行业平均资产负债率持续上升。

休闲服务行业平均资产负债率一直在稳步上升过程中,并于

2016

年三季度达到

69.02%

的高位,而相对地,刚性债务比率却长期高于

50%

,短期偿债压力较大。其持续升高的资产负债率与行业自身产业链及行业细分密不可分,处在产业链中游的旅行社靠佣金及价差盈利,自身盈利能力较低,想要获得竞争优势的根本途径在于上下游或者横向并购增加市占率,那么势必会推高债务负担。另一方面,处在行业上游的要素提供商的发展模式为重资产起步逐渐转向轻资产运营,其每扩张一个区域性市场都要经历同样的资本支出到稳定现金流回报的过程,负债率因而居高不下。

从负债的期限结构来看,短期负债占比较高,这与行业的发债历史有关。

2015

年公司债发行政策放开以来各行业公司债发行量都呈井喷式增长,休闲服务业在

2014

年已提前发行了较多只私募债券。而私募债发行成本高,发行人有动机不断调整负债结构,减少债务成本。除私募债外,发债人更偏好发行短融,占总发行额度

66.13%

。偏好短期债券主要是因为行业整体评级不高,多为区域性企业且资产规模小,很难获得较低融资成本,只能通过发行短期债券获得较低发行利率,在负债期限结构与偿债成本之间进行权衡。随着行业内负债结构不断调整,可以预见长期来看短期负债率将逐渐下降,但目前还收效甚微。

(3)关联方复杂,警惕对内对外担保连带责任增加违约风险。

关联方风险在下游消费类行业较为典型,一是民企较多、资产规模较小则可抵质押资产较少,因而倾向于担保互保;二是行业竞争激烈,只有不断并购扩张才能获得更大市场份额,也就意味着母子公司关系更复杂。这一点在休闲服务业也有所体现,在所有公布相关数据的30家发债人中,截至2015年12月31日,如图给出了担保比例50%以上的企业,皆是行业龙头与大型国企,也包括海航酒店等低评级企业。这也充分体现了行业内部关系网层层交错,大集团之下有诸多小企业,母公司与子公司可能都是发债人,看似良好的资产负债结构却隐藏着或有债务带来的隐性风险。

以海航旅游与海航酒店为例分析,

海航旅游主体评级为

AA

,其旗下有

21

家子公司,其中包括休闲服务业上市公司凯撒旅游。截至

2015

年末,全部债务为

428.92

亿,资产负债率为

69.82%

,债务规模较大。同时,截至

2016

年

3

月末,其对外担保为

87.06

亿,担保余额较大,存在代偿风险。再考虑其全资子公司海航酒店,其主体评级为

AA-

,同样关联方担保规模大,截至

2016

年

6

月末,合计

82.78

亿,占公司净资产比重为

206.20%

,且均为海航集团内部关联方。另外其还面临资产负债率高,短期刚性债务压力大,优质资产抵押导致融资弹性有限等诸多风险。

1.3.

强周期回暖背景下,非周期性行业信用风险值得关注

产能过剩信用风险阶段性平稳,尾部风险仍高但难以继续恶化。

主要原因在于:(

1

)供给侧改革

17

年将继续推动产能过剩行业基本面回暖,煤价

17

年基调是

“

以稳为主

”

,钢铁去产能力度有望进一步加大,过剩行业内部盈利现金流有望进一步修复;(

2

)内部现金流是外部现金流的基础,在过剩行业内部现金流回暖及行业景气度回升的背景下,过剩行业外部融资收紧的状况也会有所改善,叠加行业资产负债表已经开始修复,过剩行业信用基本面有望实质性改善;(

3

)但在去产能背景下,经营情况差、产能落后的企业的尾部风险依然居高不下,信用事件仍会,但

虽然从绝对水平上来说,非周期性行业信用基本面依然好于产能过剩行业,但其信用状况可能面临边际恶化的风险。

(

1

)非周期性行业并不受益于宏观经济回暖,在强周期行业盈利回暖的同时非周期性行业看不到明显的盈利增长点,相反可能受中上游成本端价格回升的影响盈利有所恶化;(

2

)下游非周期性行业发行人多属于轻资产行业,资产规模小,经营稳定性差,往往受政策、突发事件的影响较大,信用风险来的较为突然,相对较好的行业景气度掩盖了部分个体公司经营上的困境,信用事件的出现往往在市场预期之外;(