预告:安信环保+建筑联合组织“文明生态.美丽中国”大生态策略交流会将于9月22日,上海丽思卡尔顿酒店举行,热诚期待您的莅临。

前言:

2016年以来,PPP“政策牛+模式牛+业绩牛”三牛逻辑持续演绎,建筑行业受益于PPP的推进,大建筑实现“业绩、估值”双升,受益PPP最深的园林工程公司充分享受“量价齐升”,进入快速成长通道;2017年以来,大建筑标的新签合同增速普遍在30%+,园林企业新签订单收入比高企,普遍在3倍以上;在巨量订单推动下,园林工程龙头中报业绩50+%,“小而美”企业实现70+%甚至翻倍增长,同时企业在手订单已为公司2018、2019年业绩高增储粮。

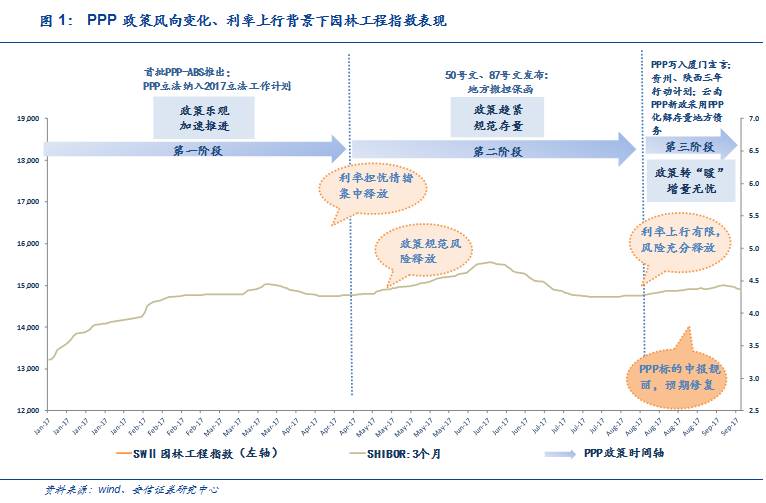

即便如此,市场并未给予受益PPP最深的园林工程标的相应的估值与溢价,“利率上行+政策规范”成为抑制PPP主线投资的两大风险利剑,图1清晰展示了2017年园林工程指数的表现与两大风险情绪的高度相关关系;我们本文的结论是目前PPP政策已经进入逐步转“暖”阶段,利率上行风险已经充分消化,PPP主线下对园林工程是时候乐观一些了。

2017年前两季度,PPP政策基调体现出由松趋紧,园林工程指数(SWII)也走出与政策趋势高度相关的波线图,而5月份的“利率上行”风险担忧情绪叠加“PPP政策规范”导致园林工程指数近4个月的深调整。目前时点我们认为PPP政策对“存量”项目规范风险已充分释放,期间未对项目“增量”产生明显冲击,而9月初以来PPP政策转“暖”基调显现,PPP“增量”市场持续加速概率加大。

政策规范“存量”,7月风险集中释放

:

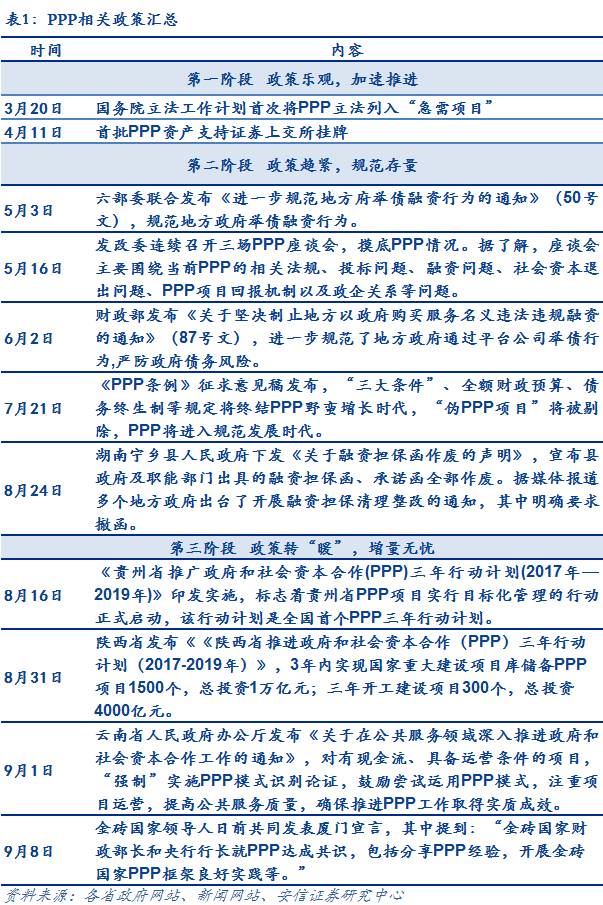

从政策时间轴看,5月份PPP政策由此前的宽松趋于规范,进入“政策趋紧、规范存量”的第二阶段;5月3日《50号文》开启PPP政策从紧大门,5月16日发改委连开三场座谈会,要求摸底PPP,5月17日财政部、人民银行、证监会联合发生拟规范PPP-ABS推进;6月2日《87号文》发布,明确严防地方变相举债;7月21日《PPP条例》征求意见稿推出,剔除“伪PPP”,预示着PPP将进入规范时代。一系列的规范政策出台,直至8月中下旬,媒体爆出湖南等地发布撤销融资担保函声明,PPP“存量”规范政策风险释放达到顶峰。

政策规范“存量”,“增量”并无影响:

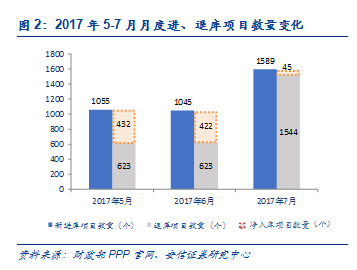

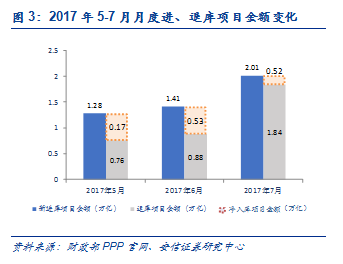

我们抓取财政部PPP项目库中的月度项目数据,通过对每个项目动态跟踪匹配分析,财政库项目具备动态淘汰机制,每月包括新进库项目、退出库项目,过滤加总后才是我们看到的净入库项目数和投资额结果。2017年7月末,财政部项目库,直观结果是净入库项目仅45个,净增投资额仅0.17万亿,远低于5、6月份的月度数据。但拆分月度数据变化,5-7月财政部退库项目数分别为623个、623个和1544个,退库项目投资额分别为0.76万亿元、0.88万亿元和1.84万亿元,

7月份退库项目数量和项目投资额均超5、6月份总量,我们认为这是政策规范PPP“存量”项目的结果

;同时,

7月财政部PPP新入库项目数和投资额分别为1589个和2.01万亿元,创月度新高,超过5、6月新入库项目总量,可见在PPP规范期内,PPP推进未受影响,“增量”加速明显

。

政策转“暖”基调显现,PPP“增量”有望持续加速:

首先,从PPP动态政策看,8月16日、8月31日贵州、陕西分别发布PPP十三年计划,9月1日云南发布PPP工作通知,地方政府积极推动符合国家导向的PPP项目建设,推广PPP模式化解地方债务风险,开展两个“强制”的PPP项目;同时,9月8日,PPP写进了“厦门宣言”将为金砖国家开展PPP合作打下坚实基础,有助于金砖国家之间的基础设施大联通,PPP模式有望与“一带一路”深度融合。

行业政策在规范之后,PPP增量项目质量将再上台阶,并且项目资源将向优势企业集中,同时政策转“暖”基调显现,PPP“增量”的风险初步得以释放,PPP“政策牛”+“业绩牛”共振情形有望再现。

利率风险上行空间有限,成本增加不足为虑

利率上行空间有限,最新经济数据不支持继续上行。

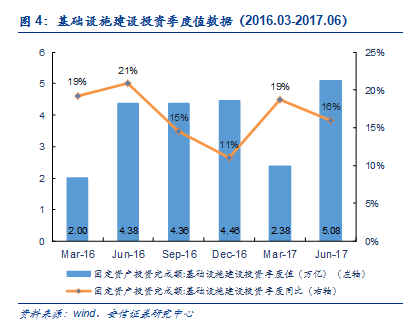

2017年2季度,市场对利率担忧情绪浓厚,叠加PPP规范政策陆续推出,园林工程指数大幅下挫;利率上行始于2016年11月,以上海银行间同业拆放3月利率水平看,3月期SHIBOR利率上行至6月14日4.78%后逐步回落,目前徘徊在4.37%左右水平。8月经济增长数据呈现全线放缓,其中基建投资由7月的15.8%回落至11.4%,为2017年内最低水平,8月基建数据回落我们认为主要由于

①87号文规范PPP项目,对存量基建项目有直接影响,7月份财政库退库项目数据创下新高印证这一观点;②短期财政支出收紧,阶段性影响基建投资增速。

但正是由于8月经济增长数据全面回落,使得我们有理由相信后续利率上行空间有限,经济数据不支持利率持续上行。

园林工程PPP项目为主导,利率上行成本增加有限。

园林行业负债率整体较低,

2016年末申万园林工程II的资产负债率较申万建筑装饰行业低25.57个百分点,在行业分板块中负债率最低。

从银行借款来看

,园林上市公司短期借款和长期借款大多在20亿元以内,部分公司无银行借款,对利率变化的敏感性较弱。

利率在基准利率基础上浮20%对多数园林公司净利润影响在5%以内,其中6家公司在2%以内

。

从上市公司的项目贷来看

,部分项目签署了利率敞口协议,利率上行的成本增加将最终由业主承担。没有签署利率敞口协议的公司

项目贷的财务费用大多资本化,进入项目成本,最终项目审价将体现该部分成本

。详情参见

6月12日发布的《园林专题/深度研究:利率扰动影响有限,“园林+”提升估值空间》

http://dwz.cn/66tj9k

。

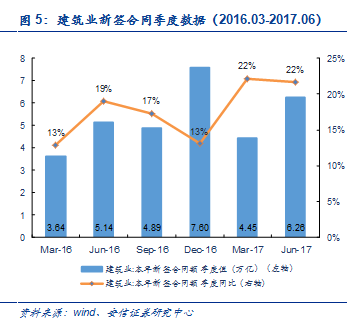

我们前期通过2006年到2017年的季度数据初步测算,建筑业新签合同额领先固定资产投资完成额大约5个季度,其相关性高达57.3%。从逻辑上讲,5个季度的先行周期符合我国建筑企业合同执行周期。详情参阅

8月15日发布的报告《投资整体回落不掩基建投资亮点,市场预期有望得到修复

》

http://t.cn/RCKAK2S

。

2017年1、2季度,我国建筑企业本年新签合同额分别为4.45万亿元/6.26万亿元,同比增长了22.17%/21.69%,较去年同期分别提升了9.26/2.69pct,

建筑企业新签合同增速持续走高。根据最近5个季度发布的建筑业新签合同额看,建筑业新签合同额同比变化呈现波动上升的趋势,因此我们有理由认为

后续固定资产投资稳步回升确定性较高。

另外,上文我们也提出,

8月基建投资下滑因素或主要源于①PPP存量规范②财政支出收紧两方面

;而1-8月投资增速虽继续回落但8月环比增速已较7月小幅回升,新开工项目总投资增速持续提高,到位资金环比增速较1-7月份提高1.3个百分点。我们认为全年固定资产投资完成情况仍具备温和向好趋势。同时,在短期财政支出收紧情形下,PPP仍将是优质基建项目投融资方式首选。

我们选取园林工程20家公司作为样本,进行订单、业绩和估值讨论。

企业订单收入比高企,9月新签订单额已创年内单月新高,巨量订单是业绩高增的保障

。

①2016年至今,20家园林企业新签订单2111亿元,新签框架协议2070亿元,合计4169亿元,

新签订单(含框架)收入比高达到10.21倍,大多公司该比例处于3倍-15倍区间(详情见附表)

。

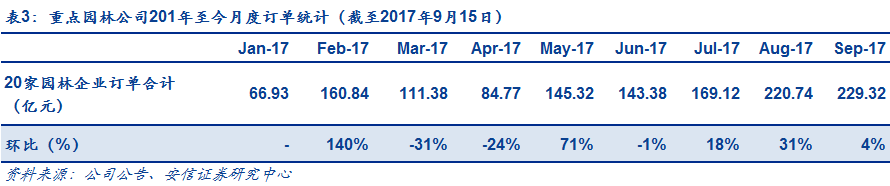

②从2017年月度新签订单数据看,

截至2017年9月15日,

20家园林企业9月新签订单合计229.32亿元,较8月环比增长4%,月度新签合同额创年内新高

。其中园林工程公司东方园林、蒙草生态、岭南园林等新签订单均已创年内月度新高,9月新签订单继续为年内新高确定无疑。

20

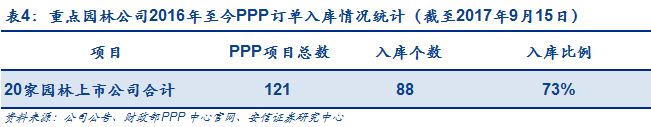

家园林公司PPP项目入库率超7成,订单质量保障业绩释放。

2016年至今,20家园林公司已签PPP项目121个,其中财政部入库项目88个,

入库比例高达72.7%,其中有6家公司入库比例高达100%(详情见附表),园林公司在手订单质量优质,项目推进及回款保障程度较高,增强业绩释放及持续高增确定性。

业绩高增确定+低估值,吸引力空前。

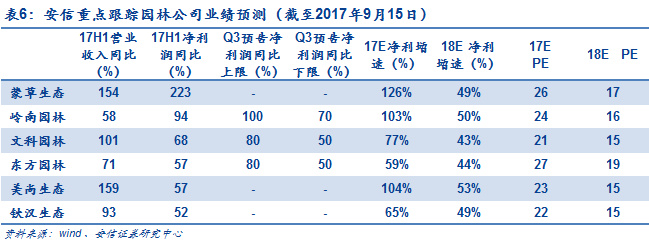

以园林工程板块20家公司为样板,①

板块业绩高速增长,

2017H1,20家园林企业中6成中报业绩增速超过50%;其中龙头企业东方园林、铁汉生态和蒙草生态业绩增速分别为57%、52%和223%;“小而美”公司岭南园林、文科园林中报增速分别为94%、68%。园林公司中主流PPP企业均呈现高增态势;目前,在7家发布三季度业绩预告企业中,5家业绩预增下限在50%以上,园林工程全年普遍高增长较为确定②

估值优势突出

:根据wind一致预期,龙头估值普遍偏低,如行业龙头企业铁汉生态17/18年预测PE分别为22倍/15倍;受益PPP,初步涉足园林公司呈现高增长,高弹性特点,估值改善显著,如京蓝科技、岳阳林纸17年预测净利润增幅高达3263%和1141%,17年预测PE分别为24倍/34倍,18年预测PE分别为18倍/21倍,业绩弹性较高。

③安

信建筑深度跟踪的

6

家园林公司为例

,

6

家公司

17

年业绩增幅都在

50%

以上,

18

年业绩增幅在

50%

左右,而

17

年

PE

在

25

倍左右,

18

年

PE

普遍下降至

15

倍附近,龙头及小而美企业均呈现出高增长、低估值特点

。

园林工程SWII指数表现滞后企业订单,指数上行概率较高。

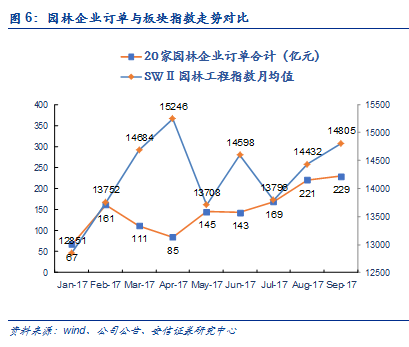

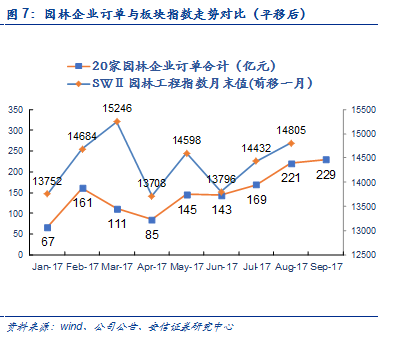

我们以20家园林公司月度订单数据与SWⅡ园林工程指数进行对比分析,园林工程指数滞后于企业订单1个月,如图6、图7,我们将园林工程指数向左平移一个月,两组数据呈现高度相关,相关系数高达50.75%。从企业订单数据看,

园林企业8月新签订单环比增长31%,创下年内单月新高;截至2017年9月14日,9月新签订单额已超8月份,环比8月增长4%;园林工程指数滞后于订单表现,在板块内企业新签订单屡创新高前提下,指数有望跟随企业基本面持续向上。