2017年报高送转预披露打响第一枪。

17日,凯普生物发布公告称,公司控股股东香港科技创业股份有限公司提议,拟向全体股东每10股派息5元(含税),同时以资本公积金向全体股东每10股转增10股。凯普生物同时还发布了业绩预告,预计全年实现盈利8800万元至9500万元,增长15.65%至24.84%。受此影响,凯普生物周一开盘一字板涨停,成为今日A股最亮眼的风景线之一。这是否也意味着,年报高送转行情的大幕即将来临?

答案是否定的!

历史数据显示,每年年度首份高送转预案的出炉并非高送转行情的起点,而是高送转行情的阶段性顶部。

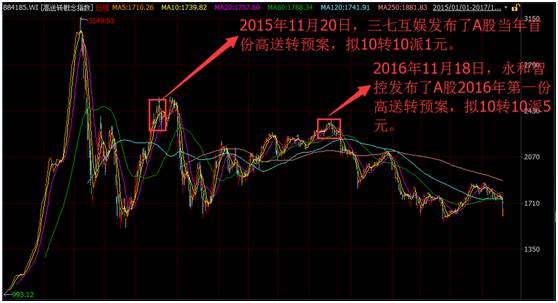

2015年11月20日,三七互娱发布了两市当年首份高送转预案,拟10转10派1元。值得注意的是,Wind统计数据显示,自9月中旬以来,Wind高送转概念指数已经累计了近50%的涨幅。该指数横向震荡一个月以后出现急跌。

同样的情况还出现在2016年。2016年11月18日,两市首份高送转预案出炉,永和智控公告拟10转10派5元。对比2015年,这一次Wind高送转概念指数仅向上多爬升了不足一周的时间便开启连续下跌行情。

东北证券指出,近年来,年末两市首份高送转预案披露后,年前对于高送转预期炒作会进入末期阶段,年前高送转指数的收益主要是来自于第一份高送转预案披露之前。

其进一步指出,高送转行情有5个重要时点:

1)在10月至11月初,根据上市公司第三季度财报筛选出具有高送转预期的个股,提前进行布局;

2)上市公司首份高送转预披露出炉时,市场对预期的关注将接近阶段性的尾部,此时可关注前10家进行预披露的上市公司;(目前正处于这一阶段)

3)关注高送转概念指数是否出现下滑,等待高送转热度降温(首份高送转预披露至春节前);

4)春节后布局模型中高送转预期强的个股;

5)在上市公司公布利润分配日程后,可以在除权日前10天左右布局抢权行情。

渤海证券分析师宋旸则表示,一般而言,高送转题材股大概率出现三波行情:第一波是预案公布之前的预热行情,第二波是预案公布之后到具体实施的抢权行情,第三波是送转实施之后的填权行情。其中,预热行情出现概率最高,而且没有前期获利盘压力,行情走势也最猛,当然操作难度也最大。因为无法提前知晓高送转消息,很多时候全靠猜,不过就算猜也还是有迹可循的。

过往经验显示,具备高送转潜力的股票,往往具有“四高一小”五大指标:每股未分配利润高,每股资本公积金高,每股净资产高,股价高,总股本小。

时报君统计发现,25只个股最新每股未分配利润、每股资本公积金均大于5元,每股净资产大于12元,收盘价高于30元,总股本小于7亿股。具体名单如下:

须注意的是,作为一个容易被“炒过火”的概念题材,高送转的炒作风险也相当巨大,投资者需擦眼自己的眼睛,以防被“套路”。以下是常见的高送转可能伴生的违规情形。

上市公司的股票价格对于上市公司或其大股东进行资本运作有很大的影响,如上市公司非公开发行股票、大股东拟通过股票质押方式进行融资等。因此,为达到股价快速上升的目的,部分上市公司会利用高送转为非公开发行“托价”,或者帮大股东股票质押“托底”,推出的高送转与公司基本面严重不匹配。此类情形下之所以能够操纵股价,还是因为部分投资者没有认清高送转本质,热衷炒作高送转股票。

常见的操作手法一般是内幕知情人在上市公司利润分配预案披露前买入股票,然后利用高送转题材刺激股价,待公司股价拉高后择机抛售;或者采取上市公司在业绩下滑公开披露前推出高送转“利好”,掩护业绩信息的内幕知情人“出货”。

利用高送转配合重要股东减持套现的手法可谓层出不穷,甚至减持与高送转已经形成了“固定套餐”。过往案例显示,部分上市公司实际控制人或大股东为了高价减持,有“节奏”地发布高送转等“利好”消息抬高股价。从中长期来看其动机和操作手法都十分可疑,不排除有利益输送的嫌疑。

上市公司进行高送转,经过除权之后股票价格将调低。这一“降价”效应可能会刺激投资者,尤其是具有低股价偏好的投资者,认为这些股票比较“便宜”、价格下跌空间小、容易上涨,从而更倾向于买入这类股票。最终,在高位买入的中小投资者被迫成为了“接盘侠”。