中国石化发布三个公告:(1)2018年业绩快报。(2)公布2018年生产经营数据。(3)原油交易亏损进展。

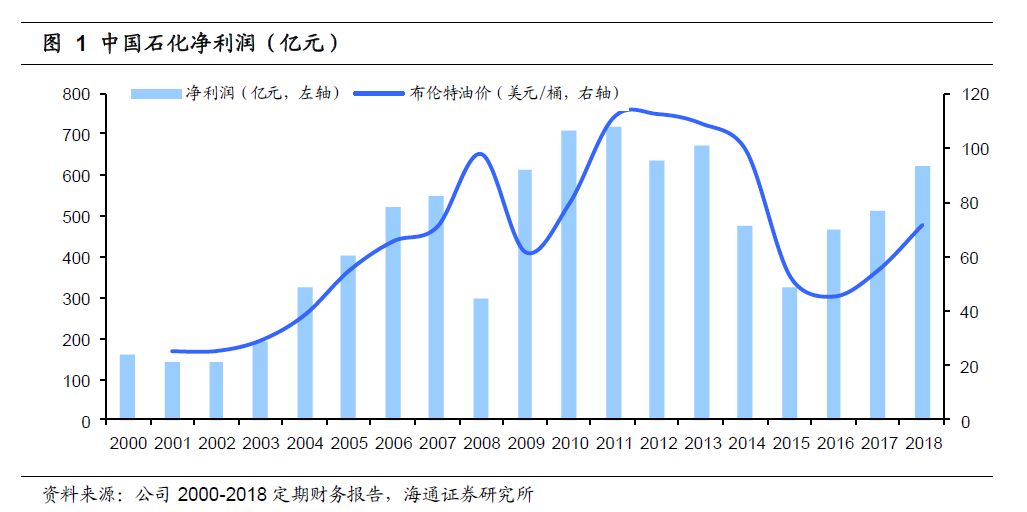

2018年实现归母净利润623.86亿元,同比增长22%。

原油均价上涨、炼化继续高景气推动净利润同比增长。2018年布伦特原油均价71.55美元/桶,同比涨30.47%;且油价在2018前三季度逐季上涨,从而推动业绩增长。虽然4Q18,油价从85美元/桶跌至50美元/桶,但公司仍实现了单季度24亿元的净利润。

2018年生产经营数据。

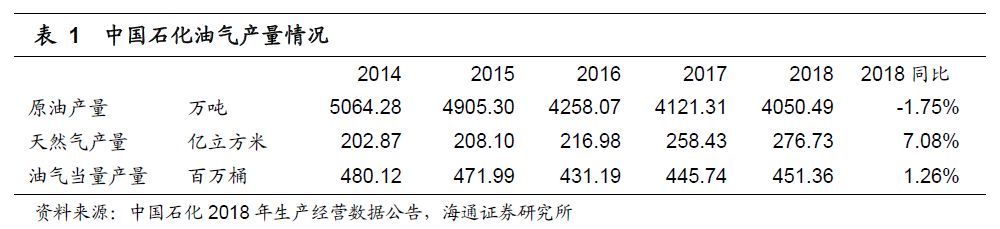

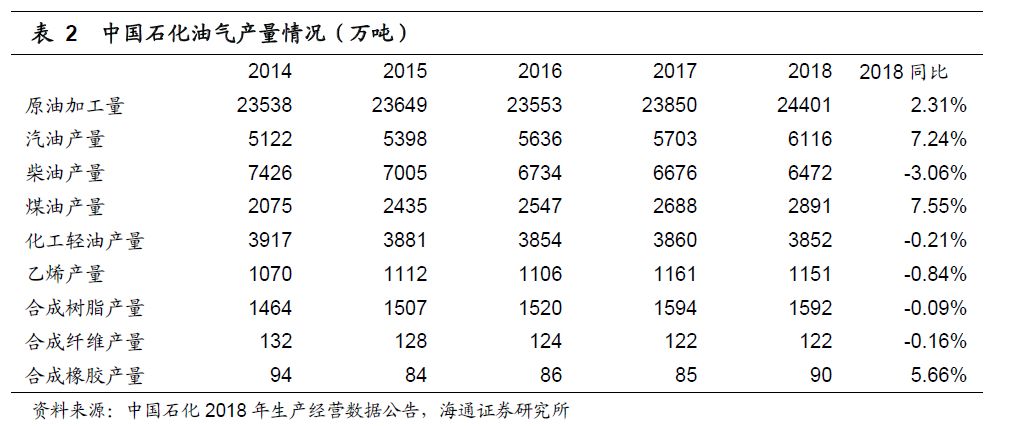

2018年原油产量下降、天然气产量增长、原油加工量增长。2018年实现原油产量288.51百万桶(约4050万吨),同比下降1.75%;实现天然气产量9771.2亿立方英尺(约277亿立方米),同比增加7.08%;实现原油加工量2.44亿吨,同比增加2.31%。

原油交易亏损进展。

2018年下属全资子公司联合石化由于对油价判断失误,导致原油期货业务亏损,2018年联合石化亏损46.5亿元。同期,与国际标杆油价相比,联合石化为本公司所属炼油企业采购进口原油实货节省成本约人民币64亿元

。

中国石化目前估值水平低于国际石化公司平均估值水平。

目前中国石化PE(2018)估值10.85倍;PB(MRQ)估值0.91倍,低于国际石化公司PE(2018E)估值17倍、PB(MRQ)估值1.6倍。

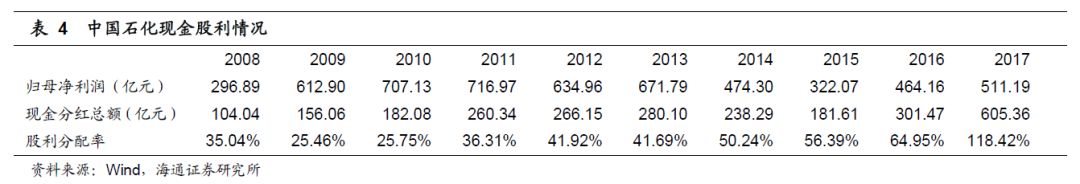

近两年公司现金股利分配率提升。

2016年公司现金股利分配率达到65%,2017年更是达到118%。目前公司现金充裕、资本支出相对稳定,我们预计公司现金股利分配率有望保持在较高水平。

盈利预测。

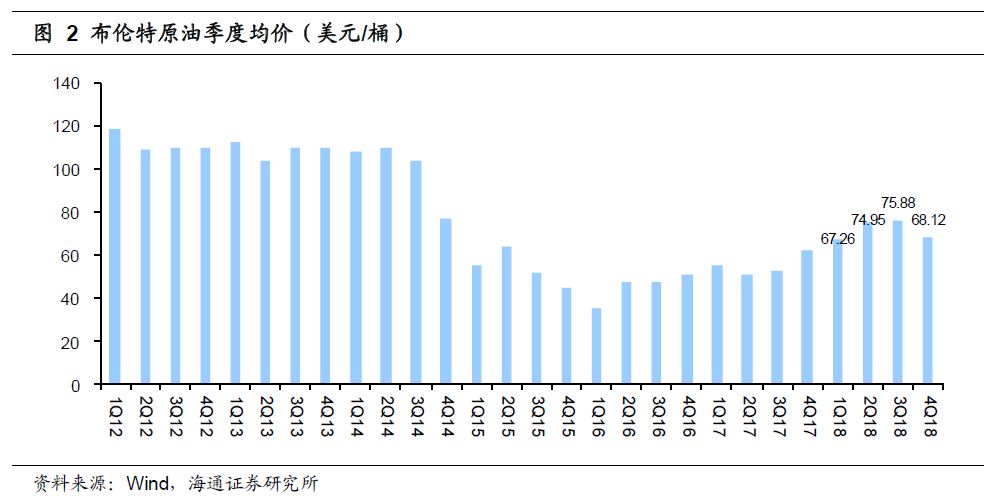

2018年第四季度原油价格大幅回落将对全年业绩构成一定影响。2018年第四季度布伦特油价从86美元/桶跌至52美元/桶,跌幅在40%左右。油价下跌或将带来一定库存损失。我们预计公司2018-2019年EPS分别为0.50、0.50元,2018年BPS 6.01元。

投资评级。

结合国际石化公司的估值水平,按照2018年EPS及12-14倍的PE,给予合理价值区间6.00-7.00元(对应2018年PB 1.0-1.2倍),维持“优于大市”投资评级。

风险提示

:原油价格回落、石化产品价差下降、原油交易亏损的不确定性等。

1. 2018年实现净利润623.86亿元,同比增22%

中国石化发布业绩快报称,2018年公司实现营业收入28815.82亿元,同比增长22.09%;实现归母净利润623.86亿元,同比增长22.04%。

原油均价上涨推动盈利增长。2018年布伦特原油均价71.55美元/桶,同比涨30.47%;且油价在2018前三季度逐季上涨,2018年布伦特原油季度均价分别为67.26、74.95、75.88、68.12美元/桶。2018年前三季度原油价格逐季上行,推动公司前三季度利润大幅增长,从而为全年利润增长奠定了很好的基础。

虽然2018年第四季度油价从85美元/桶跌至50美元/桶,公司承受了较大的库存损失压力,但公司仍实现了单季度24亿元的净利润。

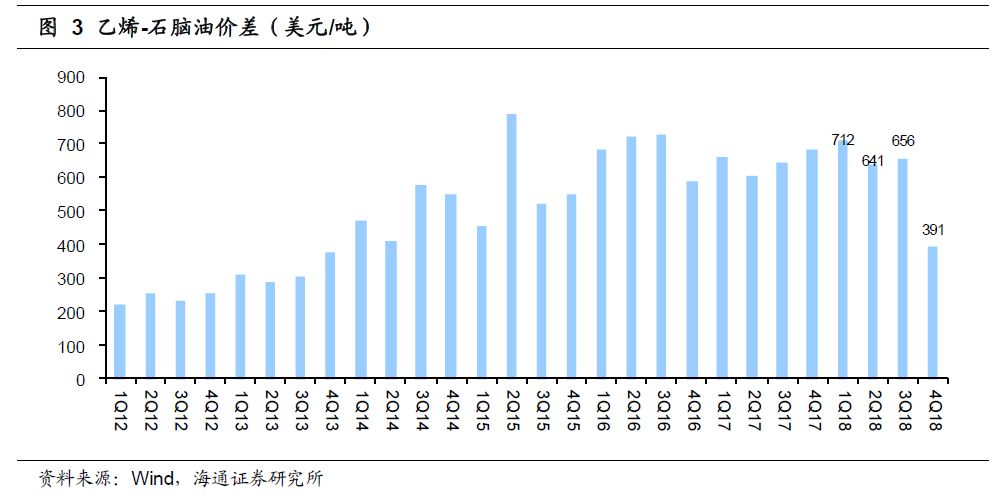

炼化行业继续高景气也是业绩实现稳定增长的重要原因。乙烯-石脑油价差是判断炼化行业景气度的重要指标,2018年该指标均值为600美元/吨,2016年以来持续维持在600美元/吨以上,表明炼化行业继续高景气。行业高景气也推动了中国石化炼油化工业务在2018年继续实现较好的利润。

分季度数据看,2018年前三季度,乙烯-石脑油价差都在600美元/吨以上,第四季度由于原油价格大幅回落,该价差回落至391美元/吨,从而也拖累第四季度中石化整体盈利。但从全年价差及盈利水平看,炼化业务在2018年仍维持了较高盈利。

2. 2018年生产经营数据。

2018年,中国石化实现原油产量4050万吨,同比下降1.75%,主要是由于海外原油产量下降幅度较大(2018年公司在海外的原油产量下降11.61%)。实现天然气产量276.73亿立方米,同比增长7.08%,页岩气是主要增量来源。

2018年,公司实现原油加工量2.44亿吨,同比增长2.31%,继续保持稳步增长。在成品油产量方面,汽油产量持续增长,而柴油产量下降,从而使得公司的柴汽比在2018年继续下降。公司柴汽比从2017年的1.17:1降至2018年的1.06:1。在各类石化产品方面,乙烯、合成树脂、合成纤维、合成橡胶等主要石化产品产量保持稳定。

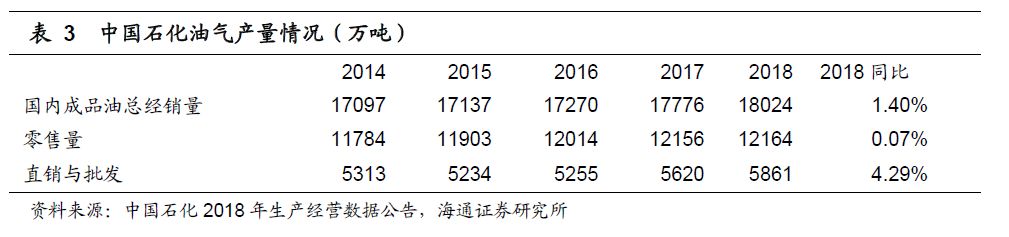

2018年,中国石化实现成品油总经销量1.80亿吨,同比增长1.40%。在零售量、直销与批发方面均实现了稳步增长。

3.

原油交易亏损进展:联合石化2018年亏损46.5亿元

。

日常监管过程中发现原油交易亏损,表明公司内控制度有效。联合石化是中国石化全资子公司,主要从事原油进口业务。中国石化在日常监管过程中发现联合石化套期保值业务出现财务指标异常。经核查,联合石化在采购进口原油过程中,由于对国际油价走势判断失误,部分套期保值业务的交易策略失当,造成某些场内原油套期保值业务的期货端在油价下跌过程中产生损失。

联合石化2018年亏损46.5亿元,对中国石化当年利润影响有限。根据公司公告,2018年联合石化经营亏损约46.5亿元,不到当年中石化利润的10%,影响相对有限。

联合石化为中国石化炼化业务原油采购成本的降低做出了贡献。虽然联合石化在2018年下半年对油价判断失误导致亏损,但总体而言,联合石化在过去几年的原油采购成本还是低于行业平均水平,从而为中石化炼化业务的成本下降做出了一定贡献。根据公司公告,2018年与国际标杆油价相比,联合石化为中石化所属炼油企业采购进口原油实货节省成本约64亿元。

4.

现金股利分配率

。

近两年公司现金股利分配率提升。2016年公司现金股利分配率达到65%,2017年更是达到118%。目前公司现金充裕、资本支出相对稳定,我们预计公司现金股利分配率有望保持在较高水平。

5.

投资建议

。

5.

投资建议

。

盈利预测。我们预计未来两年国际原油均价将在65-75美元/桶,今年年初布伦特油价从50美元/桶低位反弹目前在60美元/桶左右。油价的震荡向上有助于公司盈利能力的恢复,我们预计公司未来两年盈利保持相对稳定,预计2019-2020年EPS分别为0.50、0.51元。

投资评级。结合国际石化公司的估值水平,按照2018年EPS及12-14倍的PE,给予合理价值区间6.00-7.00元(对应2018年PB 1.0-1.2倍),维持“优于大市”投资评级。

主要关注:(1)估值低。公司PE(2018E)10.85倍、PB(MRQ)0.91倍,低于国际同行业公司17倍PE(2018E)、1.6倍PB(MRQ)的平均水平。(2)分红高。2018年上半年公司现金分红比率47%(基本达到公司章程规定的分红不得超过50%的上限),我们预计公司全年现金红利仍有望延续高比例分红。(3)混改推进。中石化销售公司的混改稳步推进中,销售公司的IPO将有助于公司整体估值的提升。

主要关注:(1)估值低。公司PE(2018E)10.85倍、PB(MRQ)0.91倍,低于国际同行业公司17倍PE(2018E)、1.6倍PB(MRQ)的平均水平。(2)分红高。2018年上半年公司现金分红比率47%(基本达到公司章程规定的分红不得超过50%的上限),我们预计公司全年现金红利仍有望延续高比例分红。(3)混改推进。中石化销售公司的混改稳步推进中,销售公司的IPO将有助于公司整体估值的提升。

6.风险提示:

原油价格回落、石化产品价差下降、原油交易亏损的不确定性等。