本报告导读:

精装房与家装公司整包的崛起促使集采赛道高成长更具确定性,功能性建材龙头有望在高增长同时率先提升议价能力改善利润率与现金流。

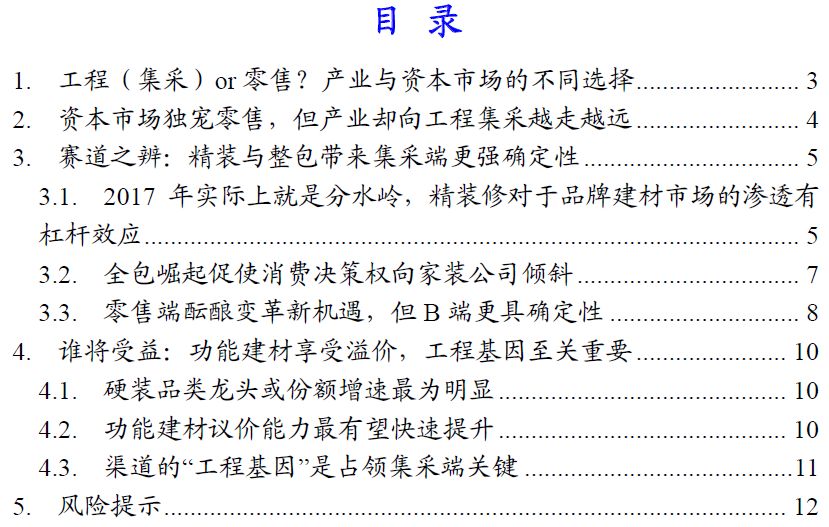

摘要:

-

维持“增持”评级:

重点推荐集采的高增长赛道,及议价能力提升的公司。

推荐防水工程领域占据龙头地位,拥有强大“工程基因”,且利用B端渠道与品牌积累拓展涂料,保温等其他品类的东方雨虹;受益标的国内管材工程龙头中国联塑。

-

产业已经领先于资本市场,做出不同的方向选择。

在消费建材领域,资本市场偏好高毛利率与现金流更好的零售TO C业务,但我们观察到产业资本近2年却非常显著的将战略重心向地产和家装公司的TO B业务倾斜。选择的背后是对赛道的理解不同。产业资本已经看到近两年以地产精装修和家装公司整包迅速崛起带来的B端重要机遇,以及其对零售端市场带来的深刻变革。我们认为产业资本的眼光更超前于资本市场的认知。

-

赛道之辨:

集采业务是更确定的高增长赛道。

2017年是精装修走向快速渗透的分水岭。两种“杠杆效应”:1.地方政府与地产商对中央精装修政策执行推动更进一步的“杠杆”;2. 精装边际渗透市场与品牌建材目标市场高度重合带来的“杠杆”,导致品牌消费建材的有效流量正在加速向To B的集采环节集中。同时,装修整包(包括二手房)趋势下,消费者的决策权也会相当程度向装修公司转移,集采To B端市场的高成长正在崛起,零售端对于品牌建材家居企业依然具有重要的意义,但对传统的经销及门店网络而言颠覆性的变革已来,门店可能将转化成为展示店)。

-

谁将受益:

功能性建材的议价能力或边际大幅改善,渠道的“工程基因”至关重要。

从不同品类的产品考虑,我们认为,属于“必须消费”品类的功能性建材,质量提升对精装房品质边际影响最大,包括,防水、管材、涂料等,集采端向品牌龙头集中的速度更快于可选及软装环节。并且精装修将质保责任完全归于地产商的背景下,防水与管材为代表的功能性建材龙头有望议价能力边际大幅提升,营收质量提升。在集采赛道,全国生产仓储物流布局,完整的产品线与丰富的工程服务经验等“工程基因”是竞争力的关键;并且,转型不易,传统的多级经销网络的企业在既有经销及价格体系及利益分配上很难转变。

-

风险提示:

宏观经济波动。

1.

工程(集采)

or

零售?产业与资本市场的不同选择

产业已经领先于资本市场,做出不同的方向选择。

在消费建材领域,资本市场偏好高毛利率与现金流更好的零售

TO C

业务,但我们观察到产业资本近

2

年却非常显著的将战略重心向地产和家装公司的

TO B

业务倾斜。选择的背后是对赛道的理解不同。产业资本已经看到近两年以地产精装修和家装公司整包迅速崛起带来的

B

端重要机遇,以及其对零售端市场带来的深刻变革。我们认为产业资本的眼光更超前于资本市场的认知。

赛道之辩:集采

TO B

业务或将是更确定的高增长赛道。

两种“杠杆效应”:

1.

地方政府与地产商对中央精装修政策执行推动更进一步的“杠杆”;

2.

精装边际渗透市场与品牌建材目标市场高度重合带来的“杠杆”,导致品牌消费建材的有效流量正在加速向

To B

的集采环节集中。同时,装修整包(包括二手房)趋势下,消费者的决策权也会相当程度向装修公司转移,集采

To B

端市场的高成长正在崛起,零售端对于品牌建材家居企业依然具有重要的意义,但对传统的经销及门店网络而言颠覆性的变革已来,门店可能将转化成为展示店)。

谁将受益:功能性建材的议价能力或边际大幅改善,渠道的工程基因至关重要。

从不同品类的产品考虑,我们认为,属于“必须消费”品类的功能性建材,质量提升对精装房品质边际影响最大,包括,防水、管材、涂料等,集采端向品牌龙头集中的速度更快于可选及软装环节。并且精装修将质保责任完全归于地产商的背景下,防水与管材为代表的功能性建材龙头有望议价能力边际大幅提升,营收质量提升。在集采赛道,全国生产仓储物流布局,完整的产品线与丰富的工程服务经验等“工程基因”是竞争力的关键;并且,转型不易,传统的多级经销网络的企业在既有经销及价格体系及利益分配上很难转变。

重点推荐:

在防水工程领域占据龙头地位,拥有强大“工程基因”,且利用集采渠道积累与品牌口碑拓展涂料,保温等其他品类集采业务的

东方雨虹

;受益标的国内管材工程龙头

中国联塑

。

2.

资本市场独宠零售,但产业却向工程集采越走越远

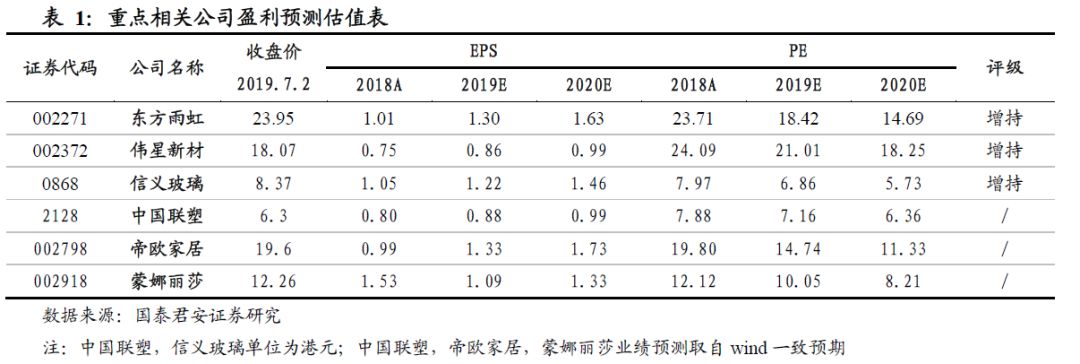

消费建材的销售渠道大致可以分为两类:

B

端的集采与

C

端的零售。集采的下游主要为龙头房地产开发企业、基建大建筑总包企业与规模家装公司;而

C

端零售则主要通过发展经销商或者直营门店体系,实现对消费者或施工人员的销售。

但比较而言,零售模式显然在估值水平等角度上更受到资本市场的亲睐。这或是因为零售端销售为主的企业往往具有更高的毛利率与更好的现金流,

相比之下,

B

端销售为主的企业往往被诟病对于下游议价能力差带来毛利率较低,应收账款较高带来现金流较差的特点。

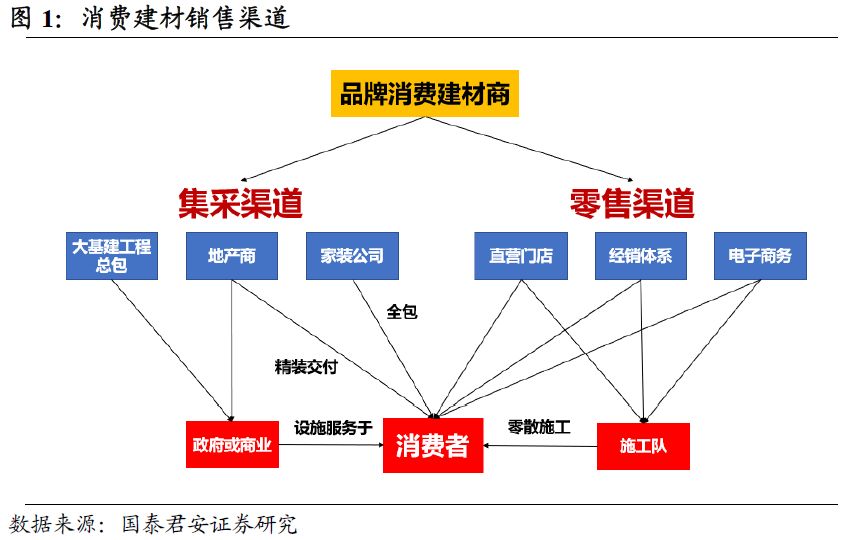

但我们观察到产业资本近

2

年却非常显著的将战略重心向地产和家装公司的

TO B

业务倾斜:整个建材家居行业全部在向地产家装公司集采端大力布局,曾一度以品牌零售作为发展重中之重的品牌定制家具商与海外品牌卫浴商也都大力布局集采市场。

产业与市场选择的不同,背后是对

B

端和

C

端赛道优劣之分理解的不同。产业或已经看到近两年以地产精装修和家装公司全包崛起带来集采端的重要机遇,以及其对零售端市场带来的深刻变革。我们认为产业的眼光或许更超前于市场的认知,在未来的

3-5

年中

B

端市场或许是一条确定性更高,成长速度更快赛道,而其经营质量的提升也有可能超出市场的预期。

3.

赛道之辨:精装与整包带来集采端更强确定性

3.1 2017

年实际上就是分水岭,精装修对于品牌建材市场的渗透有杠杆效应

消费建材业界共同的直观感受而言:

2017

年是精装修冲击零售市场的重要分水岭,众多一线零售门店感受到

2017

年后面临较大的下滑压力

,精装修正迅速侵蚀二三四线城市品牌建材零售端的主要市场。这与政策的推动不无关系,在

2017

年印发的《建筑业“十三五”规划》中,住建部明确提出到

2020

年新开工全装修成品住宅面积比例要达到

30%

。

仅考虑

2017

年起

3

年精装修渗透率提升到

30%

的数字(基数假定为

20%

),看似建材零售的冲击幅度有限。但从品牌建材实际一线销售情况的反应来看,精装修对于零售的冲击程度远高于此。我们认为这或许因为两种“杠杆效应”被忽视:

1.

地方政策与地产商对中央政策执行推动更进一步的“杠杆”;

2.

精装边际渗透市场与品牌建材目标市场高度重合带来的“杠杆”。这导致品牌消费建材的有效流量正在向地产商的集采环节集中。

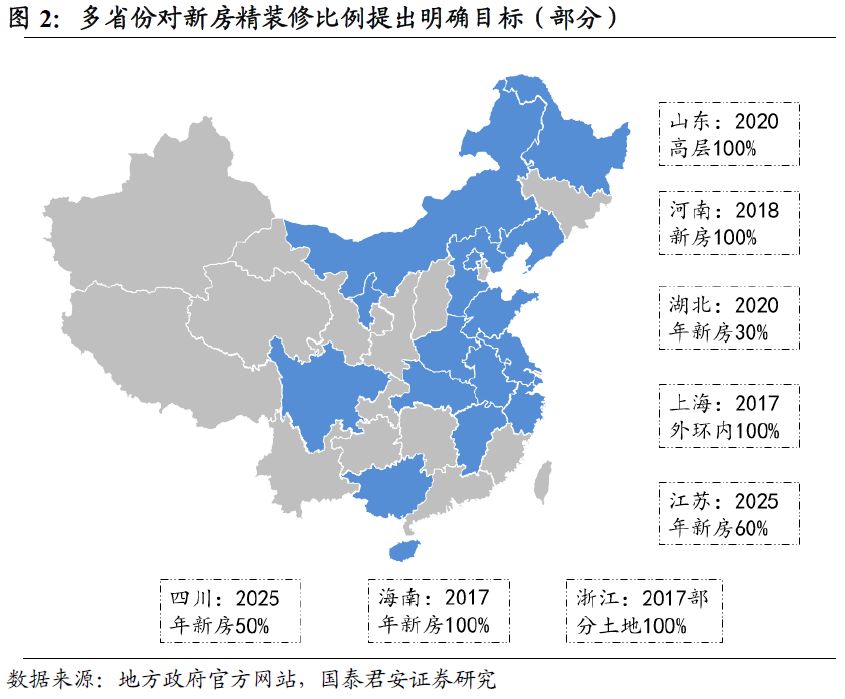

地方政府与地产商的“杠杆效应”:

在住建部“十三五”规划提出

2020

年全国新开工全装修成品住宅面积比例要达到

30%

后,各省市纷纷出台具体的措施和目标。从各地的具体目标来看,尤其在东南沿海和西南核心地区的发达地区,地方标准往往远高于国家标准,甚至有部分省市地区提出精装修

100%

覆盖的规划。而从地产商角度来看,由于其在提供精装产品加价中有利可图,因此也有动力在政策的风向下推动精装修的渗透落地。

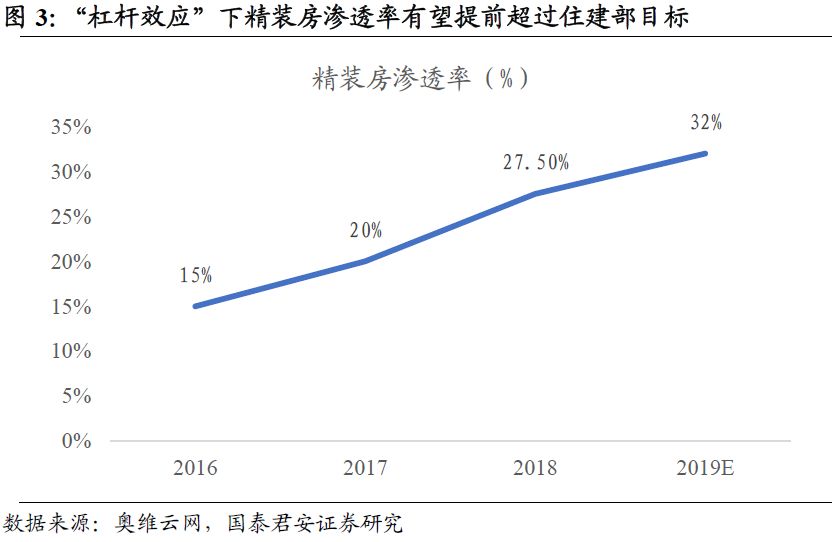

这样强于国家目标实施的计划形成了“杠杆效应”。根据奥维云网的数据显示,

2019

年国内商品房的精装修比例即有望达到

32%

以上,或提前超过了住建部

2020

年

30%

的渗透率目标,且渗透上升势头将继续延续。

精装修边际渗透市场与品牌建材阵地高度重合的“杠杆”:

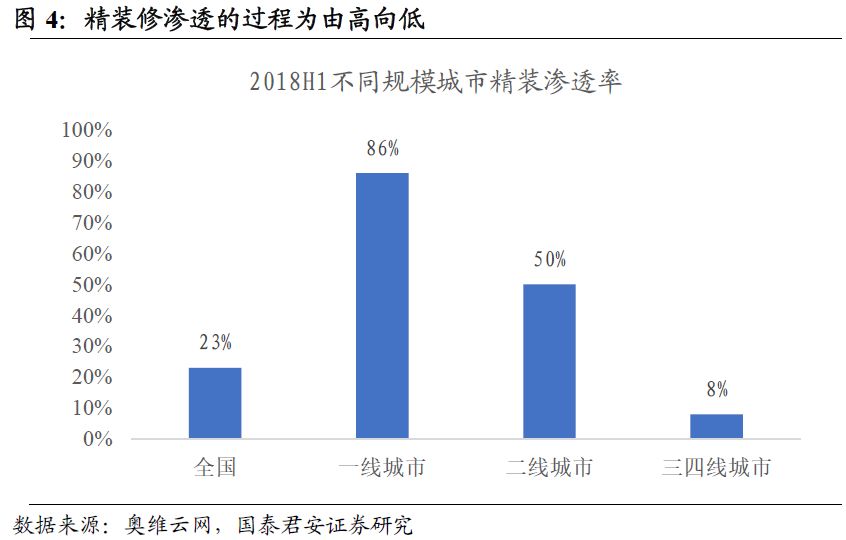

各省市精装修的推广呈现一二线城市率先完成快速普及,后向三四线城市进行渗透的特点,可以用“自高向低”来替代。从

2018

年的数据来看,一二线城市的精装修渗透率远高于三四线城市。

对于品牌消费建材商,由于其重视品质且价格较高,因此并非全国所有消费者都为其目标客户,只有消费能力与品牌意识强的地区是其真正的“有效市场”,目前这样的有效市场尚十分有限。而精装修“由高向低”边际渗透的份额大部分与品牌建材企业的有效市场相重合,因此对品牌建材零售空间的抢占影响要强于对整个行业的影响。

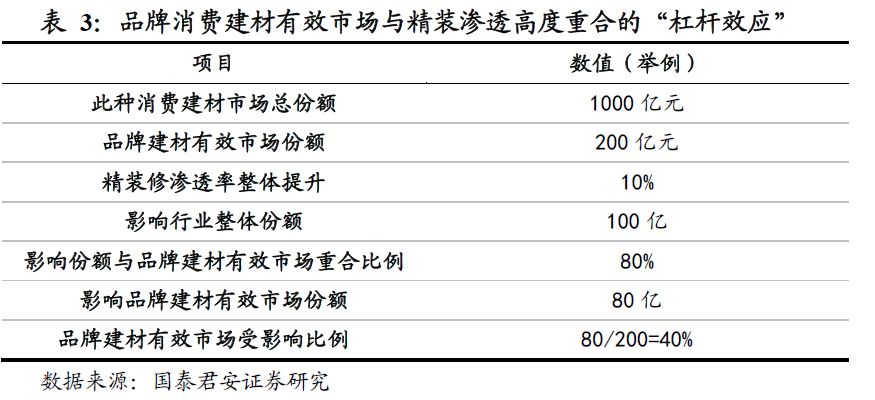

我们以下表一个简单的测算为例,全行业

10%

的渗透率提升,很可能带来为品牌消费建材企业有效市场空间的冲击高达

40%

。形成巨大的“杠杆效应”。

以上可见,两种杠杆效应导致精装修近两年正在对品牌消费建材零售端新房产生较大的冲击。

3.2

全包崛起促使消费决策权向家装公司倾斜

根据中国建筑装饰协会

2015

年调查显示,即将进行家装的消费者,只有

9%

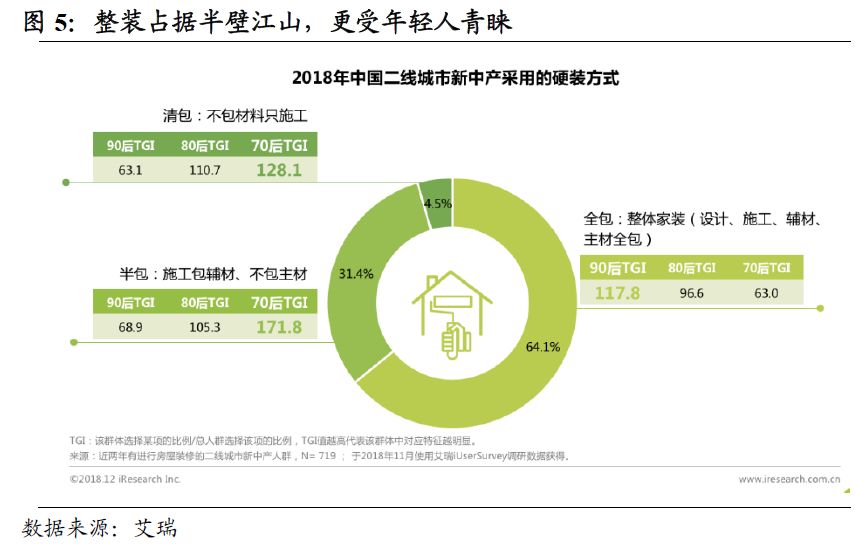

不准备选择家装公司。家装公司已经几乎成为装修必经途径。而从家装公司提供的不同产品类型来看,无论是中装协还是艾瑞的调查数据口径,全包已经开始占据半壁江山。

从艾瑞对中国二线城市新中产的调研数据来看,全包装修已经占据

64%

比重,更重要的是,越年轻年龄段对全包偏好越高,这意味着随着新生代逐渐成为消费人群的主流,全包的比重在大趋势上将进一步提升。

全包虽然在建材品牌的选择上最终由消费者来完成,但大多数家装公司会为每种材料提前预设好

2-5

个品牌作为选择的范围。同时,设计师等家装公司内专业人士的意见也往往会对消费者最终的品牌选择产生重要的影响。因此在全包趋势下,尚未被精装占据的零售端市场,其中消费者的决策权也会相当程度向装修公司这种小

B

端转移。

3.3

零售端酝酿变革新机遇,但B端更具确定性

受到精装房地产集采(大

B

端)与家装公司全包产品(小

B

端)的双重挤压,品牌消费建材企业的零售端已然感受到压力。直观而言,各大家居建材城的直接客流量有较大下滑压力,团购促销活动消费者的耐受性越来越强,社区地推获流的收益比也随着竞争的日渐激烈而下降。