前 言

近年来生物类似药(biosimilars)越来越受重视,许多生物制品(如英利昔单抗、促红细胞生成素Epogen等)的类似药已在FDA备案,促白细胞生成基因工程药Neupogen的生物类似药Sandoz’s Zarxio已于2015年9月在美国上市。

一、什么是生物类似药?

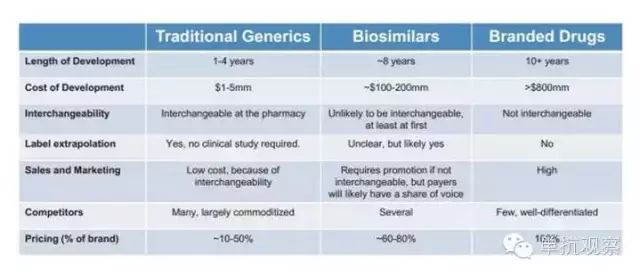

与小分子化药类似药相似,生物类似药是指与上市生物药品“高度相似”的后续生物产品,但是生物类似药的结构比化药仿制药要复杂得多。因此,生物类似药市场也与传统的小分子仿制药市场不同:生物类似药市场的门槛更高,需要复杂的技术和更大、更长时间的投资;同时,这个领域的竞争者较少,价格也较稳定;另外,生物类似药最初不易互相换用。

二、生物类似药研发分5个阶段

蛋白测序是生物类似药的第一步,蛋白序列必须与原分子精确匹配,不能完全依赖公开发布的数据。糖基化属性匹配是达到生物相似性的关键,这会影响PK/PD性质、安全性和有效性,并且这一步容易受到细胞系和生长环境的影响。第三步是掌握相关知识产权问题,避免后续的麻烦。这前三步都属于分子选择阶段,即临床前研发阶段。临床一期的PK/PD研究非常关键,对Cmax, AUC0→t等参数都有相关规定。最后是三期临床确定安全性和有效性。

三、生物类似药市场动态

J.P.Morgan认为,生物类似药的时代即将到来。未来十年内将有一大波生物类似药进入美国和欧洲市场(如Remicade、Neupogen、Epogen等的类似药),同时相关的管理办法也会建立和完善。生物类似药也将为政府税收创造实质性的贡献。

(一)生物类似药市场不是一夜之间蓬勃起来的:

1. 即使是很保守的估计,2025年生物类似药的市场额将到达200亿元

2. 我们预计在美国生物类似药的价格会下降20%-40%

3. 生物类似药的开发比小分子仿制药昂贵,这也是决定其定价的一个主要原因。

4. 欧洲市场最终会有25%-45%的价格折扣

5. 这个类别里有很多大型西方欧盟市场

自由市场大概有20%-30%的折扣

我们希望看到原研生物药价格能很快下降

6. 有趣的是欧盟生物类似药在大力推行

(二)四个因素促使生物类似药市场的规模扩大

病人的危急程度:极少的危急情况使生物类似药的使用扩大

快速的反馈:如果药物的安全性和有效性能有及时的反馈,医生更愿意使用生物类似药。

纳税人的影响:纳税人更多地关注生物类似药,他们也会更愿意接受生物类似药的使用。

终市场的规模:纳税人会将注意力集中在大规模的昂贵的治疗项目上。如下表,展示了在美国,纳税人扮演的角色是什么?

表:在美国纳税人扮演的角色是什么?

| 增强纳税人影响的因素 | 降低纳税人影响的因素 |

|---|

| 在过去十年中,生物产品销售不断增长(到2017年超过2200亿),这也激励纳税人对生物类似药的兴趣增加 | 患者难以治疗/临界条件的转换,可能有很高的阈值 |

| 目前的临床数据显示生物类似药和原研药有相同的有效图谱 | 医生不愿意讲病情稳定的病人接受生物类似药的治疗

|

(三)一些生物类似药公司的特点

我们目前发现了许多显著的交易和合作伙伴关系:

对于合作出现的利益我们也不会感到惊讶。

四、热点争议

生物类似药领域存在许多热点争议问题。

(一)整体监管路径变得更加清晰

生物类似药的批准可能需要一项PK/PD研究,大多数情况下指的是临床III期面对面的非劣效性研究。因为我们知道,绝大多数的新药研发通过成功的I期PK/PD研究降低风险。 在过去几年,欧盟批准了几个生物类似药,而美国也在2015年批准了首个生物类似药。其中,主要的初期生物类似药目靶标有Neupogen/Neulasta, Epogen和TNF。一般说来,在适应证的作用机制相似的情况下,我们希望监管机构允许标签外推。在这一方面,我们密切关注TNF在美国的动态。然而,我们也不期望在短期内的可交换性。

1. 在大多数情况下我们希望标签外推

一般来说,在大多数情况下我们希望标签外推。FDA和EMA允许在不同疾病状态下成分作用方式相似的药物进行合理的标签外推。然而包括几家大型生物制药企业在内的许多公司,都只对一个适应证进行大型的III期试验。

2. 然而,在不同市场上市的药物的标签外推法尚不清楚

有几个外推尚不清楚的情况,特别是当一个药物在不同市场上市时。当EMA根据生物类似药Remicade在类风湿性关节炎的数据批准其所有适应证时,加拿大卫生部考虑到ADCC可能在克罗恩病和溃疡性结肠炎中发挥作用,而没有批准该生物类似药的这些适应证。最近匈牙利在克罗恩病和溃疡性结肠炎方面的Inflectra/Remsima有效性数据应该有助于缓解这些问题。而美国的AdCom专门小组对其延期,可能在等待支持外推适应证的数据。生物类似药Rituxan是另一个争议情况的代表,目前尚不清楚其在肿瘤方面的RA数据是否足够其通过批准。

3. 即使有外推法,数据的缺乏仍可能是一个挑战

当我们期待标签外推时,我们看到医生是以数据为导向的。直到最近,Inflectra(生物类似药Remicade)在GI适应证(克罗恩病和溃疡性结肠炎)方面没有临床数据,还受到了来自欧洲的一些肠胃病学家的抵制。出于商业原因,几个提到过的生物类似药在进行其他适应证的小型临床研究。而根据我们的谈话所知,医生更喜欢他们遇到的疾病状态方面的数据,但是一般会认为在最难治愈的疾病状态下的数据也是足够的。

4. FDA宣布标签指南

FDA预期将于今年宣布标签指南。人们关注哪些数据将被包括在内,而哪些又将排除在外;生物类似药的标签与原药分子将有什么不同。标签很重要,包括在提供给医生的详细数据中,标签可以用于区分不同的生物类似药。

5. INN命名约定仍不明朗

生物类似药物是否会与原药分子使用相同的INN命名仍未可知。生物类似药公司希望采用相同的通用INN名,但是原药公司称采用不同的命名对于市场后期的安全分析非常重要。FDA建议每个生物类似药有一个独特的后缀,但未统一后缀是否须有实义。而欧洲却支持使用与原药相同的INN名。然而,我们希望公司为生物类似药重新命名以更好地支持销售和市场工作。

6. 我们并不期望在不久的将来出现可替代的生物类似药

在美国,可替代性的指导方针仍不清楚。FDA计划在“不久的将来”发行可替代性指导,这将可能涉及转换研究。可替代性与标签外推如何贯穿将会很有趣,即生物类似药在所有适应证上都能替代吗?而欧盟不允许生物类似药在药房的替代。虽然欧盟用“可替代”一词来形容生物类似药,但是在没有处方医生同意的情况下,生物类似药不可作为替代药物。 综上,我们并不期望在不久的将来出现可替代的生物类似药。

(二)法律/IP是被低估了风险的障碍

1. IP是一个关键的不确定因素

生物类似药生产商在寻求将产品推广到市场时面临大范围的出色IP。与列出可能推迟批准通用药物的产品和专利的小分子橙皮书不同,紫皮书目前只列出了产品和不适用的专利。生物类似药企业必须依靠他们自己内部对原药相关专利的法律进行评估。而这样的评估可能在很大程度上并不可测,直到351(k) 生物类似药注册审批文件的推出,才触发了BPCIA下创建的专利解决逐步程序。

2. 原药生产商继续发布额外的IP文件

原药生产商继续申请专利,在专利发行之前可能会有不完整的IP出现。在我们看来,在IP方面的工作能力是一个关键因素,我们将继续关注对IP的额外描述和不同公司在操控这些专利上的能力。例如,Humira IP estate 包括大约150个专利和50个未决申请,其中半数为配方和成分专利。而进一步的产品线延伸,新配方或组合工作是创新者潜在的生命周期管理工具。

3. BPCIA和诉讼程序中的不确定性

351(k)BLA申请后,BPCIA列出了一个大约250天的程序,在这个程序里原药生产商和生物类似药生产商协商对哪一项专利提出诉讼。值得注意的是,诉讼独立于FDA程序,并且没有30个月的保留和三倍的赔偿。沿着这些线路,原药生产商需要寻求阻止生物类似药生产商启动程序的禁令。而就算生物类似药生产商向原药生产商公开申请失败,FDA也无权因此拒绝生物类似药生产商的批准。在Amgen和Sandoz的案例中,法院裁决赞成Sandoz,意味着生物类似药公司可以选择是否参与BPCIA专利交换程序。

4. 从最近和正在进行中的诉讼中获得的启示

Amgen v. Sandoz: 法院裁决表明生物类似药生产商可以选择是否参与BPCIA专利交换过程。然而,法院裁定在这种情况下,Sandoz在生物类似药批准后,而非批准前,给出180天的商业营销通知。一些专家认为,这一裁决可能特定于这一事实模式(即Sandoz不参与专利交换程序),并期待在未来案例中有潜在更新。 其他案例: AMGN v. Apotex and JNJ v. HSP/Celltrion: 在两个案例中,生物类似药生产商均作为申请人参与专利交换程序 JNJ v. HSP/Celltrion:Celltrion半途提前终止其专利交换程序,并迫使Janssen提出诉讼 AMGN v. Apotex: 也包括138个制造专利,Coherus声称其并不构成侵犯。

5. 专利诉讼时间

传统的专利诉讼时间大约4-5年,多方复审时间大约2.5年。在没有高危发行的情况下,即使IP有效,专利诉讼和/或多方复审可能会对预期的发行时间增加2.5-5年。比如Humira的类似药至少要在2018年的年中才能进入市场。

五、一些生物类似药的典型案例

1. 抗TNF生物药:新患者的出现发推动生物类似药的应用

TNF生物药市场中有很多病人是来自传统药物治疗很多年的患者。根据医生和纳税人的对话,我们认为在最初几年将病人治疗从传统模式转换到生物类似药的治疗是很困难的。尽管一些生物类似药研发的团队正在研究适用传统药物的病人是否可以转换到生物类似药,医生做出这种决定需要更长期的结果。

2. 抗TNFs:欧洲的经验

大部分市场可见30%的价格降低,在一些特殊地区的市场(挪威、芬兰)可以见到价格急剧下降。生物类似药的早期市场中,默克公司发现一些患者从传统治疗向生物类似药的治疗转变,并且保持着生物类似药的治疗,可见这是一个很大的市场。

3.抗TNFs: 潜在的阿达木单抗商业战争

据我们所知,生物类似药公司正在对类风湿性关节炎和牛皮癣进行临床III期的实验。即使生物类似药被授予安全可靠的标签,医生在使用这些药物时还是以临床数据为主要依据,从而临床数据是决定生物类似药使用的关键因素。

4.抗TNFs:阿达木的新制剂提供了额外的市场保护

5.G-CSGs:我们期望生物类似药有显著的市场侵入率

和TNFs不同,我们期望G-CSFs生物类似药有一个较广的市场占有率。

G-CSFs的使用比较短,因此医生/纳税人能更轻松的切换患者群体。

另外几个因素也说明这个家族的生物类似药市场比重高G-CSFs是通过医院渠道,因此成本导向的GPOs就有举足轻重的地位。市场中有相当一部分费用可通过医保B部分报销,医生切换到生物类似药就有额外费用奖励。

6.G-CSFs:欧洲得出的经验

在欧洲,非格司亭(优保津)生物类似药已经占据超过50%的短效G-CFS市场,五年之内,非格司亭的市场占有率将超过75%。

在欧洲,山德士的Zarzio有超过30%的患者群,超过了优保津。

另外,我们发现随着药物价格的降低,使用G-CSF的人群在扩大。

7.G-CSFs:在美国Granix启动的趋势

Teva公司的Granix(TBO-非格司亭)在2012年被批准作为一种新型的生物药物(作用35(a)途径)

根据艾美仕市场研究公司调查,Granix去年已经产生了125百万美元的盈利。

价格相当于优保津25%的折扣价,并且占据25%的销售市场。

不符合外推,仅允许非骨髓恶性肿瘤患者接受化疗时用来减少中性粒细胞。

8.G-CSFs:医疗B部分的报销会扩大该类药的市场占有率

作者:邢婧 俞骏岚 黄慧; 资料来源于J.P.Morgan