2019年以来,A股科创板为高新技术产业打开了新的

资本

市场机会,同时证监会对科创板拟上市公司的股权激励有了更为「

灵活

」的监管要求。

如何

在满足监管要求的前提下,让科创板拟上市公司的股权激励充分发挥价值,成为越来越多公司思考的话题。

为了探索市场规律,发现科创板拟上市公司的股权激励实践趋势,

帮助创新企业在制定股权激励方案能够获得更全面的信息参考,从而最大化股权激励方案的效果,

腾讯

云启创新生态

联

合

股权激励专业服务提供商

灵动未来

,

一同

推出《

2022科创板公司上市前股权激励实践研究报告》

。

本报告覆盖

2021年

内

在科创板上市的

158家公司

,并着重对

T

o

B

公司

的股权激励实践进行了分析。

以下为报告核心内容。

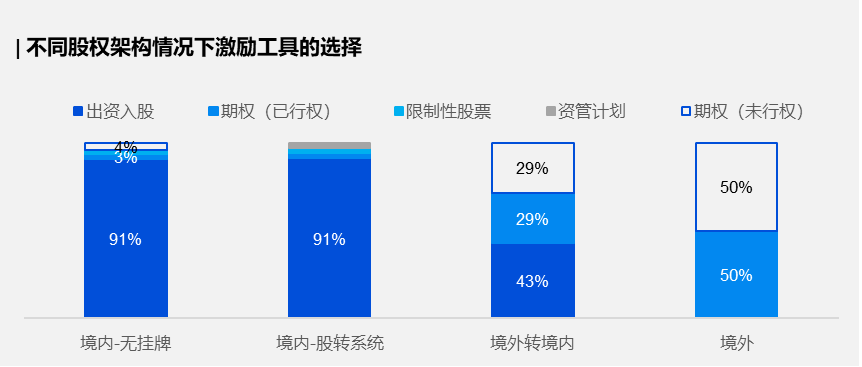

★ 95%的公司上市前采用「出资入股」,上市前股权架构的演变是影响激励工具选择的关键因素

2021年

内在

科创板

实现上市的

公司中

,

84.2% 的公司均执行了

上市前

股权激励。

根据披露信息,在

上市前执行了股权激励的样本公司中,

95%

的公司采用

出资入股

的激励方式

,

6

%

的公司在上市前授予了期权,并且在上市前完全行权。依据灵动未来的咨询经验,上市前授予期权的公司比重应该大于披露数据显示的

6

%

,事实上,较多公司在实际操作中授予了期权,但在公开信息中并未披露期权授予的环节,而仅仅将期权行权的交易以出资入股的形式进行披露。

披露数据同时显示:有

5

%的公司采用了上市后行权的期权

,

可见

「期权带过

IPO」的操作

已在

A股成为可能,但

仍不是主流

。

从细分数据来看,存在过境外架构的公司(纯境外架构或是境外转境内),其在激励工具的选择上大多会出现境外常规工具的影子:期权或限制性股票。但在使用了期权的公司中有一半的会在上市前加速行权转为「出资入股」,而另外一半仍然保留了期权的形态带过

IPO;在股转系统挂牌过的公司,因新三板可授予期权、限制性股票和执行员工持股计划,因此这类公司在上市前的激励工具也存有少量的「特殊情况」。

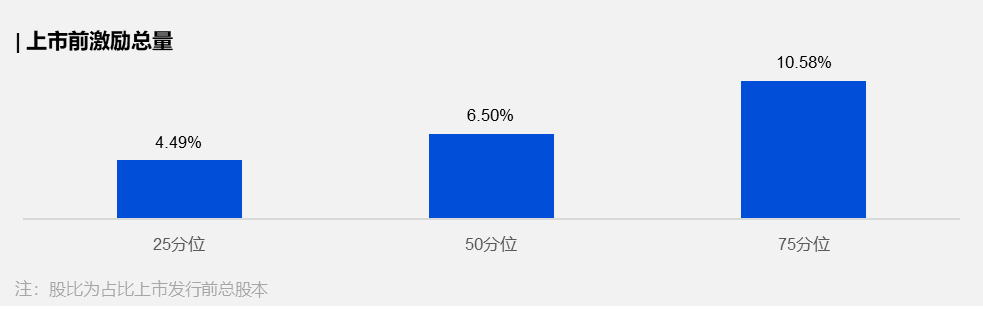

★ 上市前激励总量中位值为6.5%,主要影响因素为所处行业及上市前授予时长

2021年

内在

科创板

实现

上市公司

中

,上市前股权激励总量的中位值为

6.50%,75分位值为10.58%。

因科创板仍以「出资入股」为主流激励工具,这意味着员工上市前需要支付现金完成出资,外加公司股份支付费用计提和股东人数限制等影响,使得科创板上市前的授予量并不会像红筹科技公司那样激进。

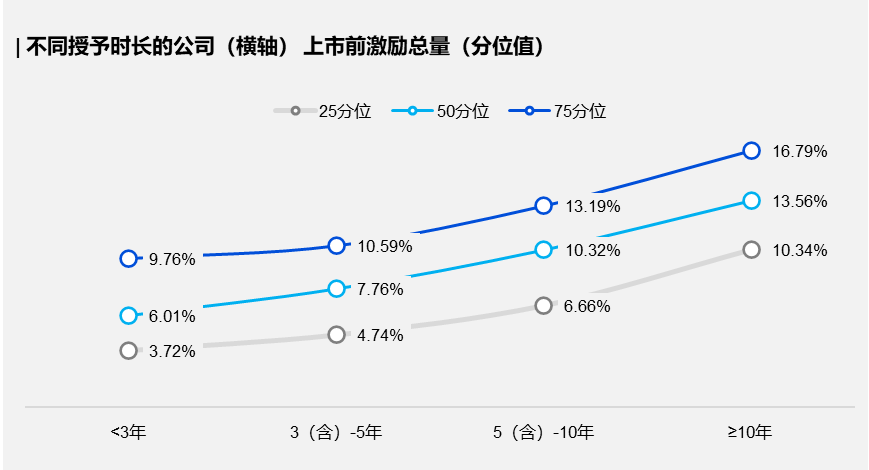

从

授予时长

来看,上市前所经历的授予年度(实际发生股权激励授予的年度)越多,或越早开始执行股权激励,其上市前消耗的激励资源越多。

上市前授予年度超过

5年的公司,其上市前激励总量中位值水平超过10%

。

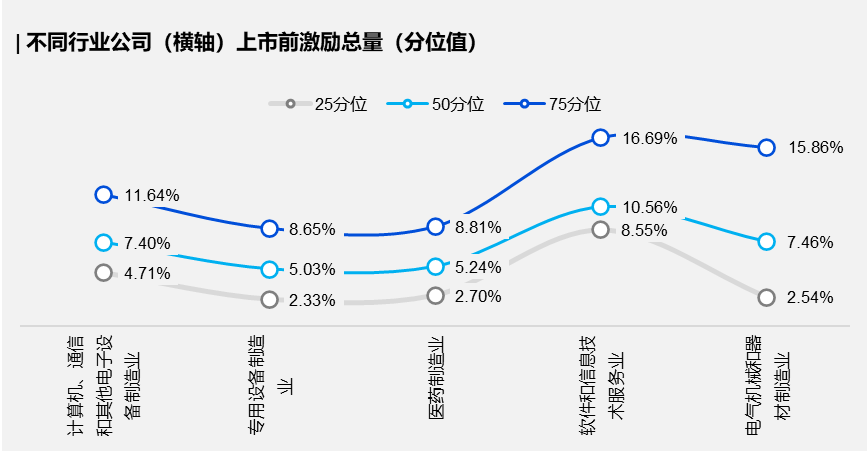

从

所处行业

来看,计算机、通信和其他电子设备制造业、软件和信息技术服务业、电气机械和器材制造业于上市前的激励总量高于市场整体水平。

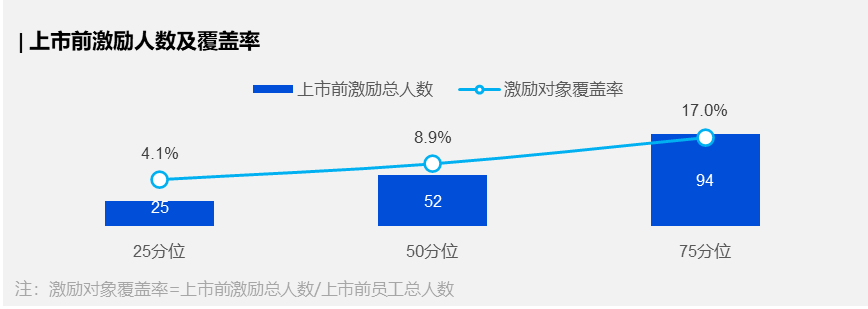

★ 上市前激励人数的中位值为52人,关键影响因素为所处行业、上市时市值及「闭环原则」

上市前执行股权激励的样本公司中,上市前股权激励总人数的中位值为

52人

,激励对象覆盖率的中位值为

8.9%

。

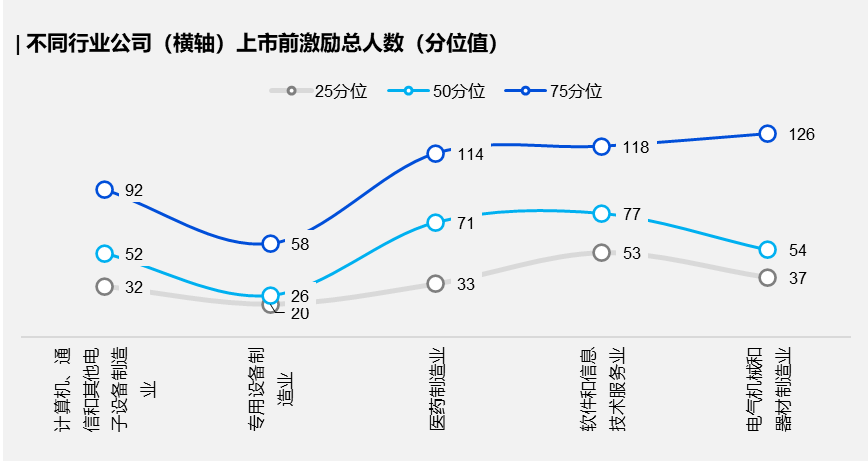

从所处行业来看,专用设备制造业上市前的激励人数中位值偏低,且激励对象覆盖率也相对较低;

医药制造业、软件和信息技术服务业

上市前的

激励人数中位值偏高

,且激励对象覆盖率也相对较高。

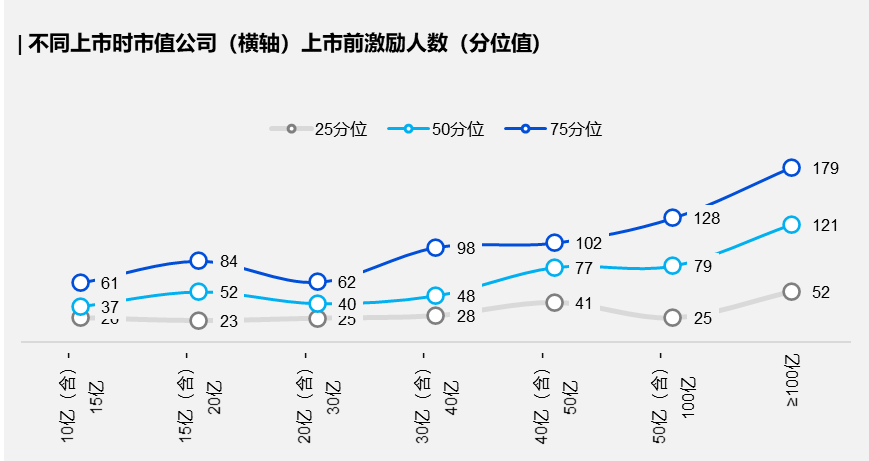

上市时市值越高的公司,其上市前的激励人数越多,激励对象覆盖率的

75分位值越高。

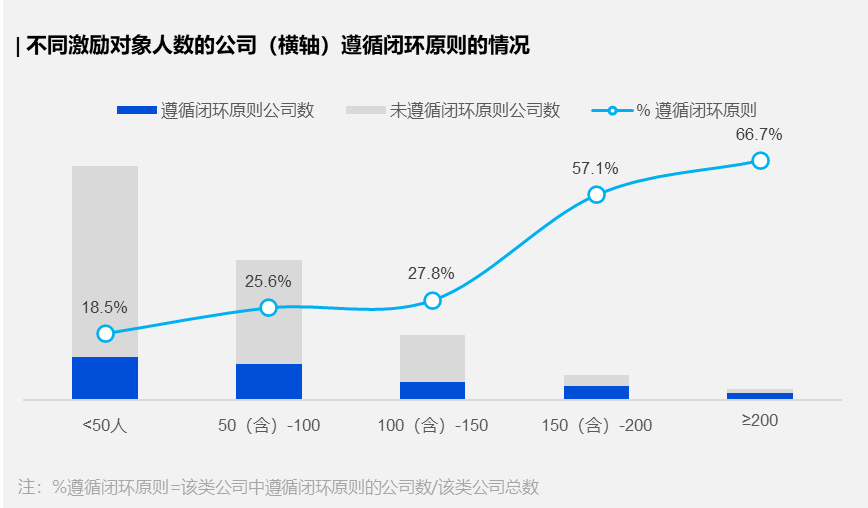

激励对象人数越多的公司,遵循「闭环原则」持股平台的比例越高。

上市前激励总人数超过

200人的公司当中,66.7%公司的持股平台均遵循了「闭环原则」,其中未遵循闭环原则的公司,员工持股计划已经在基金业协会依法依规备案,该资管计划也可按1名股东计算。

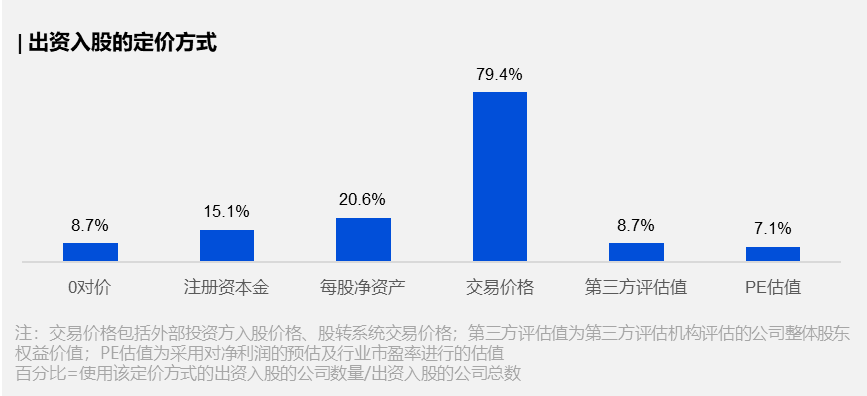

★ 近8成公司依据交易价格进行定价。越接近IPO,定价相对于授予时公允价值的比例越高

且授予日越临近

IPO受理日,采用0对价和注册资本金的比例降低,更多公司采用跟

公允价值

挂钩的定价方式(依据交易价格、第三方评估值或

PE估值)。且入股价格相对

公允价值

(交易价格、第三方评估值、

PE估值)

的比例

越高。

科创板绝大部分公司在出资入股定价上还是倾向于选择与估值挂钩的定价方式。一方面公司希望员工能像股东一样真实出资,对股权价值有更深刻的感知;另一方面也成为激励员工不断做高公司市值的动力。

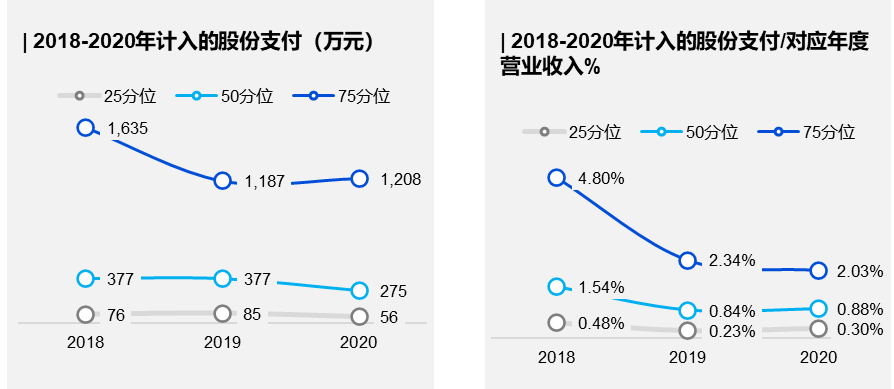

★ 股份支付中位值在百万量级,占比营业收入在1%左右;近三成公司股份支付成本分期摊销,摊销年度大多为3-5年

2021年

内在

科创板

实现上市的

公司中,

2018-2020年计入财报的股份支付中位值为377万元,377万元和275万元。

2018-2020年股份支付占比营业收入比例的中位值为1.54%,0.84%和0.88%。

2021年

内在

科创板

实现上市的

公司中

,

在采用出资入股,且在上市前

报告期内产