11月以来,工业品价格快速上升,而期货较现货呈现出更强的上涨趋势,反映市场对未来价格持续上涨持乐观态度。工业品价格的持续回升将影响对未来经济走势、货币政策以及债市走势的判断。因而,分析近期工业品价格上涨原因,并对未来工业品价格上涨提供预判,是目前分析债市走势的重要依据。

近期工业品价格上涨背后是内外需的短期叠加。

一方面,全球疫情再度大范围蔓延,导致海外产出受限,对中国进口需求明显增加,外需显著走强。另一方面,房地产行业需求前置也支撑了内需景气,虽然房地产政策在年中开始收紧,但地产企业明显的反应为加快推盘和施工进度,以加速资金回笼。这带来需求前置,实际上对年中之后几个月地产数据形成明显支撑。近两个月地产销售保持12%-15%的高增长,投资保持10%-12%的高增长。而内外需叠加环境下,工业需求回升,因此工业品价格近期显著走强。

判断未来一段时期工业品价格走势,还是需要基于对工业行业供需缺口的判断。

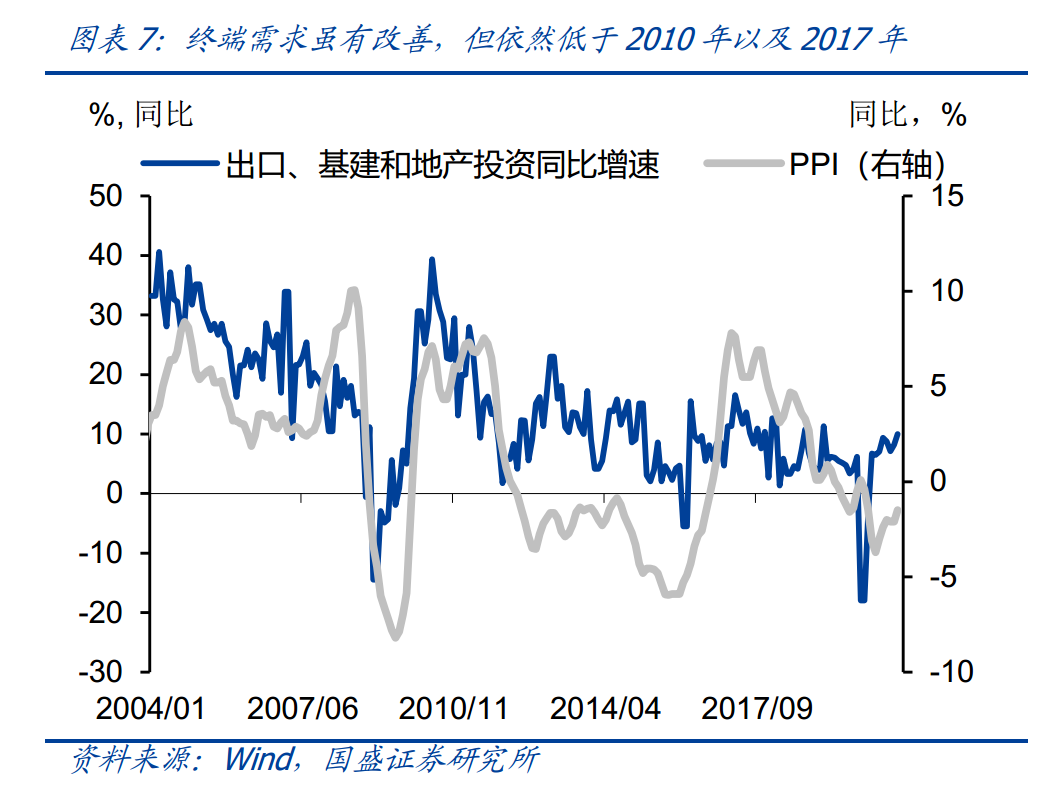

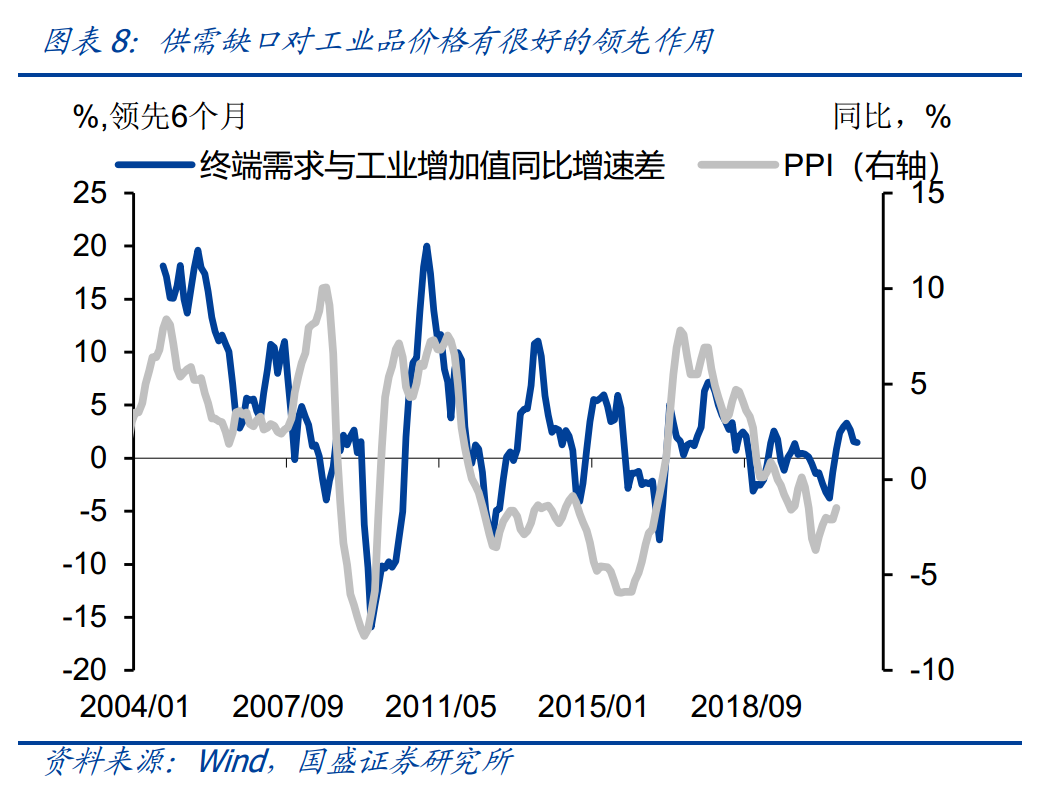

我们用出口、基建和地产投资合计增速作为工业行业需求表征指标,用工业增加值作为工业行业生产指标,两者增速差用来衡量产出缺口。结果显示,产出缺口对工业品价格有很好的指示作用,领先工业品价格半年。

本轮供需缺口并不大,明年终端需求可能边际走弱,因而并不支持工业品价格显著上升。

目前工业品面临的需求并不如2010年左右那么强,供给的收缩也步入2016-17年,因而供需缺口明显低于当时,工业品价格增速也难以达到当时的高度。而从趋势看,明年房地产投资和基建投资均将走弱,而外需虽然将保持高景气度,但由于出口份额会有所下行,因而出口继续上行的空间有限。明年终端需求将会走弱,并带动工业产出缺口下行。从领先关系来看,明年上半年PPI同比将温和回升,而下半年将回落。

流动性溢出也不支持工业品价格大幅攀升。

用M1/M2同比-GDP同比衡量流动性溢出,该指标对工业品价格有较好的领先性。明年货币政策将回到中性,信贷额度将会减少,而财政回撤,也会导致事业单位存款减少。在10月社融见顶后,M1和M2增速也将滞后见顶,明年将逐步下行。流动性的溢出将会收敛,这并不支持工业品价格持续上行。而用信贷脉冲衡量的流动性溢出,在10月已经开始下行,预计后续将持续回落,这也预示着工业品价格增速在明年上半年回升,而下半年下行。

海外工业品价格上涨冲击有限。

全球供需缺口将支撑海外大宗商品价格上升。但一方面考虑到本轮我国上游行业供给能力较强,上游价格向下游传递能力有限,螺纹钢就是典型的例子;另一方面,明年全球需求回升更依赖复苏而非商品,对大宗价格带动作用也会下降。同时,人民币汇率也将对全球大宗价格上涨产生一定缓冲,海外工业品价格上涨总体冲击有限。

目前基准情形下,PPI增速高点有限,尚不足以改变货币政策,因而对债市冲击有限,未来风险需要密切关注。

目前基准情形下,预测结果显示PPI同比将会温和上行,高点在明年的5月达到3%左右,之后小幅回落。考虑到CPI低位运行,3%的PPI同比增速尚不足以改变货币政策,因而当前工业品价格上涨对债市压制有限。但未来走势需要密切关注,海外疫情、油价等是需要重点关注的风险。

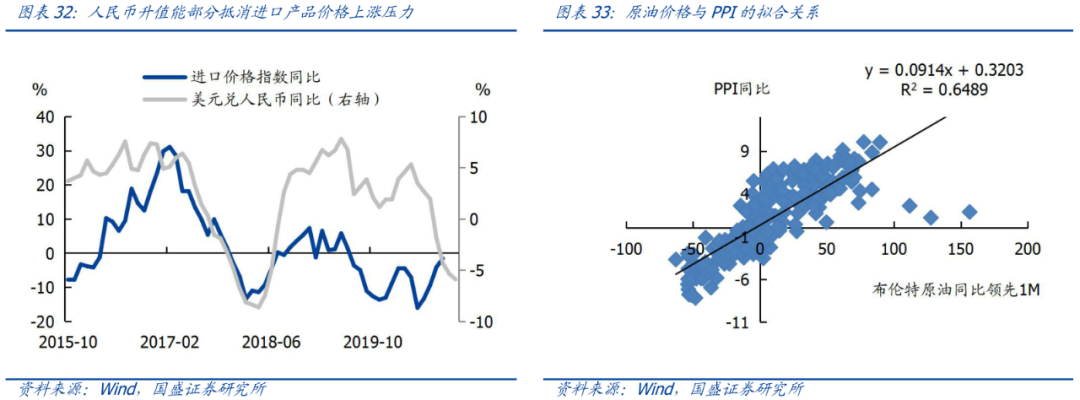

11月以来,工业品价格快速上升,原油、化工、钢铁、煤炭以及水泥等工业品价格均出现了明显上涨。南华期货价格指数从11月初的1400点左右上涨至目前的1600点,而南华期货工业品价格指数更是从11月初的2100多点上涨至目前的2500点以上,累计上涨16.5%。期货较现货呈现出更强的上涨趋势,反映着期货市场对未来价格持续上涨的乐观态度。动力煤、螺纹钢等期货升水都明显上升,动力煤期货升水甚至在上周创下2015年以来的新高,达到近90元/吨,虽然周末发改委会议之后动力煤升水有所收窄,但目前依然有30元/吨左右。

工业品价格的持续回升将影响对未来经济走势、货币政策以及债市走势的判断。如果工业品价格持续强势,那么企业盈利将明显改善,这将带动整个工业部门明显走强,进而支撑经济继续高景气。事实上,11月经济数据就显示,工业行业呈现生产、价格以及投资全面景气的态势。如果经济持续景气,且伴随工业品价格上涨压力,那么这将对货币政策构成压制,特别是明年3月之后PPI存在很大的低基数效应,当前环比增速越高,届时面临的同比高点将越高,如果PPI高点明显超过3%甚至更高,那么将约束货币政策调整空间。而经济走势的变化以及货币政策调整情况,将直接决定债市走势。因而,分析近期工业品价格上涨原因,并对未来工业品价格上涨提供预判,是分析债市走势的重要依据。

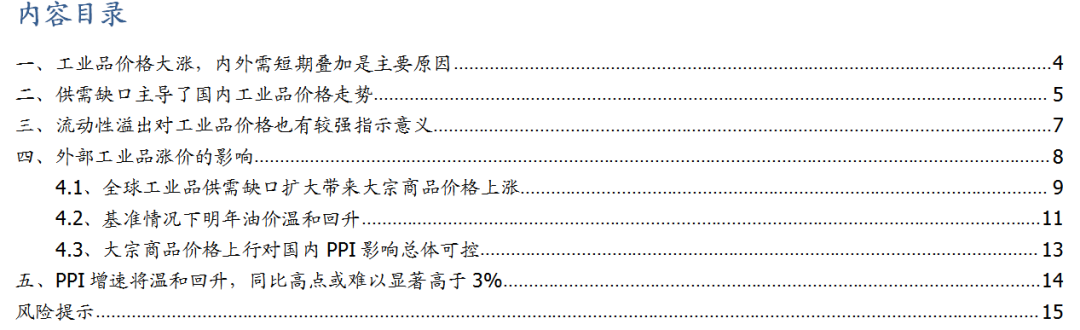

近期工业品价格上涨背后是内外需的短期叠加。一方面,全球疫情再度大范围蔓延,导致海外产出受限,对中国进口需求明显增加。因而我国出口增速显著提升,11月同比增速上升至20%以上,这直接带动出口产业链进入高景气阶段,出口交货值同比增速在11月上升至9%以上,出口需求增加也带动相关行业投资的回升。另一方面,房地产行业需求前置也支撑了内需景气,虽然房地产政策在年中开始收紧,但地产企业明显的反映为加快推盘和施工进度,以加速资金回笼。这带来需求前置,实际上对年中之后几个月地产数据形成明显支撑。近两个月地产销售保持12%-15%的高增长,投资保持10%-12%的高增长,短期景气的地产状况同样对内需形成支撑。而内外需叠加环境下,工业行业面临回升的终端需求,因此工业品价格近期显著走强。

但判断未来一段时期的工业品价格走势,还需要从终端需求走势的持续性入手,同时,判断供给层面的变化。因而,我们首先构建工业行业供需缺口的指标,然后在此基础上,通过对未来一段时期工业品行业供需缺口判断,来分析工业品价格走势。

从朴素的逻辑来看,工业品价格走势应当主要由工业品供需决定。

供给层面来看,由于工业增加值是工业产出最直接有效的度量,因而我们将工业增加值作为工业产出的度量指标。

而工业行业作为中间行业,需求主要来自基建投资、房地产投资以及出口,因而可以用三者合计的增速代表终端需求。

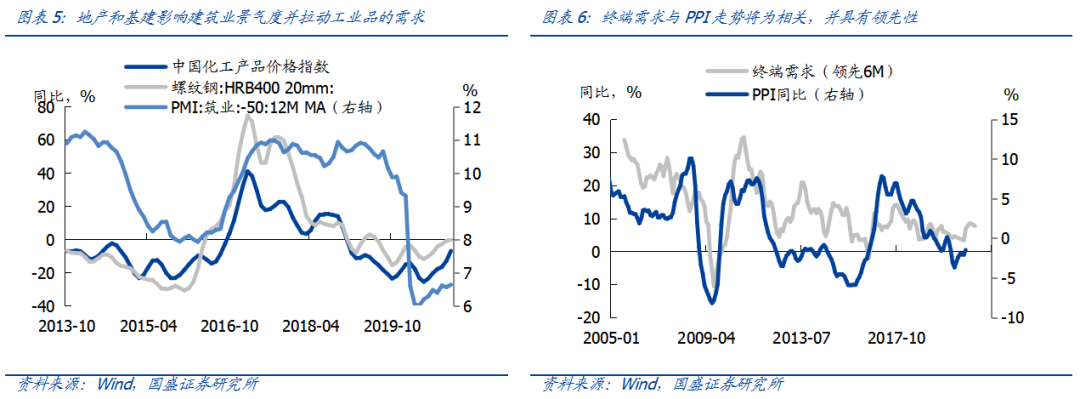

虽然部分工业品直接是终端消费品,但一方面这些工业品占比不高,另一方面,这些工业品价格较为稳定。从波动来看,基建、地产投资和出口决定的工业品更具代表性。基建投资和房地产投资直接影响建筑业行业的景气度,从而拉动对工业品的消费。国内钢铁、有色、化工等产品价格走势与建筑业景气度较为相关。而出口对工业增加值的拉动作用也很强,出口交货值反映了工业部门将生产的产品交给外贸部门的规模,2019年出口交货值占工业增加值的比例达到39%。今年海外生产受限,预计出口交货值占工业增加值的比例有望继续提升。以三者的合计值增速代表终端需求,可以看到终端需求增速与PPI走势较为相关,并且具有领先性。

用终端需求与工业增加值之差来表示工业产出缺口,则工业产出缺口领先PPI同比6个月左右,二者的相关性较好。

我们用上述终端需求与工业产出同比增速差作为产出缺口度量指标,从结果来看,这个产出缺口对价格有较高的指示作用,且领先于工业品价格半年。从目前情况来看,由于需求并非如2010年左右那么强,而生产的收缩也低于16-17年,因而供需缺口这轮并不大,这不支持工业品价格大幅上升。预计后续PPI同比依然将会震荡上升,并持续至明年上半年附近。但PPI出现一轮大幅回升的可能性较小,而是会温和回升,PPI涨幅将明显低于2010年和2016-2017年。

从明年全年看,终端需求并非趋势性走强。明年地产和基建投资将走弱,出口保持在高位但继续上行空间受限,因而明年上半年工业产出缺口将收窄,这意味着明年下半年PPI同比将回落。

今年房地产投资依然是拉动经济回升的主要动力之一,11月房地产投资更是攀升至了12.7%的年内新高。根据我们在报告《守得云开,见得月明》中的预测,在“三道红线”的监管要求下,房企在加快推盘和建设来降杠杆,但是新开工、施工面积增速确在放缓,明年房地产投资将会稳步下行。预计明年房地产投资将回落0-3%左右。而财政发力将回撤,明年赤字率将回落至3%附近,特别国债也将明显减少,预计明年基建投资也将走弱至0附近。

虽然明年全球经济复苏推动贸易增速改善,但阶段性份额提升回落对出口增速形成抑制,出口难以持续走强。

我国目前出口份额提升并非全部是永久性的,随着疫苗的推出,明年中国出口份额将有所回落。如果假定疫情退出后,我国出口在全球份额回落到15.5%,在明年全球出口同比增长到10%(2017年全球经济景气期间水平),则可以估算出2020年中国出口增速将达到10%左右。如果我国出口在全球份额回落至14.8%左右,那么在全球出口增速回升至10%环境下对应我国2021年出口同比增长5.0%。终端需求将会平稳下行,工业产出缺口上半年将会收窄,而工业产出缺口领先PPI同比6个月左右,因而明年下半年PPI同比将会下行。

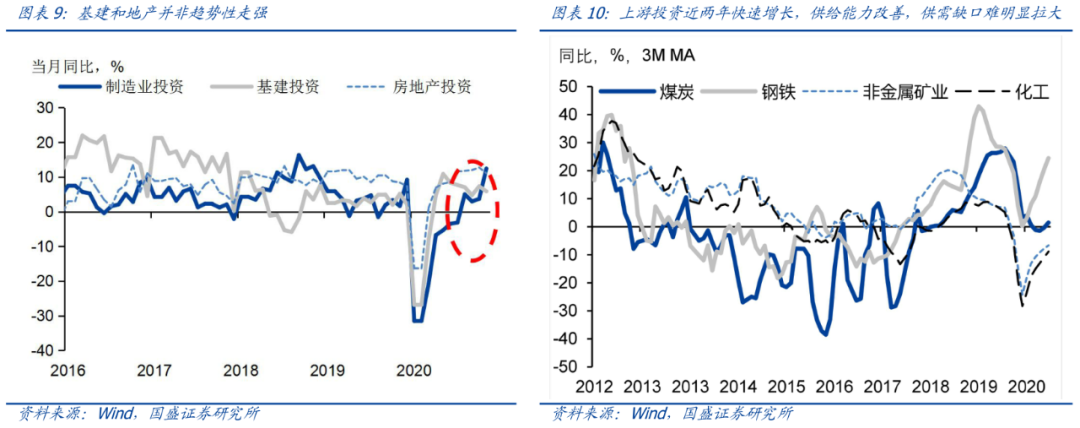

而本轮工业部门供给能力则明显改善。

与2016-2017年不同,本轮工业部门,特别是上游供给能力较为充足,并无全面的产出限制措施。而上游行业在供给侧改革之后,18-19年都有过一轮20%左右或更高的投资增长,这将提升上游行业供给能力。因此,在今年需求回升的同时,供给在以相同的速度回升,这导致供需缺口并未明显拉大,相对有限的工业品供需缺口在明年不支持工业品价格大幅上涨。

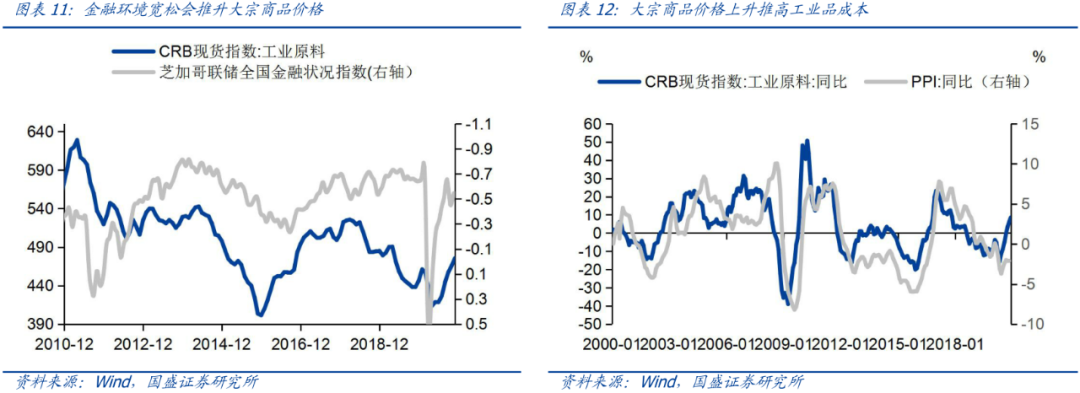

工业品也有一定的金融属性,因而会受金融流动性环境的影响。

工业品使用的原材料为大宗商品,而大宗商品价格除了受供需影响外,也受到流动性的影响,体现金融属性的一面。当流动性宽松,并且宽松程度大幅超过实体经济增速时,流动性溢出会带来资产价格上升,其中也包括大宗商品价格。以美国芝加哥联储全国金融状况指数代表美国流动性的松紧,则当金融条件转向宽松时候,大宗商品价格也会上行。而大宗商品价格上行带来工业品的原材料成本上升,从而会推升工业品价格。

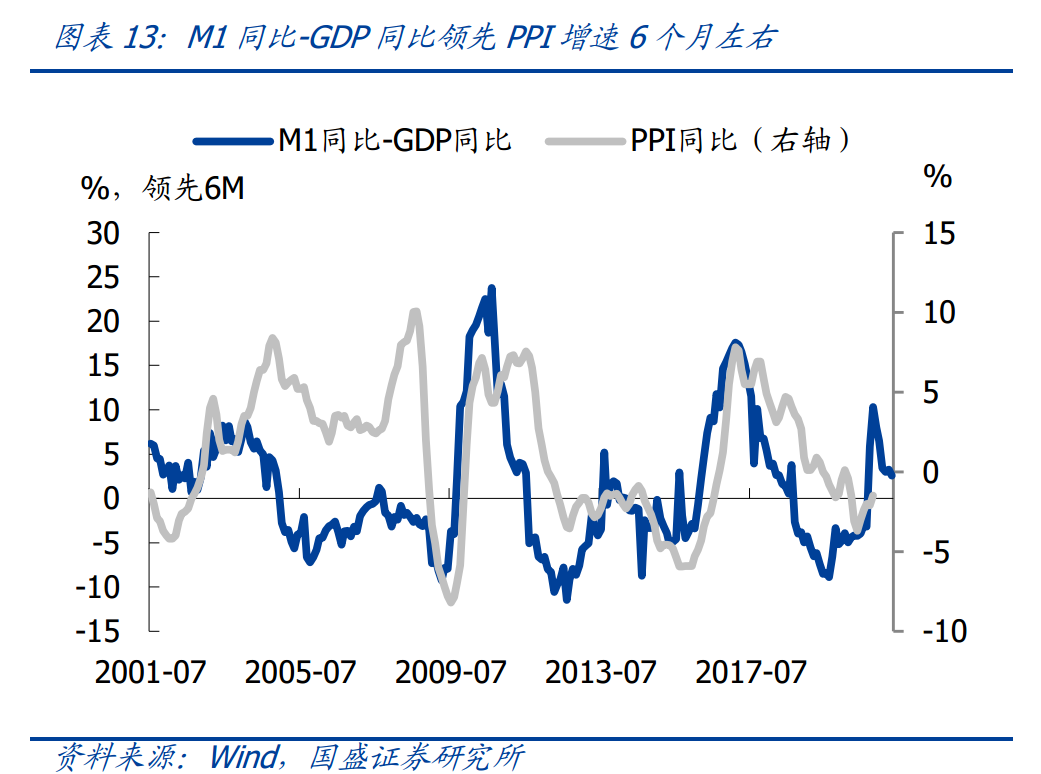

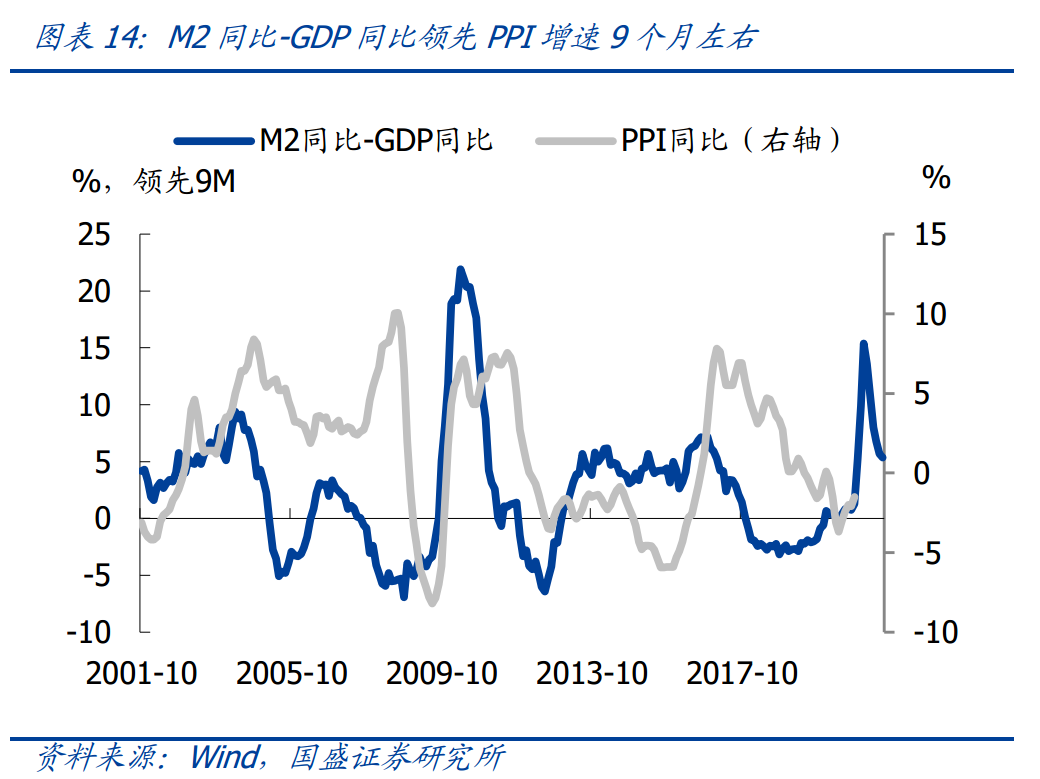

超过实体经济需要的过量流动性会推升工业品价格,可以用M1或M2同比-GDP同比来衡量流动性溢出。

该指标对PPI同比走势有较好的领先性,其中M1同比-GDP同比稳定的领先PPI同比6个月左右。从中也可以看出PPI同比将继续回升至明年上半年左右。今年M1回升速度较快,与财政明显发力,但是资金使用进度偏慢,一部分资金沉淀在城投平台有关。此外,也与疫情冲击下,信贷政策对中小企业定向宽松,企业信贷可获得性明显提升,现金较为充裕有关。

展望明年,货币政策将回到中性,信贷额度减少,预计明年新增信贷将较今年减少1万亿左右,这导致派生存款减少。而财政发力回撤,失业单位存款也会较今年的充裕程度回落。并且3月末延期还本付息政策到期,中小微企业面临还款压力上升。综合来看,明年M1同比将稳步下行,预计2021年全年M1同比增速回落至5%左右。而明年名义GDP增速在低基数作用下将会明显攀升,预计2021年名义GDP将达到9.7%左右,M1同比-GDP同比增速在明年上半年将快速下行并转负,下半年的流动性溢出也将保持在负区间。从领先关系来看,明年下半年PPI同比将下行。

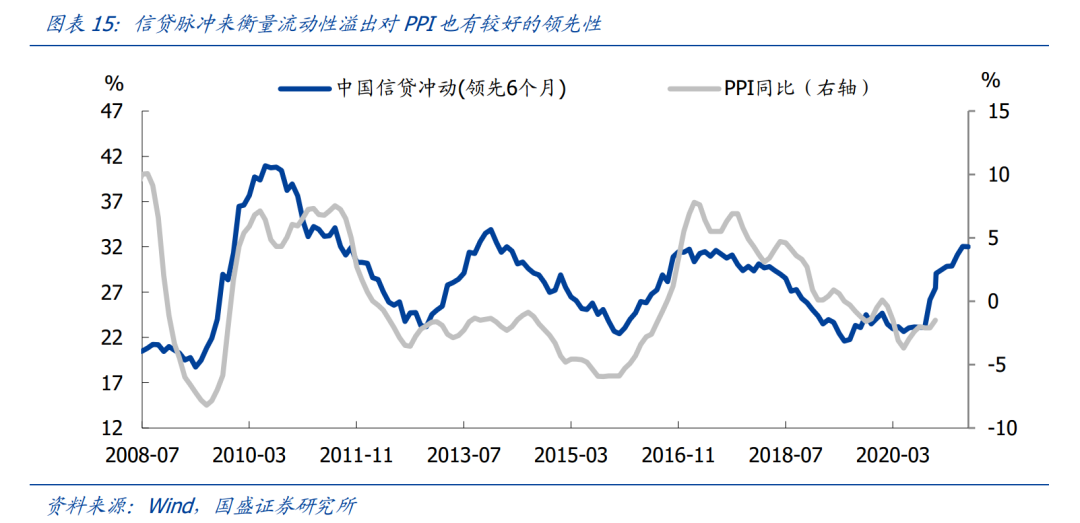

也可以用信贷脉冲来衡量流动性溢出。

信贷脉冲的定义为新增社融的12个月滚动求和/ 4个季度的GDP滚动求和,这个比值可以理解为社融相对与GDP的多增程度,因而也能用来衡量流动性溢出。从数据来看,信贷脉冲领对PPI同比也具有具有较好的领先性,领先6个月左右,因而PPI同比将持续回升至明年上半年。但是明年上半年社融同比增速将会快速下行,我们测算显示,上半年社融增速将从今年末的13.6%左右,下行至6月末的11.3%左右。新增社融规模也将明显减少,较去年同期减少3.9万亿,从而带来信贷脉冲快速下行,下半年PPI也将跟随回落。

国际大宗商品价格在过去一个月快速上行,反映了对疫情得到控制后全球经济回暖的预期。

11月以来,受疫苗稳步推进并且效果较高的提振,市场对全球经济共振复苏预期提升,并带来主流大宗商品价格从11月以来出现快速上行。CRB工业原料指数在过去一个月上行了2.4%,布伦特原油价格价格在近一个月上行了16.8%,WTI原油价格上行了10.6%,铜、铝等主要有色金属价格在过去一个月也有不小的涨幅。

全球工业供需缺口扩大推升了大宗商品价格。

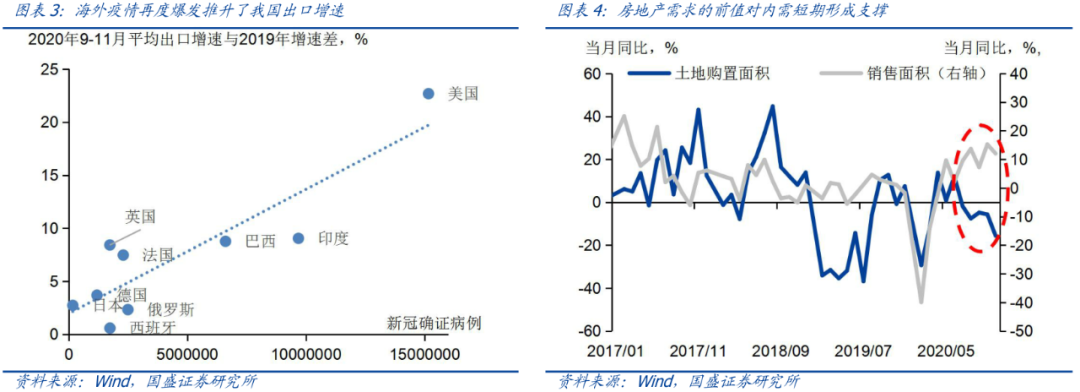

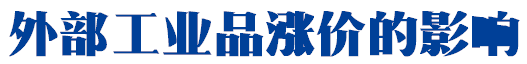

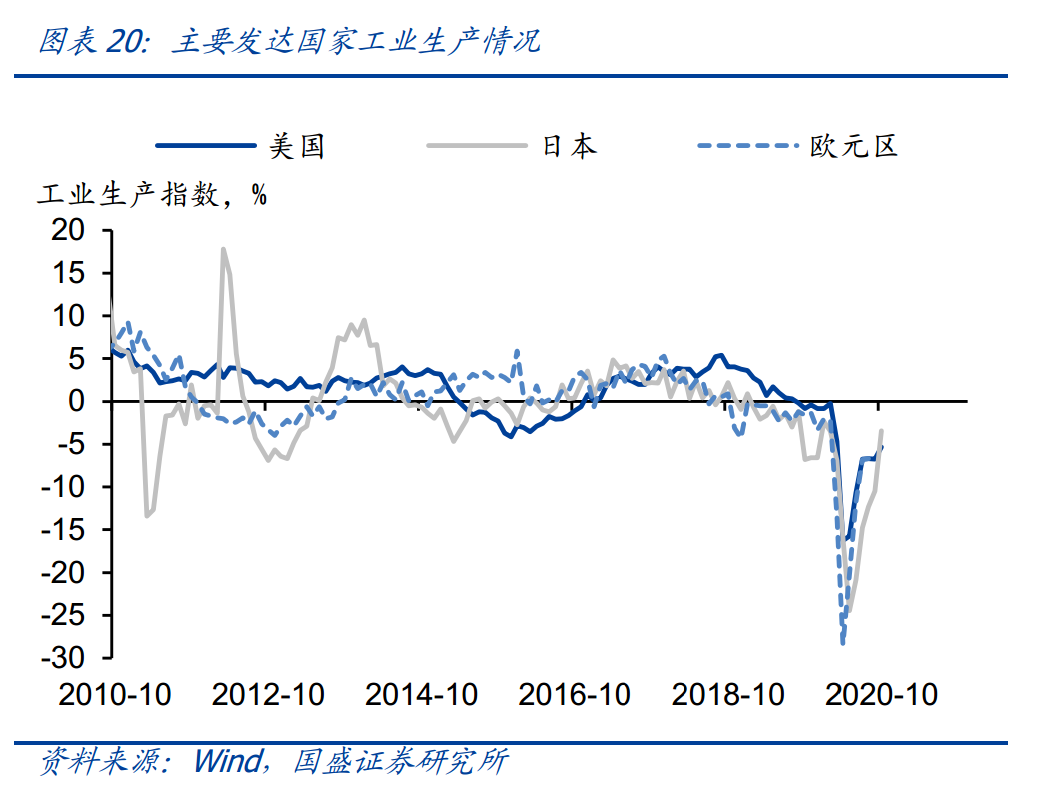

以全球的工业生产代表工业品供给,而用全球的零售销售代表需求,零售增速与工业产出增速差代表全球工业产出缺口。该工业产出缺口对大宗商品价格走势有较好的领先性,领先5个月左右。5月开始的大宗商品价格回升,背后的主驱动因素是生产跟不上需求的回升。从领先性性来看,大宗商品的价格上行将持续至明年1季度,因而全球大宗商品价格上行趋势目前尚未走完。

疫苗推出后,全球经济将共振复苏,从而对零售继续提振,但工业生产也会恢复,因而全球工业供需缺口不一定会扩大。

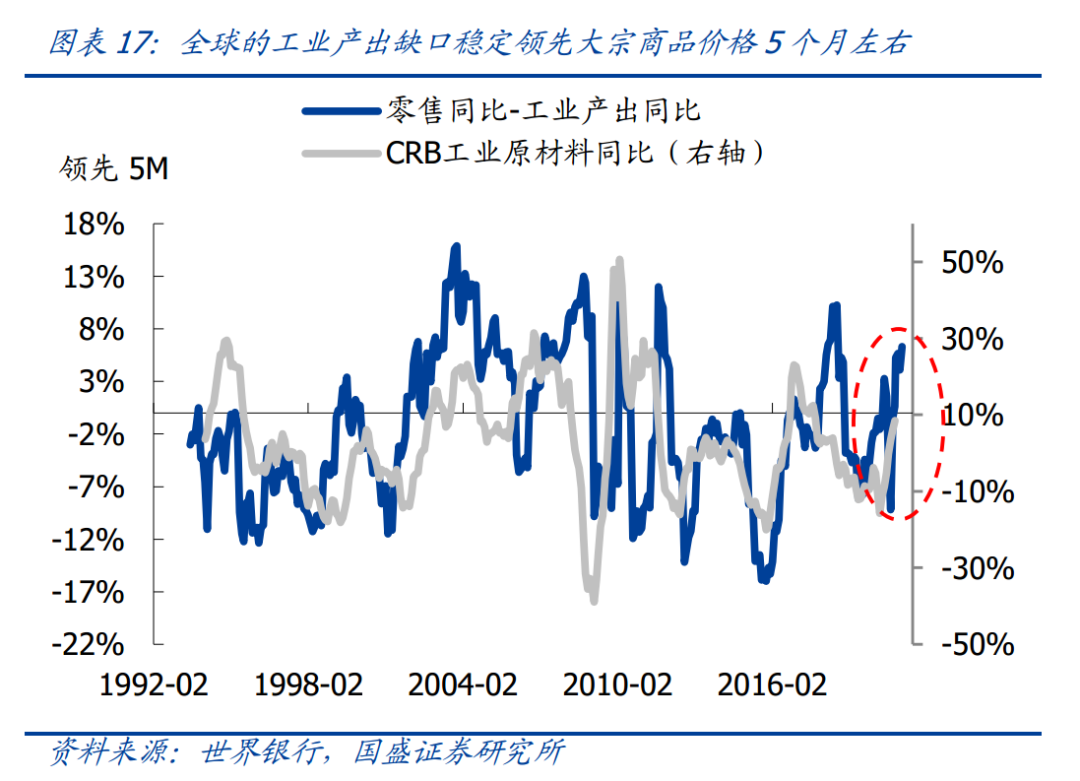

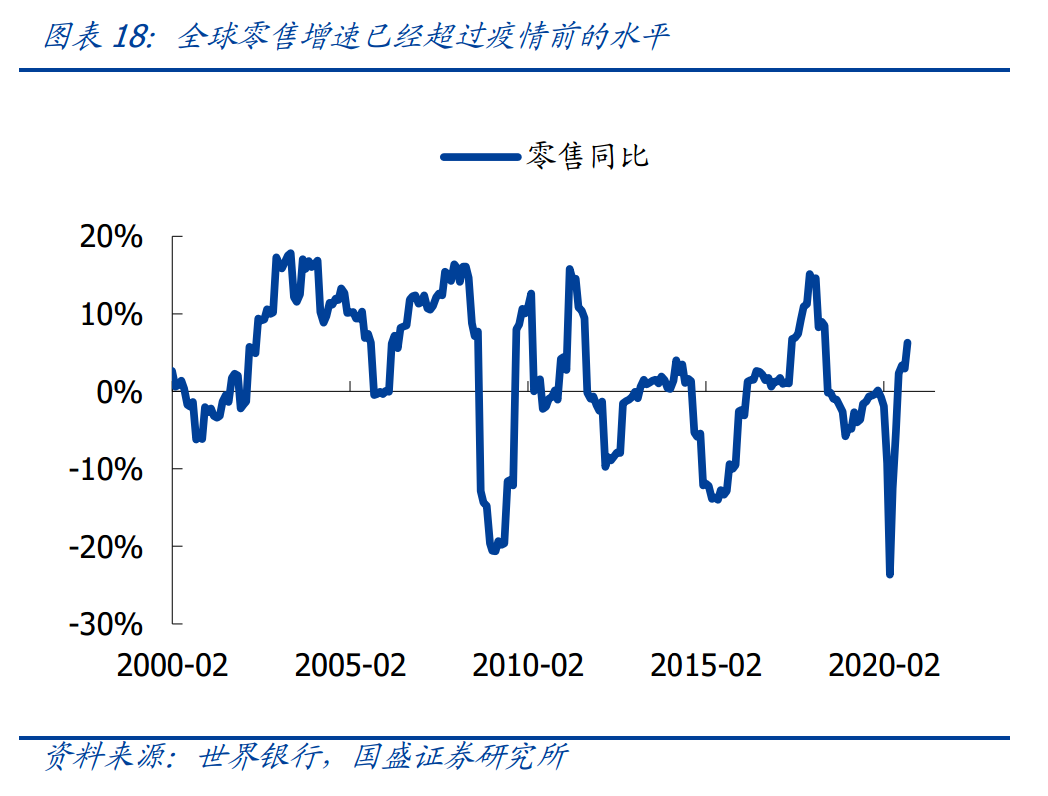

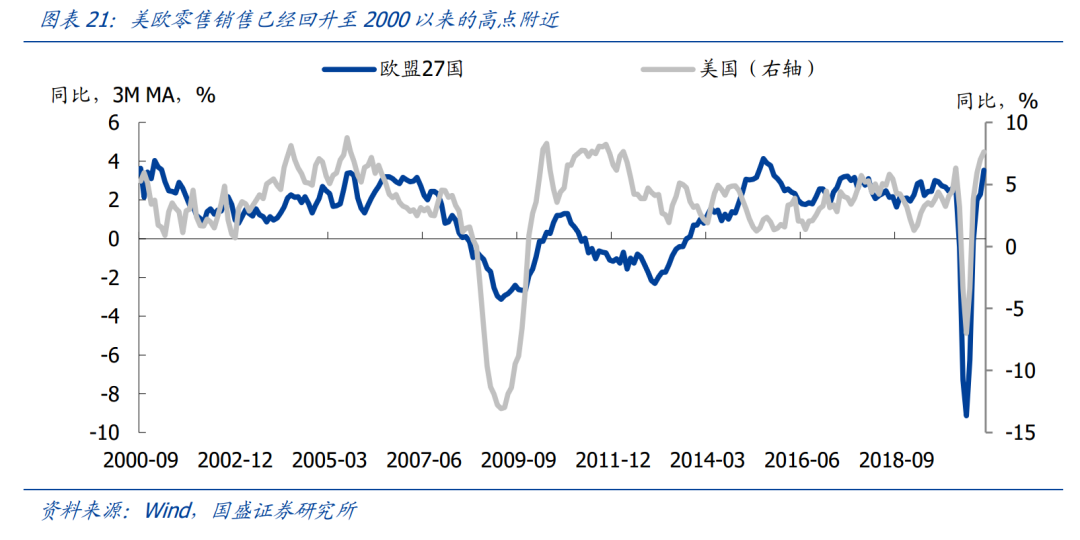

根据世界银行的数据,截止10月,全球零售增速已经回升至6.3%,明显超过2019年-2.5%的水平。疫苗的使用将提振全球经济,零售销售增速可能继续上升。目前全球零售销售增速已经明显超出2000年-2019年的均值2.7%,如果我们对标金融危机后的零售恢复情况,其高点将在10.8%,零售增速还有4.5个百分点的回升空间。而全球工业生产10月回升至了0%,假设在疫情得到控制后,全球工业生产回升至2018年的水平,对应的工业生产增速为3.7%。则明年的全球工业产出缺口在7%左右,10月的缺口为6.3%,基本相当。

而美国和欧洲的零售销售目前已经回升至2000年以来的高点附近,继续上行空间有限,这意味着全球零售增速回升的空间可能没那么大,明年全球工业品供需缺口有可能收窄。

疫情没有得到有效控制,导致美欧的生产受限,工业生产增速离疫情仍有差距。但美国居民部门在财政的补贴下,可支配收入增速提升,消费能力增强。在低利率的刺激下,美国零售增速快速回升,目前已经攀升至2000年以来的高点附近。欧盟通过设立7500亿欧元的复苏基金给居民就业和企业提供帮助,欧盟零售销售增速也快速回升至2000年高位附近。因而疫情得到控制后,将主要对欧美生产端产生修复,而零售端已经很强,再往上攀升的空间有限。这意味着假设全球零售同比明年回升至10.8%可能偏乐观,明年全球产出缺口有可能会收窄。

当前至明年一季度大宗商品价格将延续上行,之后的走势需要看工业生成恢复情况个,以及零售在高位上行的空间。在偏乐观的假设下,明年全球工业产出缺口将保持平稳,并且不排除会收窄。因而大宗商品价格在明年1季度之后继续上行的空间可能有限。

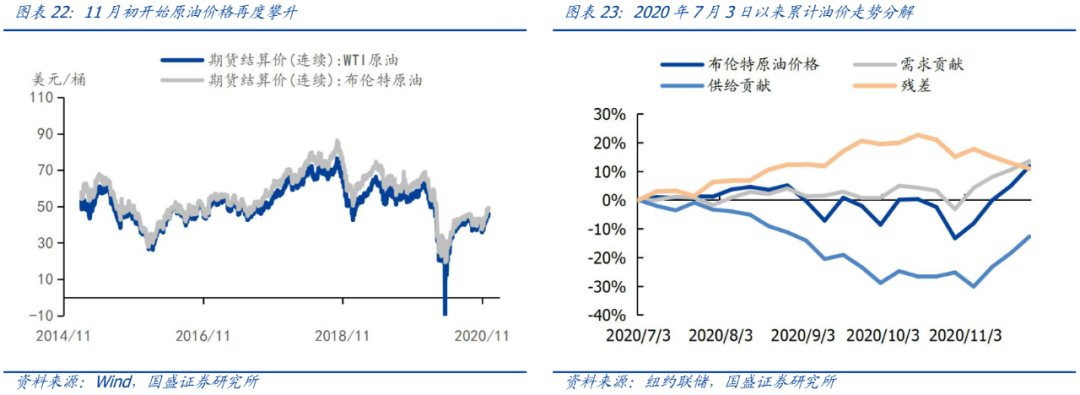

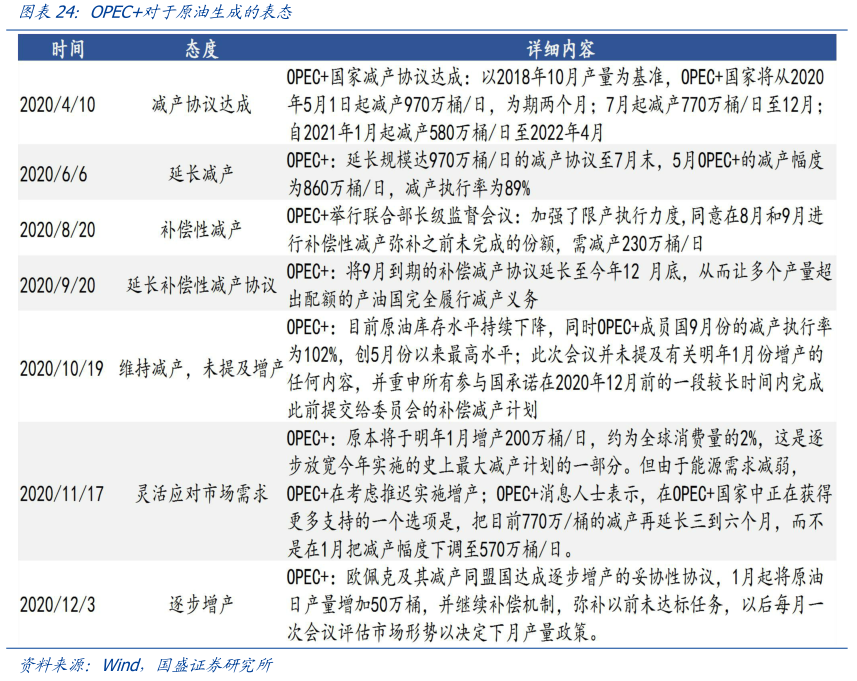

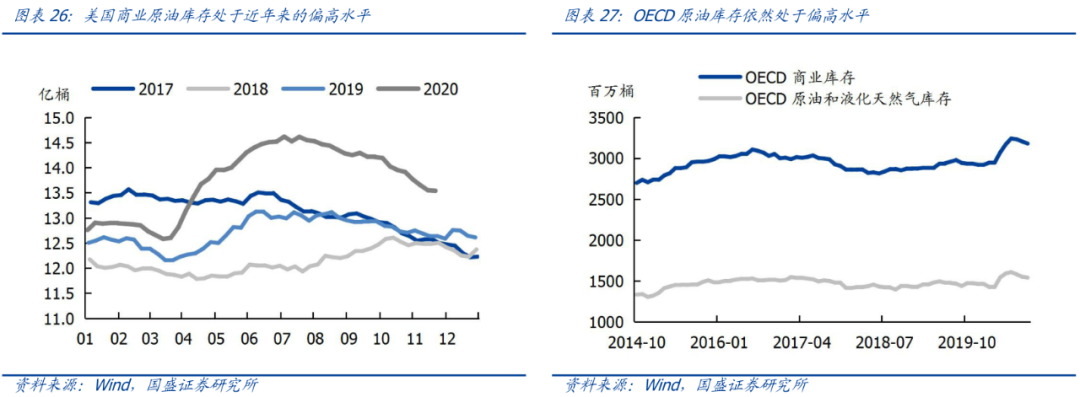

11月以来原油价格上行主要因为需求回暖而供给受限。

根据纽约联储的测算,11月初以来,原油供给受限,对油价的拖累减弱,而需求恢复,二者共同推动原油价格上行。根据其统计,11月27日原油价格的累计同比较10月30日上行了25.2%,其中需求的累计贡献提升了16.8个百分点。11月17日,OPEC+表示由于担心需求不足,可能考虑推迟增产,供给对原油拖累减弱。供给的累计贡献提升了12.5个百分点,也是拉动原油价格上行的重要动力,其他残差对原油价格投资构成小幅拖累。

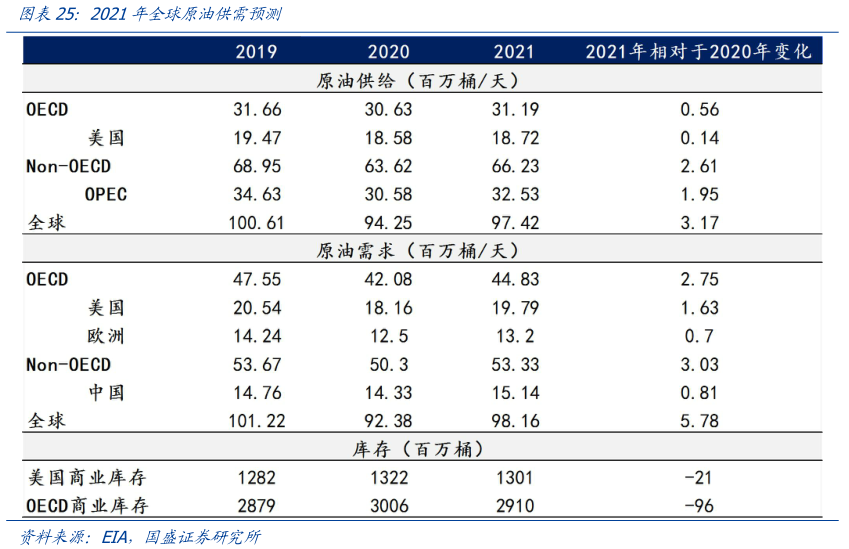

2021年原油需求回升将超过供给,从而将支撑原油价格中枢上行。

根据美国能源信息署(EIA)的在12月8日公布的最新预测,2021年全球原油的需求将回升至9816万桶/天,每日需求较2020年回升578万桶/天。而明年原油供给将回升至9742万桶/天,每日需求较2020年回升317万桶。每日的需求较供给多增74万桶,而2020年每日需求较供给少187万桶。供需关系改善将支持原油价格中枢上行。目前原油的库存水平依然处于偏高水平,明年需求的回升将带动原油库存回落。在对明年的展望中,EIA预计明年OECD库存水平将会回落至29.1亿桶,较2019年的28.8亿桶高出1%。明年的供需缺口与2019年相当,库存稍高,预计2021年原油价格在45-55美元/桶。

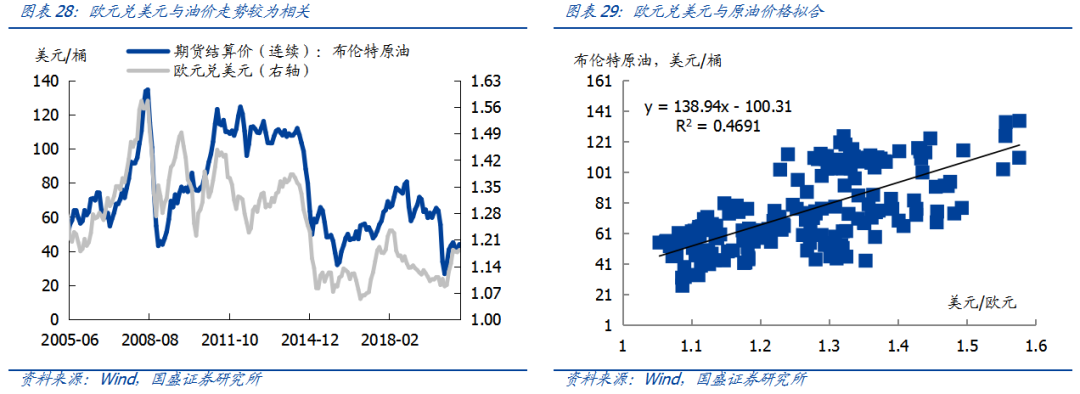

美元走势也是影响油价的重要因素,特别是美元兑欧元走势与原油价格相关度较高。

这很好理解,因为原油价格是以美元计价,美元走弱将带来原油价格回升。其中美元兑欧元与原油价格走势较为相关,2005年以来二者的拟合优度达到0.47。近期美元对欧元的贬值也在一定程度上推升了油价。

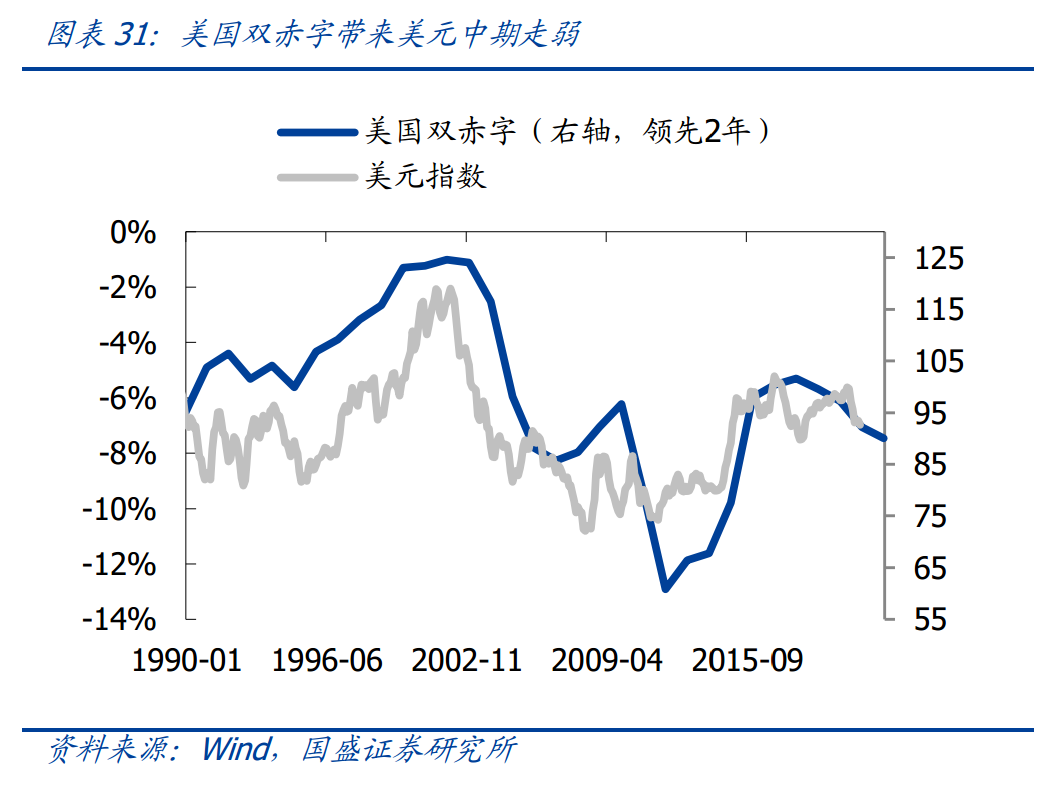

全球经济改善以及美国财政赤字货币化将带来美元继续走弱,而这也会对原油价格提供支撑,但是明年美元贬值幅度将不及今年,因而支撑作用也将弱于今年。

2021全球经济将明显复苏回升。根据IMF 10月的经济预测,2021年全球GDP增速将会回升至5.2%,2020预计为-4.4%。全球经济的回升,市场避险情绪降温,在新兴市场投资回报率更高的情况下,资金将流出美国,导致美元走弱。而拜登当选后将推动美国加大财政刺激,联储货币政策也将配合财政发力而保持宽松,财政赤字货币化也会带来美元走弱。美元兑欧元也将走弱,明年由于联储货币政策宽松力度较今年有所收敛,明年美元贬值的幅度可能可能没有今年这么大,对原油的拉动作用也较今年减弱。

当前至明年1季度大宗商品依然将保持较快的增速,之后大宗商品涨价的动能可能减弱。

疫情导致海外生产弱,但在财政的扶持下,终端的消费需求强,工业产出缺口扩大推升了全球大宗商品价格。全球工业产出缺口领先大宗商品5个月左右,因而工业工业品价格将持续回升至明年1季度。由于全球工业产出缺口偏高,因而后续大宗商品回升的速度可能依然较快。明年如果疫苗开始顺利使用,海外工业生产能力恢复,全球工业产出缺口可能难以扩大,而是会保持平稳。考虑到欧美零售增速已经攀升至2000年以来的历史高位附近,后续提升的空间可能受限,而生产的恢复能力更强,全球工业产出缺口也不排除会收窄。这意味着明年2季度开始,大宗商品价格上行的动能可能减弱。

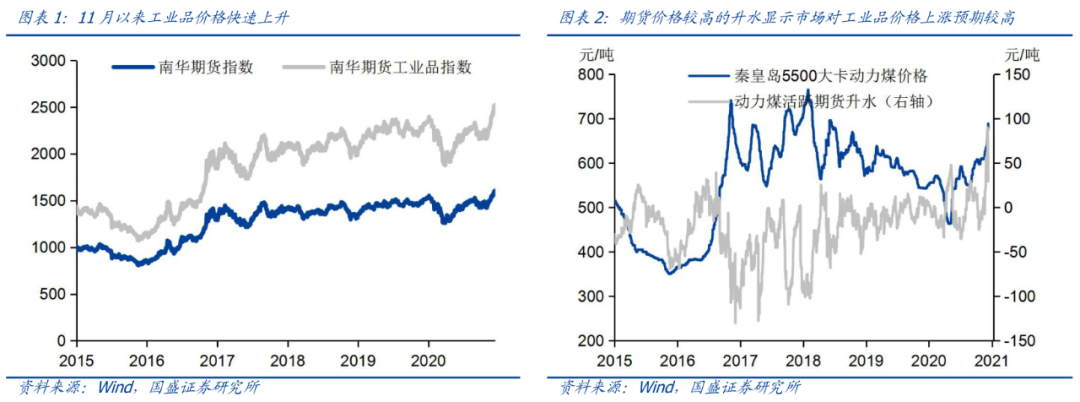

由于传导渠道不畅和人民币升值,大宗商品涨价对国内PPI影响总体可控。

中国进口的大宗工业原料主要是原油、铁矿石,1-11月原油和铁矿石进口分别占中国全部进口的8.8%和5.8%。大宗商品涨价会通过抬高大宗原材料成本从而推升国内工业品价格。但是目前国内工业品价格的传导不畅,PPI从采掘—原材料—加工工业的传导不强。比如,铁矿石价格在需求回升,而澳大利亚和巴西供给跟不上的情况下,出现大幅攀升。但是螺纹钢价格却温和回升。原油价格对PPI的影响较大,从拟合关系来看,原油价格提升1个百分内点,将拉高PPI同比上行0.09个百分点,解释度达到0.65。如果按照上文的预测,明年原油价格中枢上行至45-55美元/桶,对应的原油价格较将回升5%-28%,明年PPI同比将达到0.5%-2.5%,取均值为1.5%,绝对水平依然不算高。此外,人民币汇率升值也能抵消一部分大宗商品涨价的压力。因而总体来看,大宗商品涨价对PPI的影响可控。