第一次创业时,你是否有种被命运之轮砸中的感觉?你觉得创业点子极好,市场前景看上去也足够明朗。然而,当你开始接触投资机构时,有时得到的却是“这事儿做不大”“天花板明显”的评价,你的热情立刻被浇熄了一半。为什么风投都在追逐“独角兽”?投资人到底想从你的项目里赚到多少钱?相信这篇文章会给你答案。

译者|尹艺霏、易家弘

来源|峰瑞资本(ID: freesvc)

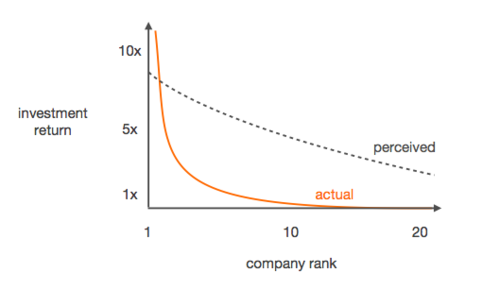

风险投资通常通过幂定律来运作,也就是大部分的基金回报来源于小部分的投资。正因如此, VC 需要知道某笔投资是否能挣回一整支基金,也就是这个项目的退出能否带来相当于整个基金规模的回报。这就是 Return the Fund (RTF) 的概念,它能帮我们理解 VC 做投资决策的逻辑。

“风投并不是一个全垒打(投资回报率超过 10 倍)的生意, 而是一个需要大满贯(无数倍的投资回报率)的生意”。

—— Benchmark 合伙人 Bill Gurley

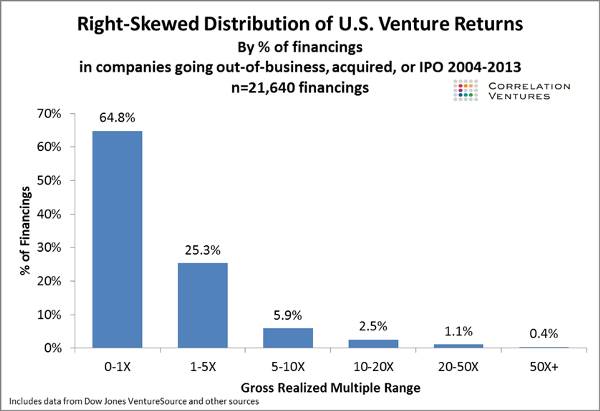

假设一支风投基金的退出分布是这样的:60% 以上的投资都是 0-2 倍的回报, 剩下的落在 2-5 倍的区间内,投中一个超过 10 倍回报的 “独角兽” 可以让一支风投基金实现理想的 3 倍回报并进入顶级 VC 的行列。一个基金的成败取决于,是否能投出 1-3 个项目让整个基金回本,甚至挣更多钱。与此同时,其他回报率在 2-5 倍之间的项目,则给基金带来超额收益。

RTF 分析的数学原理很简单:

基金规模 / 退出时候持有的股份(%) = 最小可行退出

以时下热门的、基于区块链的深度学习与自动驾驶初创公司 XY.ai 为例。XY.ai 正在以投后估值 1000 万美元的价格,寻求 200 万美元的种子轮融资,相当于卖掉公司的 20% 的股份。

假设 :风投基金 A 是一个规模 5000 万美元的种子基金,打算给 XY.ai 投资 100 万美元

100 万的投资 / 1000 万的估值 = 占股 10%

为了 RTF,XY.ai 在退出的时候,价值必须达到(5000万 / 10%),即 5 亿美金

此外,考虑到基金 A 的规模 (5000 万美金),在 XY.ai 的后续融资中,基金 A 很有可能不会同比例跟投,那么它所占的股份就会被稀释。假设到退出时,基金 A 的股份会被稀释掉 20%,那么实际上 XY.ai 退出时的市值必须达到 6.25 亿美元(5000万 / 8%),才能帮基金 A 挣回一整个基金。

所以,为了通过 RTF 分析,基金 A 必须相信,XY.ai 能以至少 5 亿美金甚至 6.25 亿美金的价格退出。

假设:风投基金 B 规模 2.5 亿美元,专注种子轮和 A 轮投资,打算向 XY.ai 项目投资 100 万美元

同样地,100 万的投资 / 1000 万的估值 = 占股 10%

为了挣回一整个基金,B 基金需要相信 XY.ai 能以 25 亿美元的估值退出( 2.5 亿美元 / 10% 股份)

因为这种规模的基金很可能会继续跟投,我们假设其股份不会被掉到 10% 以下,而且如果事情进展顺利,B 基金将在退出时持有 15% 左右的股份。那么,B 基金也需要相信 XY.ai 能以 16.6 亿美元的价值退出(2.5 亿美元 /15%)。

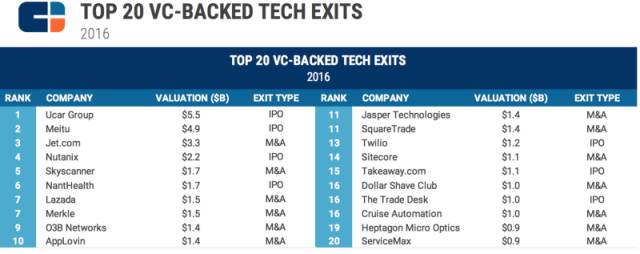

作为投资者,被投企业以 5 亿美元退出和以 25 亿美元退出,差别是巨大的。依据 CB Insights 的数据,2016 年风投参与的退出中,市值高于 5 亿美元的不到 10%。而美国企业中,仅有叫板亚马逊电商的 Jet.com 退出时市值超过了 25 亿美元。

作为创业者,了解了 RTF 分析之后,见投资人时,可以估算一下他们对你的期待。有些商业模式能做到数亿美元的估值,但基金有时会考虑各种其他因素,然后选择在赢得一个 “大满贯” 之前退出。毕竟,大满贯没那么容易。

RTF 分析是评估投资的一种有效的数据解释方式,这个思考过程通常是有用的。不过正如创业公司的所有事情一样,凡事都有例外。

*点击阅读原文,查看英文原文。