(一)营改增涉及债券领域相关文件梳理:

36

、

46

、

70

、

140

、

2

、

56

号文

(1)2016年3月24日,财政部、国家税务总局发布

《关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)(以下简称为36号文)。文件规定自2016年5月1日起,在全国范围内全面推开营业税改征增值税(以下称营改增)试点,建筑业、房地产业、金融业、生活服务业等全部营业税纳税人,纳入试点范围,由缴纳营业税改为缴纳增值税。

36号文将金融服务纳入营改增的范围,其中金融服务是指经营金融保险的业务活动,包括贷款服务、直接收费金融服务、保险服务和金融商品转让。金融业适用一般计税方式,税率6%。

文件

从2016年5月1日起执行。

(2)2016年4月29日,财政部发布财税[2016]46号文《关于进一步明确全面推开营改增试点金融业有关政策的通知》,在3月24的财税[2016]36号文基础上,46号文对营改增试点期间有关金融业政策进行补充,

免征增值税范围新增质押式买入返售金融商品、持有政策性金融债券。

(3)2016年6月30日,财政部发布《关于金融机构同业往来等增值税政策的补充通知》(财税〔2016〕70号),将金融同业免征范围进一步扩大。

同业存款、同业借款、同业代付、买断式买入返售金融商品、持有金融债券和同业存单所取得的利息收入,纳入金融机构营改增试点中“金融同业往来”的适用范围,免缴增值税。

(4)2016年12月21日及30日,财政部、国税总局发布了《关于明确金融房地产开发教育辅助服务等增值税政策的通知》(财税[2016]140号)(简称140号文)及其政策解读文件。140号文既是对36号文相关规定的补充,又是对资管行业增值税缴纳的明确规范。主要规定有:

①明确了资管产品运营过程中发生的增值税应税行为以管理人为纳税人(而非以代扣代缴的名义,落实责任);②明确了“保本收益”的定义,明确了保本需缴纳增值税、非保本不缴纳增值税;(3)明确了资管产品持有至到期不属于金融商品转让,不缴纳增值税;③将结息日起90天后发生的应收未收利息暂不缴纳增值税的规定拓展至“一行三会”批准成立并经营金融保险业务的机构。

从2016年5月1日起执行

(即需追缴增值税)

。

(5)2017年1月10日,

国家税务总局

就140号文再出补丁《关于资管产品增值税政策有关问题的补充通知》(财税〔2017〕2号),规定于2017年7月1日(含)以后资管产品运营过程中发生的增值税应税行为,以资管产品管理人为增值税纳税人,按照现行规定缴纳增值税。2017年7月1日前的增值税应税行为,未缴纳增值税的不再缴纳;已缴纳增值税的已纳税额可日后抵扣

(取消140号文对于追缴的规定)

。

(6)2017年6月30日,财政部、国家税务总局发布《关于资管产品增值税有关问题的通知》(财税〔2017〕56号文),规定:

①资管产品管理人运营资管产品过程中发生的增值税应税行为,暂适用简易计税方法,按照3%的征收率缴纳增值税。

②

明确资管产品管理人与资管产品缴纳增值税的范围。

③

对资管产品在2018年1月1日前运营过程中发生的增值税应税行为,未缴纳增值税的,不再缴纳;已缴纳增值税的,可从以后月份的增值税应纳税额中抵减。

我们此前对营改增系列分析报告如下:

(

1

)

160420_

营改增对债券市场的影响

——《关于全面推开营业税改征增值税试点的通知》对金融业条例的点评;

(

2

)

160503_

扩大金融同业免征范围对回购以及政金债的影响

——评财税

[2016]46

号文《关于进一步明确全面推开营改增试点金融业有关政策的通知》;

(

3

)

160629_

营改增或出补丁

2

:进一步扩大金融同业免征范围;

(

4

)

170104_

营改增下财税

140

号文对资管行业生态影响几何?——财税

140

号文及政策解读;

(

5

)

201702_

营改增下财税

140

号文对资管行业生态影响几何?(补丁更新版)。

整体来看,由于我国是全球首个面向金融行业征收增值税的国家,税务层面缺乏可参考的经验,初期难免考虑不够周全。例如一开始对买入返售征收增值税,相当于所有的回购也需缴纳增值税,且由于没有增值税发票难以进项抵扣,加之很多金融同业没有纳入免征范围(包括金融债),导致

16

年

4-5

月债市的大幅调整。截至目前,经过多次政策调整,营改增在实际操作层面具有了更高的可执行性。就执行中的诸多细节,我们预计未来税务机关还将有执行明细出台。

(二)

56

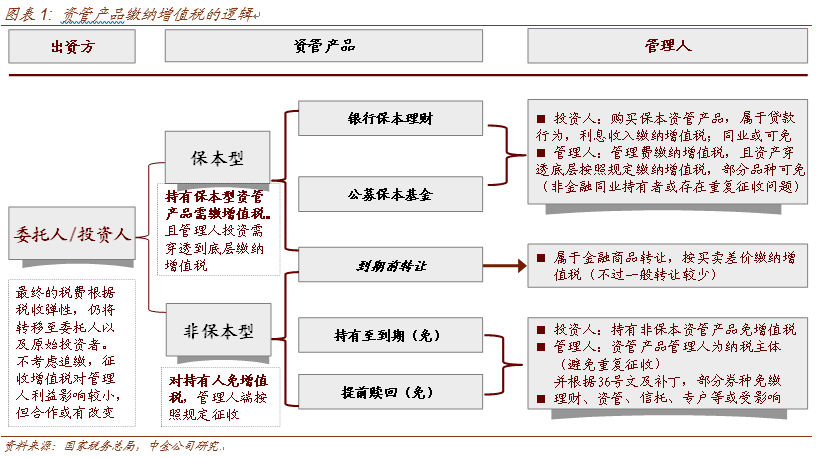

号文出台后资管产品增值税缴纳逻辑

56号文的出台并未改变增值税缴纳的基本逻辑,主要是在计税方式、税率及执行时间上进行了改变:

(1)资管产品管理人缴纳增值税税率从前期的6%降至3%。但简易征收规则下不能抵扣。(2)推迟半年执行,施行起始日从前期的2017年7月1日推迟至2018年1月1日起施行。

140

号文、

2

号文、

56

号文均主要就资管行业的增值税缴纳进行了规定,综合上述文件,我们对资管行业增值税缴纳的逻辑进行了总结(见图

1

)。

这一征税逻辑避免了对非保本资管产品多层嵌套背景下对最终投资人的重复征税,即最终投资人购买非保本资管产品免税,但非保本资管产品的管理人作为纳税主体,承担资管产品在运营过程中缴纳税费的责任。

在征收范围上,

资管产品管理人

,包括银行、信托公司、

公募基金管理公司

及其子公司、证券公司及其子公司、期货公司及其子公司、私募基金管理人、保险资产管理公司、专业保险资产管理机构、养老保险公司。

资管产品

,包括银行理财产品、资金信托(包括集合资金信托、单一资金信托)、财产权信托、公开募集证券投资基金、特定客户资产管理计划、集合资产管理计划、定向资产管理计划、私募投资基金、债权投资计划、股权投资计划、股债结合型投资计划、资产支持计划、组合类保险资产管理产品、养老保障管理产品。

运营资管产品过程中发生的增值税应税行为

,包括因管理资管产品而固定收取的管理费(服务费),按照“直接收费金融服务”缴纳增值税;运用资管产品资产发放贷款取得利息收入,应按照“贷款服务”缴纳增值税;运用资管产品资产进行投资等,则应根据取得收益的性质,判断其是否发生增值税应税行为,并应按现行规定缴纳增值税。

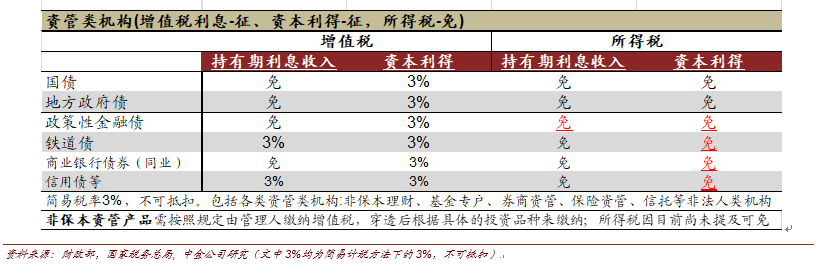

(三)基于目前增值税和所得税规定,各类型投资人底层资产缴税规则汇总

基于16年36号文、46号文、70号文、140号文及其补丁17年2号文、17年的56号文汇总规定,目前明确了“管理人”作为资管产品运营过程中应税行为的增值税缴纳人,并明确指出应税行为不仅包括管理人管理费,还包括资管产品投资过程中产生的应税行为。

对底层资产纳税的规定:(1)国债、地方债的利息收入免税(增值税、所得税均免)

(2)铁道债的持有利息收入所得税减半;(3)质押式买入返售金融商品、持有政策性金融债券免征增值税;(4)同业存款、同业借款、同业代付、买断式买入返售金融商品、持有金融债券和同业存单所取得的利息收入,纳入金融机构营改增试点中“金融同业往来”的适用范围,免缴增值。

对不同主体纳税的特殊规定方面:(1)证券投资基金(封闭式证券投资基金,开放式证券投资基金)管理人、境外投资者,运用基金买卖股票、债券,可以免缴增值税;(2)境外机构所得税率为10%。

根据对底层资产纳税的规定,并结合对不同投资主体的纳税规定,总结自营类、公募基金、资管类机构分底层资产的纳税要求(如下表):

①

自营类机构(银行自营、保险自营、券商自营等):

增值税规定没变(

56

号文不涉及自营类机构增值税的规定),根据底层资产缴纳

6%

的增值税(可抵扣);所得税根据底层资产按照

25%

缴纳(国债、地方债、政金债等利息收入免增值税)。

②

公募基金:税收规定仍相对更有优势

增值税率因本次

56

号文从前期的

6%

降至

3%

(不能抵扣),且只有票息部分需要缴纳(根据

36

号文,证券投资基金(封闭式证券投资基金,开放式证券投资基金)管理人、境外投资者,运用基金买卖股票、债券可以免缴增值税);所得税目前仍可以免缴。

③

资管类机构(券商资管、信托、基金专户等各类资管机构):

从前期的不需要缴纳增值税到需要缴纳,但增值税率因本次

56

号文从前期的

6%

降至

3%

(不能抵扣),且票息、买卖价差均需要缴纳增值税;所得税目前仍可以免缴。

(四)营改增的影响及潜在的问题

(

1

)整体来看,资管类机构从不缴纳增值税到缴纳

3%

增值税,带来了整体成本的提高(相当于税务机关从资管链条中抽取了一部分收益)。这一税收成本虽然由管理人负责缴纳,但实际将在资管产品管理人和投资人之间进行分摊,分摊的结果取决于双方的弹性。就银行理财而言,假设

70%

持仓(包括委外)配置信用债等需缴增值税品种,平均票息